作者:阿邦

來源:債市邦(ID:bond_bang)

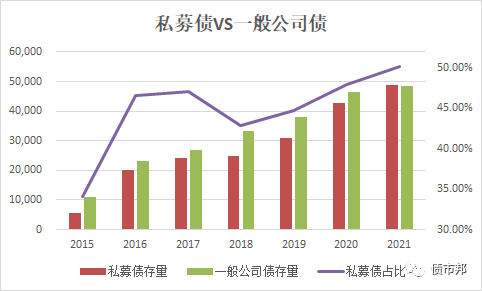

今天看到私募債的存量48714億元,首次超過了一般公司債的48350億元。一聲嘆息,滿腦子里想到的是,劣幣驅逐良幣的“格雷欣現象”。

對于發行人和主承而言,私募債審核效率快,受限少,是做大承銷規模和融資的不二選擇。但是站在整個債券市場角度看,私募債存在諸多缺陷:

一是信息披露不充分不透明,負面信息僅向持有人定向披露和場外兌付等損害投資人的情況時有發生,媒體大眾的監督功能大打折扣;

二是非市場化發行普遍,因為投資人端受限,發行依賴于地方商業銀行和私募等非市場化投資機構,一二級市場價格倒掛嚴重;

三是不利于降低實體經濟的融資成本,品種流動性溢價和結構化投顧等價外費用,極大提高發行人的綜合融資成本,同時也助長了一些灰色操作的風氣。

即便如此,依然擋不住逐利的市場行為,近年來私募債的占比一路攀升從,存量從2016年的2萬億規模上升到現在的4.8萬億。

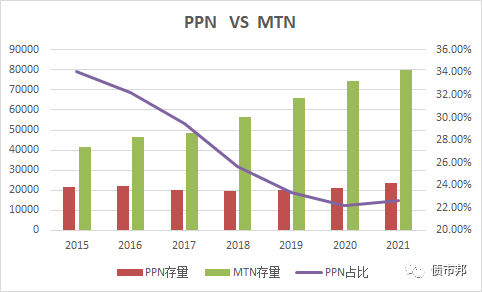

作為對比,交易商協會的私募品種定向工具PPN,在中長期限品種中的占比近年來一直處于下降的趨勢,規模穩定在2萬億左右的水平。

面對品種競爭壓力,NAFMII還能始終堅持以信息披露充分的公募品種作為主要發展方向是值得稱贊的。

i have a dream。有朝一日國內信用債的承攬環節靠專業說話,返費、結構化等尋租行為再無出頭之日;

發行銷售環節不內卷,不合理延長簿記時間和競爭性銷售行為徹底say good bye;

存續期間信息披露充分透明,持有人會議依規行事,投資人權益得到妥善保護;

違約后能夠依法高效進行破產重整清算,夯實股東責任,重拳打擊逃廢債行為。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“債市邦”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 私募債存量首次超過一般公司債

債市邦

債市邦