作者:金融二叉樹

這兩年又刮起了不良資產(chǎn)處置的風潮,原因自然是因為不良資產(chǎn)增加了。后疫情時代,經(jīng)濟受到影響,小微企業(yè)爛賬、壞賬比比皆是,城投非標暴雷、地產(chǎn)行業(yè)暴雷應接不暇,銀行的不良率也是節(jié)節(jié)攀升,各路資本開始涌入不良資產(chǎn)市場,打破了AMC和銀行形成的簡單格局,不良資產(chǎn)增加的同時,不良ABS也受到廣泛關注。

不良ABS在發(fā)展的同時,基礎資產(chǎn)質量和利率的問題也引起了小編的注意,通常情況下,基礎資產(chǎn)質量和融資利率應該呈反向變動,但是觀察整個不良ABS市場,基礎資產(chǎn)質量高的,融資利率卻不一定低,為什么會出現(xiàn)這種失衡的現(xiàn)象呢?其實這種現(xiàn)象也不止出現(xiàn)在不良ABS上,其他類ABS有時也會出現(xiàn),究其原因,做不到完全的“真實出售”和“破產(chǎn)隔離”,可不是還得依靠原始權益人或第三方增信的信用么?除此之外“輕資產(chǎn),重主體”的現(xiàn)象也會引起基礎資產(chǎn)質量和利率的失衡。

不良ABS的基礎資產(chǎn)又不同于普通ABS的基礎資產(chǎn),它本身就是有“瑕疵”的,暫且不論是否能完全“剝離”于原始權益人,單就資產(chǎn)的真實質量就很難判斷,例如不良資產(chǎn)如果直接套用信貸資產(chǎn)的風險分類,就存在忽視未來現(xiàn)金流復雜性的可能,而引起定價偏差,下面大家就跟著小編一起來看看不良ABS基礎資產(chǎn)質量與發(fā)行利率失衡的背后。

01 我們先來看一組對比數(shù)據(jù):

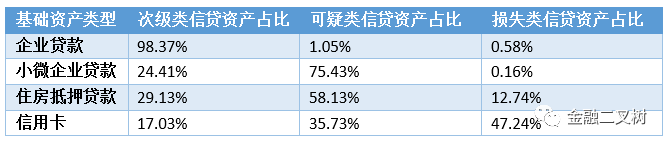

這里小編選取了4只利率相近,增信措施類似的不良ABS對比貸款五級分類分布。單從五級分類來看,次級是借款人的還款能力出現(xiàn)明顯問題,完全依靠其正常營業(yè)收入無法足額償還貸款本息,即使執(zhí)行擔保,也可能會造成一定損失;可疑是借款人無法足額償還貸款本息,即使執(zhí)行擔保,也肯定要造成較大損失;損失是在采取所有可能的措施或一切必要的法律程序之后,本息仍然無法收回,或只能收回極少部分。

損失是質量相較最差的一類資產(chǎn),那么為什么信用卡類的損失類資產(chǎn)占比多但是發(fā)行利率又不會太差呢?這里是小編舉得個例,但小編通過對比分析發(fā)現(xiàn),相似條件下信用卡類不良ABS的利率比其他類要低的,而基礎資產(chǎn)中損失類的占比也相較其他類多一些,這是因為信用卡類不良資產(chǎn)筆數(shù)多、債務人分散,現(xiàn)金流只能依靠借款人主動償還和催收機構催收,一筆款項只要逾期期限較長,現(xiàn)金流回收情況就會變得很差。

首先貸款五級分類并不能完全代表基礎資產(chǎn)的質量,這只是普通貸款的一個分類標準,而不良資產(chǎn)本身比普通貸款要復雜的多,一般來說影響信用卡不良貸款回收的主要因素為逾期金額和逾期時間。通常來講,若該筆信用卡不良貸款逾期時間短,逾期金額小,則該筆不良貸款被完全回收或部分回收的概率較高。現(xiàn)金流的回收不僅依賴于債務人,還依賴于催收機構。以信用卡逾期為例,信用卡債權進入不良后,部分銀行會根據(jù)逾期時間的不同將其委托給不同催收公司,催收公司接收到具體任務委托后,通過電話催收、上門催收和寄送法律函件催收等形式開展具體的催收工作,并定時將催收結果反饋給銀行,銀行對相關催收公司的催收成果進行考核并支付催收費用;另外一部分銀行做法是會先進行行內(nèi)催收,然后再根據(jù)逾期時間的不同將其委托給不同催收公司。

基礎資產(chǎn)質量的好壞也就是現(xiàn)金流的回收情況,并不完全由信貸資產(chǎn)風險分類來決定,而是取決于預期回收率和回收時間,這也是基礎資產(chǎn)質量分析的重要標準。通常評級機構是通過對發(fā)起機構提供的信用卡不良貸款歷史回收數(shù)據(jù)進行分析的基礎上,將入池信用卡不良貸款按逾期時間分組,對每組資產(chǎn)采用蒙特卡羅模擬并通過多次模擬得出資產(chǎn)池預期回收現(xiàn)金流分布。在模擬過程中,會在一定程度上考慮回收與宏觀經(jīng)濟的相關性因素。在此基礎上,根據(jù)交易結構確定的各檔證券支付結構和現(xiàn)金流分配順序及信用增級措施,編寫基于評級模型進行模擬分析,并在不同壓力景況下測算各檔證券的預期損失和期限,最終獲得各檔證券的預期損失,即所需信用支持水平。

信息不對稱是金融市場的“通病”,投資者在認購ABS時往往會依賴發(fā)行人主體評級和債項評級,過度倚重信用評級結果就是忽視基礎資產(chǎn)質量,因為增加了增信手段而粉飾了“劣質”基礎資產(chǎn)的ABS不僅存在信用隱患,也會因為逆向選擇而增加發(fā)起人打包“劣質”基礎資產(chǎn)的動機。而“輕資產(chǎn),重主體”的現(xiàn)象不僅引起基礎資產(chǎn)質量和利率的失衡,也會在一定程度上導致信用風險的偏離。

02 容易忽視的集中度

對于企業(yè)貸款類、小微企業(yè)貸款類不良ABS來說,入池的基礎資產(chǎn)筆數(shù)與個人類資產(chǎn)不良ABS相比數(shù)量較少,每筆資產(chǎn)的質量都可能對資產(chǎn)池的總體信用表現(xiàn)產(chǎn)生影響;住房抵押貸款類、個人汽車貸款類和一般消費貸款類不良ABS,入池貸款筆數(shù)較多,較為分散。

ABS基礎資產(chǎn)的集中度根據(jù)底層資產(chǎn)類型不同有多個維度,不良ABS的基礎資產(chǎn)通常為不良信貸資產(chǎn),集中度根據(jù)貸款人的不同可細分為,逾期分布集中度、單筆貸款集中度、單筆債務人集中度、地域集中度、行業(yè)集中度,債務人為個人的還可細分年齡分布集中度、年收入分布等。

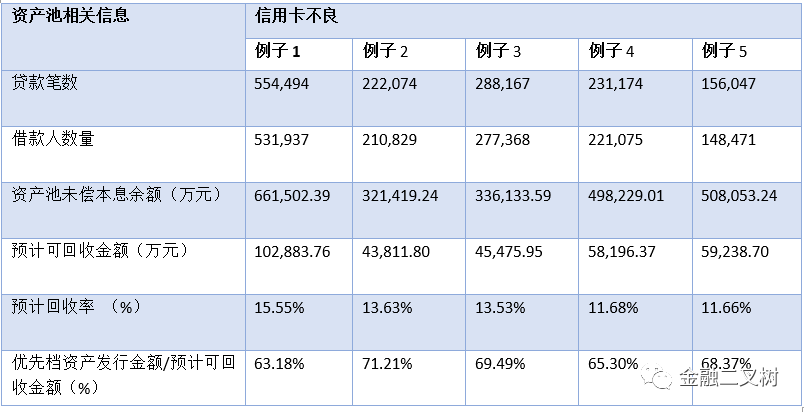

不良ABS根據(jù)基礎資產(chǎn)不同可以分為信用卡類、企業(yè)貸款類、小微企業(yè)貸款類、住房抵押貸款類、個人汽車貸款類、一般消費貸款類和混合貸款類。在這幾種資產(chǎn)中信用卡類是被認為分散度最高的,這是由于信用卡類客戶以及貸款性質決定的,這類ABS入池貸款筆數(shù)相較其他類ABS是最多的,每筆規(guī)模也普遍較小,以下表為例:

例子1中的貸款筆數(shù)最多、借款人數(shù)量最多,看起來是最分散的,沒錯只是“看起來”,因為對于信用卡類資產(chǎn)來說除了貸款筆數(shù)、借款人數(shù)量,集中度還要從前10 、50大借款人未償本息費余額占比、貸款未償本息費余額分布、借款人地區(qū)分布、借款人職業(yè)分布、借款人年齡分布、借款人年收入分布等維度來分析。

住房抵押貸款類、個人汽車貸款類、一般消費貸款類和混合貸款類與信用卡類集中度分析類似,因為債務人都是個人,與地區(qū)分布相比,職業(yè)分布、年齡分布、年收入分布更為重要,因為個人作為主體足夠分散,違約帶來的“羊群效應”明顯弱于企業(yè)。

對于企業(yè)貸款類、小微企業(yè)貸款類不良ABS來說,入池資產(chǎn)地區(qū)集中度、行業(yè)分布集中度和債務人集中度尤為重要,比如地方性銀行發(fā)行ABS,債務多集中于當?shù)丶爸苓叄绾贾葶y行發(fā)行的一期不良ABS,底層債務人主要集中于浙江及上海兩地,其中浙江省占比達 60.24%。一旦本地企業(yè)無法償還貸款,容易引發(fā)羊群效應,使更多本地企業(yè)違約,進而影響資金回收。不同的銀行對借款主體的行業(yè)偏好也不一樣,有些借款企業(yè)集中在房地產(chǎn)上和小微企業(yè)上,即便筆數(shù)再分散,行業(yè)衰落和經(jīng)濟大環(huán)境影響而引起了的違約連鎖效應無法避免。關注現(xiàn)金流量的同時集中度的關注也是十分重要。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“金融二叉樹”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權歸原作者所有,未經(jīng)授權,請勿轉載,謝謝!

金融二叉樹

金融二叉樹