作者:園園abs研

2022年4月8日,中國交通建設集團有限公司(以下簡稱中國交建)作為發起人的基礎設施公募REITs項目,即“華夏中國交建高速公路封閉式基礎設施證券投資基金”順利完成發行,基金最終募集規模為93.99億元。中信證券擔任專項計劃管理人,華夏基金擔任公募基金管理人。

本項目為2022年全國首單公募REITs項目、央企首單高速公路公募REITs項目。本項目原始權益人為中國交建下屬子公司:中交投資有限公司、中交第二航務工程局有限公司、中交第二公路勘察設計研究院有限公司。本項目所選擇的底層資產為湖北省武深高速公路嘉通段,該段所屬武深高速公路,是我國南北向大通道的重要組成部分。

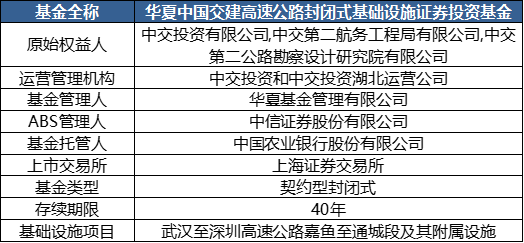

一、基金產品概要

華夏中國交建高速公路REIT產品管理人為華夏基金,基金托管人為農業銀行,上市交易所為上海證券交易所,基金為封閉式基金。本基金主要投資于基礎設施資產支持證券全部份額,并取得基礎設施項目完全所有權或經營權利。通過主動的投資管理和運營管理,力爭為基金份額持有人提供穩定的收益分配。

華夏基金管理有限公司編制了可供分配金額計算表及其附注,安永華明會計師事務所(特殊普通合伙)對該測算報告進行了審核并出具了可供分配金額測算報告,以85.76億元為募集資金底數,本項目存續期內全周期IRR約為6.89%。2022期間年化分派率約4.71%,2023年度的年化分派率約4.83%。

二、主要原始權益人

中交投資有限公司成立于2007年4月28日,截至2021年6月30日,中交投資注冊資本人民幣1,250,000萬元,實繳出資1,250,000萬元。其中,中國交建出資1,250,000萬元,持股比例100%,是中交投資的唯一股東,實際控制人為國務院國有資產監督管理委員會。

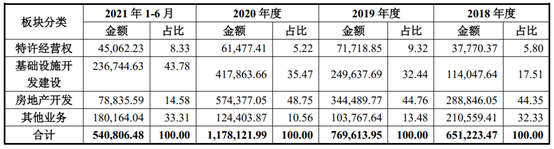

中交投資主營業務包括特許經營權、基礎設施開發建設、房地產開發等業務。報告期內,特許經營權、基礎設施開發建設、房地產開發作為公司的核心業務板塊,是公司主營業務收入和利潤的重要來源。

近三年特許經營權業務收入分別為37,770.37萬元、71,718.85萬元和61,477.41萬元,占營業收入的比例分別為5.80%、9.32%和5.22%;近三年基礎設施開發建設業務收入分別為114,047.64萬元、249,637.69萬元和417,863.66萬元,占營業收入的比例分別為17.51%、32.44%和35.47%。

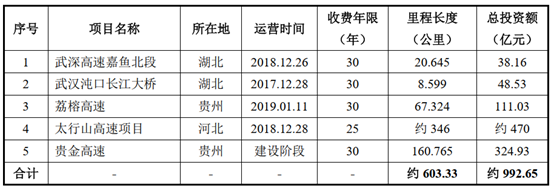

除嘉通高速項目之外,中交投資旗下還持有并運營武深高速嘉魚北段、武漢沌口長江大橋、荔榕高速、太行山高速、貴金高速等項目,預計總投資額約為1,000億元,分布于湖北省、河北省、貴州省等省份,均為自持運營管理的基礎設施項目。其中貴金高速項目正處于投資建設階段,太行山高速項目由5條高速組成,其中4條已運營,1條處于建設階段。

截至2021年6月末,公司總資產12,639,427.78萬元,負債合計8,896,117.69萬元,所有者權益為3,743,310.09萬元;上半年營業總收入540,806.48萬元,營業利潤179,108.87萬元,利潤總額179,318.51萬元,凈利潤134,148.91萬元;經營活動產生的現金流量凈額為-184,894.27萬元,投資活動產生的現金流量凈額為-634,403.22萬元,籌資活動產生的現金流量凈額為951,701.73萬元。

三、基礎設施項目

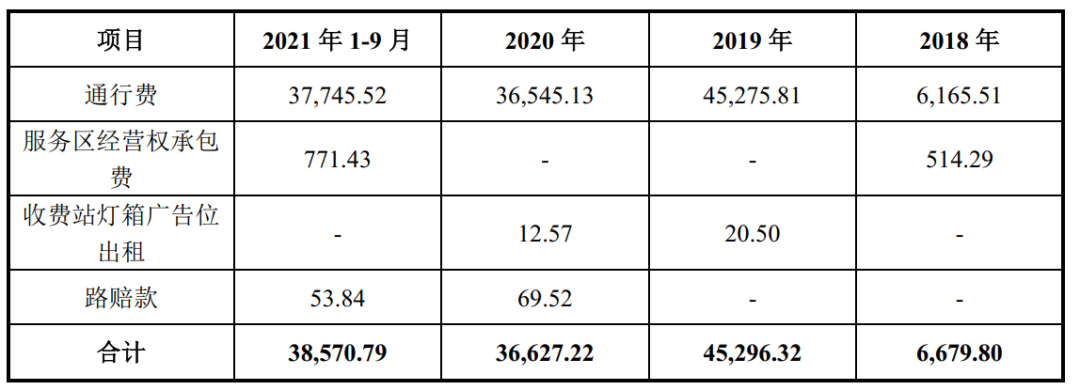

本基金擬初始投資的基礎設施項目為武漢至深圳高速公路嘉魚至通城段及其附屬設施。嘉通高速項目的收入來源為通過享有《特許權協議》約定的權利,收取車輛通行費收入、服務區經營權承包費收入、收費站燈箱廣告位出租收入。

嘉通高速項目為南北走向,起于湖北省咸寧市嘉魚縣新街鎮三畈村,對接武漢至深圳高速公路嘉魚北段,止于湖北省咸寧市通城縣大坪鄉達鳳村,對接通城至界上高速公路。公路主線全長90.975公里,設互通式立交8處,2013年10月正式開工,2019年9月通過竣工驗收,決算總投資88.18億元。

依據《特許權協議》,武深高速嘉魚至通城段收費期限為30年,南段和北段的收費截止日期分別為2046年2月5日和2046年8月27日。特許經營期屆滿后,由中交嘉通將嘉通高速項目無償移交至咸寧市政府。

1、項目收入

中交嘉通日常運營過程中產生的收入主要源于三類業務,分別為通行費收入、服務區經營權承包費收入、收費站燈箱廣告位出租收入。嘉通高速最近三年運營數據如下:

2018年底前,由于武深高速未全線貫通,因此嘉通高速通行費收入較少,為6,165.51萬元。武深高速湖北段全線貫通后,嘉通高速2019年通行費收入增長至45,275.81萬元,相較于2018年增長幅度達634.34%。2020年上半年受到新冠疫情影響,國家出臺了高速公路免收通行費政策,直至2020年5月6日才恢復收費,因此該年度通行費收入低于2019年,為36,545.13萬元

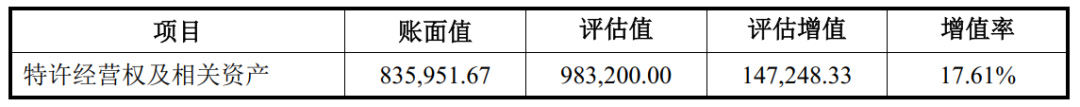

2、項目估值

本次評估采用收益法進行了評定估算,至本次評估基準日2021年9月30日,嘉通高速及其附屬設施的特許經營權(武漢至深圳高速公路嘉魚至通城段)以及因持有特許經營權而享有的嘉通高速資產的市場價值為983,200.00萬元。

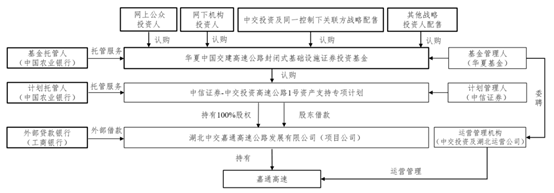

四、基金交易架構

本基金通過基礎設施資產支持證券與項目公司特殊目的載體穿透取得基礎設施項目的所有權。本基金的整體架構如下圖所示:

本基金的基金管理人為華夏基金管理有限公司,資產支持證券管理人為中信證券股份有限公司,本基金的托管人為中國農業銀行股份有限公司。基金管理人聘請中交投資有限公司及中交投資湖北運營公司為運營管理機構,提供運營管理服務。上述基礎設施基金的整體架構符合《公開募集基礎設施證券投資基金指引(試行)》的規定。

(一)基金合同生效與基金投資

基金募集達到基金備案條件的,自基金管理人辦理完畢基金備案手續并取得中國證監會書面確認之日起,基金合同生效。自基金合同生效之日起,基金管理人根據法律法規和基金合同獨立運用并管理基金財產。

本基金的初始資產主要投資于擬成立的基礎設施資產支持專項計劃,待基礎設施資產支持專項計劃成立后,持有資產支持證券全部份額,通過投資基礎設施資產支持證券穿透取得基礎設施項目經營權利,以獲取基礎設施項目運管過程中穩定現金流為主要目的。本基金成立后,若根據本基金相關合同約定進行擴募后,擴募資金可投資于擴募基礎設施資產支持專項計劃。

(二)資產支持證券設立與投資,包括投資項目公司股權與債權的相關安排

1.專項計劃的設立

專項計劃發行期結束后,若基金管理人(代表基礎設施基金)的認購資金總額(不含發行期認購資金產生的利息)達到或超過資產支持證券目標募集規模,經會計師事務所進行驗資并出具驗資報告后,計劃管理人宣布專項計劃設立,同時將認購資金(不包括利息)全部劃轉至已開立的專項計劃賬戶。認購資金劃入專項計劃賬戶之日為專項計劃設立日。計劃管理人于該日宣布專項計劃設立并于該日或其后第一個工作日通知所有認購人,并在專項計劃設立日起5個工作日內向計劃托管人提交驗資報告

2.專項計劃資金的運用

(1)預留計劃費用

專項計劃募集的認購資金劃至專項計劃賬戶后,計劃管理人在專項計劃設立時預留計劃費用。

(2)專項計劃基礎資產投資安排

1)收購作為基礎資產的項目公司全部股權

計劃管理人應根據《股權轉讓協議》的約定,在《股權轉讓協議》項下付款條件全部滿足后向計劃托管人發出付款指令,指示計劃托管人將付款指令載明金額作為項目公司的股權受讓價款劃撥至原始權益人指定的賬戶,用于購買項目公司的100%股權。計劃托管人應根據相關交易合同及《專項計劃托管協議》的約定對付款指令中資金的用途及金額進行核對,核對無誤后應按照《專項計劃托管協議》的約定予以付款。

2)向項目公司增資

專項計劃受讓取得項目公司的100%股權后,計劃管理人應根據《增資協議》的約定向計劃托管人發出付款指令,指示計劃托管人將付款指令載明金額作為項目公司增資款劃撥至項目公司賬戶。

計劃托管人應根據《專項計劃托管協議》的約定對付款指令中資金的用途及金額進行核對,核對無誤后應按照《專項計劃托管協議》的約定予以付款。

3)向項目公司發放股東借款

專項計劃受讓取得項目公司的100%股權后,計劃管理人應根據《股東借款協議》的約定向計劃托管人發出付款指令,指示計劃托管人將付款指令載明金額作為股東借款劃撥至項目公司賬戶。計劃托管人應根據《專項計劃托管協議》的約定對付款指令中資金的用途及金額進行核對,核對無誤后應按照《專項計劃托管協議》的約定予以付款。根據《股東借款協議》,項目公司取得借款的用途為償還項目公司的存量負債。

(3)合格投資

在《標準條款》允許的范圍內,計劃管理人可以在有效控制風險、保持流動性的前提下,以現金管理為目的,指示托管人將專項計劃賬戶中的資金進行合格投資。

(4)項目公司申請募集配套貸款的安排

項目公司已與中國工商銀行股份有限公司北京和平里支行(即“外部貸款銀行”)簽署《外部貸款協議》,在基礎設施基金成立后,將由外部貸款銀行向項目公司提供人民幣13億元借款。將于首期股權轉讓價款支付條件全部成就后向項目公司發放(具體進度根據實際執行情況確定)。

(5)項目公司償還存量負債

項目公司擬于交割審計基準日向銀團發提前還款通知,待股東借款發放后,且募集配套貸款發放后向原債權銀行還款(具體進度以與銀行溝通確定為準),其余資金將用于置換項目公司除因計提大修基金產生的預計負債外的其他原有負債。

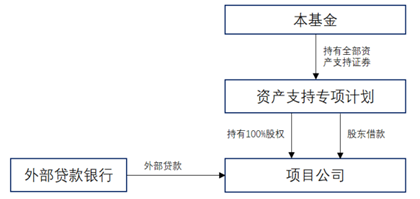

(6)交易完成后項目公司資本結構

上述交易完成后,項目公司資本結構如下圖:

(三)項目公司股權轉讓對價支付安排、股權交割、工商變更登記安排等

根據《股權轉讓協議》安排,具體如下:

1.股權轉讓價款

中信證券(代表資產支持專項計劃)(簡稱“受讓方”)投資于項目公司所支付的總價款(“項目公司總投資款”)=基礎設施基金的募集資金規模-基礎設施基金需預留的全部費用-專項計劃需預留的全部費用。項目公司總投資款包括項目公司股權轉讓價款(“項目公司股權轉讓價款”)和由受讓方向項目公司提供借款及進行增資用于其償付各項債務的其他投資款(“項目公司其他投資款”)。

其中,項目公司股權轉讓價款=項目公司總投資款+募集配套貸款規模-預留項目公司營運資金+項目公司經交割審計確定的流動資產-項目公司經交割審計確定的(負債總額-因大修基金產生的預計負債)(“股權轉讓價款”);項目公司其他投資款=項目公司總投資款-股權轉讓價款。

2.股權轉讓對價支付安排

(1)受讓方應在《股權轉讓協議》約定的首期股權轉讓價款支付條件全部成就后3個工作日內向轉讓方支付首期股權轉讓價款,即人民幣270,000.00萬元;

首期股權轉讓價款中的60%應支付給中交投資,30%支付給中交二航局,10%支付給中交二公院,三者統稱“轉讓方”;自首期股權轉讓對價支付之日起(含該日),目標股權的全部權利和義務由受讓方享有,該日為目標股權交割日(“交割日”)。

(2)受讓方應在《股權轉讓協議》約定的第二期股權轉讓價款支付條件全部成就后3個工作日內向轉讓方支付第二期股權轉讓價款,第二期股權轉讓價款金額為根據交割審計確認的財務數據按照協議約定計算的股權轉讓價款減去受讓方已支付的首期轉讓價款金額的差額。

(3)若經交割審計確認的財務數據按照《股權轉讓協議》約定計算股權轉讓價款金額低于受讓方已支付的首期股權轉讓價款的,則第二期股權轉讓價款無需支付,且轉讓方應在股權轉讓價款確定后5個工作日內向受讓方退還已支付的首期轉讓價款與股權轉讓價款之間的差額。

(4)根據《股權轉讓協議》約定,經交割審計確認的項目公司股權轉讓價款應不低于按照國有產權交易相關規定進行備案的股權評估價值。若經交割審計確認的項目公司股權轉讓價款低于按照國有產權交易相關規定進行備案的股權評估價值,則《股權轉讓協議》自動解除。《股權轉讓協議》解除后,雙方應當按照恢復原狀的原則辦理《股權轉讓協議》解除的后續事項,具體以雙方屆時另行簽署的協議為準。

3.交割審計安排

根據《股權轉讓協議》約定,為確定目標股權的實際價值,各方同意共同聘請具有相應專業資質的審計機構對交割審計基準日(交割審計基準日為交割日前一日)項目公司按照符合中國法律的程序與方式進行專項審計(“交割審計”),相關交割審計費用由受讓方承擔。自交割日(含)起,根據中國法律和公司章程規定的目標股權所代表的一切權利義務和損益由受讓方享有和承擔,在此之前由轉讓方享有和承擔。

項目公司或項目公司的資產因交割日之前且未在項目公司交割審計報告中體現的事項產生或導致的風險費用、成本、稅費、支出、負債以及相關業務合同項下相關權利或收入的減損等,均由轉讓方承擔。如項目公司或者受讓方因此承擔了任何損失或者支出了任何費用,轉讓方應予以全額補償。項目公司或項目公司的資產因交割日之前且未在項目公司交割審計報告中體現的事項于交割日后由項目公司取得了歸屬于交割前的相關收益或收入的,均由轉讓方享有。

雙方可就上述交割日之前的相關風險費用、成本、稅費、支出、負債、權利或收入的減損以及收益、收入的具體金額和分擔原則進行書面確認,并據此對股權轉讓價款的具體金額等進行調整,具體以雙方書面確認情況(如有)為準。

4.工商變更登記安排

根據《股權轉讓協議》約定,轉讓方應當配合受讓方及項目公司在首期股權轉讓價款支付后5個工作日內向市場監督管理局/公司登記機關提交股權變更登記所需的全部申請資料,并于首期股權轉讓價款支付后20個工作日內完成股權變更登記。股權變更登記包括(i)目標股權的股東由轉讓方變更為受讓方;(ii)變更后的章程備案;(iii)執行董事變更為受讓方股東委派的人員。

5.提前終止或解除情形

根據《股權轉讓協議》約定,提前終止或解除情形如下:

(1)除非以下任何一種情形發生,否則,《股權轉讓協議》不得提前終止:

1)各方一致同意提前終止《股權轉讓協議》;

2)因違約方的持續違約行為導致《股權轉讓協議》繼續履行不可能或沒有意義的,守約方有權提前終止《股權轉讓協議》。

(2)各方同意,如首期股權轉讓對價支付之日起60個工作日內,《股權轉讓協議》所述的股權轉讓工商變更登記尚未完成,則《股權轉讓協議》自動終止。各方應當按照恢復原狀的原則辦理《股權轉讓協議》終止的后續事項。其中,轉讓方應當在《股權轉讓協議》終止后10個工作日內,按照其在《股權轉讓協議》簽署時持有的項目公司股權比例就受讓方投資于項目公司的總投資款承擔返還義務;以此為前提,受讓方應當將其在《股權轉讓協議》項下收到的項目公司目標股權、印章、證照、文件原路退還轉讓方。

(3)各方同意,若經交割審計確認的項目公司股權轉讓價款低于按照國有產權交易相關規定進行備案的股權評估價值,則《股權轉讓協議》自動解除。

(4)任一方依據《股權轉讓協議》享有的解除權,未在法律規定或《股權轉讓協議》約定的解除期限內行使的,不視為解除權的放棄或消滅。

(四)運營管理安排

華夏基金(代表基礎設施基金)、中信證券(代表資產支持專項計劃)及項目公司聯合委托中交投資及其子公司中交投資湖北運營公司擔任基礎設施運營管理機構并簽署《運營管理服務協議》,運營管理機構對基礎設施項目提供運營管理服務。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“園園ABS研究1”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 首單央企高速公路公募REITs成功發行

園園ABS研究1

園園ABS研究1