作者:桿姐

來源:杠桿地產(chǎn)(ID:Property-Market)

預料之中,房地產(chǎn)行業(yè)慘到不行,也就是轉折。

央行貨幣政策委員會2021年第三季度(總第94次)例會于9月24日在北京召開。

9月27日傍晚,會議通稿發(fā)布。

其中,最受外界關注的,莫過于:

維護房地產(chǎn)市場的健康發(fā)展,維護住房消費者的合法權益。

“雙維護”表態(tài),意味著政策微調基本確定。對照此前貨幣政策季度例會的措辭,和此后的政策舉措,杠桿地產(chǎn)逐字逐句重點分析。

1、對宏觀形勢的判斷,有微妙變化。二季度的貨幣政策例會后,杠桿地產(chǎn)寫了個文章《央行信號:重回寬松?很多人都想錯了!》(6月29日),后來如我們所見,針對房地產(chǎn)行業(yè),無論地產(chǎn)公司還是住房按揭貸款的資金,都是從緊的。

三季度貨幣政策例會釋放了什么信號,大趨勢會如何?我們看宏觀表述判斷。

會議通稿和二季度一樣,還是5部分。前2段落的寒暄,杠桿地產(chǎn)就不多談。

我們看第三部分。財聯(lián)社和二季度的措辭進行了對照,對照看明顯可以發(fā)現(xiàn),對形勢的判斷,有微妙變化。

會議指出,當前全球疫情仍在持續(xù)演變,外部環(huán)境更趨嚴峻復雜,國內經(jīng)濟恢復仍然不穩(wěn)固、不均衡。

如下圖,三季度的例會對外部環(huán)境、國內的判斷,相對二季度樂觀值有一定下降。

圖表來源|財聯(lián)社(特此感謝)

任何決策,都來自于基本的形勢判斷,這個判斷意味著,經(jīng)濟政策、貨幣政策,必然都會做一定的改變。

其中,自然也包括對房地產(chǎn)行業(yè)的影響。

2、四季度、2022年初,會更加重視經(jīng)濟,且政策有連續(xù)性。我們還是看措辭,除了強調二季度的“搞好跨周期政策設計”,增加了“統(tǒng)籌做好今明兩年宏觀政策銜接”。

比如近期,多省拉閘限電,這對經(jīng)濟復蘇、增長,毫無疑問是逆風。我的朋友杠桿游戲寫了個文章,《東北民用電都限,到底怎么了?全國用電地圖簡析》(9月27日),原因很復雜,至少不是簡單的大棋論。

國際承諾、“能耗雙控”壓力猶在,煤炭價格擺在這里,怎么辦?

如果這一輪拉閘限電持續(xù)至四季度中后期,樓市降溫一直持續(xù),拖累經(jīng)濟下行的程度可以想見。

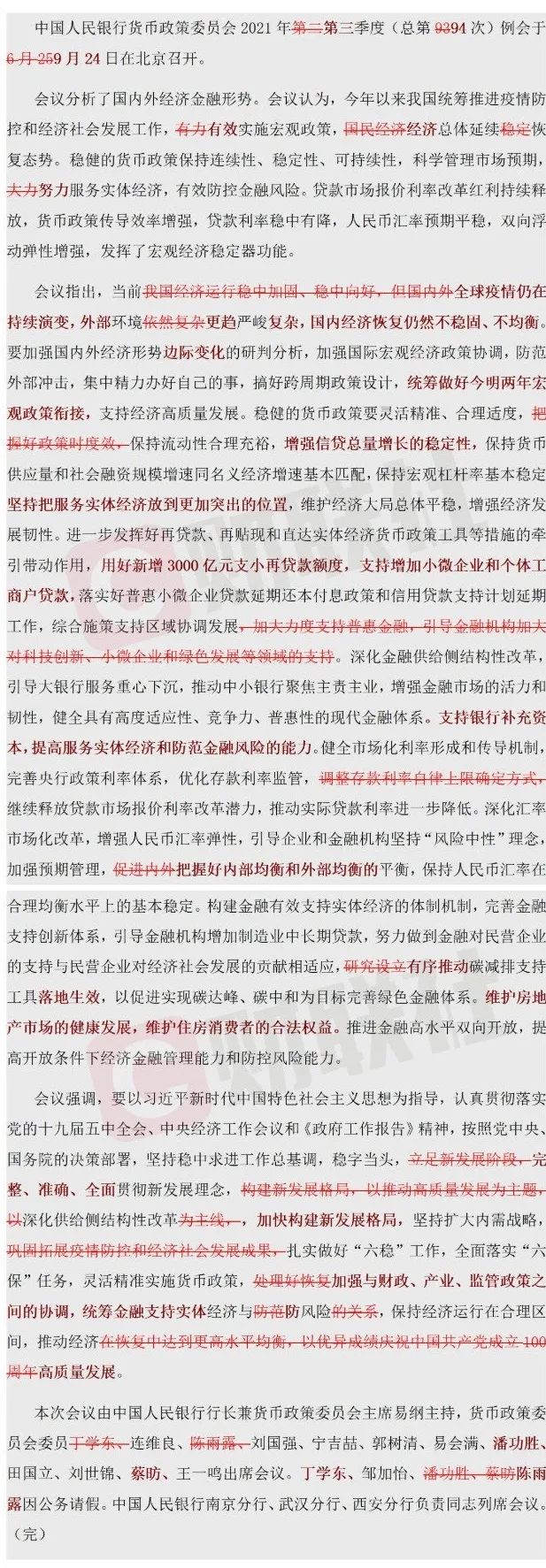

東吳證券做了4個嚴重程度的假設,如下圖。

圖表來源|東吳證券(特此感謝)

經(jīng)過測算,最嚴重的情形下,這對4季度、全年會造成不低的影響。

一方面,我們要避免這樣的情況出現(xiàn),另一方面,四季度、2022年初顯然會更加重視經(jīng)濟。

在杠桿地產(chǎn)看來,“統(tǒng)籌做好今明兩年宏觀政策銜接”,這句話的含義是4季度的舉措,會延續(xù)到2022年1季度,甚至2022年3月份之后。

3、貨幣相對寬松周期開啟。措辭最大的變化是,增加了“增強信貸總量增長的穩(wěn)定性”,不要小看這一增加,這意味著央行總體傾向于要向市場投放需求。雖然其他“匹配”、“穩(wěn)定”的措辭還在。

漢語言博大精深的。

變化已經(jīng)開始。

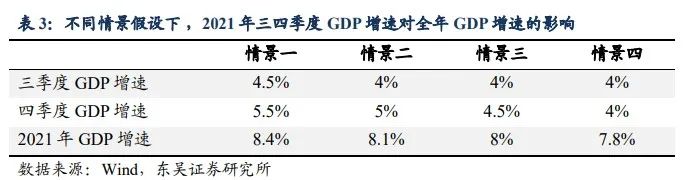

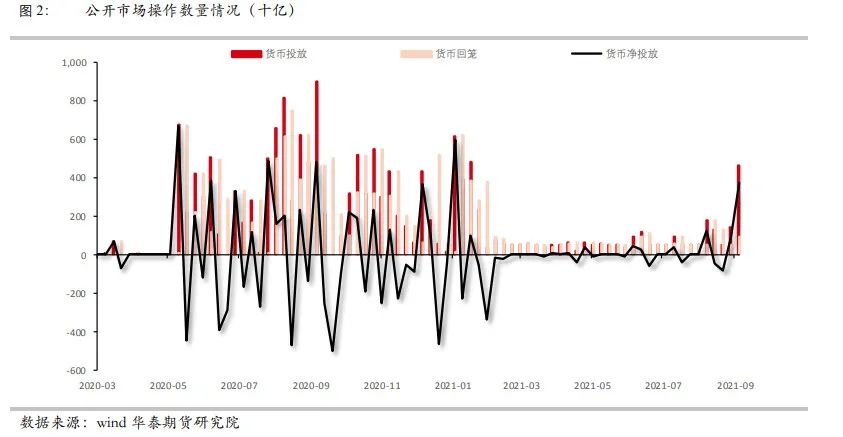

首先,杠桿地產(chǎn)看央行的公開操作,9月27日,央行以利率招標方式開展了1000億元逆回購操作,中標利率分別維持前值。由于當日無逆回購到期,人民銀行實現(xiàn)凈投放1000億元。

而此前LPR 按兵不動同時,央行加大逆回購投放,9月20-26日這周,央行共投放 3600億元逆回購。

圖表來源|國海證券(特此感謝)

除此之外,央行續(xù)作700億國庫現(xiàn)金存款到期,

全口徑公開市場操作實現(xiàn)凈投放3200億元。

我們可以看,過去一段時間的公開操作、投放頻次。

圖表來源|華泰期貨(特此感謝)

于此,我們可以判斷,新一輪的貨幣相對寬松周期,可能要開始了。

此前,杠桿地產(chǎn)也研判過,四季度降準的概率較大。央行通過各種手段,向市場釋放更多流動性的基本判斷,應該是成立的。

若此,單從央行層面,在4季度、2022年1季度,調整貨幣政策支持經(jīng)濟和就業(yè),會收到一些效果。

4、房地產(chǎn)“雙維護”的正確解讀。三季度例會提到:

維護房地產(chǎn)市場的健康發(fā)展,維護住房消費者的合法權益……

平安證券認為,央行罕見發(fā)聲,融資端緩和或成可能。對此,杠桿地產(chǎn)非常認同,翻譯一下就是,央行要使用貨幣政策,一方面允許增加投入地產(chǎn)的資金量、一方面合理的利率,確保樓市不太涼,和剛需的基本需求。

此前,我門看到房地產(chǎn)限貸、放款緩慢,一些剛需被誤傷。

同時,嚴厲政策之下,第二輪集中拍地多地流拍、底價成交大幅增加。

無論投資、銷售下行,還是房企拿地意愿下降、亦或是信用風險的擔憂,都會影響經(jīng)濟、就業(yè)。這是央行和官方部門不希望的,底線就是起碼不拖累經(jīng)濟。

圖表來源|國盛證券(特此感謝)

政策做一定的微調,有必要。

可以設想,央行的政策思路,一方面保證房企杠桿不越三道紅線的合理融資,一方面一定程度放寬住房按揭貸款和縮短放款時間,提速房企回款速度。

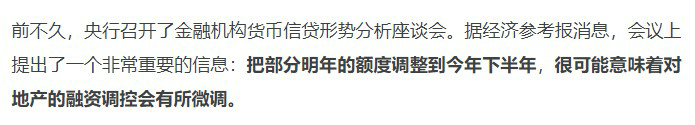

此前《經(jīng)濟參考報》談到某會上,央行提到明年的貸款額度今年給一部分。

綜合來看,房地產(chǎn)最困難的日子正在見底。

但至少目前為止,看不出任何刺激樓市的意思,這應該是對“雙維護”正確的解讀。

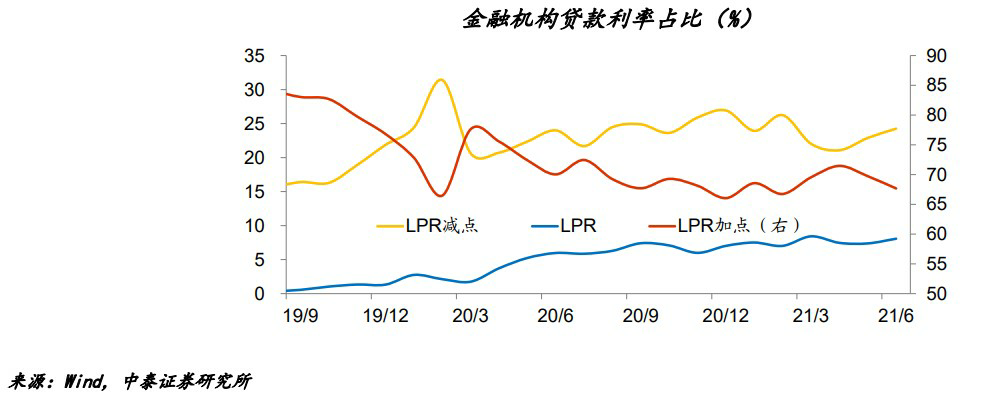

5、央行是否降息?這個問題很重要,因為一旦降息、降準,輪番上,怎么都是利好樓市的。過去每一次都沒有例外,杠桿地產(chǎn)特別要強調。

我們看到美國9月議息會議后,貨幣政策調整板上釘釘。詳見我朋友杠桿游戲《美國將轉向!對我國樓市、股市會造成什么影響?》(9月23日)。

我看法也是,我國貨幣政策“以我為主”概率極大。這個表述央行主要領導常說,上一次美國加息、縮表周期我們也是這么做的。

這一回有一個背景,地產(chǎn)總體趨嚴,各項杠桿率在控制并回落。因此,如果貨幣政策開啟反向操作,如此次國常會所言“做好預調微調和跨周期調節(jié),加強財政、金融、就業(yè)政策聯(lián)動,穩(wěn)定市場合理預期”——貨幣政策的聯(lián)動,是應有之義。

圖表來源|中泰證券(特此感謝)

一方面房地產(chǎn)趨嚴、地方債控制,另一方面貨幣政策的逆向操作,有利于推動實體企業(yè)融資成本下降,刺激其投資和擴大生產(chǎn)。

最新9月LPR(貸款市場報價利率)依舊沒有調整,已經(jīng)連續(xù)17個月未動。

部分人士有些失望,希望降息。杠桿地產(chǎn)一直的觀點,其實直接降息與否暫時沒到必須的地步。

從上一輪周期經(jīng)驗看,降準打頭陣,年中已經(jīng)這么操作。

降息和平滑企業(yè)利息負擔,辦法還有很多。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“杠桿地產(chǎn)”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權歸原作者所有,未經(jīng)授權,請勿轉載,謝謝!

杠桿地產(chǎn)

杠桿地產(chǎn)