作者:張愛

雖然寶龍商業(09909.HK)2021年業績上,營收利潤喜提雙增長,但年報發布過程可謂坎坷。但年報推遲一個月發布,發布前夕突然更換了財務數據核算團隊羅兵咸永道,令市場傳聞頗多。

報告顯示,寶龍商業2021年收入約為人民幣24.64億元,同比增長約28.3%;毛利約為人民幣8.21億元,同比增長約38.2%;毛利率約為33.35%,同比增長2.4個百分點。

01 營收、利潤實現雙位增長

寶龍商業是寶龍地產旗下商業運營全鏈條服務商,擁有“寶龍一城”、“寶龍城”、“寶龍廣場”及“寶龍天地”四大品牌,2019年在港交所上市,成為港股市場第一家商業管理公司。

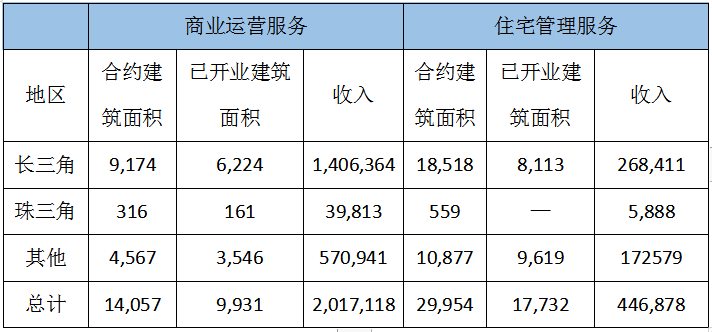

寶龍商業的收入構成分為商業運營服務和住宅物業管理服務,商業運營服務為其主要收入來源。2021年公司商業物業租金收入1.96億元,商業運營服務收入18.22億元;住宅物業管理服務4.46億元。按客戶類別來看,2021年寶龍商業來自外部客戶的收入為19.61億元,占總收入的比重為79.6%。

毛利方面,寶龍商業2021年商業運營服務毛利潤7.10億元,同比增長27.98%;毛利率為35.2%,同比增長2.4個百分點。住宅物業管理服務毛利潤1.11億元,同比增長26.12%;毛利率24.9%,同比增長1.8個百分點。

對于營收和利潤增長原因,寶龍商業表示主要源于項目出租率整體上升,以及新增了一批管理項目。數據顯示,2021年,寶龍商業運營的商業項目平均出租率達到95.3%,同比上升5.4個百分點。其中,寶龍一城出租率99.1%,寶龍城出租率100%。

截至2021年12月31日,寶龍商業的商業運營服務已開業建筑面積約為990萬平方米,按年上升約130萬平方米,同比增長15.12%;已開業項目數88個,較2020年同期68個新增20個;合約建筑面積約為1410萬平方米,較2020年同期增加280萬平方米。住宅物業管理服務的已交付建筑面積約為1770萬平方米,按年上升約330萬平方米。分區域來看,主要增長來源于長三角地區,這與其公司戰略及定位密不可分。

表1:2021寶龍商業各地區商業及住宅建筑面積(單位:平方米、千元)

數據來源:企業年報

寶龍商業背靠寶龍地產,年報顯示,2021年寶龍地產擁有土儲總建面約3650萬平方米,67.1%左右分布于長三角,為寶龍商業提供了較為穩定的增長來源。其中,正在開發建設中的物業約為2640萬平方米,持未來發展物業約為1010萬平方米。

02 租金水平業內墊底

雖然寶龍商業在營收和利潤方面呈上升趨勢,但是放到行業中卻處于較低水平。

以毛利率為例,寶龍商業的商業運營板塊毛利率在2018年至2021年分別為30.1%、29.3%、32.8%、35.2%,同期新城控股商業板塊的毛利率分別在67.76%、67.56%、70.76%、72.64%,兩者相差40多個百分點。

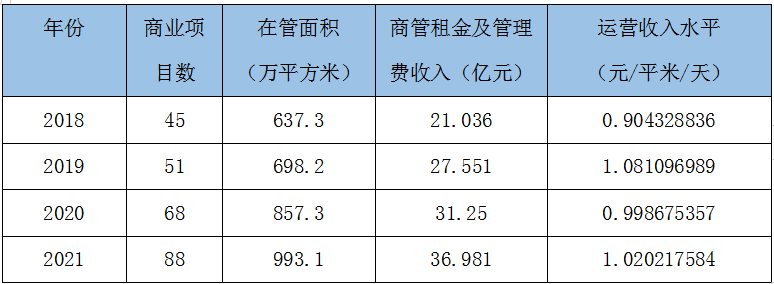

毛利率低的原因在于其租金收入水平極低,資料顯示,2018年至2020年,寶龍商業的平均運營管理收入水平(即租金及管理費)始終徘徊在1元/平方米/天,而業內的龍湖商業2021年的平均收入水平是2.98元/平方米/天,新城商業2021年平均收入水平約2元/平方米/天,萬達商業2021年上半年的平均收入水平是2.15元/平方米/天。

表2:2018-2021年寶龍商業項目租金收入

數據來源:東方財富網

雖然寶龍商業的租金水平很親民,但對于投資者和第三方來說并無益處,也導致其資產拓展能力也較弱,而租金低的根源在于其運營能力有待提升。資料顯示2019年上市之前,寶龍商業運營的項目中僅有3家來自獨立第三方;2020年寶龍商業服務項目中,來自獨立第三方的新增了3家;2021年新增9家,雖新簽約了10家,但同時有兩家項目退出;2022年,寶龍商業僅有4個項目來自第三方,2023年及以后,8個來源第三方,相較前兩年,外擴速度有所下降。

業內人士認為:“做商管公司,運營管理能力是護城河,較高的品牌溢價及較強的盈利能力,決定著市場定權,也決定其對外拓展規模。”在寶龍商業的擴張版圖中,除長三角外,三四線城市成為重點布局,但決戰三四線要面對的是萬達、新城等頭部玩家,在定位、選址、招商等方面寶龍不得不避其鋒芒,落地規模小、人口少的市郊地區,又回到了租金低的惡性循環。

03年報之路跌宕起伏

雖背靠大樹好乘涼,但這棵大樹本身卻有些自顧不暇。

3月24日晚,寶龍地產和寶龍商業同時發布公告稱,預計無法在3月底前發布2021年業績,同時由于疫情影響更換審計機構羅兵咸永道,由開元信德臨時補位。羅兵咸永道在辭任報告中提及,寶龍地產附屬公司兩筆存款需要與公司方面進一步厘清和討論。此外,集團經審核營運數據將在5月15日發布。

受該消息影響,3月25日寶龍地產旗下相關股票出現集體下跌。寶龍地產開盤大跌10%,早盤收市時下跌4.5%。去年5月寶龍地產股價觸及歷史高點,超過每股8港元。截止4月23日,寶龍商業收盤價僅每股2.57港元,不到一年跌幅70%,市值已不足百億港元。

而資料顯示,寶龍地產2022年需還款220.23億元,至2021年底,其現金及現金等價物約194.07億元,受限制現金56.61億元。

當天寶龍商業跌幅更大,開盤暴跌17%,早盤收市仍跌13%。寶龍商業股價同樣在去年5月見高點,此后不到一年時間從30港元上方來到6港元附近,市值蒸發80%,剩余不到40億港元。

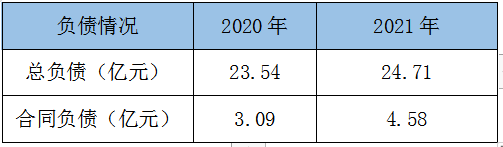

3月29日晚,寶龍商業發布的未經審核業績公告中顯示,截至2021年12月31日,寶龍商業總權益24.71億元;總負債26.02億元,同比增長10.5%,其中,合同負債大幅增長48.2%至4.58億元。

表3:2020年-2021年負債情況

數據來源:企業年報

3月31日晚,寶龍商業發布公告,就前任審核中介辭任以及年度業績審核完結日期事項進行澄清與解釋。寶龍商業稱,前任核數師羅兵咸永道在審核公司2021年年度綜合財務報表的過程中,認為一筆未到期余額為900萬元的銀行存款屬于受限制賬戶存款。

對此,寶龍商業不認同羅兵咸永道的判斷,并強調此事不會對集團整體流動性造成影響,集團有充足營運資金進行其日常及一般業務。而樂居財經研究員發布的《2021年港股物企現金榜》中也顯示,寶龍商業以39.92億元排名第8。

年報發布的臨門一腳更換審計團隊本就是“兵家大忌”,容易引發市場猜測,而寶龍方面如此果斷背后原因也撲朔迷離。有人認為寶龍遲早爆雷,也有言論稱寶龍商業是被“市場誤殺”,但究竟真實情況如何,還得看4月28日寶龍商業會交出怎樣的成績單。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“地產資管網”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

地產資管網

地產資管網