作者 | 童洋 視覺 | 張愛

編輯、責編 | 韓瑋燁

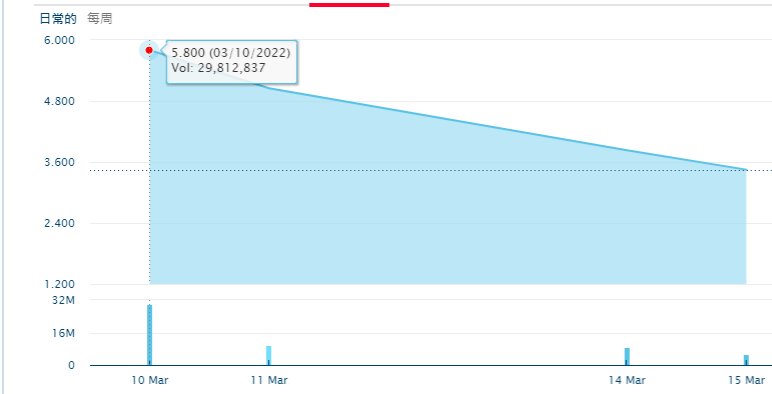

3月10號,中國金茂集團(00817.HK)子公司金茂物業服務發展股份有限公司(下文簡稱“金茂服務”)(00816.HK)正式在港交所掛牌上市,成為虎年第一家IPO物企。上市第一天股價就低開低走,當日金茂服務開盤價為7.4港元/股,相比發行價8.14港元/股下跌9.09%,最高跌幅直接超過30%。最終收盤價為5.8港元/股,較發行價下跌28.75%。

睿和智庫認為,除了當下地產行業大環境遇冷外,金茂服務傳統的模式、較慢的增速和未來發展空間,或是資本市場興趣不大的原因。

01盤子太小,后續擴張承壓

金茂服務前身是中化酒店公司。2007年公司更名為金茂物業,開始為當時的中化方興(中國金茂前身)所開發的寫字樓項目提供物業管理服務。

隨著中國金茂的開發業務向全國擴張,金茂物業的業務領域也從寫字樓項目擴展至住宅項目等。2021年,公司更名為“金茂服務”。

根據招股說明書,金茂服務主要提供物業管理服務、非業主增值服務以及社區增值服務。目前的物業管理組合包含住宅物業,商業物業和公共物業等多種類型。

整體看來,擁有央企背景的金茂服務基本盤發展良好。2021年1月-9月,公司營業收入為10.49億元,相比2018年增長高達82.43%。

但金茂服務趕在國內物企扎堆赴港上市的尾巴才上市,與頭部幾家超大規模的物企相比,只能算是小盤股。而香港是一個“嫌貧愛富”特色濃厚的市場,港交所的交易量非常集中,20%的股票貢獻了超90%的流動性。小市值公司很難被資本關注,如果沒有更好的業績或更好的題材支撐,單靠央企金字招牌做背書,金茂服務上市后的發展依舊乏力。

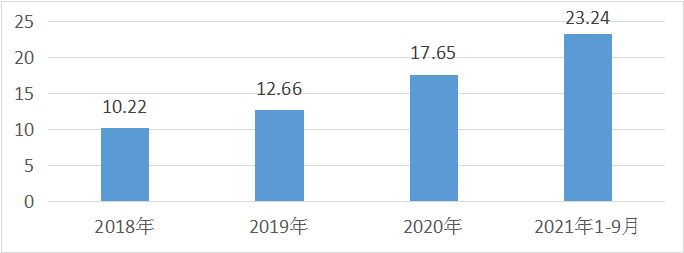

據招股說明書顯示,2018年-2020年以及2021年9月30日,金茂服務全年累計在管建筑面積分別為10.22百萬平方米、12.66百萬平方米、17.65百萬平方米、23.24百萬平方米。

圖1:金茂服務在管建筑面積變化圖(單位:百萬平方米)

資料來源:招股說明書,地產資管網制圖

從增長率來看,2020年,金茂服務在管建筑面積增速快,同比2019年增長39.41%。但同一時期上市物企在管建筑面積平均增速為46.35%,金茂服務的增速低于行業平均水平。或許受制于央企體制原因,金茂服務外拓意愿似乎并不明顯。

從在管規模上看,金茂服務的在管面積與行業平均面積規模相比,也較差強人意。

2021年上半年,上市物企就已有16家管理規模突破1億平方米大關,總計達42.06億平方米。在管規模5000萬到1億平方米的企業有8家。而截至2021年9月,金茂服務在管建筑面積也僅為2324萬平方米。據克而瑞2020年中國物業服務企業在管面積排行榜,金茂物業僅排80-90位之間。

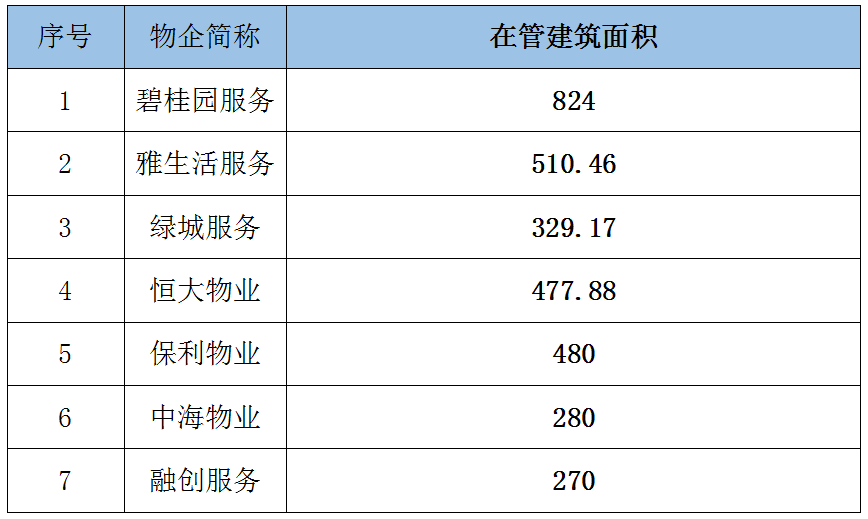

表1:2020年百強物企中頭部企業與尾部企業在管建筑面積對比(單位:百萬平方米)

資料來源:克而瑞,地產資管網制圖

表2:2021年部分上市頭部物企在管建筑面積(單位:百萬平方米)

資料來源:公司公告,地產資管網制圖

受益于前幾年中國金茂開發業務的高速增長,金茂服務在管面積增速較快,但與頭部企業相比,規模差距巨大。這幾年物業行業并購已呈紅海態勢,預計上市后的金茂服務快速擴張規模的壓力不小。由于在管面積上難以形成規模經濟,同時資源也比較分散,因此難以獲得更高的收入。

公司招股說明書顯示,2018-2020年度,金茂服務總收入分別為5.75億元、7.89億元和9.44億元;2021年1-9月,其總收入達10.49億元,同期利潤分別為1750萬元、2260萬元、7710萬元和1.09億元。

圖2:金茂物業總收入與總利潤(單位:億元)

資料來源:招股說明書,地產資管網制圖

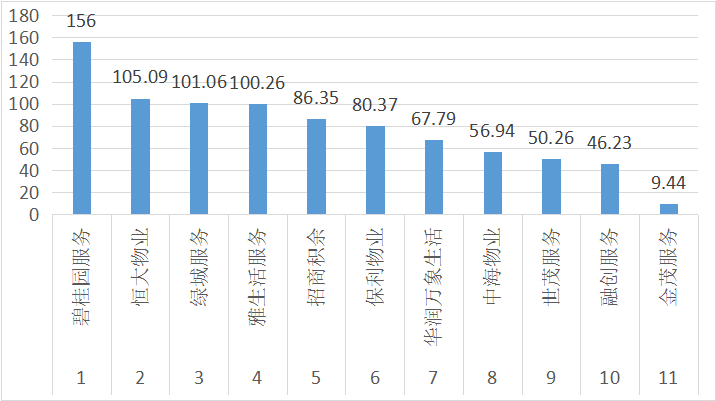

盡管金茂服務的營業收入增長快速。但相比上市的頭部企業,金茂服務的整體營業收入同樣顯得“渺小”。2020年物業市場營業收入排名第一的碧桂園服務實現營收156億元,是金茂服務的16.52倍,排名第十的融創服務實現營收46.23億元,是為金茂服務的4.9倍。

圖3:2020年金茂服務與前十家上市物企營業收入對比(單位:億元)

資料來源:公司公告,地產資管網制圖

02外拓能力令人堪憂

于金茂服務這種收入模式穩健單一,較高依賴規模效應的物企,資本市場最看重的是規模拓展能力。房企背景的物企,其規模擴張一方面靠開發主業,一方面看獨立外拓能力。

考慮到目前國內房地產開發市場增速放緩,物業企業并購激烈的背景,金茂服務的外拓能力令人堪憂。

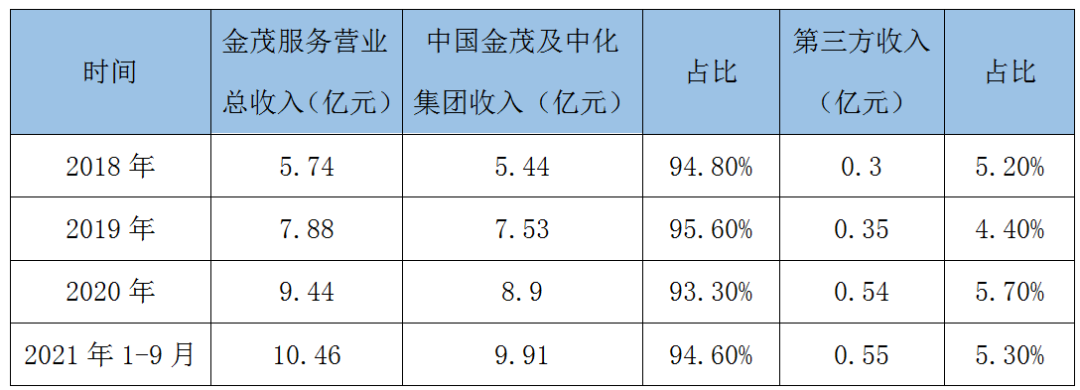

據招股說明書顯示,金茂服務的項目來源以母公司開發的物業為主。2018年-2021年9月,金茂服務的年營業收入中來自中國金茂及中化集團的額度分別為5.44億元、7.53億元、8.9億元、9.91億元,占比分別達到了94.8%、95.6%、93.3%、94.6%的極高水平。第三方服務收入占比只有5%左右。

表3:金茂服務營業收入來源情況

資料來源:招股說明書,地產資管網制圖

龍湖智創生活也是今年港交所上市的“首家”公司(首家遞表的物管企業),2020年,來自第三方服務收入占總收入的76.34%。而穩居物管行業龍頭的碧桂園服務,盡管2020年來自第三方服務收入的占比不如龍湖智創生活,但也有27.2%。

同一時期,在金茂服務主營業務即物業管理服務收入中,來自第三方的收入也分別僅為0.27億元、0.31億元、0.43億元、0.46億元,占比均不超過10%。不難看出,在收入來源上,金茂服務對母公司依賴度極高。

表4:金茂服務物業管理收入來源情況

資料來源:招股說明書,地產資管網制圖

此外,金茂服務在管建筑面積方面,2018年至2021年9月,來自獨立第三方公司所開發的部分分別僅占11.2%、5.7%、12.2%及13.4%。無論是基礎物業管理還是增值服務,可以說金茂服務基本是完全靠母公司續航。

根據睿和智庫的研究數據,2021年,在可統計到的上市物管企業中,來自獨立第三方的在管面積占比均值已達到52.1%。

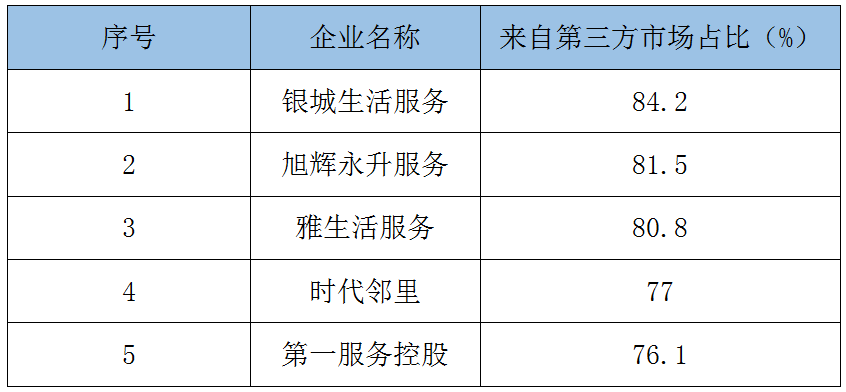

表5:部分上市物企來自獨立第三方的在管面積占比

資料來源:招股說明書,地產資管網制圖

此外,金茂服務在獨立第三方項目的投標成功率及項目續約率兩項指標上的表現也差強人意。2019-2021年期間,金茂服務的投標成功率分別只有50%、44.4%、58.8%,且2019年和2021年的項目平均續約率也只有88.9%,相比于百強物企98%左右的平均續約率并不算高。

03毛利率低于行業平均水平

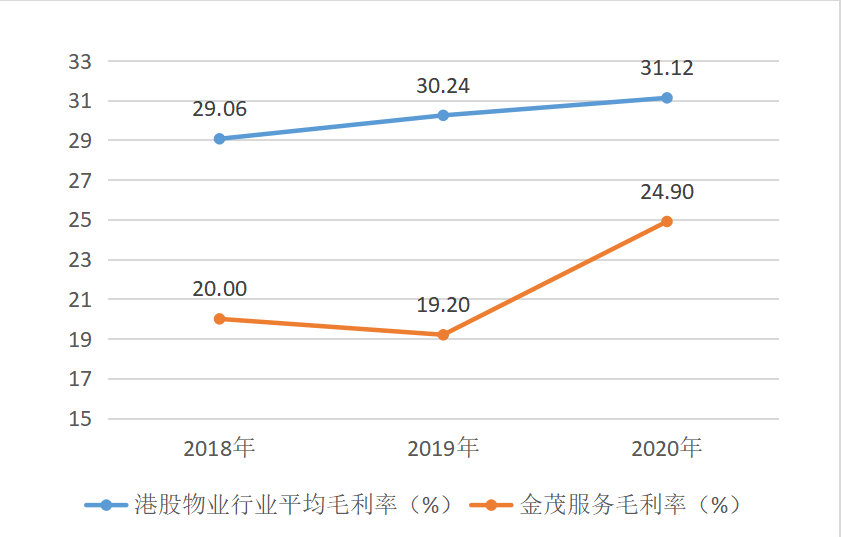

據招股說明書顯示,金茂服務的毛利率低于行業平均水平。

2018年-2020年,金茂服務的年毛利率分別為20.0%、19.2%、24.9%;截至2021年9月底,毛利率為29.6%。而同一時期,港股物業企業平均毛利率分別為29.06%、30.24%、31.12%。2021年上半年,已發布半年財報的51家港股物業企業的平均毛利率約為30.63%。通過對比可知,金茂服務的盈利水平低于行業平均水平。

圖4:金茂服務的總毛利率與行業平均毛利率對比

來源:招股說明書,地產資管網制圖

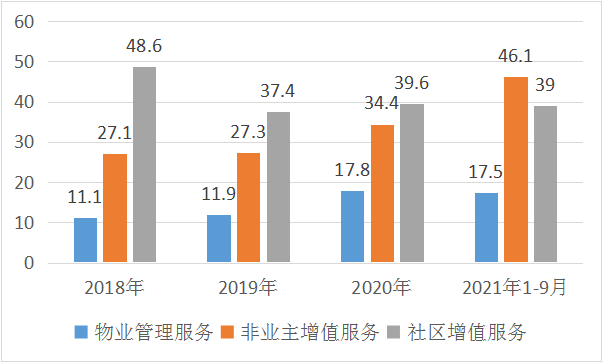

究其原因,金茂服務在其主業收入方面毛利率偏低。公司招股說明書顯示,2018年-2021年9月,金茂服務的物業管理服務板塊毛利率分別為11.1%、11.9%、17.8%、17.5%。而在2021年,收入占比35.4%的非業主增值服務,其毛利率高達46.1%;收入占比9.4%的社區增值服務,其毛利率也達到了39%,這兩項業務的收入細節,招股書中并未披露。

圖5:金茂服務2018年-2021年9月業務收入毛利率(單位:%)

資料來源:招股說明書,地產資管網制圖

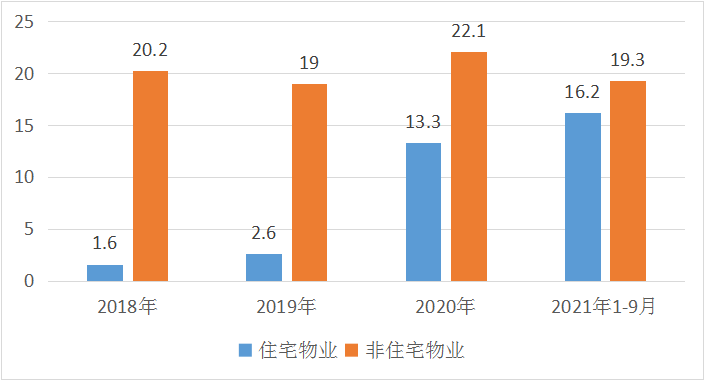

而物業管理服務板塊毛利率低的主要原因是住宅物業和非住宅物業的毛利率不高。

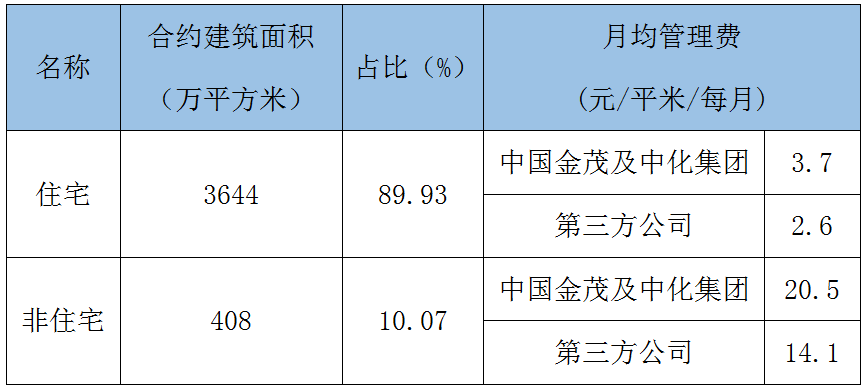

公司招股說明書顯示,2018年-2021年9月,金茂服務住宅物業年毛利率分別為1.6%、2.6%、13.3%、16.2%,均未超過20%。盡管2020年,其住宅項物業合約面積為3644萬平方米,占總在管面積的89.93%。但物業管理行業屬于勞動密集型行業,特別是住宅的基礎物業管理服務需投入大量的人力,應用到清潔、維護、保安等方面,價值量不高。2020年金茂服務住宅物業的物業管理費中,第三方外拓的項目住宅物業平均費率僅有2.6元/月/平米,而來自中國金茂及中化集團輸送的住宅項目平均物業費率也只有3.7元/平米/月,低行業平均水平。

圖6:2018年-2021年9月金茂服務住宅物業與非住宅物業年毛利率(單位:%)

資料來源:招股說明書,地產資管網制圖

而非住宅物業方面,盡管2020年來自中國金茂及中化集團輸送項目的平均物業費率高達20.5元/平米/每月,第三方項目平均物業費率14.1元/平米/每月。但非住宅物業的合約面積僅有408萬平方米,占總面積10.07%。份額不夠難以形成規模效應,毛利率也僅為22.1%。

表6:金茂服務住宅與非住宅月均物業管理費

資料來源:招股說明書,地產資管網制圖

住宅和非住宅的規模結構與價格的不平衡,嚴重拉低了金茂服務在物業管理服務方面的盈利水平,也就導致了物業管理服務的毛利率不高。

04結語

規模不占優勢、高度依賴母公司、盈利能力待提升等多重因素,使資本市場對金茂服務上市熱情未如想象中高漲。截至3月14日收盤價,金茂服務上市三個交易日均受重挫,股價從上市首日開盤價7.4港元/股跌到3.83港元/股,累計跌幅超48%。

圖7:金茂服務3月10號-15號股票價格波動情況

資料來源:港交所官網

另一方面,金茂服務上市即破發,也反映出物業股的熱潮已漸漸退卻。

睿和智庫認為,當下物業板塊估值回調,資本市場回歸理性,但頭部企業并購狂潮也仍在繼續。這樣情況下,中小上市物企今后的發展或將面臨巨大挑戰。而這對于有央企背景的金茂服務來說,也同樣是一個巨大的挑戰。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“地產資管網”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

地產資管網

地產資管網