作者:章睿榮

來源:江湖人稱Ray神(ID:Ray_PropertyTech)

我們談到資產(chǎn)管理的時候總是離不開講現(xiàn)金流、講投資收益,似乎資產(chǎn)管理就是一個典型的財務話題。然而,不知道大家有沒有注意到,在境外REITs的年報中都會花一定的篇幅去講的另一個話題,就是ESG。那么,到底什么是ESG?它和我們做資產(chǎn)管理又有什么關系呢?

為什么要談ESG?

ESG是近幾年投資圈屢被提及的一個詞匯,但它卻并不是一個新鮮事物。事實上,ESG已經(jīng)有了超過半個世紀的發(fā)展歷史,在很多國家和地區(qū)有著廣泛的應用。ESG的全稱是Environmental(環(huán)境)、Social(社會)、Governance(公司治理),它闡述了一種關注環(huán)境、社會、公司治理而非財務績效的投資理念和企業(yè)評價標準。

投資不從財務績效的角度出發(fā),聽上去似乎有點匪夷所思,畢竟在大家眼里資本逐利是天經(jīng)地義的。其實,恰恰是因為資本逐利的弊病,導致企業(yè)容易因追求眼前利益而忽略了長期可持續(xù)發(fā)展,才使得了投資者需要從另一個視角來對進行投資項目的衡量評價。

ESG起源于上個世紀60年代,最初是從社會公眾道德和倫理需求的角度出發(fā),將勞工權益、種族及性別平等、商業(yè)道德、環(huán)境保護等作為價值觀來約束資本投資行為;而后90年代在聯(lián)合國環(huán)境規(guī)劃署、聯(lián)合國全球契約組織和部分資本的推動下,ESG逐漸被納入到投融資活動和公司運營中。2006年,聯(lián)合國責任投資原則組織(UNPRI)正式成立,由此ESG指標成為衡量可持續(xù)發(fā)展的重要指標。此后,對ESG相關信息披露與監(jiān)管逐漸成為許多國家對企業(yè)經(jīng)營(特別是上市公司)提出的要求。

圖1:聯(lián)合國制定的17個可持續(xù)發(fā)展的目標

ESG的社會意義相信大家都能夠理解,但它對于投資者的價值何在呢?我們知道,在投資過程中資本要想獲得長期穩(wěn)定的收益,就必須關注所投資的企業(yè)或項目的價值能夠持續(xù)提升,這就不可避免地要去面對長期發(fā)展的問題。這個時候,環(huán)境、社會和公司治理等因素的影響就凸顯出來了——減少這些問題帶來的負面影響,是追求長期投資回報的必要保障。

基于ESG評價,投資者可以從環(huán)境、社會責任和公司治理的角度,去評估其企業(yè)發(fā)展的可持續(xù)性,進而衡量投資風險和投資價值,以實現(xiàn)長期收益。因此,主流投資機構都逐漸將ESG因素納入投資決策和分析評估的框架之中,成為長期投資的新標準。

ESG與資產(chǎn)管理的關系

既然ESG是衡量長期投資的一種標準,那么經(jīng)營性不動產(chǎn)作為關注長期投資回報的典型資產(chǎn),自然就需要重視自身各項ESG指標的表現(xiàn)。按照責任投資原則(PRI)倡導的理念和各個國家相關的要求,ESG在環(huán)境保護、社會責任和公司治理三方面所闡述的各項評價指標,許多都是與資產(chǎn)管理行為息息相關的。境外REITs所在的交易市場,往往也會對經(jīng)營方提出相應的披露要求。

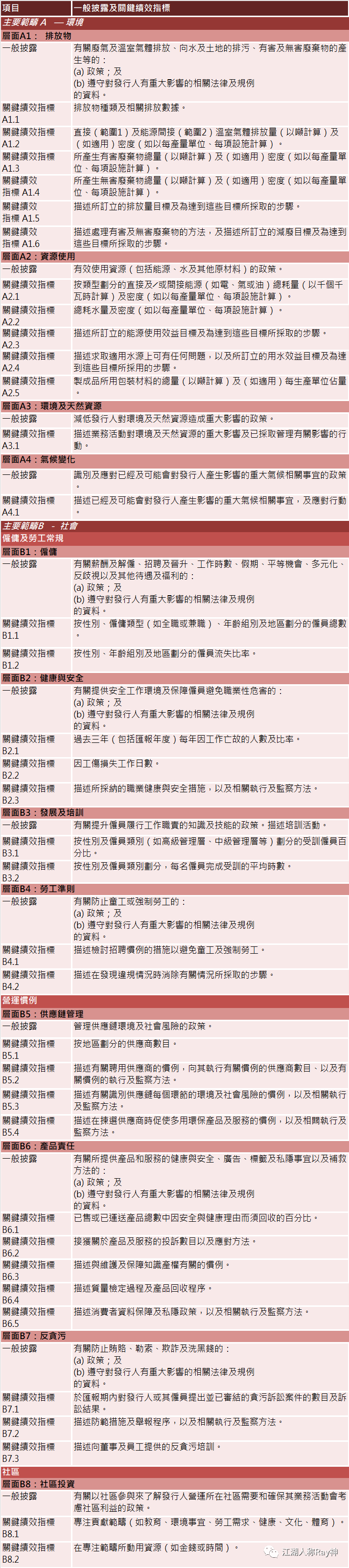

圖2:港交所對ESG披露的指引

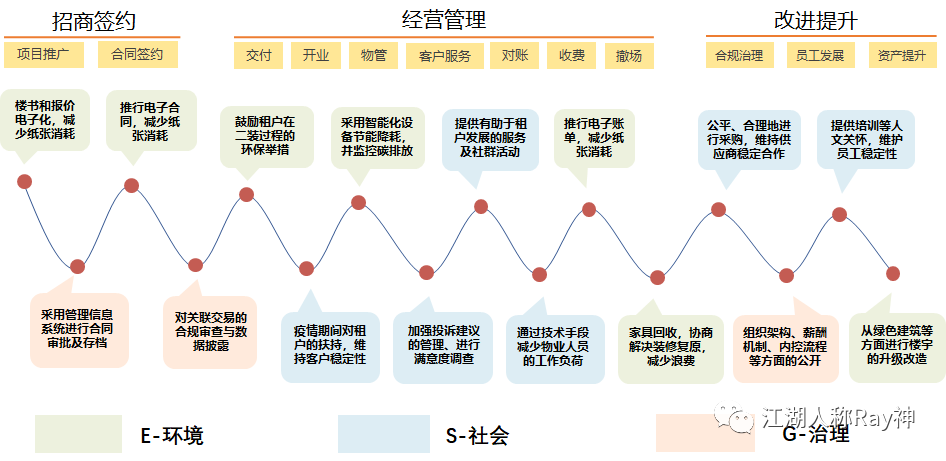

ESG中的E-環(huán)境,主要評價企業(yè)的生產(chǎn)環(huán)節(jié)對環(huán)境的影響,包括能源使用、資源消耗、廢棄物、污染等。經(jīng)營性不動產(chǎn)所處的建筑領域,是各國重點監(jiān)管的行業(yè)之一,其日常運營對環(huán)境帶來的影響受到了廣泛的關注。因此,從實現(xiàn)可持續(xù)發(fā)展、增加投資者長期投資信心的角度,許多資產(chǎn)管理者越來越重視在綠色建筑、綠色租賃等方面的努力。這些方面,除了在物業(yè)管理上大家所熟知的節(jié)能減排之外,還有許多是資產(chǎn)管理者可以作為的地方,比如:對廢棄物的分類回收以減少污染,推行電子合同/電子賬單/電子發(fā)票來減少對紙張的消耗等等。

而對于S-社會,主要評價企業(yè)在人文關懷等社會責任方面的指標,包括員工薪資福利、健康安全、客戶/供應商之間的關系等。這些內(nèi)容,對于不動產(chǎn)經(jīng)營的企業(yè)而言同樣是適用的。某種程度上更甚至可以說,承載著空間服務職能的經(jīng)營型不動產(chǎn),對于社會的影響會比其他許多行業(yè)更加顯著。比如:業(yè)主方是坐地收租還是關注于客戶的發(fā)展,在疫情期間對租戶有怎樣的扶持措施,是否采取智慧化手段來減輕物業(yè)人員的工作負擔及危險……這些都是資產(chǎn)管理過程中可以思考和努力的地方。

G-治理的方面,則是審查企業(yè)在公司治理上是否合規(guī)合理,包括組織架構、董事會結(jié)構、高管薪酬、賄賂和腐敗、稅務策略等內(nèi)容。許多REITs的年報中之所以要著重對關聯(lián)交易進行詳細披露,某種程度上也是ESG的要求。此外,制定企業(yè)資產(chǎn)管理的SOP、采用管理信息系統(tǒng)來加強對流程的合規(guī)管控、接受投資人定期的審計核查等等,也都是在資產(chǎn)管理過程中應對ESG的舉措。

圖3:不動產(chǎn)運營階段應對ESG的一些舉措

雙碳提出的進一步要求

相較于ESG,“雙碳”應該更加的家喻戶曉。雙碳可以說是對ESG環(huán)境因素的進一步闡述,自從2020年國家承諾2030年前實現(xiàn)“碳達峰”與2060年前實現(xiàn)“碳中和”的目標后,雙碳每年都被寫入了政府工作報告。

其實,早在雙碳目標提出之前許多省份都已經(jīng)推出了碳排放的管理辦法。以廣東省為例,年排放二氧化碳1萬噸及以上的工業(yè)行業(yè)企業(yè),或年排放二氧化碳5千噸以上的賓館、飯店、金融、商貿(mào)、公共機構等單位,均會被列為了控制排放企業(yè)和單位,要求進行碳排放信息報告和核查。

5千噸二氧化碳大家也許沒什么概念,但我們可以通過一個用電的例子來簡單看下。目前國內(nèi)多數(shù)省份采用的電力排放因子是7.88 tCO2/MWh,即:每使用1000度電會產(chǎn)生7.88噸的二氧化碳,也就是說排放5千噸二氧化碳相當于使用了634,518度電。這個數(shù)據(jù)相信物業(yè)的同事可能就有概念了,比如一些寫字樓單位面積的年用電量約為100度左右——那么簡單計算一下,5千噸的排放紅線只要管理6000多平米的空間就被輕而易舉的突破了。

事實上,建筑產(chǎn)業(yè)一直以來都是間接碳排放的大戶。根據(jù)中國建筑節(jié)能協(xié)會的數(shù)據(jù),建筑在運營階段間接排放的二氧化碳占全國碳排放的比重達21.9%。而經(jīng)營性的不動產(chǎn),更是國家定義所的大型公建(單體建筑面積>2萬平方米),是碳排放監(jiān)管的重點之一。這也就是為什么越來越多的業(yè)主方關注節(jié)能減排的原因。不過,需要說一句的是,不動產(chǎn)經(jīng)營過程中的碳排放并不僅僅是能耗一個方面,車輛交通的燃油使用、打印合同及賬單的紙張消耗、廢棄物的處理等等,也都會產(chǎn)生碳排放——這些卻往往會被大家所忽略。

圖4:城市溫室氣體核算工具對排放范圍的定義

并且,從能耗的方面來說,上述范圍二的購入電力轉(zhuǎn)售給租戶是不能扣減的。因此,當我們招商引入一個能耗大戶時,我們就要好好斟酌一下潛在的“碳成本”。從去年開始,國家啟動了全國性的碳市場,對重點單位的碳排放進行配額管理——企業(yè)的碳排放定期進行核算,使用超額需要在碳市場購買填補缺口,而有盈余的企業(yè)則可以賣出來獲取收益。這就意味著,我們有可能需要會因為租戶的過度能耗使用而另外付出成本。對于關注投資收益的資產(chǎn)管理者來說,碳排放未來逐漸也會轉(zhuǎn)變成實實在在的錢。

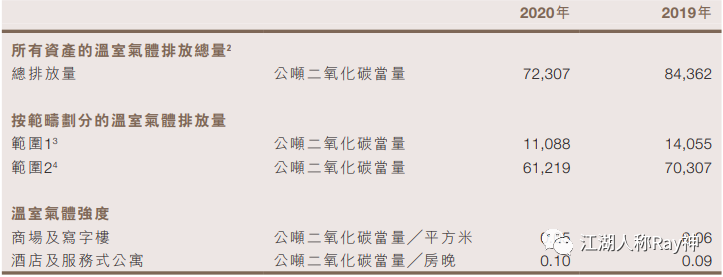

根據(jù)國家《公共建筑運營企業(yè)溫室氣體排放核算方法和報告指南》的說明,目前排放源主要還是限定在燃燒源排放和外購電力、熱力。因此,運營不動產(chǎn)的資產(chǎn)管理者就需要根據(jù)這些排放源對應的核算方法來定期報告自身樓宇的碳排放情況,并結(jié)合歷史排放趨勢來讓投資者看到其在可持續(xù)發(fā)展方面做出的努力。

圖5:某REITs在ESG報告中的碳排放披露

ESG、雙碳這些東西也許并不能夠立竿見影地讓資產(chǎn)管理者看到收益,甚至是在當下更多地需要大家進行投資和付出。在面對投資回報壓力時,這些付出很可能會使得許多人猶豫不決。然而,不得不說的是,越是想實現(xiàn)項目的長期投資回報,越是應該提早著手為可持續(xù)發(fā)展而努力,否則總有一天業(yè)主方會要為此付出更多。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“江湖人稱Ray神”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權歸原作者所有,未經(jīng)授權,請勿轉(zhuǎn)載,謝謝!

江湖人稱Ray神

江湖人稱Ray神