作者:桿姐

來源:杠桿地產(ID:Property-Market)

2021年端午節前,有一家不算小,也不算很大的房企讓人側目。

在它身上,近期其實發生了兩件事。杠桿地產一件件說。

首先,港交所披露易公告顯示,禹洲集團旗下物業公司禹佳生活服務首份招股書,因提交后6個月內未通過聆訊,失效了。

簡單說,禹佳生活服務發起的第一次港交所沖鋒失敗了,如果要繼續,需要再度沖擊。

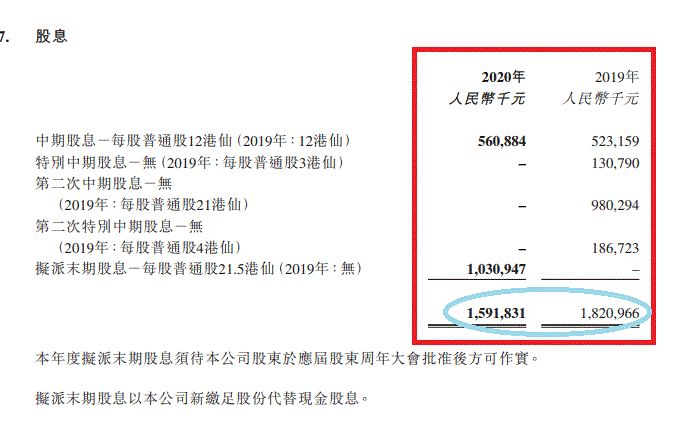

第二件事,年度股東大會通過了禹洲集團的派息分紅計劃。

宣派末期股息每股21.5港仙(全部按本公司之新繳足股份支付)。

按照之前計劃,禹洲集團擬以末期股息21.5港仙/股(100港仙=1港元)的價格,連同中期股息12港仙/股,合計派息33.5港仙/股。

照此計算,2020財年,禹洲集團合計分紅派息高達15.92億元,而2020年其歸母凈利潤只有1.17億元。

這到底是一家什么樣的房企?杠桿地產忍不住bb幾句。

01

禹洲已經“瘋了”:低到谷底的毛利率,甩鍋審計師;僅有1.17億元歸母凈利潤,分紅派息卻高達小16億元

說起禹洲集團,去年因和成都瑞卓(成都武侯中西璽瑞置業、重慶愛普地產直接或間接持有其70%、30%股份)一起接盤李嘉誠在成都拿地多年、“開發不完”的大項目南城都匯,而名震江湖。

當時的交易總價10.12億美元,約合人民幣71億元。

而2020全年下來,禹洲集團一點不風光。

5月28日,禹洲集團董事長林龍安于股東會上向股東致辭:

受到疫情環境沖擊,公司去年業績不達預期。未來將公司將加強內部的管控,對竣工的節點進行嚴格的管控。

去年公司毛利率暴跌至不足5%,公司有信心可保持行業平均水平。

是的,這是多么令人震驚的一個數字。

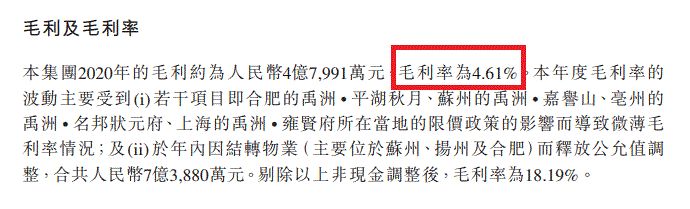

準確說,毛利率只有4.61%。2019年時尚超過26%。

禹洲集團也做了解釋:

本年度毛利率的波動主要受到若干項目即合肥的禹洲 ? 平湖秋月、蘇州的禹洲 ? 嘉譽山、亳州的禹洲 ? 名邦狀元府、上海的禹洲 ? 雍賢府所在當地的限價政策的影響而導致微薄毛利率情況;及于年內因結轉物業(主要位于蘇州、揚州及合肥)而釋放公允值調整,合共人民幣7億3,880萬元。剔除以上非現金調整后,毛利率為18.19%。

禍不單行,不僅毛利率低到嚇人。2020年禹洲集團的營收也腰斬,2019年雖然比2018年略有下滑,但尚有200來億,2020年僅100億元出頭。

在業績會上,禹洲集團把部分鍋丟給了安永會計的審計師。

禹洲集團首席財務官邱于賡表示,審計師并表要求比較嚴謹,協商決定將部分禹洲認為可以并表的項目放在聯營合營公司里,這部分利潤比較高的項目未能并表影響了最終毛利率;上述項目并表需要有補充條件,因時間關系比較困難,結果就變成只能在聯營合營公司體現。

此前,2020年上半年營收達到140億元,比2020年全年還多。禹洲集團的收入結構,部分未達到確認收入條件的項目,提前確認收入了……印發各界的評論。

后穆迪、惠譽、聯合國際、高盛等,都將禹洲集團的評級下調,甚至列入負面觀察名單。

我們看禹洲集團的股價走勢圖,大概很多事情都不用杠桿地產闡釋了。

2020年禹洲集歸母凈利潤只有1.17億元,2020財年,禹洲集團合計分紅派息高達15.92億元。

2019年分紅派息超18億元,但當年好歹有36億元的歸母凈利潤。

這引發投資者質疑,大股東是要“榨干”禹洲集團嗎?

02

禹佳生活服務首度IPO失敗,禍不單行,不到半年,禹洲總裁再離職?

6月11日,端午節前最后一個工作日,港交所披露易公告顯示,禹洲集團旗下物業公司禹佳生活服務首份招股書,因提交后6個月內未通過聆訊,處于“失效”狀態。

禍不單行,不到半年,江湖傳禹洲總裁再離職?

2020年12月,禹洲集團發布公告稱:

截至12月7日止,禹洲集團合約銷售總額已超過集團原定的全年目標人民幣1000億元。

雖然沖擊千億大功告成,近年利潤指標不太好看,如杠桿地產上文所述。也正是因此,希望分拆物業上市,弄個一筆錢,多一個渠道。

根據此前的招股書的披露,杠桿地產注意到,禹佳生活服務專注于海峽西岸地區和長江三角洲地區,在四大重點區域(即環渤海經濟圈、華中地區、西南地區和大灣區)也做了布局。

其實主要就是禹洲集團開發到哪,物業自然就到了那里。

截至2020年6月末,禹洲集團擁有167項位于中國六大城市群的37座一線及二線城市的住宅及非住宅物業,總土地儲備約為2020萬平米。在蘇州、合肥及揚州等城市市場份額領先(按合約銷售額計)。

按照中指院物業服務百強企業排行榜,禹佳生活服務在2019年和2020年,皆排名36位。

單獨說商業物業(不包括寫字樓)在管總建筑面積計,根據2019年的相關數據,可以排第6。

2017年禹佳生活服務收入3.05億元,2018年3.94億元,2019年5.44億元。復合增長率33.5%,還不錯。

2019上半年營收2.39億元,2020年同期增長至2.75億元,漲幅15.3%。

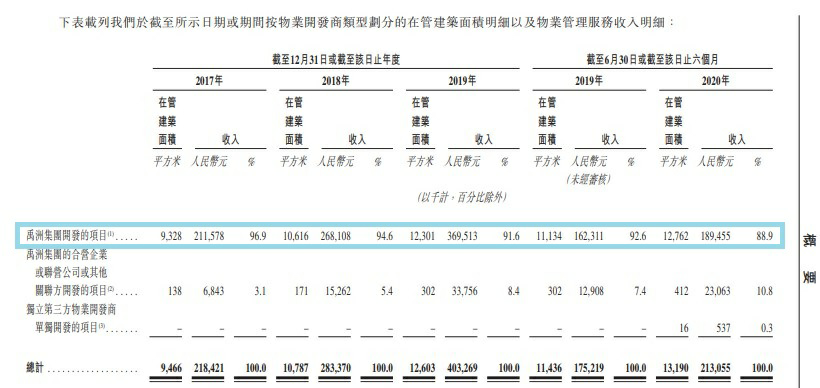

毛利率,如上圖近3年都在20%多,比較穩定。

毫無疑問,禹佳生活服務管理的物業,截至6月有1300多萬平米,主要是禹洲集團開發的。如下圖。

這都是正常的。

截至2020年9月末,禹佳生活服務已訂約總建筑面積為26.2百萬平米,包括禹洲集團開發項目的已訂約總建筑面積20.4百萬平米、禹洲集團的合營企業或聯營公司或其他關聯方開發的項目的已訂約2.9百萬平米,獨立第三方物業開發商單獨開發項目的已訂約2.9百萬平方米。

招股書“風險因素”章節有37頁的披露,杠桿地產挑重點說。

而禹佳生活服務對禹洲集團的管理策略并無控制權,亦無法控制影響其業務運營及財務狀況的宏觀經濟或其他因素。所以招股書說:

我們無法向閣下保證,禹洲集團將會就其開發物業實際委聘我們為其物業管理服務提供商,尤其是因為根據中國法律規定,物業開發商就其開發的住宅物業委任物業管理公司一般須進行招投標程序。

還如禹洲集團的業務或財務狀況可能惡化。

03

在6月8日的投資人電話會議上,禹洲集團回應了債券跳水等問題。

禹洲集團相關負責人表示,公司采取債券回購、大股東增持及股份獎勵等方式維護債券投資人、股東的利益,未來公司仍然會對債券和股票回購保持開放的態度。

“債券回購類似于償還銀行貸款,不需要股東授權,回購機制是靈活的。如果債券價格跌得比較多,公司就會進行一些回購。”公司相關負責人稱。

禹洲集團5月發布公告,有關公司于2021年到期的7.90%優先票據,該票據在聯交所上市,并已于2021年5月11日到期。公司已按其尚未償還本金額3.52億美元連同累計至到期日的利息悉數贖回票據,公司到期支付的總額為3.66億美元。

對于債務問題,禹洲集團說:

“三道紅線”考核中,僅剔除預收款后的資產負債率處于黃檔,其他處于綠檔。相比同行來說,壓力不是很明顯,爭取兩年左右“三道紅線”全部回到綠檔。

對此,杠桿地產就說一句,不同的計算和分析有不同看法。

債務和經營壓力之下,我們注意到,禹洲集團明顯拿地謹慎。今年以來,禹洲集團僅拿了屈指可數的地。

且媒體總結發現,巧合的是,6月之前,禹洲集團已經在土地市場沉寂了3個月。6月之前的最后一宗地的競得時間為3月中旬,之后各種對禹洲財務的質疑紛至沓來。

6月8日的投資人電話會議上,禹洲集團表示:

“未來將秉持審慎的拿地策略,拿地以一二線城市為主,不盲目拿高價地。”公司相關負責人表示,“公司的土地儲備完全能滿足我們未來3-4年的發展需求,對拿地保持審慎的態度。”

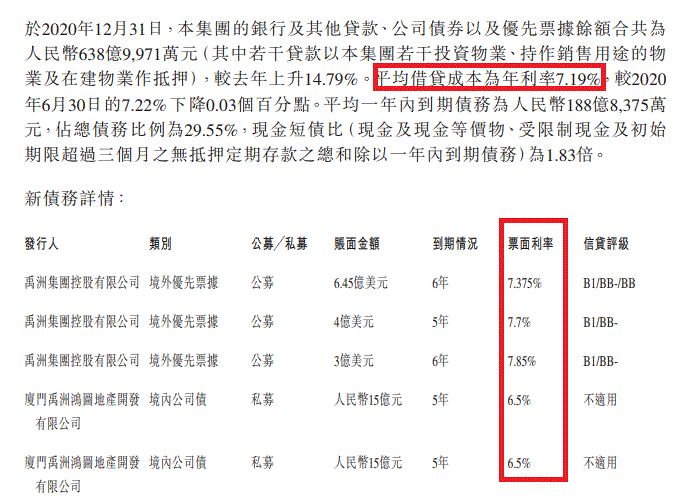

根據禹洲集團2020年的財報披露,2020年末,各種有息負債600多億元,比2019年末上升14.79%。

平均借貸利率下滑了0.03個百分點,但依舊高達7.19%。

禹洲集團在6月8日的投資人電話會議上說,5月將美元債贖回后,公司下半年已無到期的美元債,下半年境外美元銀團貸款也沒有到期的,因此不存在美元債和銀團貸款到期償付的問題。

“海外壓力很低,除了償付利息,下半年沒有本金到期。”

只是這些債務2020年讓禹洲集團苦不堪言,付出了50來億元的利息。之所以如此,銀行借款占比不夠高,融資成本較高。

惠譽曾發布報告說,禹洲的財務報表中沒有充分反映合資企業和聯營企業的項目業績,這限制了禹洲的財務透明度。

這是文明的表述。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“杠桿地產”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 禹洲集團已經“瘋了”

杠桿地產

杠桿地產