作者:小債看市

來源:小債看市(ID:little-bond)

自2018年5月起,受宏觀政策變化、過度投資及大額外部應收款多年未能收回等因素影響,隆鑫控股出現嚴重的流動性困難,最終發生債券違約。

01

違約

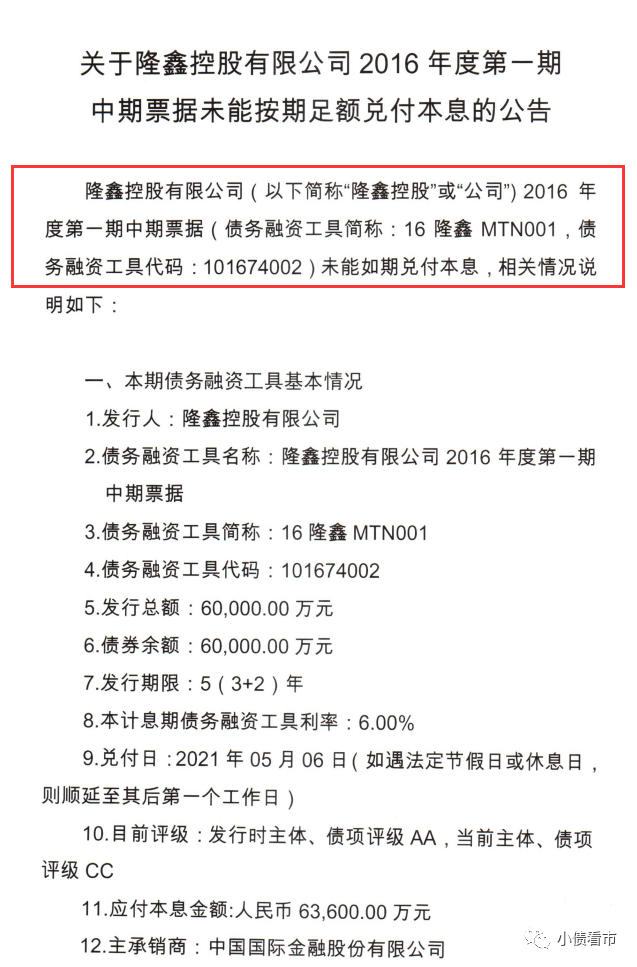

5月6日,隆鑫控股有限公司(以下簡稱“隆鑫控股”)公告稱,“16隆鑫MTN001”兌付日為5月6日,未能按期足額支付本息6.36億元,構成違約。

違約公告

公告顯示,隆鑫控股自2018年5月起受宏觀政策變化、過度投資、及大額外部應收款多年未能收回等多方面主觀、客觀因素影響,公司出現嚴重的流動性困難。

據公開資料,“16隆鑫MTN001”發行于2016年,當期總額6億元,期限3+2年,票息6%,應于今年5月6日到期。

此前,3月25日隆鑫控股召開“16隆鑫MTN001”持有人會議并審議相關議案,持有本期債券40%持有人同意展期一年,并轉為場外兌付,但剩余60%持有人未同意該方案。

隆鑫控股表示,將繼續與未同意本期中期票據展期的債券持有人協商包括債務展期在內的解決方案。

值得注意的是,雖然隆鑫控股爆發債務危機已有三年之久,但這是其首次發生債券違約。

2019年以來,隆鑫控股的信用評級連遭下調,其主體和“16隆鑫MTN001”債項最新信用等級為CC,評級展望為“負面”。

截至今年1月,隆鑫控股逾期債務金額合計60.37億元,涉及金融機構32家,4月又新增逾期債務本金33.49億元。

至于陷入危機的原因,隆鑫控股曾表示因某企業長期拖欠巨額款項不還,以及受國家金融政策變化影響,無法獲得新增貸款,導致資金狀況緊張。

2019年初,隆鑫控股實控人涂建華在公開場合控訴一家國企拖欠其60億股權轉讓款長達四年,直言“扛不動了”、“被活活拖死”。

據悉,涂建華所指被拖欠的股權轉讓款,與隆鑫轉讓旗下房地產板塊有關。

債務危機爆發

據官網介紹,隆鑫控股是一家以實業為根基的投資控股集團,產業領域主要涵蓋工業、環保及再生資源利用、汽車貿易、金融投資等。

隆鑫控股旗下擁有隆鑫通用(603766.SH)、齊合環保(00976.HK)、瀚華金控(03903.HK)和豐華股份(600615.SH)4家上市公司,并參股重慶農村商業銀行(03618.HK)。

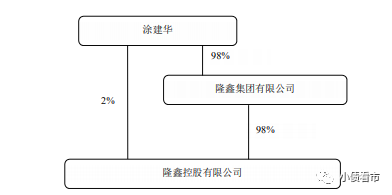

從股權結構看,涂建華直接持有隆鑫控股2%股份,并通過隆鑫集團間接持股98%,為公司實際控制人。

股權結構圖

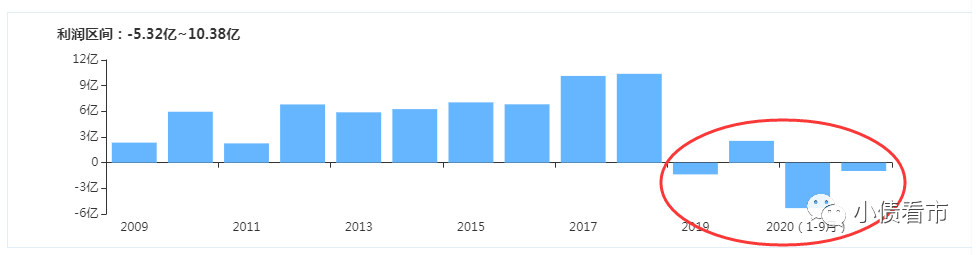

近年來,受行業波動及政策調整等因素影響,隆鑫控股業績由盈轉虧,2019年計提商譽減值準備后,經營大額虧損1.73億元。

2020年疊加疫情影響,隆鑫控股經營虧損額持續擴大,實現歸母凈利潤-7.34億元。

盈利能力

截至2020年末,隆鑫控股總資產為453.73億元,總負債336.53億元,凈資產117.21億元,資產負債率高達74.17%。

值得注意的是,近年來由于大力并購投資且關聯方占款嚴重,隆鑫控股財務杠桿水平高居不下,明顯高于行業平均水平,存在較大債務風險。

財務杠桿水平

《小債看市》分析債務結構發現,隆鑫控股主要以流動負債為主,占總負債的83%,債務結構不合理。

2018年以來,由于流動負債增長較快,隆鑫控股流動資產已無法覆蓋前者,資產流動性指標持續下降, 短期償債能力持續惡化。

截至今年一季末,隆鑫控股流動負債有279.55億元,主要為一年內到期的非流動負債,其短期債務規模有185.73億元。

然而,相較于短債壓力,隆鑫控股流動性十分緊張,其賬上貨幣資金只有32.66億元,遠遠不足以覆蓋短債,短期償債風險巨大。

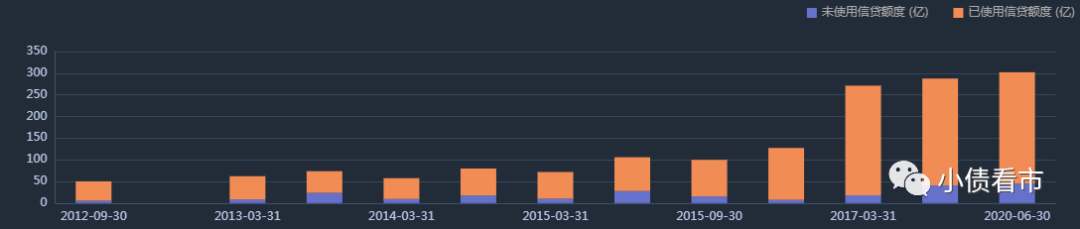

在備用資金方面,截至2020年6月末,隆鑫控股銀行授信總額為302.17億元,未使用授信額度為45.05億元,可見其財務彈性欠佳。

銀行授信情況

除此之外,隆鑫控股還有非流動負債56.82億元,主要為長期借款,其長期有息負債合計37.5億元。

整體來看,隆鑫控股剛性債務已達到235.33億元,主要以短期有息負債為主,且剛性債務主要集中于母公司,在現金儲備及增量融資授信較少情況下,其流動性異常緊張。

近年來,在盈利能力下滑、現金儲備減少壓力下,隆鑫控股的償債資金主要依賴于外部融資,其融資渠道較為多元,除了發債和借款,還通過租賃融資、應收賬款融資、定增以及股權質押等方式融資。

在股權質押方面,隆鑫控股股權質押比例高,后續資金騰挪空間十分有限。

據最新數據,隆鑫控股所持隆鑫通用和豐華股份股權質押率分別達到99.95%和99.16%,并且由于債務逾期,其所持隆鑫通用、豐華股份和重慶農商行股權全部被凍結和輪候凍結。

股權質押情況

2017年以來,隆鑫控股外部融資環境惡化,無法獲得新增貸款,其籌資性現金流凈額持續凈流出,資金狀況異常緊張。

籌資性現金流

從資產質量上看,隆鑫控股被股東占用資金情況嚴重,且回收難度大;同時其還為關聯企業提供部分擔保,面臨一定代償風險。

截至今年一季末,隆鑫控股其他應收款項高達87.58億元,主要為應收隆鑫集團往來款項,資金回收存在一定不確定性;另外其為關聯方提供擔保超30億元,主要為渝商投資擔保 26.72億元和隆鑫集團擔保6.25億元。

債務危機爆發以來,由于債務逾期,隆鑫控股已7次被列為被執行人,執行標的合計超26億元。

自2018年起,為了應對資金鏈困局,隆鑫控股開始“瘦身”,包括大幅減持旗下金融平臺瀚華金控的股權。

總得來看,近年來隆鑫控股盈利能力持續惡化;財務杠桿居高不下,短期債務風險較高;自有資金不斷下滑,資金鏈異常緊張;再加上外部融資環境惡化、股權質押率高,其資金騰挪空間十分狹窄,債務危機沉重。

重慶商界傳奇

“隆鑫系”創始人涂建華,在重慶商界可謂是一屆傳奇人物。

早年,涂建華曾是煤礦的一名電工,親歷過多次事故負傷卻都死里逃生,最終于1983年因工傷離職。

同年,涂建華在重慶市九龍坡區灘子口的幾間簡陋廠房里開始創業,先后創辦了金屬拉絲廠、紙巾廠、預制構件廠、塑料橡膠廠等。

終于,在苦苦摸索十年后,涂建華才找到適合自己的發家之路。

1993年,涂建華涉足摩托車行業,成立重慶隆鑫交通機械廠研究生產發動機,后來還將生產領域延伸到摩托車整車制造以及通用熱動力機械制造等行業。

此后,涂建華帶領隆鑫發展成了中國最大的摩托車制造商之一,長年占據國內摩托行業前三強,并占領了越南摩托車市場50%的份額 。

2002年,隆鑫摩托車發動機、摩托車和通用機械低碳成套動力設備的銷售、出口量,就躋身國內同業前茅。

值得注意的是,涂建華的這一段發家史和力帆集團的尹明善如出一轍,同是始于1993年,同是在重慶,同樣是從摩托車發動機制造起家,涂建華、尹明善以及左宗申一起被稱為“重慶摩幫”三巨頭。

后來,不甘心只做摩托產業的涂建華,開始進行多元化發展布局。

2003年隆鑫控股成立,業務包括工業制造、金融服務、房地產開發、資源投資等的多元化集團公司。

此后10年,涂建華領導的隆鑫實現了由單一制造業向多元化產業集團、由單一產業推進向產業與資本融合發展的轉變。

2012年,隆鑫控股的支柱產業工業和金融板塊雙雙在全國行業內領先,房地產板塊連續第5屆被評為“中國房地產開發企業50強”,也是在這一年以摩托車為主營業務的隆鑫通用登陸A股市場。

近年來,隆鑫控股已經發展為資產版圖遍布A股、港股,擁有金控平臺以及多家銀行股份的投資控股集團,涂建華已經構筑成資本市場舉足輕重的“隆鑫系”。

隨著商業版圖不斷擴大,涂建華的個人財富也水漲船高,在《2019年胡潤百富榜》上,他以120億身家位列榜單第320位,問鼎“重慶首富”。

隨著隆鑫控股大舉對外并購,其已積累巨額債務和商譽,2019年計提商譽減值2.95億元,未來仍存在一定的商譽減值風險。

30多年打造的資本巨輪,傾覆只在轉瞬之間。2019年由于一筆巨額拖欠款,隆鑫墜入債務泥潭,一代商界傳奇折戟。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“小債看市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

小債看市

小債看市