作者:王彬

來源:負險不彬(ID:fuxianbubin)

一、金融機構風險管理概述

一是結合業務方向明確風險偏好。風險偏好體系一般覆蓋風險偏好管理框架,具體包括風險偏好形成、陳述、傳導以及監測反饋和重檢等各個環節。在金融機構的運作中,風險偏好體現為實現利益最大化過程中愿意承擔的風險性質和水平,其具體會受到公司內外部利益相關方以及內外部環境的影響和約束。對于風險偏好的表述,需要通過對利益相關方期望的分析,從風險與收益的平衡出發,研究風險偏好所希望表達的公司未來發展和管理目標。風險偏好以定性的表述為主,但加上定量指標和數據來對偏好下的風險目標和收益目標作出綜合陳述,形成事前、事中、事后全過程的風險管理機制的現實基礎,進而能夠在根本上確保多風險指標相容性和一致性。

二是完善風險控制的治理架構。有效的治理架構是實現全面風險管理的組織基礎,完善的風險治理架構可以確保對公司風險的全覆蓋、管理職責明確及風險管理的獨立性。金融機構常常結合展業情況,設立三個層次的風險治理架構與風險管理的三道防線,并相應的把風險治理架構分為三個層次;最高層為董事會及下設委員會(風險管理委員會,審計委員會),其主要的職責是各類風險管理的政策及其實施方案,并責成管理層,采取措施全面執行和落實,并檢查和評估執行。在公司治理層面,具體負責決定各類風險管理的整體架構,并責成管理層依據有關政策原則制訂其授權范圍內的風險管理制度和操作指引。中間層則是由風險管理、法律合規和業務審查等相關職能部門組成,具體承擔審議各類風險管理政策與實施方案,整體架構,業務風險控制目標、整體風險控制原則和風險管理程序的職責,負責對公司業務經營中的各種風險實行全方位的監控,對各類風險的識別、度量、監督和控制進行獨立的盡職調查,并協助董事會監督管理層開展風險管理的執行工作,檢查和評估執行的有效性。最前端則是由業務職能部門承擔,作為風險的第一道防線,主要負責遵守本部門業務流程和相關的業務政策,確保項目準入、項目出資、資產管理、資產處理等各項業務操作符合公司既定的合規與風險管理流程規范和政策制度,并對各自的資產流動性承擔日常管理責任。

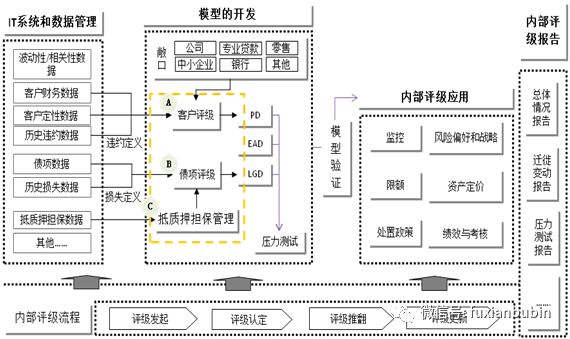

三是根據風險管理體系構建內部評級和風險管控系統。為保證風險管控的高效和合理,目前金融機構將更多借助當前互聯網技術,從業務各流程環節出發,識別各流程環節的風險因素與風險類別,運用風險管理工具與指標對風險進行識別、監控與計量,打造從數據收集到模型建構,從內部評級、信息導出到形成報告的整個線上流程,為業務開展提供有效的風險管控標準和管控流程,在確保業務規范化、標準化運作的同時,提升風險管理的預判性和前瞻性。

二、信用風險的識別

(一)信用風險概述

金融機構常常借助財務分析的路徑識別信用風險,亦即通過分析企業的經營成果、財務狀況以及現金流量情況,達到評價企業經營管理的管理業績、經營效率,進而達到識別企業信用風險的目的。在具體操作方式上,主要包括財務報表分析(通過識別和評價財務報表風險、經營狀況、資產管理狀況、負債管理情況)、財務比例分析和現金流量分析。

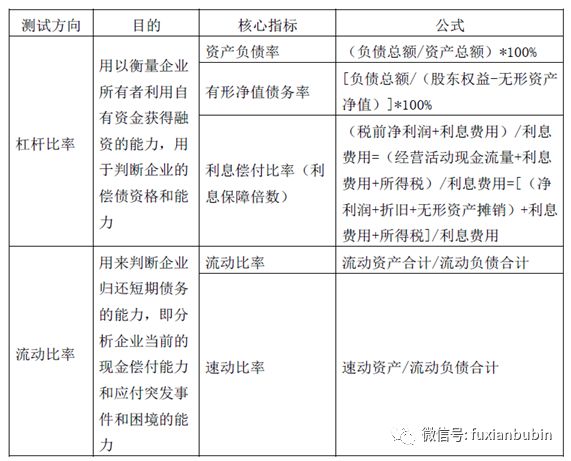

其中,財務比率分析主要是分析盈利能力比率、效率比率、杠桿比率、流動比率等,具體關注指標主要包括如下幾個方面:

現金流量表的分析主要是分析經營活動的現金流、投資活動的現金流和融資活動的現金流。現金流量表考察指標如下表所示:

在分析企業現金流量時,需全面考慮所有與信用風險相關的信息,通過完整的現金流入和流出的總量分析、結構分析和趨勢分析,揭示出借款人的財務健康狀況,以判斷還款來源和還款可能性。

當然,在財務分析的基礎上,還要統籌考慮管理層風險、行業風險、生產與經營風險、宏觀經濟及自然環境等多維因素,才能真正的做好信用風險的識別。

(二)信用風險計量

信用風險計量是現代信用風險管理的基礎和關鍵環節,信用風險計量經歷了專家判斷法(即長期在一線業務骨干在承擔信用風險過程中逐步發展并完善起來的傳統信用分析方法,主要考察與債務人相關的聲譽、杠桿和收益波動性等指標,及與市場相關的經濟周期、宏觀經濟政策、利率水平等指標)、信用評分模型到違約概率模型三個主要發展階段。現在對于信用風險的計量主要依賴于對借款人和交易風險的評估,主要是從客戶評級維度和債項評級維度兩個方向展開。

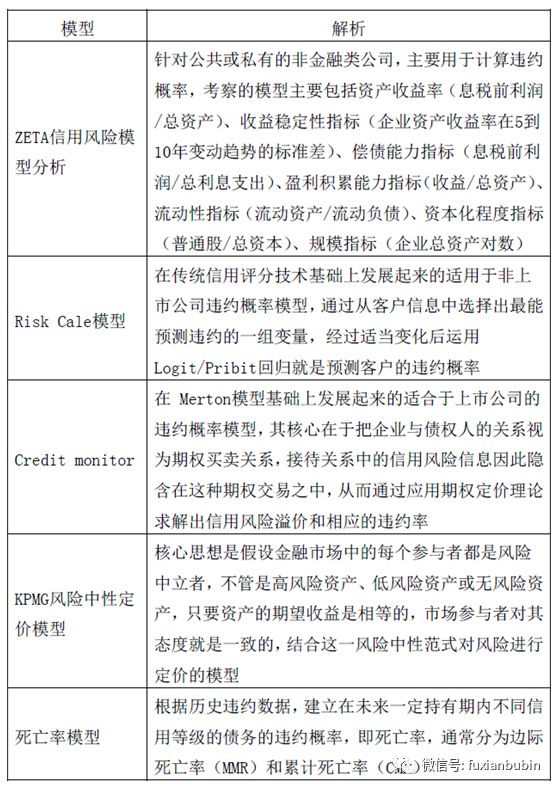

其中,客戶信用評級是金融機構對客戶償債能力和償債意愿的計量和評價,反映客戶違約風險的大小,主要采用信用評分法(利用債務人可觀測到的特征變量計算出相應數值來代表債務人的信用風險,并將其歸入不同的風險等級)和違約概率模型(通過模型的搭建估計客戶的違約概率,對歷史數據的要求更高,需建立一致的違約定義,并在此基礎上積累至少五年的數據)。目前市場上較為成熟的計量方法主要有如下表所示:

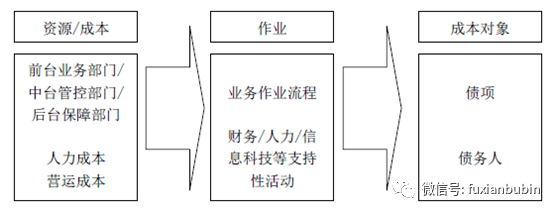

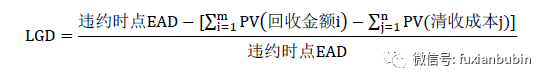

其中,債項評級對于銀行類金融機構尤為重要,該評級是對交易本身的特定風險進行計量和評價,反映客戶違約后的債項損失大小(既包括經濟損失也包括會計損失),特定風險因素包括抵押、優先性、產品類別、地區、行業等。債項評級既可以只反映債項本身的交易風險,也可以同時反映客戶的信用風險和債項交易風險。債項評級(LGD)建模,首先應對數據進行收集與預處理,數據的收集上主要集中于債項、債務人、抵質押擔保和經濟環境四個維度,并對債項與擔保的分配分攤、間接成本的分擔進行初步計算:

其次是對歷史違約債項樣本的實際LGD估算,主要是明確表內外、展期與借新還舊等的債項分類及處理方法,違約敞口的確定和回收現值的組成,折現率、匯率的確定與處理,直接成本與間接成本的處理。

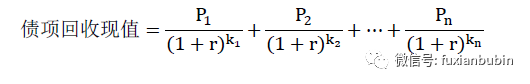

公式中,清收成本現值則是違約債項清收所發生的直接和間接成本的現值總和。而債項回收現值的計算,是債項自違約時點起所有屬于該債項的實際回收現金流在違約時點的現值總和。計算公式為:

再次是對驅動因素的分析,即對所有候選變量進行驅動因素的統計分析,目的是篩選出在初步進行模型建立前有區別度及預測度的變量。

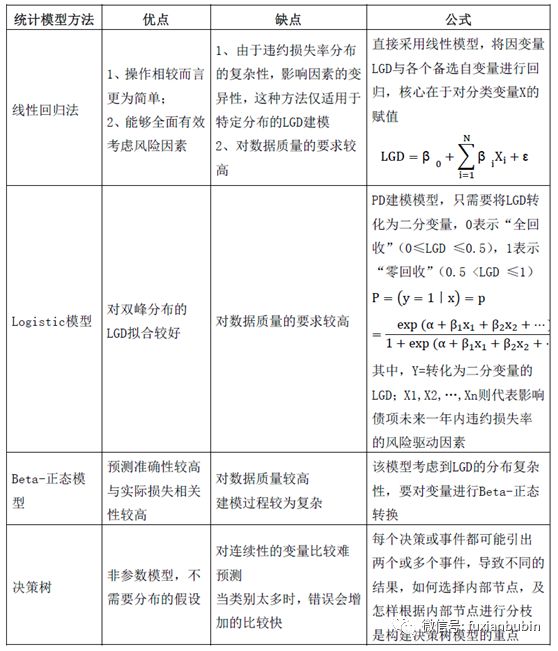

最后則是設計、建立統計模型,并給予實際業務經驗對模型及其估值參數進行調整,進而彌補不完善的數據,使模型的參數更加符合實際業務經驗。最終通過LGD值與債項等級的映射,構建債項評級體系。根據金融機構的業務特色,金融機構可結合各自的資源稟賦和各個統計模型的優缺點,從中篩選適合自身的統計模型(統計模型方法如下表):

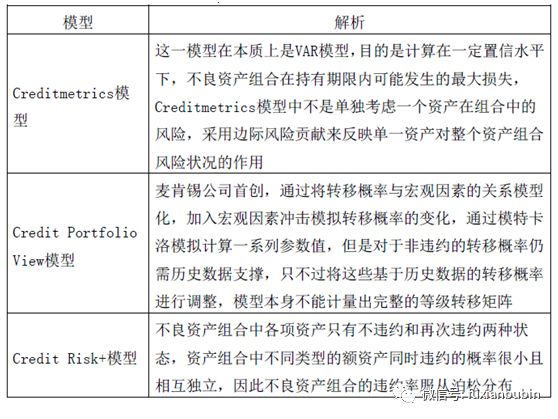

對于金融業務的開展而言,還要考慮信用風險組合模型,根據實踐,目前采用的模型主要包括以下表所示:

在選定模型后,需對模型的效果進行分析和驗證,在定性驗證方面,主要是審閱建模數據收集、清晰與樣本構建過程。審閱模型開發過程中的開發步驟、技術標準與采取的專家調整。在定量驗證方面,主要是通過返回檢驗對模型的風險區分能力、準確性等情況實施測試。最后再根據驗證結果,提出已開發模型的優化建議。

(三)信用風險監測與管控

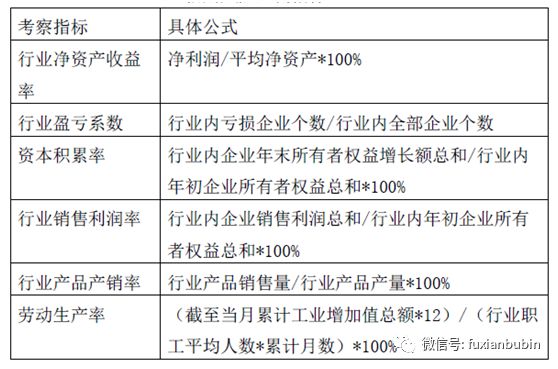

信用風險的監測是風險管理流程中的重要環節,是信用風險管理者通過各種監控條件,動態捕捉信用風險指標的異常變動,并將這些變動信息結合市場環境的變化進行調整。在宏觀層面,需要進行行業風險分析(主要考察經濟周期、財政貨幣政策、國家產業政策和法律法規等)和行業經營風險分析(主要側重于分析市場供需、產業所處發展周期、行業分布、產業壟斷程度、產品替代性、整體行業的經營及財務狀況等),并細化到行業財務方面深入把握行業的盈利能力、資本增值能力和資金運營能力,進而深入的剖析行業發展的潛在風險。

通過對個體信用信息和行業前景信息的收集、整理、分析和傳遞,進行風險監測和預判,結合現實情況,結合信用風險的類型、規模和概率,選擇實施具有針對性的措施和方法,將風險損失降到最低程度度。在具體操作上,通過風險規避、風險抑制、風險分散和風險轉移等手段降低風險損失程度及由此帶來的不利影響。但鑒于信用風險的客觀性和不可避免性,在信用風險發生后應及時進行補償處理,運用資本、利潤、抵押拍賣收入等方式彌補公司在信用風險上的損失。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“負險不彬”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 金融機構風險管理全視圖概覽(上)

負險不彬

負險不彬