作者:西政財(cái)富

來源:西政財(cái)富(ID:xizhengcaifu)

筆者按:

自去年“三道紅線”監(jiān)管政策施行以來,很多開發(fā)商在拿地方式上都做了較大的調(diào)整,其中合作開發(fā)類項(xiàng)目增加地特別明顯。今年重點(diǎn)22城實(shí)施集中供地后,開發(fā)商的聯(lián)合拍地與合作開發(fā)變得更加頻繁,合作開發(fā)項(xiàng)目的前融需求也直線上升。通常來說,合作開發(fā)類項(xiàng)目的融資主要包括對(duì)合作一方的單邊融資或以合作一方發(fā)起的對(duì)整個(gè)項(xiàng)目的融資,而合作開發(fā)類項(xiàng)目的融資最為關(guān)鍵的是風(fēng)控措施的落實(shí)以及投后管理的實(shí)現(xiàn)問題。對(duì)此,我們結(jié)合目前操作的不同類型的合作開發(fā)類項(xiàng)目的前融經(jīng)驗(yàn)梳理本文,以供同業(yè)人士參考。

一、開發(fā)商的合作拿地方式

從開發(fā)商的拿地策略來看,目前最常見的主要是以下幾種:一是民營房企與國央企在招拍掛市場聯(lián)合競拍土地,這是集中供地制度下最為常見的合作拿地形式;二是國企或城投在區(qū)域市場摘牌不良或一二級(jí)聯(lián)動(dòng)等項(xiàng)目后,開發(fā)商通過收購或合作的方式獲取項(xiàng)目;三是民營企業(yè)之間的聯(lián)合拿地或合作開發(fā),一般發(fā)生在強(qiáng)主體開發(fā)商與弱主體開發(fā)商之間。

(一)開發(fā)商通過國企或城投平臺(tái)拿地

1.國企或城投平臺(tái)拿地后由開發(fā)商受讓股權(quán)或參與合作

我們注意到,因集中供地新規(guī)施行背景下招拍掛獲地難度加大,不少開發(fā)商開始轉(zhuǎn)向與國企或城投平臺(tái)合作以解決拿地的問題。在操作模式上,一般都是由國企或城投平臺(tái)先出資金摘牌不良或一二級(jí)聯(lián)動(dòng)等項(xiàng)目并取得土地后,開發(fā)商再受讓項(xiàng)目公司51%(或49%)的股權(quán),并由該開發(fā)商操盤,具體而言,存在如下兩種模式:

(1)國企或城投平臺(tái)前期出資取得土地后將項(xiàng)目逐步轉(zhuǎn)讓給開發(fā)商,前期出資實(shí)際為明股實(shí)債類資金,國企或城投平臺(tái)不享受真股權(quán)益。開發(fā)商可通過融資的方式用并購貸款的資金受讓項(xiàng)目公司51%(或49%)股權(quán),剩余本息歸還給國企或城投前,項(xiàng)目公司的剩余股權(quán)繼續(xù)由國企或城投公司持有(可理解為股權(quán)讓與擔(dān)保),國企或城投平臺(tái)在拿地或投資期滿18個(gè)月后通過股權(quán)轉(zhuǎn)讓給開發(fā)商的方式退出,并最終由開發(fā)商100%持有項(xiàng)目公司。因開發(fā)商在這種拿地模式下,國企或城投平臺(tái)承擔(dān)了類似前前融的角色,加上開發(fā)商受讓的項(xiàng)目公司股權(quán)還可能要質(zhì)押給國企或城投平臺(tái),因此我們前融的介入空間非常有限,后文將詳細(xì)說明。

(2)部分國企針對(duì)一些優(yōu)質(zhì)的項(xiàng)目與開發(fā)商同股同投,合作開發(fā)。

對(duì)于這類國企或城投平臺(tái)先行拿地后與開發(fā)商合作開發(fā)的項(xiàng)目,對(duì)于我們前融機(jī)構(gòu)而言,在風(fēng)控上一般都較難取得國企或城投平臺(tái)自身持有的49%的股權(quán)部分的質(zhì)押;另外國企或城投平臺(tái)一般都不允許項(xiàng)目公司名下的土地對(duì)外辦理抵押,因此我們前融資金進(jìn)入的風(fēng)控層面存在一定的落地障礙。

2.開發(fā)商與國企或城投平臺(tái)聯(lián)合拍地或合并勾地并共同成立項(xiàng)目公司操盤

在一些開發(fā)商與當(dāng)?shù)爻峭痘驀蠛献鞴吹仨?xiàng)目中,開發(fā)商通過設(shè)立的SPV公司與城投平臺(tái)作為聯(lián)合競拍主體參與目標(biāo)地塊的競拍,并約定在拍得土地后雙方共同成立項(xiàng)目公司,并聯(lián)合操盤,各條線管理部門正副職負(fù)責(zé)人由雙方交叉委派,委派正職負(fù)責(zé)人的一方為條線管理的主責(zé)任方,委派的正職為該條線的負(fù)責(zé)人。

對(duì)于開發(fā)商單邊融資需求,在風(fēng)控上,城投平臺(tái)持有項(xiàng)目公司的股權(quán)一般無法提供質(zhì)押擔(dān)保,標(biāo)的地塊亦無法辦理抵押。對(duì)于我們前融機(jī)構(gòu)而言,除了要解決前述風(fēng)控措施的設(shè)置問題外,還需解決這類合作開發(fā)、共同操盤項(xiàng)目中我們前融機(jī)構(gòu)的投后管理如何實(shí)施的問題。

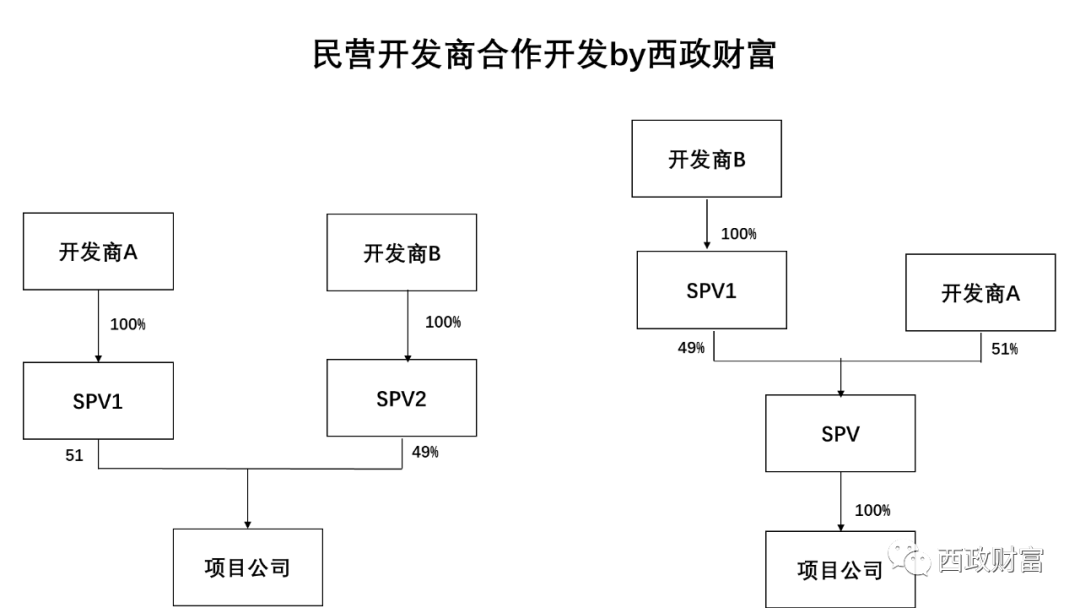

(二)民營開發(fā)商的合作開發(fā)

在集中供地背景下,對(duì)于熱點(diǎn)城市、核心區(qū)位或優(yōu)質(zhì)地塊,開發(fā)商之間的競爭十分激烈,為提高資金使用效率并增加拿地概率,很多房企都選擇將資金分散并找其他開發(fā)商聯(lián)合拿地,具體操作模式主要有如下幾種:

1.一些開發(fā)商對(duì)于“心儀”的地塊為了確保命中率,在拍地之前即與其他開發(fā)商簽署合作協(xié)議,約定某一方若成功競得項(xiàng)目,另一方則收購該項(xiàng)目49%的股權(quán),雙方同股同投,未來由該競得方操盤或聯(lián)合操盤。

2.民營開發(fā)商成立聯(lián)合體聯(lián)合競拍,拍得后共同成立項(xiàng)目公司,共同操盤。

3.一些民營開發(fā)商在競得地塊后再尋求與其他排名靠前的一些開發(fā)商合作開發(fā)。

二、合作開發(fā)項(xiàng)目融資操作難點(diǎn)

前文有提到,對(duì)于合作開發(fā)類項(xiàng)目的融資最為關(guān)鍵的是風(fēng)控的設(shè)置與銜接以及投后管理的實(shí)現(xiàn)問題。

1.國企或城投平臺(tái)拿地后由開發(fā)商受讓股權(quán)或參與合作情況下的前融難點(diǎn)

如前文所述,在國企或城投平臺(tái)提供前前融的合作拿地背景下,開發(fā)商對(duì)自身持股部分的單邊融資通常會(huì)面臨風(fēng)控障礙。對(duì)于我們前融機(jī)構(gòu)而言,若為開發(fā)商提供融資,一般只能從SPV層面介入,但卻無法直接對(duì)項(xiàng)目公司進(jìn)行有效控制,因此在風(fēng)控層面較弱,底層資產(chǎn)存在失控的風(fēng)險(xiǎn)。對(duì)此,我們嘗試通過讓開發(fā)商將SPV持有項(xiàng)目公司51%(或49%)的股權(quán)部分質(zhì)押給我們,而開發(fā)商將持有的SPV的股權(quán)部分質(zhì)押給國企/城投,同時(shí)國企/城投出具不對(duì)外質(zhì)押項(xiàng)目公司股權(quán)的承諾,但是該操作模式需要經(jīng)過國企/城投平臺(tái)的同意,因此操作上存在一定難度。簡單來說,在國企或城投平臺(tái)提供前前融融的背景下開發(fā)商對(duì)自身持股部分的單邊融資在增信層面幾乎只能依托于開發(fā)商本身的主體信用,因此該類融資項(xiàng)目我們通常很難準(zhǔn)入。

2.對(duì)于民營開發(fā)商的合作開發(fā)類項(xiàng)目,我們會(huì)特別關(guān)注如下幾方面問題:

(1)融資主體的綜合實(shí)力及項(xiàng)目優(yōu)質(zhì)情況

在合作雙方實(shí)力存在差異的情況下,我們會(huì)優(yōu)選實(shí)力稍強(qiáng)的開發(fā)商作為融資主體,并要求該主體對(duì)整個(gè)項(xiàng)目的融資提供擔(dān)保。但是,若要求實(shí)力稍強(qiáng)的開發(fā)商對(duì)整個(gè)項(xiàng)目提供擔(dān)保,該開發(fā)商通常會(huì)要求交易對(duì)手(即合作開發(fā)的另外一個(gè)開發(fā)商)提供反擔(dān)保措施或向其支付擔(dān)保費(fèi)用,對(duì)此則會(huì)增加其交易對(duì)手的融資成本。

需注意的是,在由一方發(fā)起的對(duì)整個(gè)項(xiàng)目提供融資的過程中,對(duì)融資主體的交易對(duì)手綜合實(shí)力的評(píng)判亦不可或缺。此外,基于合作開發(fā)項(xiàng)目存在多個(gè)交易主體,在項(xiàng)目的選擇上我們則會(huì)更加關(guān)注項(xiàng)目本身的優(yōu)劣程度。

(2)融資主體是否對(duì)項(xiàng)目控股

如果在合作開發(fā)類的項(xiàng)目中,融資主體并不對(duì)項(xiàng)目公司持股,對(duì)于我們前融機(jī)構(gòu)而言則需充分評(píng)估融資主體對(duì)項(xiàng)目的控制程度及相關(guān)投資風(fēng)險(xiǎn)。換言之,我們更加傾向于對(duì)控股項(xiàng)目公司的主體提供融資。

(3)融資主體發(fā)起的是單邊融資需求還是對(duì)整個(gè)項(xiàng)目的融資

若合作雙方系民營開發(fā)商,對(duì)整個(gè)項(xiàng)目提供融資,通常可以溝通要求交易對(duì)手方將持有的項(xiàng)目公司股權(quán)同時(shí)質(zhì)押給我們。換言之,我們更傾向于對(duì)整個(gè)項(xiàng)目提供融資,由融資主體及其交易對(duì)手進(jìn)行風(fēng)控層面的配合,并配合我們對(duì)項(xiàng)目進(jìn)行投后管理。

(4)融資主體是對(duì)整個(gè)項(xiàng)目提供擔(dān)保,還是合作雙方對(duì)各自持股比例部分提供擔(dān)保

若合作一方發(fā)起融資,但各方只對(duì)各自持股部分擔(dān)保,如果交易對(duì)手方出現(xiàn)違約或其他風(fēng)險(xiǎn),此時(shí)我們是選擇退出還是繼續(xù)持有項(xiàng)目公司股權(quán)?站在我們的角度,我們一般都傾向于項(xiàng)目合作雙方均對(duì)項(xiàng)目整體的融資提供擔(dān)保而非對(duì)各自持股部分的融資提供擔(dān)保,但開發(fā)商卻會(huì)認(rèn)為若雙方均對(duì)項(xiàng)目提供擔(dān)保則存在重復(fù)超額擔(dān)保的問題。

(5)融資架構(gòu)的設(shè)計(jì)問題

對(duì)于合作開發(fā)項(xiàng)目的融資,特別是民營開發(fā)商合作開發(fā)類項(xiàng)目(如百強(qiáng)與非百強(qiáng)的合作項(xiàng)目),若系百強(qiáng)開發(fā)商發(fā)起的對(duì)整個(gè)項(xiàng)目的融資,考慮到對(duì)底層資產(chǎn)的監(jiān)控,并且為了避免同時(shí)處理與兩個(gè)交易對(duì)手(即百強(qiáng)與非百強(qiáng))的合作關(guān)系而造成時(shí)間、流程的拉長,或引起融資架構(gòu)的復(fù)雜性,我們通常在放款時(shí)會(huì)要求直接持有項(xiàng)目公司的股權(quán),即在投資后項(xiàng)目公司層面體現(xiàn)為我們我們前融機(jī)構(gòu)與百強(qiáng)開發(fā)商兩個(gè)股東。盡管如此,在未交完地價(jià)前的股權(quán)變動(dòng)方面我們還是得考慮當(dāng)?shù)貒敛块T是否允許項(xiàng)目公司股權(quán)轉(zhuǎn)讓的問題。因此,為了給融資留有空間,我們建議開發(fā)商在拿地之前即做好架構(gòu)設(shè)計(jì),并預(yù)留SPV作為未來融資的載體。

3.投后管理的實(shí)現(xiàn)及權(quán)利的讓渡與協(xié)調(diào)

在開發(fā)商單邊融資情形下,我們?yōu)榱藢?shí)現(xiàn)對(duì)底層項(xiàng)目的監(jiān)管,通常會(huì)要求開發(fā)商將其對(duì)底層項(xiàng)目的權(quán)利讓渡出來或者與我們前融機(jī)構(gòu)共同行使。因此,對(duì)于我們而言,摸清開發(fā)商與合作方在聯(lián)合操盤下各自的權(quán)限十分重要。

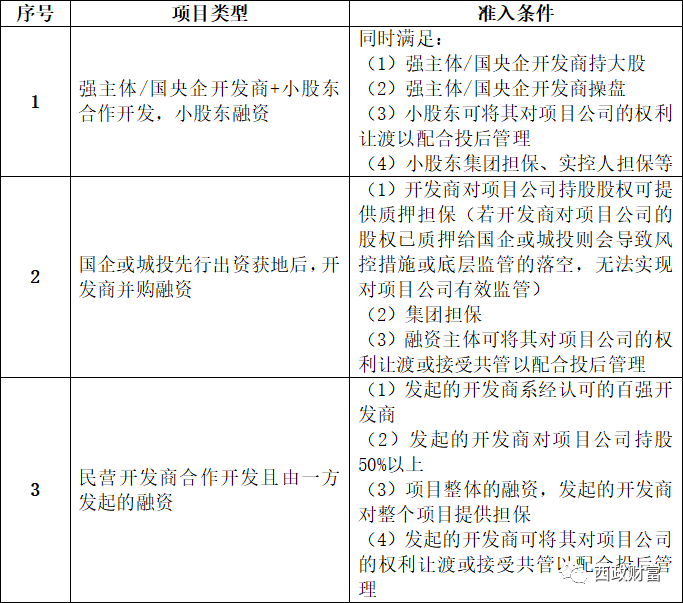

三、合作開發(fā)項(xiàng)目的融資策略

(一)前融機(jī)構(gòu)對(duì)合作開發(fā)類項(xiàng)目的前融準(zhǔn)入

以我們目前的前融業(yè)務(wù)為例,在具體項(xiàng)目的選擇上,我們一般都需充分考慮風(fēng)控的銜接以及投后管理的實(shí)現(xiàn)問題,并根據(jù)交易主體的優(yōu)質(zhì)程度,按照土地款或資金峰值的60%-70%進(jìn)行前融配資。

(二)基本放款架構(gòu)

1.對(duì)于國企/城投平臺(tái)合作類或強(qiáng)主體控股操盤的項(xiàng)目,考慮到風(fēng)控實(shí)現(xiàn)的障礙,一般通過搭建股權(quán)投資架構(gòu)進(jìn)行放款操作:

(1)西政(GP)與其指定的主體(LP)共同成立合伙企業(yè),并取得SPV99%的股權(quán),通過SPV實(shí)現(xiàn)對(duì)項(xiàng)目公司的投資。

(2)開發(fā)商/小股東將持有SPV剩余的股權(quán)質(zhì)押給合伙企業(yè),并與合伙企業(yè)就項(xiàng)目進(jìn)度、銷售情況等約定對(duì)賭退出條件,在觸發(fā)對(duì)賭條件時(shí),由開發(fā)商/小股東進(jìn)行回購。開發(fā)商/小股東所屬集團(tuán)對(duì)對(duì)賭回購提供擔(dān)保。

(3)合伙企業(yè)向項(xiàng)目公司委派董事、財(cái)務(wù)負(fù)責(zé)人以及投后管理人員,實(shí)現(xiàn)對(duì)底層項(xiàng)目公司的三方共管。

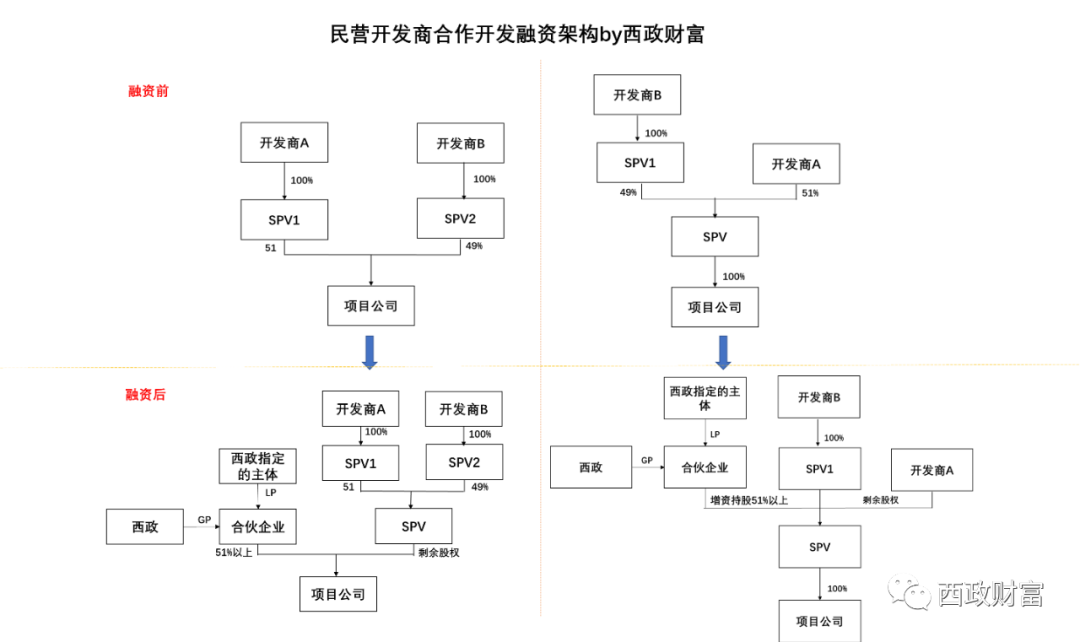

2.對(duì)于民企合作開發(fā)類項(xiàng)目,在具體操作時(shí)我們則傾向于對(duì)整個(gè)項(xiàng)目進(jìn)行融資。根據(jù)合作開發(fā)的模式不同,基本融資架構(gòu)如下:

(1)西政(GP)與其指定的主體(LP)成立合伙企業(yè),合伙企業(yè)取得項(xiàng)目公司51%以上的股權(quán)(左圖),或合伙企業(yè)通過增資方式持有SPV51%以上的股權(quán)(右圖),合伙企業(yè)與開發(fā)商約定對(duì)賭回購條件。

(2)合伙企業(yè)項(xiàng)目公司委派董事、財(cái)務(wù)人員,并委派投后管理人員實(shí)現(xiàn)對(duì)底層項(xiàng)目的三方共管。

(3)對(duì)于民企合作開發(fā)的項(xiàng)目,在風(fēng)控設(shè)置上除了要求開發(fā)商將持有的項(xiàng)目公司的股權(quán)進(jìn)行質(zhì)押外,還需要開發(fā)商集團(tuán)提供相應(yīng)的對(duì)賭回購擔(dān)保。

此外,開發(fā)商若存在合作開發(fā)的需求,我們建議開發(fā)商在拿地時(shí)即新設(shè)SPV作為競拍主體,在拍得土地后由該SPV成立項(xiàng)目公司,為我們前融機(jī)構(gòu)從SPV層面介入融資進(jìn)行架構(gòu)設(shè)計(jì)預(yù)留空間。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“西政財(cái)富”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請(qǐng)勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 開發(fā)商的合作拿地方式與融資策略

西政財(cái)富

西政財(cái)富