作者:園砸

來源:雷猴的小號(ID:gh_6f903a861cab)

貴州省政府性債務規模高達8849億元,獨山縣所在的黔南布依族苗族自治州政府性債務達707億元,債務率高達592.77%。而獨山縣2019年公共預算收入僅為4.7億元,擔負著135.68億元的地方政府債務。(統計口徑為已披露的一般政府債券余額+專項債券余額)

談及地方政府債務,避不開的是國企及城投信仰,國企信仰或許已破,但城投信仰歷經波折依舊堅挺。

都說云貴路子野,江浙城投香,“東鎮江、西遵義、南湘潭、北大連”四大天王震江湖,資質下沉看蒙冀....城投的江湖里非標事件雖不少見,但正兒八經市場公認違約了的城投公募債還真沒。

今年雖有江蘇、云南等地政府明確發文控制高成本債務融資。但在2020年地方債乃至專項債發行額度“大放水”的趨勢下,城投債無疑是更香了。香歸香,瑕疵事件也不少~雷猴在這里幫大家回顧一下城投們的“虛驚一場”和“熱議事件”。

呼和經開的“技術性違約”

前陣子各債圈社群熱議的3億17春華水務MTN002已于7月14日兌付。此前聯合資信于6月12日將春華水務的評級展望由穩定調整負面。

值得注意的是,同為呼和浩特區域的呼和經開于去年年底上演了一出“技術性違約”。

2019年12月6日晚,5億元16呼和經開PPN001私募債發生回售違約。12月9日午前傳出該只債延期后兌付的消息。這只債是市場認知的廣義上的城投公司發行的城投債。

據市場傳言,16呼和經開PPN001私募債到期前發行人已籌集5億,但因溝通問題回售金額大于5億,因此“未足額”。經過溝通后部分投資者撤回部分行權金額,使行權金額等于5億,行權部分足額兌付。未行權部分發行人承諾3個月內兌付,當地政府正在賣地籌措。整體來看,呼和經開方資金未出現致命性短缺,或因溝通問題導致未及時足額兌付,屬“技術性違約”。

瓦房店的“債務置換”

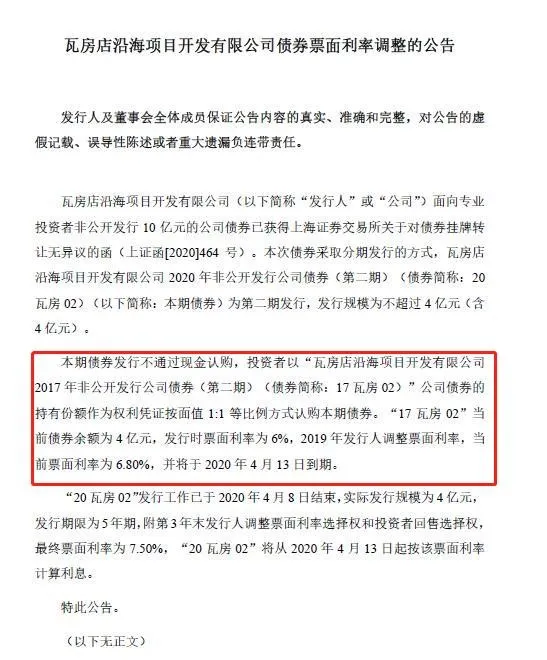

2020年4月8日,瓦房店沿海非公開發行公司債券,本期債券不通過現金認購,投資者以17瓦房02的持有份額作為權利憑證等比例認購本期債券。此次債券置換比例達成了100%。此為上交所債券置換業務首單試點項目。

(圖源DM終端-公告庫)

市場戲稱,瓦房店城投開了一個糟糕的頭,“債券非標化花式展期”,“當初說好到期要兌付,期限一到變永續”。

據業內人士點評,債券置換若發生在債券到期之前,是軟性債務重組方式之一(還包括債券展期等),其不屬于實質性違約。債務置換多為尾部城投平臺,原有債券持有人也多為當地銀行,非銀機構涉足較少,因此這一操作不會大規模擴散蔓延,該配置的城投債仍可積極配置。

沿海營口的“虛驚一場”

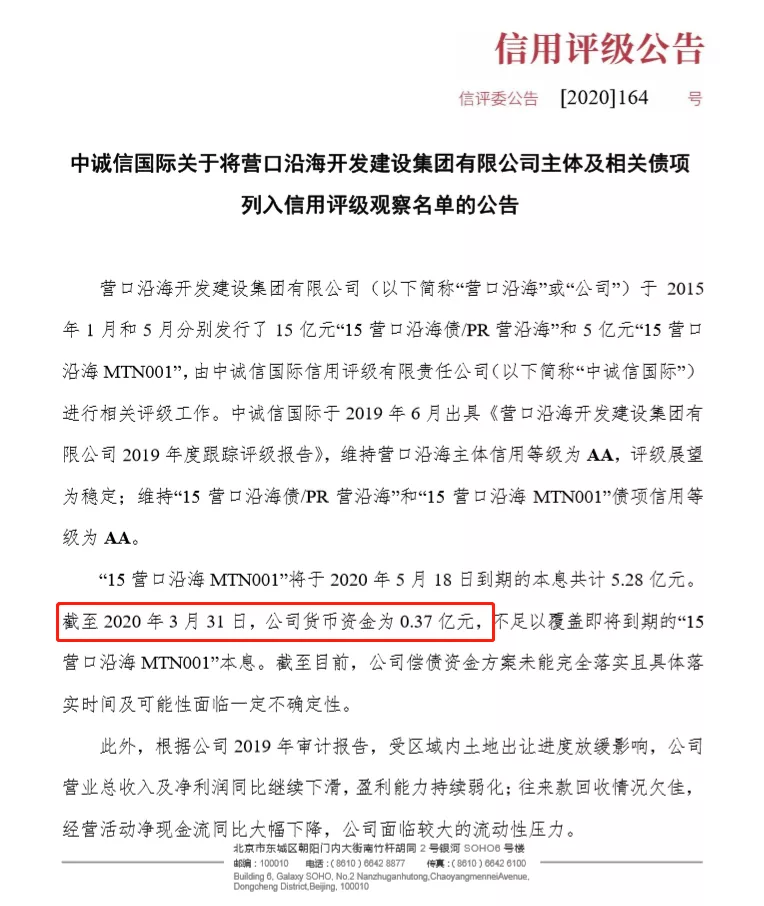

2020年5月13日,中誠信國際發布公告稱,“15營口沿海MTN001”的償付存在一定不確定性,并將其主體及相關債項列入信用評級觀察名單。

公告續稱,“15營口沿海MTN001”將于2020年5月18日到期的本息共計5.28億元。然而,截至2020年3月31日,公司貨幣資金為0.37億元,不足以覆蓋本息。截至目前,公司償債資金方案未能完全落實且具體落實時間及可能性面臨一定不確定性。

(圖源DM終端-評級墻-評級報告)

彼時距到期僅剩4天,兼具城投和公募屬性的15營口沿海MTN001成為市場矚目的焦點。東北地區的城投雖然風波不斷,但尚未有一例城投債違約的例子。

到期日未至,業內人士與上清所電話確認,15 營口沿海 MTN001”本息兌付資金于5月15日足額劃至上清所。事后市場調侃,“城投公開債不能違約是底線”,“投城投債看什么現金短貸比?”,一場虛驚就此落幕。

以上風波過后,市場高呼城投信仰仍在,但隨著各地區城投實質分層,信用債市場風險加劇,打破“剛兌”的時機總要到來。我們什么時候會成為這段歷史的見證人,請拭目以待。

7月15號的國常會提及,要求用好地方政府專項債券,加強資金和項目對接、提高資金使用效益。嚴禁用于置換存量債務,決不允許搞形象工程、面子工程,地方化債任重道遠.....

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“雷猴的小號”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 獨山背后:城投們的“虛驚一場”

雷猴的小號

雷猴的小號