作者:阿邦

來源:債市邦(ID:bond_bang)

三大信用債品種違約情況對比

信用債市場上,大家越來越重視債券品種的差異了。

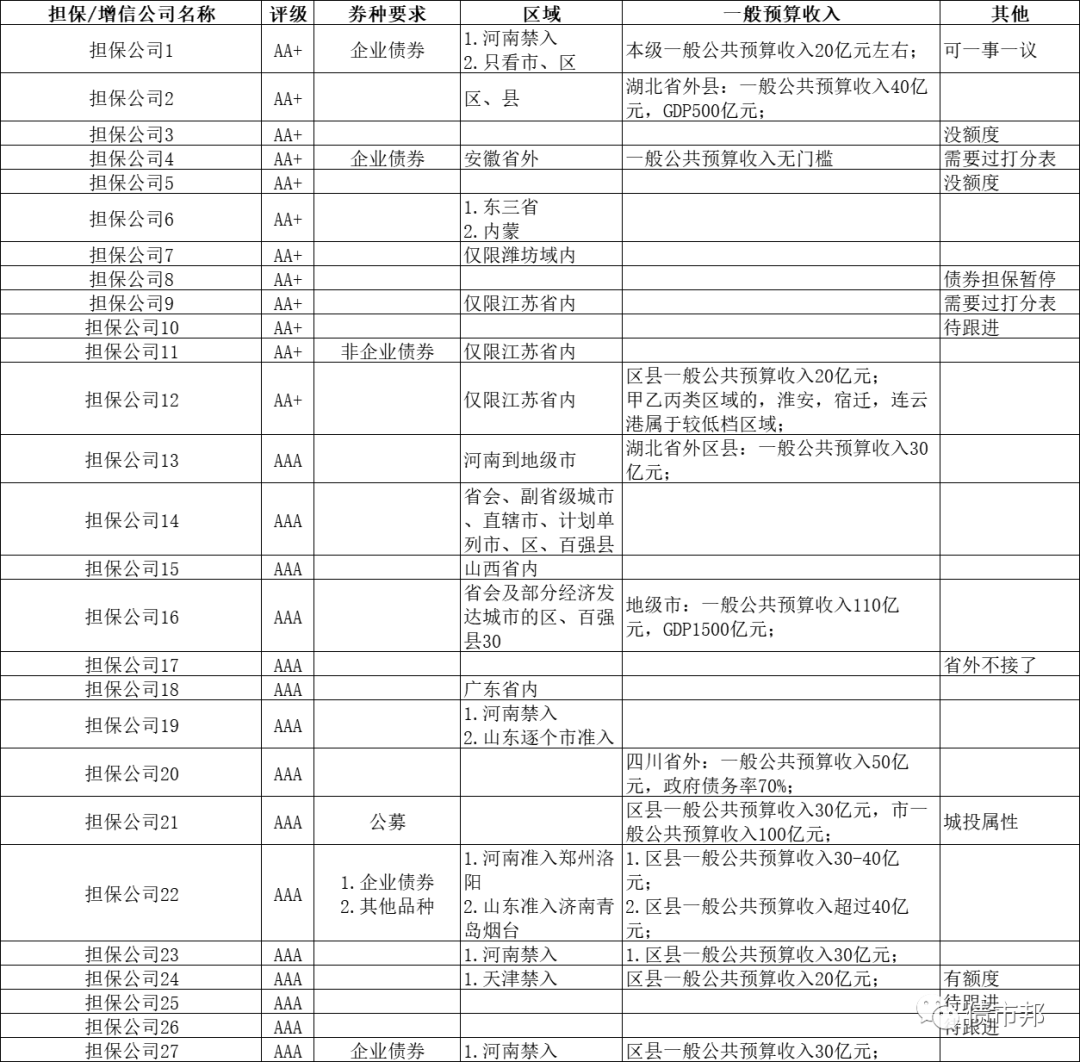

比如對信用風險最為敏感的擔保公司,許多都在停止新增甚至收縮私募債/PPN的擔保敞口,只考慮公募債,而公募債中又是優先考慮風險最低的企業債。越來越多投資機構的信評體系,則是針對企業債、公司債和NAFMII非金融企業債務融資工具建立了不同的準入要求。

下圖轉自債市策評的擔保公司草根調研《近期找擔保公司的心得:企業債券不一樣,樸實無華且有信仰!》

設立不同準入標準背后的潛臺詞是,不同類型的公司信用類債券品種蘊含的風險是有差異的。

從歷史數據來看,確實也支持這個邏輯,從2013年超日債打破信用債剛兌以來,不同信用債品種的信用狀況出現了顯著分化。

從違約余額來看,根據wind的數據,三大信用債累計債券違約余額,分別為協會品種(2099億元)>公司債(2021億元,不含可交可轉)>企業債(130億元);

從違約率來看,則是遵循公司債>協會品種>企業債的這樣一個規律。

如何計算違約率?其實爭議非常大,不同的分子和分母的組合可以得出來各種不同組合 ,比如用違約金額作為分子,發行額作為分母,是協會最喜歡的口徑。因為有大量的低風險央企發行超短期限的SCP,能夠極大增大分母,進而降低計算的違約率。

最近zjh提到交易所債券違約率只有不到1%,一開始阿邦也是怎么都算不出來這個數,后來想,人家也沒說是公司信用類債券,那么分母就啥都可以往里裝,包括abs、金融債、地方債這些,分母算上這些低風險品種后,違約率也能迫近1%的水平。(但如果按這個算法,銀行間的違約率就不到0.1%了。。畢竟銀行間市場的債券托管大頭還是在國債地方政府債國開債這類低風險品種上。)

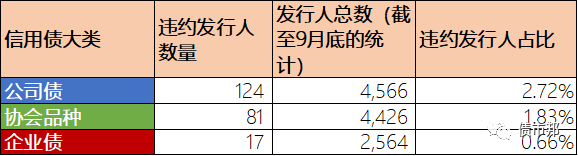

用違約發行人數量作為分子,發行人數量作為分母,也是個不錯的的對比口徑,現在發行過公司債、協會品種和企業債的發行人數量大概分別是4566、4426和2564家,已經正式宣告違約的發行人數量分別是124家、81家和17家。

現實中大家還是喜歡套用商業銀行不良率的計算方法,直觀明了。按照wind數據統計,將違約余額作為分子,目前的存量余額作為分母。公司債是2.06%,協會品種是1.65%,企業債僅有0.58%,差距還是很明顯的。

但是也不能用簡單線性的思維去看待這個差異,三大信用債品種的發行人結構上的區別,在很大程度上決定了這個違約率的高低。

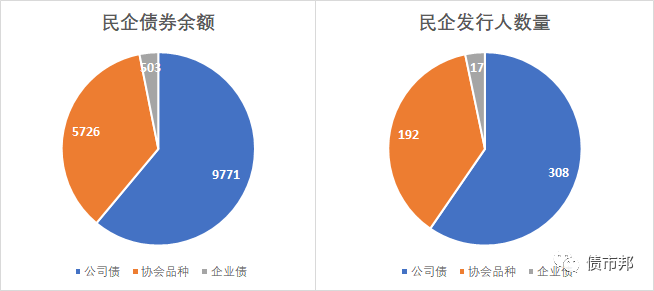

公司債為什么違約率高?公司債里面的民營發行人占比是最大的,即使經歷過去幾年民企暴雷的洗禮,民企公司債發行規模不斷萎縮,但在支持民企融資方面,公司債仍然領先其他兩個信用債品種。

從存量上來看,民企發行人的數量是公司債(308家)>協會品種(192家)>企業債(17家);民企債券余額是公司債(9771億元)>協會品種(5726億元)>企業債(503億元)。

民營企業規模小、融資穩定性差、抗風險能力低,信用狀況遠不如有政府信用支持的央企國企,自然違約率也較高。

所以民企占比最高的公司債的違約率最高,也是可以理解的,相關部門和市場同仁也沒必要覺得這是一件難以啟齒的事兒。抱著金融服務實體經濟的平常心對待即可,關鍵是要在建章立制方面下功夫,維護市場秩序和投資人利益,不參與唯規模論的品種競爭。

市場近期傳聞未來公司債有限制城投發債占比的可能,如果屬實必須點贊,回歸支持高端制造業和中小微企業,推動中國經濟的轉型升級和高質量發展,這才是交易所債券的時代使命。

參與傳統基建經濟的內卷,并非交易所公司債強項。協會品種可以發揮銀行主承的資金和網點優勢,企業債可以依靠地方發改的屬地化管理優勢,公司債整體而言缺乏一個存續期管理的強力抓手,畢竟絕大多數城投公司都沒有上市,zjh監管效果大打折扣。

三大信用債品種存量債券的潛在風險對比

用wind統計的違約債券報表去計算品種的違約情況,存在一個非常大的bug,就是只有債券出現本息不能兌付的實質違約時,才會將其納入到違約范圍。

即便發行人出現顯著的風險事件,如非標違約、貸款展期、海外債違約等等,只要發行人還沒到履行還本付息義務的時候或是成功“說服”投資人展期,相關債券就不會被認為是違約債券。

這就會出現風險被低估的情況,比如現在恒大、陽光集團、奧園、海航集團、花樣年、鵬博士等主體,均未納入wind統計的違約發行人范圍。

那么剔除掉wind違約報表中已經統計過的發行主體后,來看看“沒有違約之名,卻有違約之憂”的潛在風險情況。

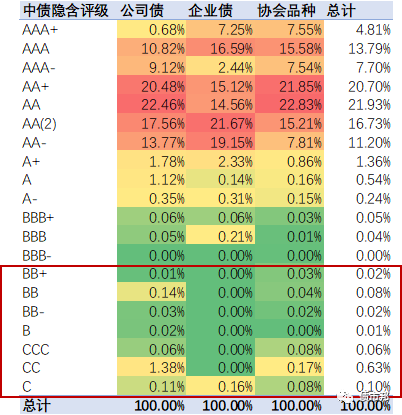

以低于中債隱含評級BBB-作為統計潛在風險門檻,存量公司債的風險債券占比為1.75%,遠高于協會品種的0.42%和企業債的0.16%。

下圖統計的是中債隱含評級低于BBB-,但是未被納入違約債券統計的發行人的債券存量在三大信用債品種之間的分布情況。

2021年新發行的三大信用債質量對比

現在的違約數據只代表過去,是由過去諸多歷史原因造成的,那么2021年的信用債市場還支持這個邏輯嗎?

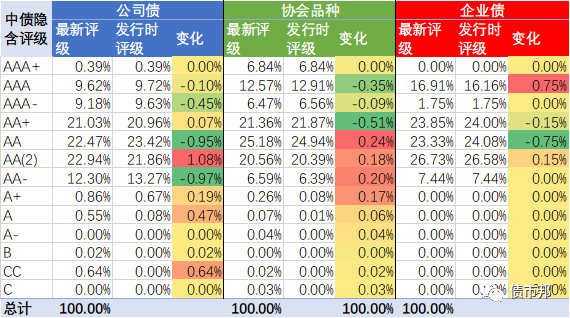

還是需要通過數據分析去判斷,選取了2021年1月至11月發行的1年期及以上的公司信用類債券,用發行首日的中債隱含評級和最新的中債隱含評級的變遷作為一個判斷的依據。

隱含評級作為主要依靠投資人的交易價格反推出來的評級,用來衡量投資人的投資感受是再適合不過了,并且隱含評級除了能體現信用風險外,還能體現估值風險。

比如一個債券的隱含評級從A降到C,那就無限接近實質性違約了,投資人的本金大概率要受到損失;

而如果是隱含評級從AA+降到AA(2),雖然相關債券沒有違約,但是在投資人看來確是出現了信用惡化的跡象,紛紛用腳投票以較低價格賣出離場,隨之而來的是到期收益率的飆升和債券凈價的下跌,持有人要受到估值波動上的損失。

我們來看看,2021年發行的三大信用債品種(剔除SCP)的最新的隱含評級分布,以及與發行時候隱含評級變化的情況。

可以看到2021年新發行的公司債和協會品種均出現了隱含評級質量下滑的情況。

公司債方面,高隱含評級的AAA、AAA-的占比較發行時下降了0.55%,出現了AA級以上的債券往AA(2)級別遷徙,AA-的債券向A+及以下遷徙的特征,甚至有0.64%的債券,發行當年即掉入CC級這樣近乎于違約的隱含評級范疇;

協會品種方面,AAA、AAA-和AA+的占比下滑了0.95%,而AA、AA(2)等較低隱含評級的占比顯著提升;

企業債券則是對投資人最為友好的品種,2021年發行的債券質量還出現了逆勢上揚的情況,AAA級占比較年初提高了0.75%,AA級占比較年初下降了0.75%。

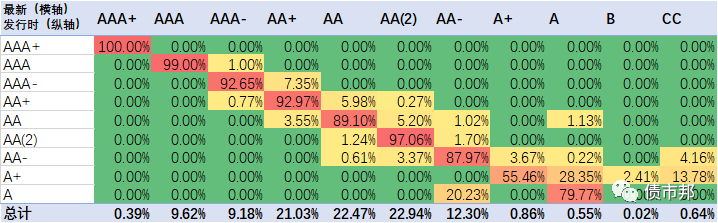

下面是2021年公司債券的隱含評級遷徙情況,橫軸為最新隱含評級情況,縱軸為發行時的隱含評級。

可以看到,大部分的公司債券的估值變化都是在往負面的方向發展。發行時隱含評級為AAA-、AA+和AA的公司債券,性價比較低,隱含評級朝負面變化的占比較高,隱含評級AA(2)的公司債,估值表現更為穩定。

總體來看,發行時隱含評級為AA-和A+的公司債券風險最高,出現了隱含評級連續下跌到違約的情況,如恒大集團、奧園集團、 鉅盛華、廣西萬通、新力地產、陽光城、佳兆業均為2021年發行時隱含評級為AA-,不到一年時間里下跌到CC近乎于違約的隱含評級。

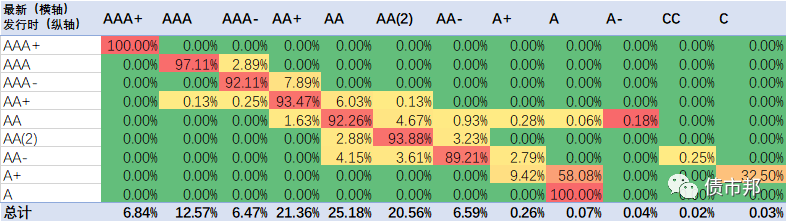

再來看看協會品種的2021年公司債券的隱含評級遷徙情況(剔除SCP),可以看到和公司債具有相同的特征,即發行時隱含評級為AAA-、AA+和AA的債券面臨較大的負面調整壓力,而發行時隱含評級為AA(2)和AA-的債券,反而還有更高的概率去博去隱含評級上調的超額收益。

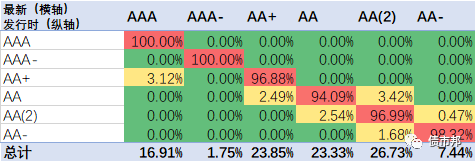

最后來看看企業債品種,可以看到企業債券三個明顯特點。

一是企業債券發行下限較高,發行時的最低隱含評級為AA-,而公司債和協會品種均為A;

二是企業債券在信用上保持了2021新發行“0違約”,沒有掉入隱含評級CCC及以下的準違約級別,而公司債和協會品種均有相應的“墮落天使”案例。

三是企業債券的隱含評級變動以正面變化為主,如發行時隱含評級為AA+的廈門軌交目前已經是AAA隱含評級,債券凈價103元,再比如發行時隱含評級為AA的漢江國投,最新隱含評級提高到AA+,債券凈價也到了103.4元,獲取了3%資本利得的投資人笑嘻嘻。

珍惜對投資人最為友好的企業債券投資機會。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“債市邦”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 三大信用債品種的信用狀況對比

債市邦

債市邦