作者:投拓江湖團隊

來源:投拓江湖(ID:toutuoJH)

當下,房企之間的差距越來越分化,其中最重要的就是融資能力和融資成本的差距,這讓不少房企的發展隱形之間多了一份障礙。有的房企融資成本不僅低,而且融資渠道多樣化,在拿地市場上自然是出盡風頭。

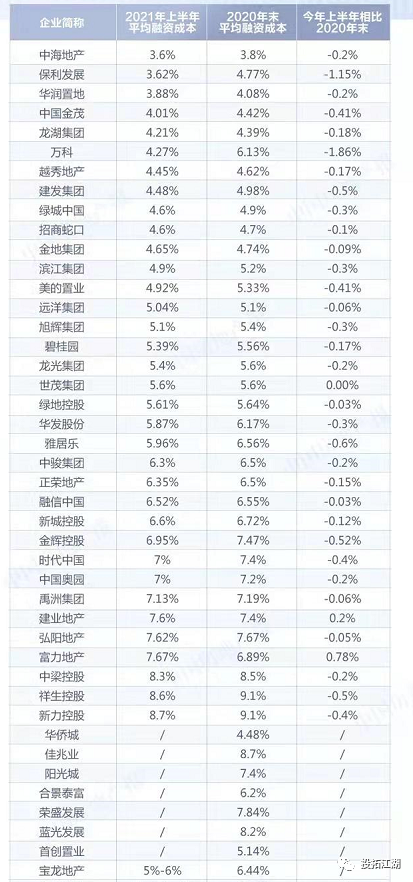

前陣子,很多房企都過了自己的2021年中報季,也大多公布了自己的綜合融資成本,我們找了一份機構機構統計的,上市房企前50強融資成本對比表,如下圖:

數據來源:中國房地產報

從這個統計出的榜單數據可以直接看出,排第一位的中海和排名靠后的新力,兩家之間的融資成本差異,已經有兩倍有余。按照經驗值,這兩家公司在拿地算賬的時候,拿同一個項目僅僅是在財務成本上,就會有上千萬的成本差異,反饋到利潤率上面,就會有1-3個點的差距。如果土地的總價更高,總的融資成本更多的話,這個差距還會更大。

為什么不同的房企融資成本差異這么大?融資成本的高低,這個有很復雜的評估體系,在融資圈有一套自己的方法。最主要的依據,是根據業績能力,穩定性,還有風險等級對房企進行一個梯隊化的評級。具體的評級標準,是根據六個維度進行:

1、財務的穩健性。從能夠獲知的資料里面,判斷某個公司的財務健康程度,是否具有穩健性。主要體現在總的負債情況,短期償債能力,銷售回款能力和資金流動性是否充裕等。在“三道紅線政策”以后,這一點越發重要了,不滿足的甚至會成為單否項。

2、行業協會中的排名。主要是以中國房地產測評中心和易居克而瑞研究院共同主持的,中國地產500強測評結果為主要標準,同時參考中指研究院與清華大學地產研究所,國務院反戰研究中心企業研究所,共同主辦的中國房地產百強企業榜單。PS:看到這里,大家就能理解為什么不少房企寧可花錢買榜,或者犧牲利潤分配權也要求項目并表了。因為排名直接決定了融資成本,甚至是有沒有融資。

3、外部一些專業評級機構作出的評級。在信用市場,大家經常知道有國外的標普、穆迪、惠譽等國際評級機構,實時會給各大企業評級。國內現在也有自己評級機構了,諸如大工、中誠信等機構,在國內的評級還是被金融市場認可的。

4、信息的透明程度。信息公開程度越高越好,比如在港股的上市公司,或者在市場上公開發行企業債(能發債的,評級并不低,這個我們公眾另外一篇文章有講到)。如果沒有,與大型的機構合作過,曾經對其進行過詳細的內部評級,這種也行。對于一些家族式管理的小房企,公司儼然是密不透風的墻,這個肯定是無法突破的。

5、業績能力。這個主要關注近一年的銷售情況,以及拿地的數量和分布,還有土地儲備情況等。

6、可持續發展。這個金融機構會從公開市場上去搜集資料,比如房企的土儲規模,土地的位置,在售面積多少,在建面積多少,銷售情況如何,綜合判斷房企的可持續發展能力。

根據這六個維度的指標,將房企的資信進行ABC三類劃分,其中:A>B>C。A類房企的融資成本,是很低的,而且機構會優先考慮融資額度。

不知大家發現一個問題沒有,上面這個融資排行榜,融資成本最低的前十強房企,幾乎都是國企背景的或者有國企參股的混合所有制房企。這是因為在融資圈有一個不成文的規則,國企只要沒有爆過雷,他們的評級一般都是A級。因為國企背后代表的是政府的信用兜底,雖然現在政府也沒啥好給國企兜底的,但是融資機構大多也是國有或者國有控股的,都是自家兄弟,肯定會在融資上給與便利性,久而久之就形成了這個規則,也就是所謂的“肉爛了還在鍋里”。

房企之間的融資成本差距越來越大,在行業利潤普遍下滑的大背景下,已經是決定未來競爭成敗的關鍵點之一了。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“投拓江湖”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 房企之間的差距,越來越大了

投拓江湖

投拓江湖