為了全面洞察近年來我國銀行業數字化轉型的經營成果,零壹智庫推出系列專題“銀行數字化轉型”

作者:曾卓、李薇

來源:零壹財經(ID:Finance_01)

摘要

徽商銀行位于我國中部地區和長三角地區交界處,是中部地區資產規模最大的城商行,在長三角區位優勢的加持下,正向頭部城商行奮力追趕。2021上半年的財務報告顯示,徽商銀行逐漸走出2020年業績負增長的陰霾,數字化轉型也從多方面穩步推進,但風險抵御與內部管理能力依舊承壓,體現在以下3方面:經營業績有所好轉。截至2021年6月末,歸母凈利潤較上年末增長18%至61.95億元,不良率回落至1.66%。同時,零售存貸款規模繼續擴大,零售金融占比保持穩定。

數字化轉型穩扎穩打。基礎設施的完善升級,支持著手機銀行“金融+非金融”場景的業務拓展,服務范圍和便利性大幅提升,面向小微企業的供應鏈金融業務也在科技賦能下不斷創新。

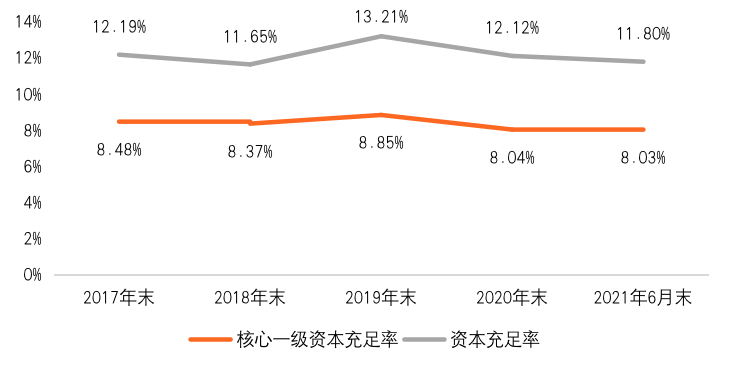

內控風險壓力不小。資本充足率遠低于行業水平,并且呈現出不斷下降的態勢。同時,回A股IPO之路阻礙重重。此外,因業務違規頻遭監管處罰,多名高管人事變動也帶來了諸多不確定因素。

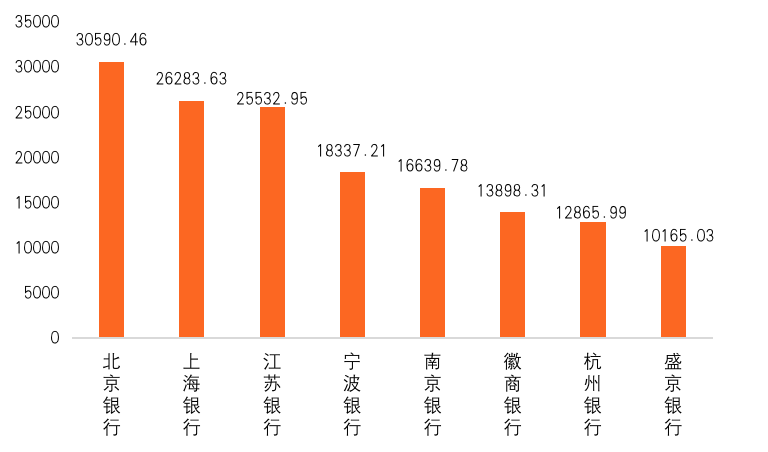

徽商銀行由安徽省6家城市商業銀行與7家城市信用社合并組建而來,也是全國首家由城商行和城信社聯合重組設立的區域性股份制商業銀行。從發展歷程來看,該行自2005年掛牌成立,2013年赴香港上市,憑借著重組成立時的良好基因,迅速成長為城商行中的佼佼者。2021年6月末,徽商銀行總資產13898.31億元,在8家萬億資產城商行中排名第6。圖 1:2021上半年總資產超萬億的城商行排名(單位:億元)

徽商銀行最新披露的2021年中報顯示,從經營情況來看,徽商銀行2021上半年的業績較2020年小幅回暖,歸母凈利潤和不良貸款率都有所改善,但來自房貸占比、資本充足率、內部治理等方面的壓力依舊不小;從業務情況來看,徽商銀行零售金融業務規模近年來在持續擴大,手機銀行APP的數字化轉型和場景建設也在大力推進,雖然該行目前的業務重心仍偏向對公客戶,但近幾年較為重視小微企業,主要面向小微客戶的供應鏈金融業務,其科技含量和創新含量不斷提升。

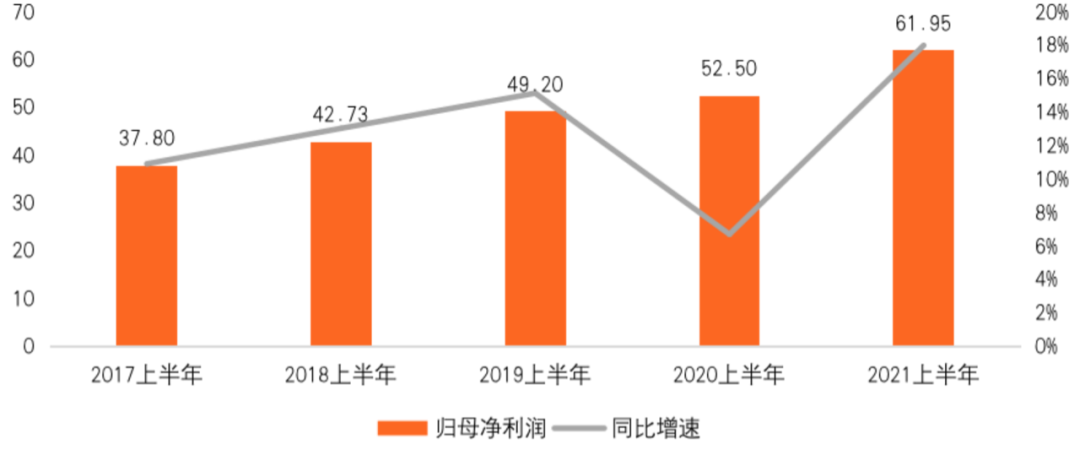

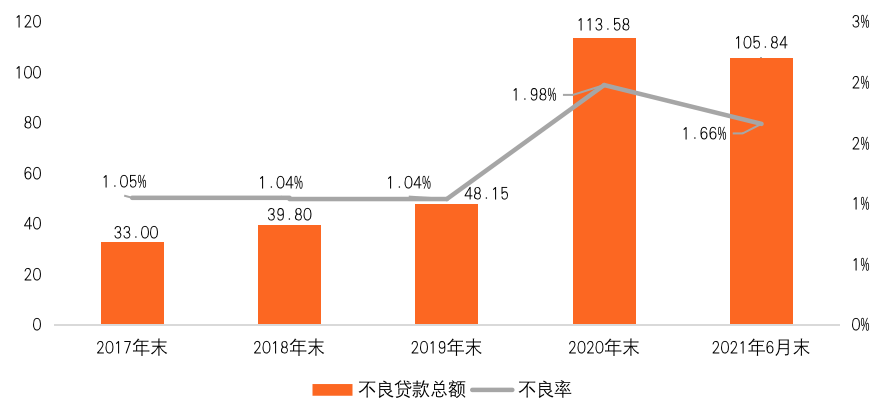

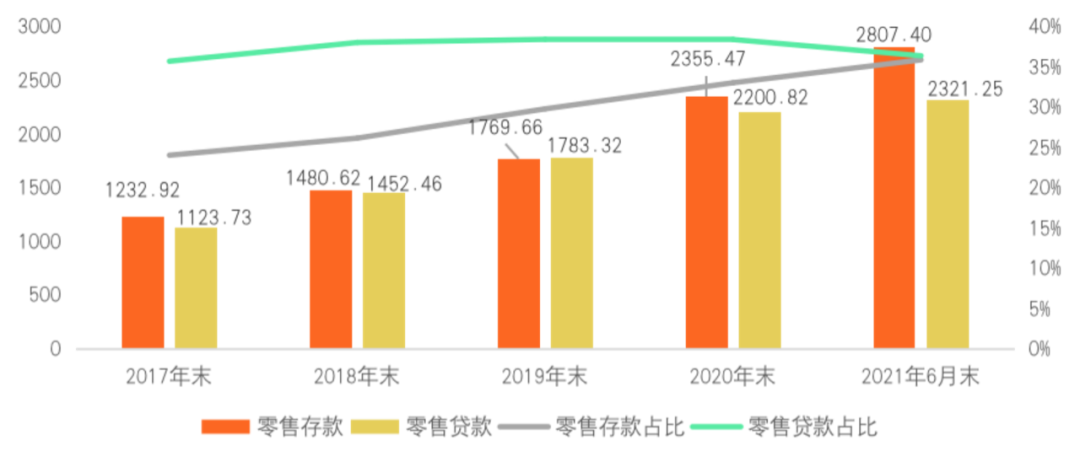

(一)上半年歸母凈利潤增長18%,不良率降至1.66%2021上半年,徽商銀行的歸母凈利潤繼續保持增長態勢。從2017上半年的37.80億元增長至2021上半年的61.95億元,5年間增幅超60%。從同比增速來看,除了受疫情影響的2020上半年增速僅為6.71%,其余各期的歸母凈利潤增速均在10%以上,其中2021上半年增速高達18%,盈利能力在快速恢復。圖 2:徽商銀行2017上半年-2021上半年歸母凈利潤情況(單位:億元,%)資料來源:徽商銀行2017-2021半年報,零壹智庫整理與盈利能力一同恢復的還有資產質量。由于承接了原包商銀行北京、深圳、成都、寧波四家分行的不良貸款,再疊加全球新冠疫情和安徽省特大洪澇災害的影響,徽商銀行2020年貸款不良率陡升至1.98%。2021上半年,徽商銀行重點投身于風險防控,加快清收處置,不良率降至1.66%,較2020年末下降了0.32個百分點。然而,相較于2019年及以往年度的表現,徽商銀行2021上半年的不良率仍處于較高水平,這也有銀行自身的原因。從貸款結構來看,占貸款總額近六成的公司貸款不良率較高,2021上半年達到2.29%,而同期不良率僅為0.82%的零售貸款占比卻不足四成。此外,7月末,徽商銀行還因申請對紫光集團破產重整而備受關注,高達70億元的債務違約也對該行的資產質量造成較大沖擊。圖 3:徽商銀行2017-2021年不良貸款情況(單位:億元,%)徽商銀行堅持“服務地方經濟、服務中小企業、服務廣大民眾”的市場定位,在零售業務上持續發力。零售存款及零售貸款余額持續穩步增長,2021年上半年分別增長了451.93億元和120.43億元,增幅分別達19.19%和5.47%。

零售存款占比逐步提升,從2017年末的24.04%增長至2021年6月末的35.88%。徽商銀行以“存款立行”為發展理念,圍繞資產保值增值、支付結算、生活消費等場景,借助數字化營銷手段,提高存量客戶維護能力,聚焦潛力客戶群,實現了零售存款的較快增長。零售貸款占比近年來較為穩定,維持在35%至39%之間。就其構成來看,2021年6月末,徽商銀行個人住房類貸款余額1204.34億元,不僅占據了零售貸款余額的半壁江山,占總貸款余額的比例也接近19%。盡管在過去幾年間,徽商銀行的房貸比已經有所回落,但2021年6月末的占比仍超過了“房貸新規”劃定的17.50%的上限,要逐步達到監管要求,須盡快調整貸款結構,繼續控制房貸業務,并保持總貸款余額的持續增長。

圖 4:徽商銀行2017-2021年零售存款與零售貸款情況(單位:億元,%)備注:2019年“零售存款占比”口徑有所調整,2018年數據以2019年報披露為準。二、科技基建、平臺場景、小微金融,合力推動數字化轉型徽商銀行近年來不斷加大科技基礎設施的建設,信息系統實現換“芯”升級,并且擁有了榮獲國家A級機房認證的總部基地數據中心,具備故障自動化監控、日志管理分析、監管審計等多功能的可視化預警分析平臺。此外,該行探索量子通訊等前沿技術,可以實現數字證書保密傳輸,大幅提升客戶交易的安全性。

在完善的基礎設施支撐下,徽商銀行緊跟金融科技發展趨勢,以建設一流數字城商行為目標,將數字化轉型作為新一輪戰略的主線,并借助手機銀行等IT平臺探索線上渠道和場景建設,實現業務良性發展。2021年上半年,徽商銀行手機銀行簽約客戶總數達675.25萬戶,較上年末增幅11.90%,交易金額達8507.96元,同比增長45.19%。

另外,經過7年建設和探索的直銷銀行“徽常有財”,雖然受資管新規壓降理財規模的影響,逐步轉變為以互聯網貸款為創收中心的發展模式,但仍堅持以數字化轉型為核心,在資產投放、創利中收、線上風控等角度,探索新的發展道路。截至2021年6月末,“徽常有財”客戶總數超2327萬戶,各項貸款余額和日均存款余額分別為91.77億元和18.47億元。

在場景搭建方面,徽商銀行將金融服務融入客戶生活,與安徽省各地市的政務部門對接,逐步實現了多方數據直連。基于此,該行通過手機銀行APP,面向繳存公積金、社保、個稅的個人客戶推出了純信用線上貸款產品“快e貸”;面對二手房交易的復雜流程和大額資金交付問題,徽商銀行推出了業內首個線上化的存量房交易資金監管業務,依托手機銀行APP,二手房交易客戶在安徽省多個地市都能實現存量房交易和資金托管的全流程融合,金融服務的便捷性顯著提高。在金融服務場景之外,徽商銀行還積極完善非金融服務生態圈,在手機銀行APP生活板塊,開設了“徽銀e+”個人非金融綜合服務平臺,包含積分商城、徽銀食堂、旅游金融、區域特惠、增值服務五大功能。在支付場景建設方面,徽商銀行不僅開展了“網點周邊商戶促活”、數字禮券等便民支付營銷活動,還推出了線上多渠道校園繳費產品“校園e費通”,支持大、中、小、幼等學校的學費、考試費、書本費等費用的收取。

資料來源:徽商銀行手機銀行APP,零壹智庫整理(二)聚焦小微企業,創新供應鏈金融服務

在“金融回歸本源”的號召下,作為區域內主流銀行,徽商銀行聚焦普惠金融,持續加大對小微企業的金融服務力度,并結合科技手段提升服務水平。

在大數據技術的賦能下,徽商銀行充分融合內外部數據,面向小微客戶研發企業全景畫像,并借助智能終端提供全流程電子式金融服務,推出以信e貸、科技e貸、保e貸為代表的“徽融e”系列小企業線上貸款產品,并于近年來實現較快發展。截至2021年6月末,徽商銀行小企業線上貸款已支持小微企業超萬戶,授信額度260.55億元,較上年增加85.19億元;授信戶數10970戶,較年初增加3106戶。

在小微信貸業務方面,供應鏈金融也是徽商銀行重點推動的業務之一。針對產業鏈上下游企業資金周轉難問題,徽商銀行推出了線上供應鏈金融產品“融鏈通”,依托核心企業的優質信用為鏈上供應商提供應收賬款融資,解決了小微企業擔保抵質押物不足的難題。截至2021年6月末,該行供應鏈金融產品累計投放157.25億元,同比增長17.44%,服務客戶數804戶。

2021下半年,徽商銀行供應鏈金融業務繼續創新發展。9月18日,徽商銀行與供應鏈票據市場頭部企業簡單匯聯合推出全國首例“供應鏈票據+擔保”融資模式,在供應鏈票據融資環節中引入蕪湖民強擔保公司,通過第三方擔保滿足銀行授信審批要求。在該模式下,商票貼現速度慢、擔保措施難落實等問題得到解決,同時,銀行能夠以低于市場平均價格30bp-50bp的貼現利率為中小企業提供票據融資,有效提升了融資便利性,降低了企業融資成本。值得關注的是,2021年7月,徽商銀行申報的“基于區塊鏈技術的綠色信貸服務”項目入選安徽省金融科技創新監管工具第一批創新應用。《金融科技創新應用聲明書》顯示,該項目將綜合運用區塊鏈、大數據、人工智能等技術,構建應收賬款融資服務平臺,通過應收賬款簽發、流轉、拆分、兌付等服務,盤活企業資產,提升新能源產業鏈上企業的資金流動性,助力綠色經濟發展。該項目于9月27日正式運營,預計服務中小微企業500家。三、內控風險暴露:資本充足率下滑,業務違規多次被罰8月上旬,銀保監會發布的銀行業保險業主要監管指標數據顯示,2021年二季度末,商業銀行核心一級資本充足率為10.50%,資本充足率為14.48%。相比之下,徽商銀行2021年6月末的核心一級資本充足率8.03%,資本充足率11.80%,分別較2020年末下降0.32個百分點和0.01個百分點。這一表現不僅遠低于行業平均水平,從近5年總體變化趨勢來看,還在逐漸逼近監管的紅線。圖 6:徽商銀行2017-2021年資本充足率情況徽商銀行資本金緊張的背后,一方面是源于不良資產大幅增加,加大了撥備計提和處置力度;另一方面則是資本金補充面臨難題。作為補充資本金的一大重要渠道,徽商銀行多年前就在計劃A股IPO,但近年來發生的股東爭端和股權糾紛等問題,卻成為其回歸A股的一大阻礙。徽商銀行早在2015年就提交了A股上市申請,經歷三年排隊,卻在2018年2月因股東和管理層發生爭議而撤銷;2018年末,在進行了高管變動和董事會換屆之后,徽商銀行重啟了A股上市計劃,但股東之間的紛爭仍未消解。徽商銀行大股東中靜新華資產管理有限公司(簡稱“中靜新華”)、中靜四海實業有限公司(簡稱“中靜四海”)與杉杉控股、杉杉集團在2019年8月簽訂了《關于轉讓徽商銀行股份有限公司股份及中靜四海實業有限公司股權之框架協議》,但2020年6月,“中靜系”和“杉杉系”因協議履行發生爭議而互訴公堂,案件目前仍在審理中。2021年3月,徽商銀行發布公告稱,延長A股發行議案,申請A股發行15億股。為確保A股發行工作能繼續開展,該行擬將延長A股發行方案的有效期,即延長期限自2021年6月30日起至2022年6月29日止。除了資本金和股權的問題,徽商銀行內部治理也有待完善。零壹智庫根據銀保監會官網披露的通知進行統計,2021年初至9月末,該行已有10余家分支機構被銀保監部門處罰,合計罰款金額500多萬元,20多名相關負責人獲得警告、罰款、禁止終身從事銀行業工作等不同程度的處罰,具體違規事實包括:違規發放流動資金貸款、違規管理使用印章、未按規定進行貸款資金支付管理、服務收費質價不符等。徽商銀行的人事變動也較為頻繁。2021年初,該行總行行長助理、徽銀理財董事長夏敏被紀檢部門帶走接受調查,5月19日辭去該行相關職務;2月聘任張居中為副行長;4月吳學民辭任徽商銀行董事長,由嚴琛接任。此外,2021上半年還有零售銀行總監、常務副行長、監事、董事等多名高管離任。

四、小結

徽商銀行近年來立足本土,瞄準零售金融,扎根服務小微企業,2021上半年的經營業績回升,零售存貸款的規模不斷擴大。數字化轉型方面,主要聚焦于個人和小微業務,尤其是通過手機銀行APP,布局于“金融+非金融”場景搭建、產品創新以及供應鏈金融業務的科技賦能等環節,并取得不錯的成效。然而,徽商銀行如今仍面臨著個人房貸占比超標、資本充足率不斷下滑、股權紛爭和內控風險拖累“回A”進程等多方面壓力,解決這一系列問題還需要時間和努力。

展望未來,徽商銀行的發展空間依然廣闊。雖然定位為區域性商業銀行,但徽商銀行在承接了包商銀行北京、深圳、成都、寧波4家分行后,業務拓展的步伐已經邁向了更遠處。同時,在刺激消費活力和支持小微企業復工復產的政策環境下,中小銀行或將挖掘出更多業績增長點,徽商銀行應繼續堅持“客戶為本”的經營理念,以數字化轉型助力經營模式創新,推動業務發展邁上新臺階。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“零壹財經”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題:

徽商銀行房貸占比超標,“手機銀行+供應鏈金融”拓寬場景

零壹財經

零壹財經