作者:小債看市

來源:小債看市(ID:little-bond)

連續兩筆債務違約,鴻達興業集團深陷債務泥潭,曾經成功穿越行業周期的潮汕富豪,能否帶領公司再次走出危機?

01

再違約

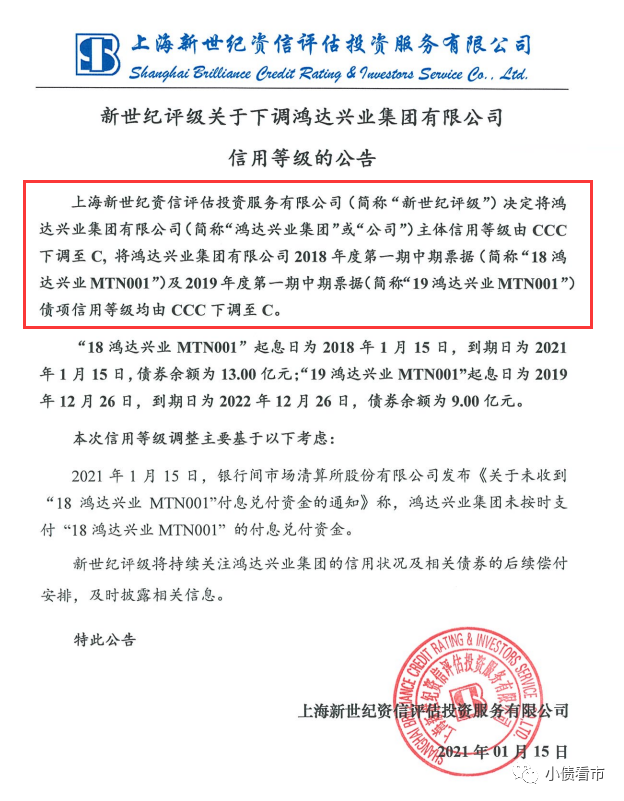

近日,新世紀評級將鴻達興業集團有限公司(以下簡稱“鴻達興業集團”)主體和“18鴻達興業MTN001”、“19 鴻達興業MTN001”債項信用等級由CCC下調至C。

下調評級公告

1月15日,“18鴻達興業MTN001”未能如期償付本金和利息,這是繼去年12月“20鴻達興業SCP001”違約后,鴻達興業集團第二只違約債券。

據公開資料,“18鴻達興業MTN001”發行于2018年1月,當前余額13億元,到期日為2021年1月15日,該券違約本息合計13.91億元。

知情人士認為,鴻達興業集團債券連續違約可能受到大環境影響。去年12月其已經準備發行相應的債券,應對密集債券到期,但受到市場謹慎情緒影響,最終并未發行成功,隨即導致債券連續違約。

債務危機爆發的同時,有鴻達興業集團員工對《小債看市》反應,公司已經拖欠員工三個月工資,甚至拖欠養老保險長達兩年之久,可見公司資金鏈已經斷裂。

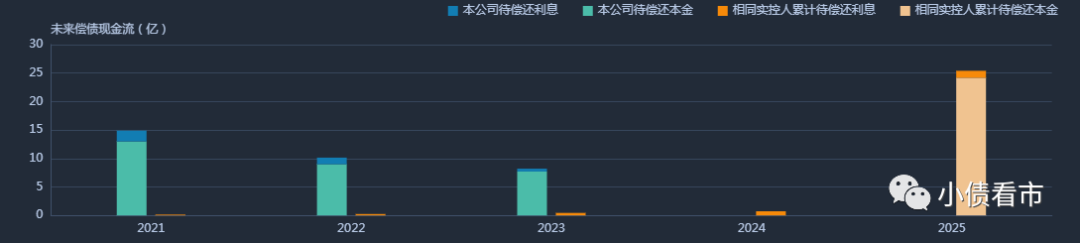

《小債看市》統計,目前鴻達興業集團存續債券6只,存續規模29.7億元,今年2月其還有兩筆債券相繼到期,分別為3億元“18鴻達01”和10億元的“20鴻達興業SCP002”。

存續債券

據悉,面對集中到期的債務, 鴻達興業集團正在籌劃盤活部分優質資產,其最優質的資產當屬上市子公司鴻達興業(002002.SZ)股份以及其所持中泰化學(002092.SZ)10.44%股份,但上述股權絕大部分處于質押狀態。

02

債務危機

據官網介紹,鴻達興業集團創立于1991年,總部設在廣州,擁有“資源能源、鹽湖開發、化工、環保、新材料、交易所和股權投資”七大產業體系,是中國大型資源能源綜合產業集團。

2004年,鴻達興業集團控股的鴻達興業在深交所上市,是中國“氫能源、新材料、大環保和交易所”產業的領航者。

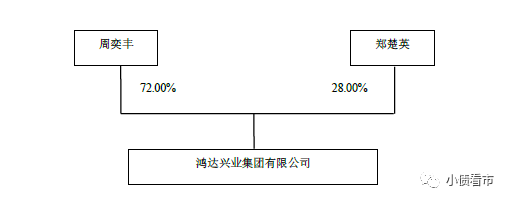

從股權結構上看,鴻達興業集團的控股股東為自然人周奕豐,持股比例為72%,二股東鄭楚英持股28%,兩人為夫妻關系。

股權結構圖

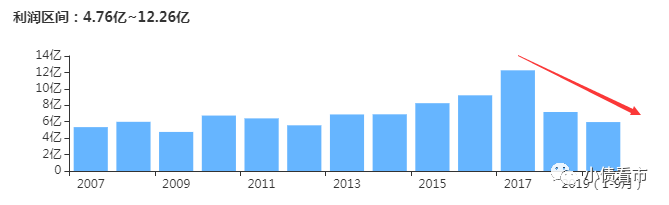

近年來,由于氯堿行業景氣度下滑,鴻達興業集團的盈利能力隨之下降。

2019年,鴻達興業集團實現營收101.15億元,同比下滑7.56%;實現歸母凈利潤3.04億元,同比下滑14.13%;凈資產收益率由4.58%下降至3.75%。

2020年前三季度,不僅營收大幅下滑,鴻達興業集團經營獲現能力也出現惡化,其經營性現金流凈額首次凈流出。

盈利能力

截至最新報告期,鴻達興業集團總資產為385.93億元,總負債245.05億元,凈資產140.88億元,資產負債率63.5%。

從母公司層面看,截至2020年6月末,鴻達興業集團資產負債率已高達95.59%,處于極高水平,償債壓力巨大。

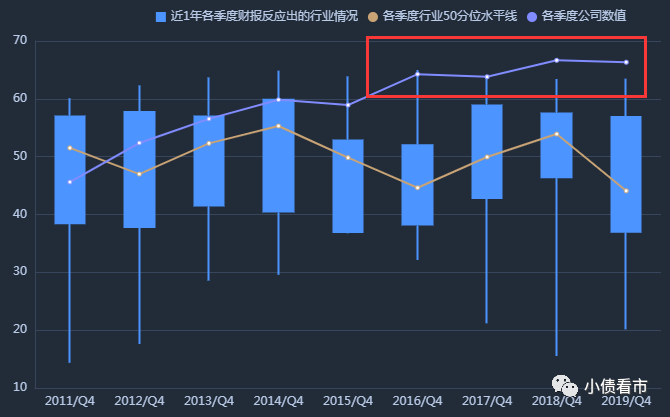

2016年以來,鴻達興業集團的財務杠桿水平一直在60%以上高位徘徊,明顯高于行業平均水平,存在較大杠桿風險。

財務杠桿水平

《小債看市》分析債務結構發現,鴻達興業集團主要以流動負債為主,流動負債占總負債比為52%。

截至2020年三季末,鴻達興業集團流動負債有128.06億元,主要為短期借款,其一年內需償還的短期負債有79.52億元。

然而,相較于短期負債,鴻達興業集團的流動性逐漸枯竭,其賬上貨幣資金只有17.12億元,較2019年年末大幅下降57%,現金短債比為0.21,存在巨大短期償債風險。

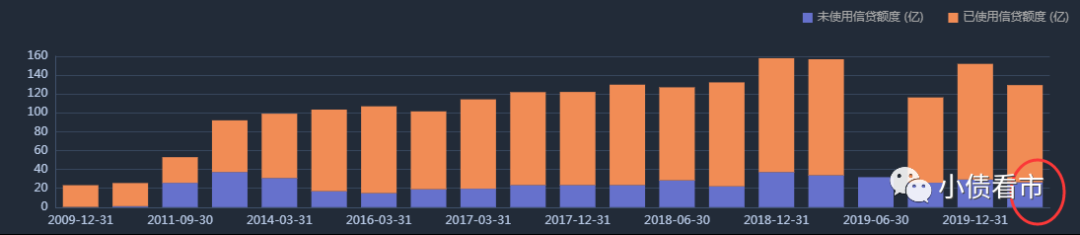

在銀行授信方面,截至2020年三季末鴻達興業集團銀行授信總額為123.41億元,未使用授信額度為27.47億元,可以看出其財務彈性欠佳,備用資金較少。

銀行授信情況

在負債方面,鴻達興業集團還有非流動負債116.99億元,主要為長期借款和應付債券,其長期有息負債合計114.67億元。

整體來看,鴻達興業集團剛性負債已超200億元,主要以長期有息負債為主,帶息負債比為83%,可以看出有息負債過高。

有息債務高企,加重鴻達興業集團財務費用負擔,2019年其利息支出為7.93億元,近兩年計提較多資產減值損失,對利潤造成較大侵蝕;另外其銷售和管理費用也不低,控費能力待提升。

《小債看市》注意到,歷年來鴻達興業集團手中現金都不算充裕,2018年后隨著短期借款規模迅速增長,其自有資金與短債間的資金缺口進一步擴大。

在業績下滑、獲現能力惡化壓力下,鴻達興業集團償債來源主要依賴于外部融資。

在融資渠道方面,鴻達興業集團渠道較為多元,其對短期借款依賴度較大,除了借款和發債,還通過租賃融資、股權融資、股權質押和信托等方式來融資。

不妙的是,2020年以來鴻達興業集團外部融資環境惡化,其籌資性現金流凈額已由凈流入轉為凈流出狀態,籌資流入資金已不能覆蓋到期債務,償債風險激增。

籌資性現金流情況

在股權質押方面,截至2020年6月末,鴻達興業集團與一致行動人合計質押鴻達興業8.5億股,占其所持公司股份的87.66%,可以看出其股權質押率較高。

2018年下半年,由于股價跌破平倉線時未及時補倉,鴻達興業集團多次被迫減持鴻達興業股份。

2020年7月,出于回收資金需要,在履約保障比例充足的情況下鴻達興業集團仍對部分質押股份進行平倉,被動減持鴻達興業股份1723.68萬股,其未來面臨較大平倉風險和被動減持壓力。

據統計,2020年上半年鴻達興業集團通過可交換公司債券換股、集中競價交易、大宗交易等方式累計減持鴻達興業股份1.29億股;2020年11月至2021年1月14日其又累計減持1.3億股,同時由于總股本增加使其持股比例被動減少。

值得一提的是,鴻達興業集團還持有中泰化學(002092.SZ)10.44%的股份,為后者第二大股東,這是其在2016年公開市場收購而來,但目前不僅該筆投資已形成大額浮虧,其還把所持中泰化學股權幾乎全部質押。

除了股權質押比例過高,鴻達興業集團的受限資產規模也較為龐大,因此其資產流動性弱,資金騰挪空間已十分有限。

截至2020年6月末,鴻達興業集團受限資產有83.9億元,占凈資產超50%,主要為受限固定資產60.68億元。

另外,鴻達興業集團應收賬款和存貨規模較大,周轉效率持續下滑,不僅對資金形成較大占用,存在一定跌價和回收風險。

截至2020年三季末,鴻達興業集團應收賬款有49.15億元,存貨40.39億元,且應收下屬子公司款項短期內回籠難度大。

2017-2019年,由于應收賬款壞賬損失,鴻達興業集團計提資產減值損失合計近4億元。

應收賬款和存貨情況

總得來看,鴻達興業集團業績持續下滑、經營獲現能力弱;剛性債務擴大償債壓力大,但其資金鏈緊張、股權質押率高,資產受限規模大。

03

潮汕富豪 白手起家

1991年,從小受家庭耳熏目染的周奕豐,創立了鴻達興業集團的前身廣州成禧,生產塑料原料等化工用品。

經過十年精耕細作,加上不凡的商業洞察力,廣州成禧也算發展得風生水起。

然而,這一行業受經濟影響嚴重,2001年經濟危機,國內大多數同行都選擇壓縮產能甚至停產,而成禧卻仍舊頂著壓力和風險照常生產。

幸運的是,經濟危機并沒有太久,2002年市場就有了回暖趨勢,隨著國內外對于塑料原料需求增大,塑料原料的價格恢復。

受經濟危機影響,國內塑料原料企業儲備、產能都很低,出現了供不應求的情況,而挺過來的周奕豐緊緊抓住這次機會,開始迅速發展,歷經行業洗牌、轉型升級后,他將成禧更名為鴻達興業集團。

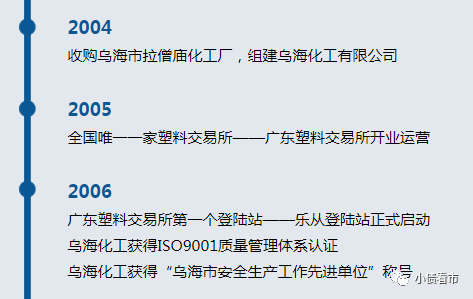

2004年,周奕豐再次遇到了人生中里程碑式的大事件--收購內蒙古烏海市化工廠。

2003年7月,創辦于1952年的老國企烏海市化工廠由于經營不善破產,周奕豐出手收購了該企業,并進行了一系列的升級改革,如今的烏海化工已經成為了年生產能力200多萬噸的大型塑料化工原料制造企業。

2005年,周奕豐又創立全國第一家塑料交易所——廣東塑料交易所,國內塑料交易進入電子化時代,目前其年交易量超1000萬噸,國內外客戶更是有著30萬家。

鴻達興業集團成長歷程

之后,周奕豐便開始了頗有野心的收購擴張之路。

2011年末,鴻達興業集團以司法劃轉、代為償債的方式收購江蘇瓊花(002002.SZ)成為大股東,2013年6月瓊花股份更名為鴻達興業,并在旗下成立全資子公司江蘇金材科技,開始向PVC制品進軍。

商業版圖不斷擴大的同時,周奕豐的個人財富也在水漲船高。

在2014年胡潤中國排行榜,周奕豐排在第547名,身家也只有41億元,而三年后其個人財富已經飆升到105億元。

如今,在鴻達興業集團成立30年后,周奕豐又遇到經濟下行和化工行業不景氣周期,再加上其近年來激進擴張后遺癥凸顯,債務危機一觸即發。

據悉,目前鴻達興業集團正大力發展氫能業務,致力于成為氫能源的主要供應商。近日其與法國液化空氣全資子公司簽署合作意向書,周奕豐能否借助氫能走出債務危機的陰霾?

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“小債看市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

小債看市

小債看市