作者:小債看市

來源:小債看市(ID:little-bond)

業績造假、強制退市、破產重整等負面籠罩下的索菱股份,已經走到了崩潰邊緣,其承諾兩年后兌付“17索菱債”本息,是不是一場泡影呢?

01

展期兩年

10月26日,索菱股份(002766.SZ)公告稱,將“17索菱債”本金及2019年10月27日至2020年10月27日的利息調整為轉為普通債務,并于2022年10月27日進行一次性兌付。

“17索菱債”還本付息公告

據公開資料顯示,“17索菱債”發行于2017年10月,發行金額5億元,票息6.35%,期限3年,到期日為2020年10月27日。

也就是說,索菱股份將“17索菱債”5.3億本息延期兩年兌付。但目前其深陷業績造假、破產重整、強制退市等負面旋渦,兩年以后能否兌付還是個未知數。

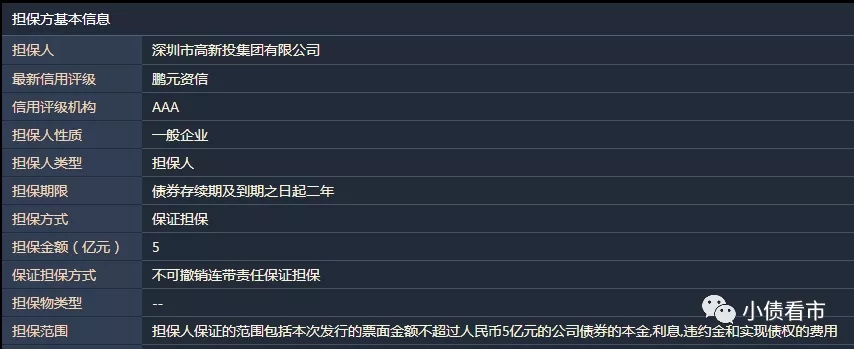

值得注意的是,“17索菱債”擔保人為深圳市高新投集團,提供不可撤銷連帶責任保證擔保,其保證的范圍包括本次發行的票面金額不超過人民幣5億元的公司債券的本金、利息、違約金和實現債權的費用。

擔保方信息

有市場人士對《小債看市》表示,深圳高新投集團作為擔保人“擔而不保”的行為,被市場所詬病。

目前,索菱股份已無存續債券,其最新主體信用評級為B-,評級展望為“負面”。

從二級市場股價走勢上看,索菱股份已經連續暴跌兩日,10月27日盤中其觸及跌停,收盤報2.83元,跌幅為5.03%,成交365.46萬元。

“A股造假四大金剛”之一

據公開資料,索菱股份成立于1997年,2015年登陸資本市場,主營汽車用收錄音機、車載CD、車載VCD、車載DVD液晶顯示屏一體機的生產和銷售。

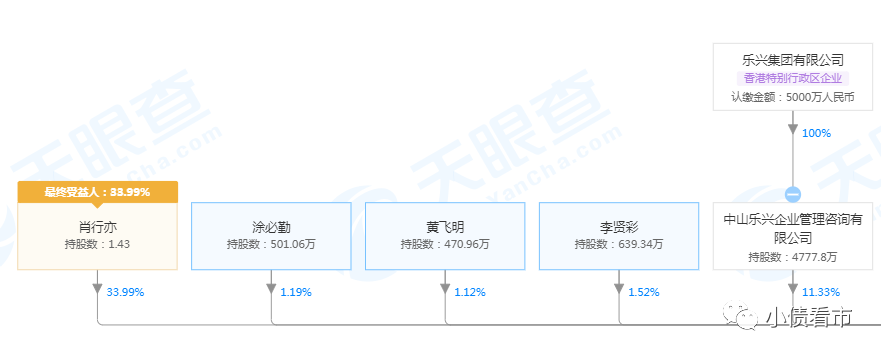

從股權結構上看,自然人肖行亦持有索菱股份33.99%股份,為公司控股股東和實際控制人。

值得注意的是,肖行亦已質押1.43億股索菱股份股票,占其所持公司股份數的99.71%,且全部股份被多家法院輪候凍結。

股權結構圖

由于財務造假,索菱股份號稱“A股造假四大金剛”之一。

2019年4月,索菱股份因涉嫌信息披露違法違規,被證監會立案調查。

一年后,今年4月索菱股份再度被立案調查,證監會認定其2016-2018年的年報中存在虛假記載,后兩年存在重大遺漏。

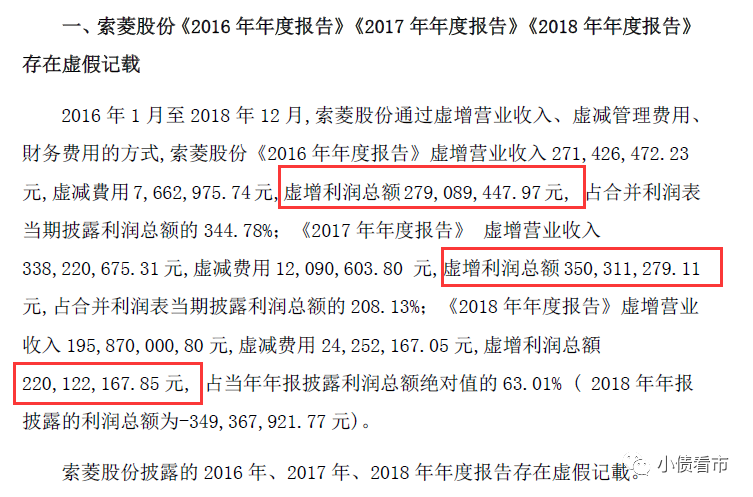

經查,索菱股份2016-2018年連續三年虛構海外業務、偽造回款單據、虛增巨額利潤,三年分別虛增利潤總額2.79億、3.5億和2.2億元,總計虛增利潤8.49億元。

虛假記載公告

隨后,索菱股份竟自爆其三年總計虛增利潤10.53億元,比證監會調查的金額還要多2億元。

除了虛增利潤外,索菱股份還有多項重大遺漏,以及向非供貨商轉出款項8.7億元,大部分用于前述財務造假行為相關體外資金循環及償還相關借款。

若根據證監會最終決定書認定的事實,索菱股份2016至2018年連續三年凈利潤為負,其股票可能被終止上市。

2019年5月,由于亞太會計師事務所對索菱股份2018年財報,出具了無法表示意見的審計報告。深交所根據相關規定將對其股票交易實行“退市風險警示”的特別處理,公司股票簡稱由“索菱股份”變更為“*ST索菱”。

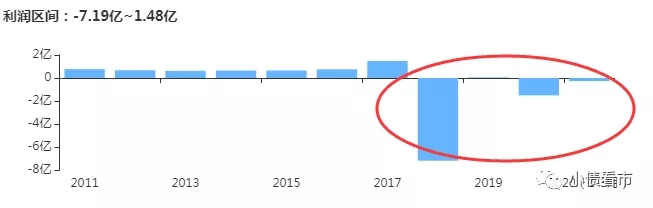

近日,索菱股份業績預警顯示,預計2020年其歸屬于上市公司股東的凈利潤為-2億元至-2.5億元,同比下滑3271.53%至4064.42%。

實現歸母凈利潤情況

截至今年三季末,索菱股份總資產為40.35億元,總負債36.28億元,凈資產4.07億元,資產負債率高達89.92%。

《小債看市》分析債務結構發現,索菱股份主要以流動負債為主,占總負債的86%,債務結構不合理。

2018年以來,由于流動負債迅速上升,索菱股份流動資產已無法覆蓋前者,流動比率和速動比率小于1,其短期償債能力明顯惡化。

截至今年三季末,索菱股份流動負債有31.09億元,主要為短期借款和其他應付款,其一年內到期的短期負債有12.22億元。

然而,2018年以來索菱股份流動性異常緊張,近三年其賬上貨幣資金分別為1.12億、1.17億以及1.04億元,遠遠無法覆蓋短期負債,短債償債風險巨大。

貨幣資金情況

除此之外,索菱股份還有非流動負債5.19億元,主要為應付債券。負債壓頂之下,資金鏈緊張的索菱股份,對外部融資較為依賴,但其融資渠道狹窄,且籌資性現金流轉為凈流出狀態,融資環境已惡化。

今年下半年,索菱股份已經兩次被債權人申請破產重整,隨后其向深圳中院提交預重整申請,此前由于資產不足以清償全部債務,其還被移送至法院進行破產審查。

破產重整信息

目前,索菱股份自身風險多達708條,涉及14條失信被執行信息,134條限制高消費信息以及被法院強制執行49次。

可以說,索菱股份已經走到了懸崖邊緣,很可能已經資不抵債,因此其承諾兩年后兌付的5.3億“17索菱債”本息,是不是一場泡影呢?

掏空上市公司

據說,索菱股份取名對標索尼和三菱,創始人肖行亦把“創世界名牌,樹百年索菱”作為目標。

然而,后來索菱股份不僅財務造假,還被懷疑欺詐上市,且肖行亦種種掏空上市公司的行為,被市場所詬病。

2016年,索菱股份上市一年后,肖行亦開始陸續質押手中的股份。2018年8月經核實,他所持股票質押融資金額高達16.8億元。

除了質押股份,肖行亦還通過股份協議轉讓“套現”。

2018年9月,肖行亦將所持索菱股份11.33%的股權,轉讓給中山樂興,從而又獲得4.3億元資金。

此后,因索菱股份資金緊張,中山樂興又通過關聯方建華建材向索菱股份提供了1.9億元借款。除此之外,中山樂興還向肖行亦個人出借了8.2億元資金,后者以其持股部分股權作為質押。

也就是說,中山樂興為了當上“二股東”,累計付出了至少14.4億的資金成本。

而“長袖善舞”的肖行亦,通過股權質押和股份協議轉讓,直接或變相“套現”超20億元。

好景不長,隨后索菱股份爆發危機。

2018年下半年,索菱股份被法院納入“老賴”名單、銀行資金被凍結、大股東股份被凍結、子公司股權被凍結、二股東翻臉、被追討欠款等種種負面接踵而來。

同時,索菱股份的財務問題引起公眾注意,其劇增的預付賬款,存在利益輸送的嫌疑;肖行亦旗下的兄弟公司利用上市公司信用,通過“虛構”關聯應收賬款向第三方融資的交易,也存在“騙貸”的可能。

從東窗事發到如今走到退市邊緣,肖行亦掌舵下的索菱股份落得一地雞毛,上市公司陷入債務黑洞、資金鏈枯竭,但其個人卻賺得盆滿缽滿,也許從公司成立之日起,他就想好了套現資本術。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“小債看市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

小債看市

小債看市