作者:張顏亭王碩

來源:中證鵬元評級(ID:cspengyuan)

主要內容

(1)2022年山東省城投債到期回售規(guī)模維持高位,償債主體集中,地市級和區(qū)縣級占比高,超短融和私募債規(guī)模較大。2022年山東城投到期回售規(guī)模合計1,563.28億元,位列全國第四,發(fā)行主體級別以AAA和AA+為主,其中地市級和區(qū)縣級到期回售規(guī)模分別為650.12億元和510.22億元,超短融和私募債規(guī)模分別為451.50億元和449.60億元。

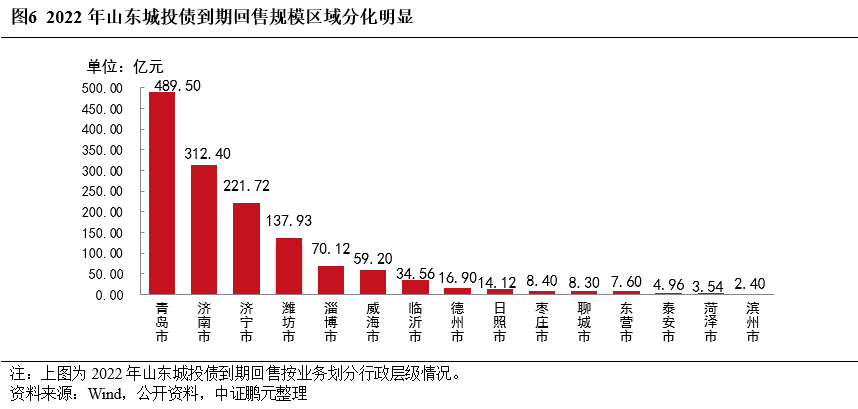

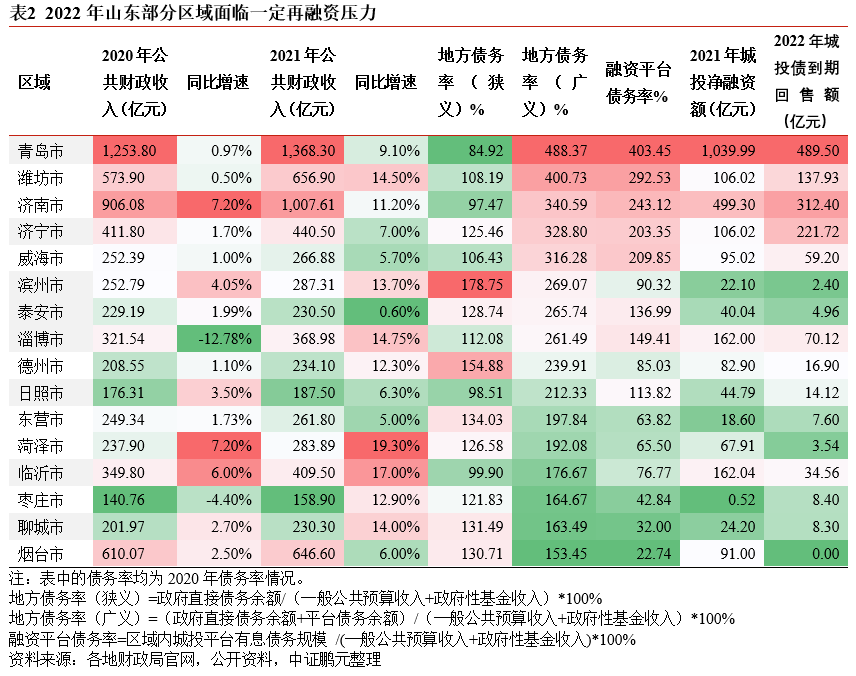

(2)山東省2022年到期回售城投債區(qū)域集中度高,關注濰坊市、濟寧市信用環(huán)境恢復及再融資情況。2022年青島市、濟南市、濟寧市和濰坊市城投債到期回售金額分別為489.50億元、312.40億元、221.72億元和137.93億元,合計占全省規(guī)模的比重達78.17%,集中度較高。其中,2021年濰坊市和濟寧市城投凈融資規(guī)模均有所下降,但2021年區(qū)域財政表現(xiàn)良好,疊加信用修復舉措的實施,需重點關注2022年區(qū)域信用環(huán)境恢復和再融資情況。

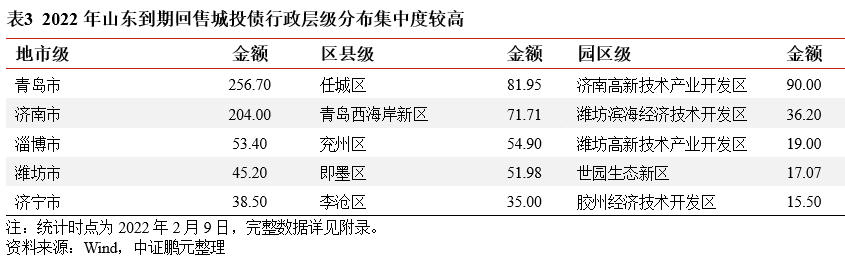

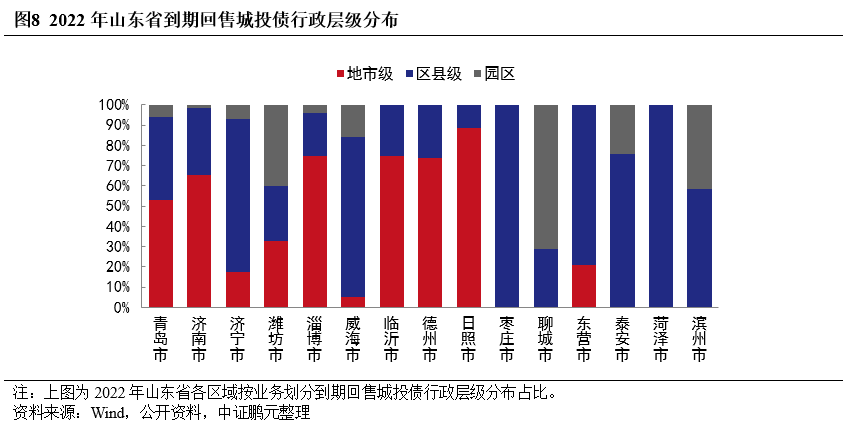

(3)2022年山東省城投債到期回售平臺行政層級區(qū)域分化明顯,地市級平臺以青島和濟南為主,區(qū)縣級平臺以濟寧和青島為主,園區(qū)級平臺集中在濟南、濰坊和青島。山東省2022年到期回售平臺行政層級分化明顯,地市級層面,青島和濟南市級平臺到期回售規(guī)模分別為256.70億元和204.00億元;區(qū)縣級層面,濟寧以任城區(qū)和兗州區(qū)為主,青島以青島西海岸新區(qū)、即墨區(qū)和李滄區(qū)為主;園區(qū)級層面,濟南高新技術產業(yè)開發(fā)區(qū)、濰坊濱海經濟技術開發(fā)區(qū)和濰坊高新技術產業(yè)開發(fā)區(qū)、世園生態(tài)新區(qū)和膠州經濟技術開發(fā)區(qū)平臺到期回售規(guī)模較為突出。

一、2022年山東省城投債到期回售規(guī)模維持高位,4月為全年償債高峰,到期回售主體級別以AAA及AA+為主,地市級和區(qū)縣級主體占比較高,超短融和私募債規(guī)模較大

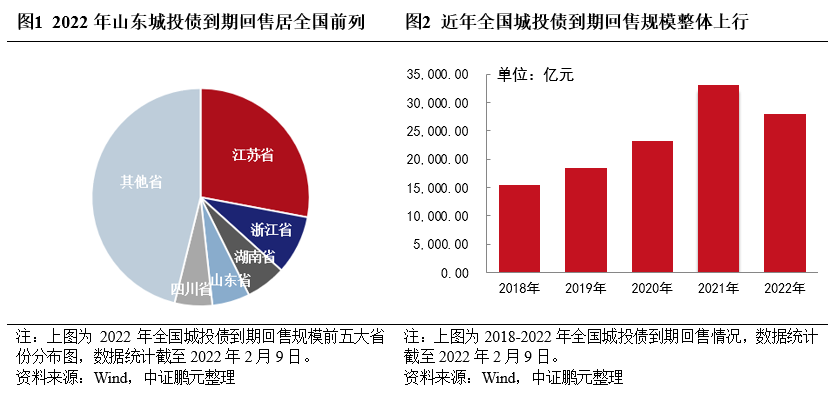

根據wind數(shù)據,以2022年2月9日為統(tǒng)計基點,2022年全國城投債償還規(guī)模合計27,994.43億元,較2021年下降15.20%,江蘇省、浙江省、湖南省、山東省、四川省到期回售規(guī)模合計15,075.76億元,占全國城投債到期回售規(guī)模的比重過半;從構成來看,到期償還量27,994.43億元、共4,010只,提前償還本金2,325.56億元、共1,263只,回售246.97億元、共60只。

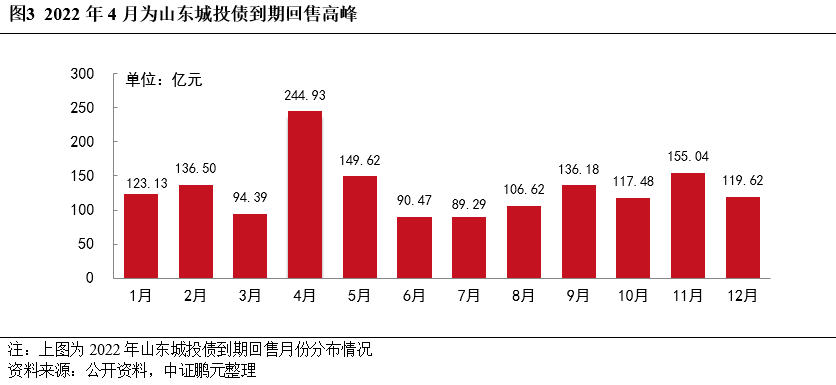

2022年山東城投債償還及回售規(guī)模合計1,563.28億元,同比下降6.06%,但仍維持高位,規(guī)模占全國比重的5.58%,排名第四;其中到期規(guī)模1,392.76億元,提前償還本金規(guī)模144.65億元,回售規(guī)模25.87億元。此外,2022年山東城投債到期回售規(guī)模占存量城投債規(guī)模(截至統(tǒng)計時點)的比重為16.52%,整體集中度不高。分月份來看,2022年4月為山東城投債全年償還高峰,當月到期回售金額合計244.93億元,占全年金額的15.67%。

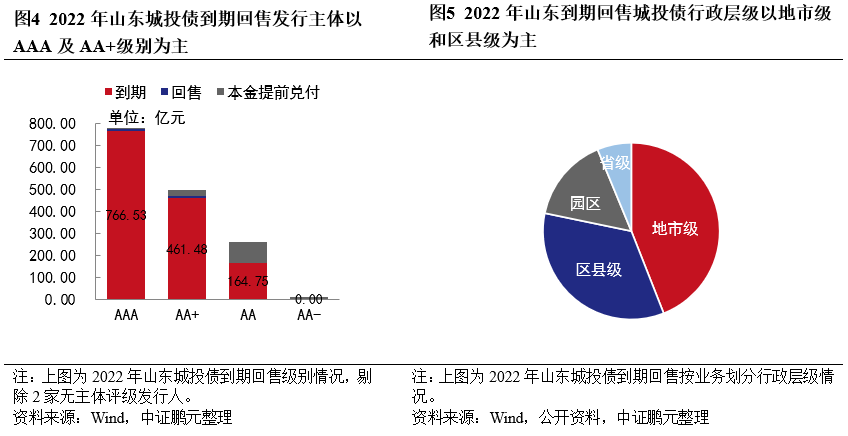

從級別分布來看,2022年山東到期回售城投債發(fā)行主體以AAA及AA+級別為主,二者規(guī)模合計占比達82.38%。具體來看,AAA主體到期金額最高,達766.53億元,占比55.04%,其次為AA+主體到期金額461.48億元,占比33.13%,AA主體到期金額164.75億元,無AA-主體;回售規(guī)模較小,其中AAA主體金額9.6億元,AA+主體金額9.2億元;本金提前兌付以AA級別主體為主,金額11.68億元。

行政層級方面,地市級和區(qū)縣級平臺為2022年山東城投主要償債主體,省級、地市級、區(qū)縣級和園區(qū)平臺到期回售城投債規(guī)模分別為92.63億元、650.12億元、510.22億元和220.84億元。

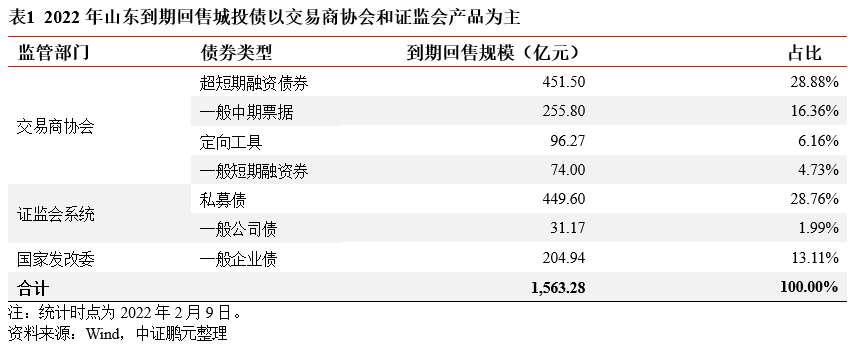

2022年交易商協(xié)會、證監(jiān)會系統(tǒng)和國家發(fā)改委三大監(jiān)管部門山東城投債到期回售規(guī)模分別為877.57億元、480.77億元和204.94億元,占總規(guī)模的比重分別為56.14%、30.75%和13.11%。分品種看,山東2022年到期回售城投債中超短融和私募債占比較高,二者占總額比重分別為28.88%和28.76%,企業(yè)債占比13.11%。

二、山東省2022年到期回售城投債區(qū)域和主體分布集中度較高,且各區(qū)域間分化較為明顯

濰坊、濟寧受區(qū)域信用環(huán)境影響2021年凈融資表現(xiàn)下滑,關注2022年信用環(huán)境恢復及再融資情況

從各區(qū)域到期回售金額絕對值來看,2022年青島市、濟南市、濟寧市和濰坊市到期回售金額分別為489.50億元、312.40億元、221.72億元和137.93億元,合計占全省比重達78.17%,煙臺市無到期回售債券,濱州市、菏澤市、泰安市到期回售規(guī)模均在5億元以下,各區(qū)域到期回售規(guī)模分化明顯。

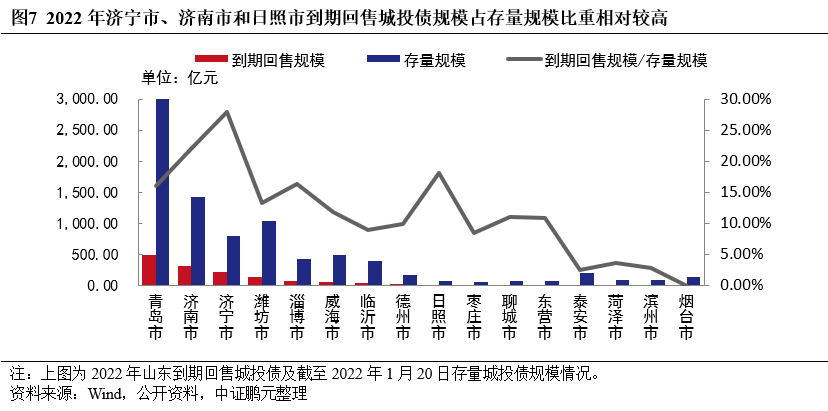

從各區(qū)域到期回售規(guī)模相對占比(到期回售規(guī)模/存量債券規(guī)模)看,濟寧市、濟南市和日照市到期回售規(guī)模占當期存量城投債規(guī)模的比重分別為27.86%、21.98%和18.14%;到期回售規(guī)模排名靠前的青島市和濰坊市該比例分別為16.03%和13.30%,2022年償還集中度不高。

債務率方面,除煙臺市外,省內其他公共財政收入排名前列的區(qū)域債務率水平均排名靠前。其中,青島市財政實力極強,狹義地方債務率水平不高,依托強大的經濟財政實力,2021年青島城投凈融資額1,039.99億元,位列全省首位,區(qū)域平臺融資活躍,青島市2022年城投到期回售規(guī)模達489.50億元,但基于較強的經濟財政基礎和良好的再融資環(huán)境,到期回售及債務續(xù)接壓力整體可控。

濰坊市廣義地方債務率僅次于青島,但受區(qū)域信用環(huán)境影響2021年濰坊城投凈融資規(guī)模為106.52億元,較2020年下降較多,較多新增融資用于借新還舊。2021年濰坊市公共財政收入大幅增長,絕對規(guī)模超過煙臺,疊加區(qū)域內信用修復舉措的實施,2022年重點關注區(qū)域信用環(huán)境恢復和再融資情況。

濟南市、濟寧市、威海市廣義地方債務率均超過300%。濟南市和濟寧市2022年到期回售規(guī)模分別為312.40億元和221.72億元,存在一定的短期債務償付壓力,其中濟南作為省會,經濟財政實力較強,金融資源集中,市場認可度高;濟寧市則亦受區(qū)域信用環(huán)境影響,凈融資規(guī)模下降,2022年償債壓力相對突出;威海市財政規(guī)模相對較小,融資平臺債務率達209.85%,區(qū)域債務壓力較重,但2022年到期回售規(guī)模僅59.20億元,整體壓力不大。

地市級平臺到期回售以青島和濟南為主,濟寧和青島的區(qū)縣級平臺到期回售規(guī)模較為突出,園區(qū)級平臺到期回售集中在濟南、濰坊和青島

地市級平臺層面,青島市、濟南市、淄博市、濰坊市和濟寧市的市級平臺到期回售規(guī)模分別為256.70億元、204.00億元、53.40億元、45.20億元和38.50億元,合計占地市級城投到期回售規(guī)模的比重達91.47%。從各區(qū)域地市級到期回售規(guī)模占比來看,日照市占比最高,達88.67%;其次為淄博市、臨沂市和德州市,占比均接近75%;濟南市和青島市占比分別為65.30%和53.21%;棗莊市、聊城市、泰安市、菏澤市和濱州市不存在地市級到期回售城投債。

區(qū)縣級平臺層面,城投到期回售規(guī)模前五大區(qū)縣包括任城區(qū)、青島西海岸新區(qū)、兗州區(qū)、即墨區(qū)和李滄區(qū),金額分別為81.95億元、71.71億元、54.90億元、51.98億元和35.00億元,合計占區(qū)縣級到期回售規(guī)模的比重為48.52%。從區(qū)域分布來看,前五大區(qū)縣中任城區(qū)和兗州區(qū)均隸屬于濟寧市,青島西海岸新區(qū)、即墨區(qū)和李滄區(qū)均隸屬于青島市;棗莊市和菏澤市到期回售城投債均為縣級平臺,分別為滕州市、曹縣和鄆城縣;威海市、東營市、泰安市和濟寧市區(qū)縣平臺占比分別為82.40%、78.95%、75.81%和75.55%;日照市區(qū)縣平臺占比僅11.33%;淄博市、臨沂市、德州市、聊城市區(qū)縣平臺占比均在30%以下。

園區(qū)層面,濟南高新技術產業(yè)開發(fā)區(qū)到期回售規(guī)模為90.00億元,遠超其他園區(qū);濰坊濱海經濟技術開發(fā)區(qū)和濰坊高新技術產業(yè)開發(fā)區(qū)到期回售規(guī)模合計55.20億元;世園生態(tài)新區(qū)和膠州經濟技術開發(fā)區(qū)到期回售規(guī)模合計32.57億元;上述園區(qū)到期回售規(guī)模合計占全省園區(qū)規(guī)模的比重達78%。從占比分布來看,聊城經濟技術開發(fā)區(qū)平臺到期回售城投債占比最高,為71.08%;濰坊濱海經濟技術開發(fā)區(qū)和濰坊高新技術產業(yè)開發(fā)區(qū)到期回售城投債占比合計40.02%,超出濰坊市地市級和區(qū)縣級平臺;臨沂市、德州市、日照市、棗莊市、東營市和菏澤市則無園區(qū)平臺債券到期。

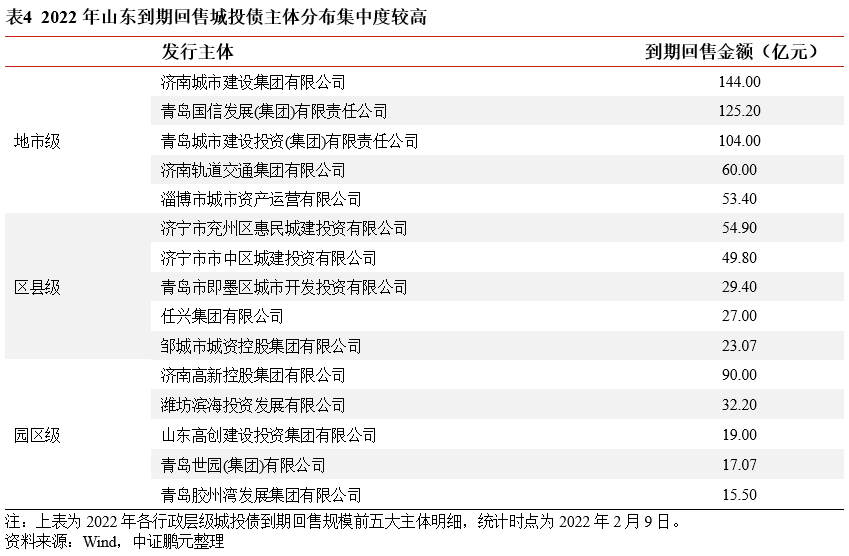

從主體分布來看,地市級平臺中,濟南城市建設集團有限公司、青島國信發(fā)展(集團)有限責任公司和青島城市建設投資(集團)有限責任公司到期回售規(guī)模均超過100億元;區(qū)縣級平臺中,濟寧市兗州區(qū)惠民城建投資有限公司和濟寧市市中區(qū)城建投資有限公司到期回售規(guī)模分別為54.90億元和49.80億元,位居前列;園區(qū)級到期回售規(guī)模較大的多為國家級開發(fā)區(qū)平臺,濟南高新控股集團有限公司到期回售規(guī)模90.00億元,濰坊濱海投資發(fā)展有限公司到期回售規(guī)模32.20億元,整體分化明顯。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發(fā)布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 2022年山東省城投債到期回售壓力研究

中證鵬元評級

中證鵬元評級