作者:西政資本

來源:西政資本(ID:xizheng_ziben)

筆者按:

上周,銀保監會信托部向各地銀保監局下發了《關于開展新一輪房地產信托業務專項排查的通知》,要求繼續嚴控房地產信托規模,按照“實質重于形式”的原則強化房地產信托穿透監管,嚴禁通過各類形式變相突破監管要求,嚴禁為資金違規流入房地產市場提供通道,切實加強房地產信托風險防控工作。今年以來,不管是5月份的《信托公司資金信托管理暫行辦法(征求意見稿)》,還是7月份的融資類信托規模壓降要求,監管部門對房地產信托的監管態勢無不在持續升級,其中信托開發貸的規模驟減就是很明顯的反映,目前中小房企對信托開發貸也已慢慢放棄幻想。

與信托開發貸的情況相似,銀行開發貸的情況也非常不樂觀。今年以來,銀行的房地產類貸款的收縮十分明顯,其中9、10月份的按揭貸款與房抵貸的收縮尤為顯著,目前中小房企想獲取銀行開發貸的難度也在逐漸上升。

總體而言,銀行和信托開發貸的腳步越走越慢,開發商(尤其是中小開發商)嗷嗷待哺,但監管部門在中短期內卻不太可能放閘,因此開發商要么選擇更高成本的前融資金,比如市面上較為靈活的抵押貸款,要么選擇供應鏈保理融資等其他更為靈活的融資產品或融資路徑,總之先解決活下去的問題。

一、銀行開發貸的痛楚

近一年以來,我們發現身邊很多銀行高管都“進去了”,一些信托機構的高管也不例外,恍惚間讓我們感覺金融行業的監管已經到了集中“清算”的年份。這幾年以來,P2P、私募、信托的頻繁爆雷讓金融從業人士對“秋后算賬”的監管導向有了重新的認識,因此金融圈未來的合規要求只會越來越高,對很多機構來說業務只會越來越不好做,至少大部分金融從業人士都不希望退休之后還膽戰心驚,甚至直接被拉“進去”。

在上述監管的大背景下,銀行的作風已經越來越謹慎和保守,做不做業務很多時候已經不是首要考慮的問題,安全、不出事可能會成為主要的考慮因素。從交易對手的選擇來說,白名單內的規模房企放不放款還得各種考量,白名單外的開發商(尤其是中小房企)就更難輪上。國家每次“放水”的時候總希望能流入實體經濟和中小企業,但問題是如果你是銀行的業務負責人,你可能也會本能地挑選國央企類的客戶。因此從現實一點的角度來說,在金融從業人士的職業風險和開發商融資對應的業績之間,大部分人選的是前者,也即中小企業開發貸難以取得存在金融監管和市場調整的雙重影響,而這個影響在中短期內不會發生根本性的變化。

再回到業務操作層面,在樓市從嚴調控的大背景下,二線開外的很多城市已經進入銷售、去化困難的階段,而這又直接影響了開發貸的還款來源。從銀行的角度來說,假設開發貸放款后項目的銷售回款沒有保障,金融嚴監管的背景下開發商通過其他方式融資后完成貸款置換又存在不確定性,那這種情況下對于這類客戶的開發貸業務肯定是保持寧可不做的態度。總之,中小房企的開發貸之路在地產融資監管和樓市從嚴調控的大背景下已變得舉步維艱。

二、信托開發貸的困境

銀保監會上周下發《關于開展新一輪房地產信托業務專項排查的通知》后,房地產信托業務排查涉及的合規問題首當其沖,具體包括了:是否違反“四三二”要求、是否用于土地儲備、是否用于補充流動資金、是否協助金融機構進行監管套利,以及是否存在其他違規行為。與此同時,要求信托機構上報的業務風險狀況包括:風險程度、風險項目發生時點、風險成因分析、已采取何種實質性風險化解方式以及已采取何種非實質性風險化解方式等。

在上述排查的通知要求下,信托開發貸業務的開展在合規層面就已需要面臨很大的考驗,因此信托開發貸業務的收縮甚至暫定是個必然的結果。前面有提到,銀保監會主要針對的是房地產信托業務的持續合規監管情況、風險防范化解情況及落實整改問責情況,從新一輪排查要求的長期影響來看,以開發貸為主的融資類信托業務的開展只會越來越難,畢竟融資類信托規模的壓降導致的額度問題以及此次排查提及的合規問題像緊箍咒一樣時刻懸在信托公司的頭上。

值得一提的是,目前信托機構的轉型動作幅度也是前所未見,具體表現如下:

1. 《信托公司資金信托管理暫行辦法(征求意見稿)》(下稱“《征求意見稿》”)——信托機構忙著非標轉標、做大標準化產品投資規模;

2. 壓降融資性信托規模:以各公司2019年底的主動管理類融資信托規模為基礎,各自壓降比例在20%左右,每一家都有具體壓降數值,即融資性信托受限,但是該問題已被信托機構地產“真股/優先股”業務打破;

3. 地產融資“三道紅線”要求導致開發商融資需求被限制——開發商忙著去存量,信托忙著找合適的非標資產。

三、開發商的融資需求調整

近一個月以來,我們根據與開發商的溝通情況發現如下幾個明顯的融資需求變化:

1. 目前找我們尋求前融資金的開發商一般都會同時咨詢我們是否可以一并提供或解決開發貸的問題,也即前后端融資一起解決。另外當前百強排名靠后或地方性龍頭房企在尋求融資時一般都會主動提供抵押物,不過對自己提供了抵押物的融資成本卻一直在壓縮,比如大部分的成本期望值在年化10%-12%之間。

2. 目前接近年底,很多開發商抵押融資的期限即將到期,因此急著置換,但是他們有各種各樣的痛點,比如土地是凈地,只有土地證,而且拿地多年后還不計劃開發,從機構的角度來說,他們一方面是囤地,也即只是把這個資產作為長期融資的工具;另一方面也沒有還款來源,因此操作的風險比較大,這種貸款置換也就很難實現。

3. 目前一些項目只有土地證抵押給機構的,如到期后想做貸款置換,則只能找非銀機構,因為單純的土地證在銀行已經操作不了抵押類融資(以前包裝后是很容易融到錢的)。比較無奈的是,這類開發商要求的融資成本大部分都在年化11-12%上下,因此難度比較大,另外還涉及要先過橋釋放抵押物后才能完成貸款置換,所以綜合成本會更高。

4. 進入第四季度以后,開發商的前融資金越來越難獲取,因為很多機構在年底時不太愿意操作抵押融資類項目,相反覺得偏信用類的前融業務結構簡單,落地效果快,接近年底時更容易完成業績沖刺。另外年底時一些資金機構的頭寸已經不足,因此要操作大體量的項目,落地起來也非常難。

四、當前形勢下開發貸的解決思路

在目前銀行開發貸和信托開發貸難以獲取的背景下,我們建議開發商往如下的融資思路上做更多的考慮。

(一)土地款融資

就土地款的融資而言,大部分機構會特別關注開發商是否能拿到開發貸,尤其是城市比較弱的項目,還款來源的確定性是個非常要命的問題,不然無法完成貸款置換和前融資金的退出。按我們目前的操作經驗,針對百強開發商(特別是排名比較靠后的),最好調整一下操作思路,比如不單純針對具體項目的風控措施來確認準入,而是針對白名單內開發商的所有項目或幾個打包的項目來解決準入的問題(即以開發商主體的資質作為準入,而不單純看具體項目),只是在操作層面盡量讓開發商補充其他項目的抵押物,還有就是其他項目公司股權質押等形式的補充擔保等。

(二)拿地后的前融

對于開發商用自有資金解決了土地款的繳納,但仍然因資質偏弱而無法獲得銀行或信托機構的開發貸資金的,我們傾向于兩種處理方式:一是實力較弱的中小開發商在成本可接受的范圍內盡量尋求土地或在建工程抵押類的融資,比如國央企金控平臺、小貸公司的融資等,以此替代開發貸的資金需求;二是實力稍好的開發商優先選擇目前主流的“信托+我們基金/優先合伙”的優先股前融模式,在降低前融成本的情況下后續慢慢爭取開發貸的放款(優先股和開發貸可并存)。

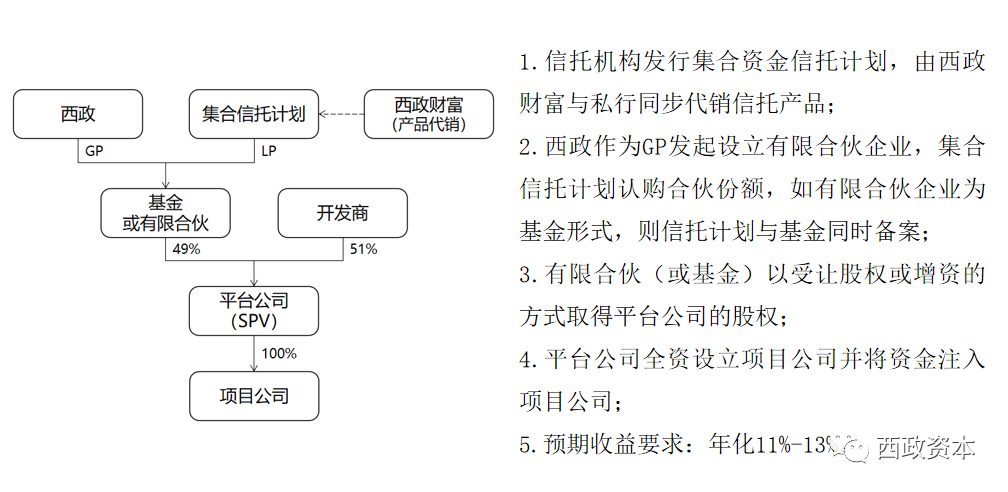

根據當前地產信托優先股融資業務的常規操作,以下就信托機構與我們基金或有限合伙合作的優先股融資業務進行舉例說明(產品架構如下圖所示)。

1. 項目準入階段:已繳完土地款或已取得土地使用權證(個別信托公司可在繳納土地款階段進入);

2. 融資額度及配資比例:不超過項目資金峰值的70%;

3. 資金用途:項目開發建設用款、歸還股東借款等;

4. 融資期限:2年+(期間信托機構可配合項目公司繼續取得開發貸);

5. 預期收益要求(綜合成本):年化11%-13%;

6. 對賭事項:取得五證的時間、可售面積、去化率、銷售價格、成本等;

7. 退出方式:分紅、減資退出;觸發模擬清算退出;轉讓平臺公司股權退出;觸發對賭條件退出;項目公司實際清算退出。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“西政資本”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 銀行與信托開發貸的困境

西政資本

西政資本