作者:西政資本

來源:西政資本(ID:xizheng_ziben)

本文為西政資本原創,轉載需經授權

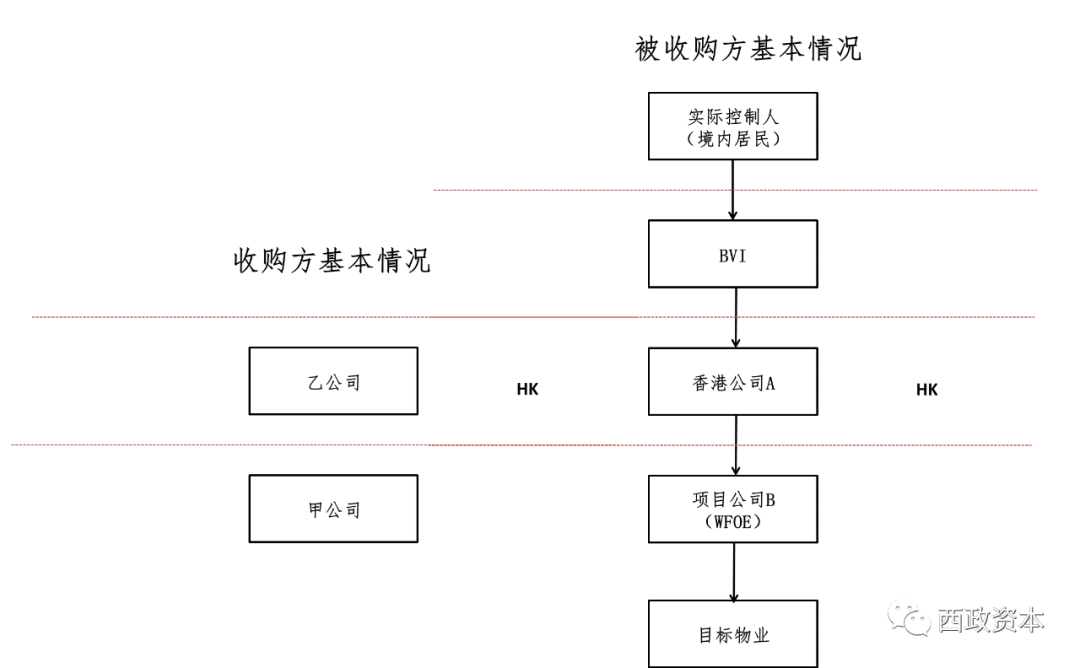

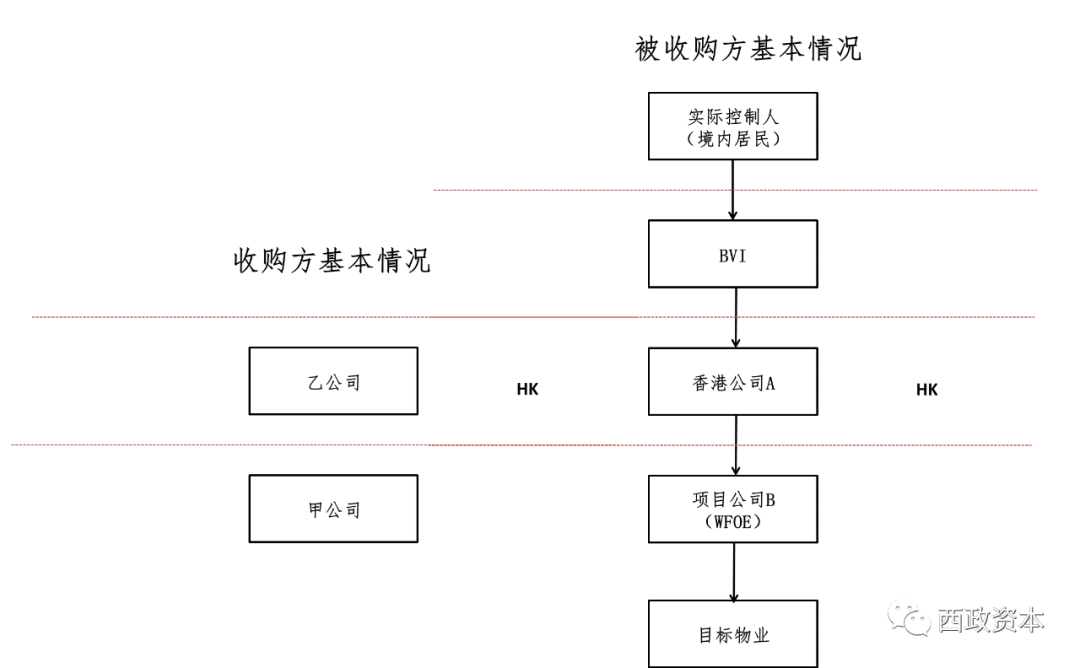

背景假設:甲公司(內資企業)擬實現對項目公司B(外商投資企業)名下資產控制之目的,甲公司有一香港關聯方乙公司。項目公司B為香港公司A的全資子公司,其最終實際控制人系境內居民。

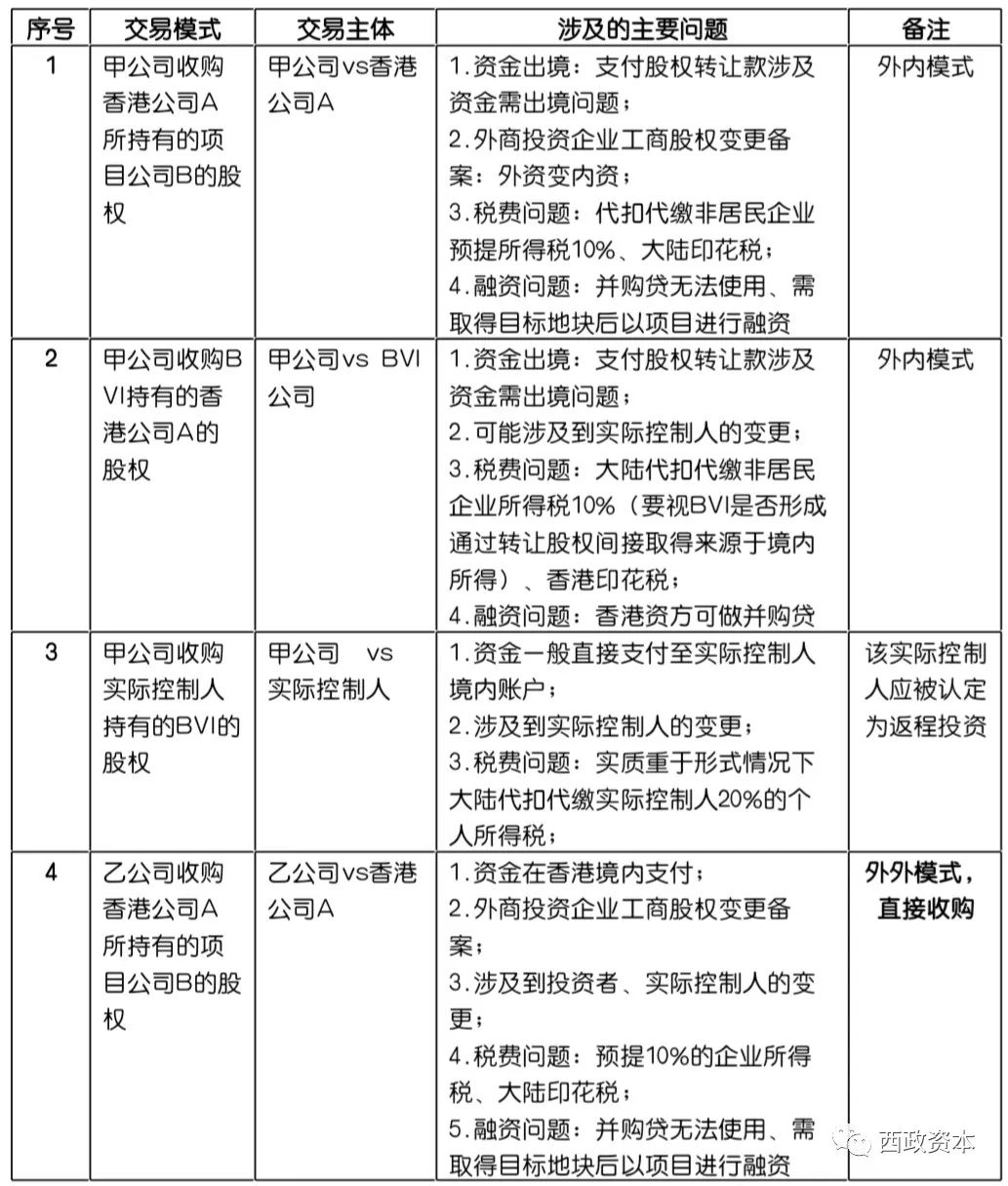

筆者將通過股權轉讓方式收購境內物業的方式歸納為外內模式、外外模式、內外模式以及利用返程投資進行股權收購四種形式。

就上述股權交易,若甲公司直接收購項目公司B持有的目標物業,則將承擔巨額的稅費。面對目前資金出境的嚴峻監管形勢,若通過甲公司收購香港公司A持有的項目公司B的股權或收購BVI持有的香港公司A的股權,若交易對手方要求在境外支付交易價款,收購方則面臨股權轉讓款出境及支付等問題(當然目前亦有相關解決路徑)。當然,甲公司或乙公司收購實際控制人持有的BVI公司的股權,有可能涉及返程投資問題。

此外,需特別注意的是,2020年1月1日后,根據《外商投資法》,各級商務主管部門不再受理外商投資企業設立及變更的審批和備案業務(即無需進行外商投資綜合管理應用系統外資變內資備案),外國投資者或者外商投資企業通過企業登記系統以及企業信用信息公示系統向商務主管部門報送投資信息即可。

相較而言,通過境外主體收購(外外模式:如乙公司收購香港公司A持有的項目公司B的股權,或乙公司收購BVI持有的香港公司A的股權),在目前的監管形勢下,就操作層面而言,該模式相對便捷。

本文將重點分析通過外內模式以及外外模式實現對目標物業的控制的可行之路徑,并從稅務、外匯、工商、對外投資管理以及融資等角度,就外商投資企業并購項目方案設計提供思路,以供讀者參考。

(一)外內模式

外內模式主要指非居民企業或境外自然人將直接或間接持有的境內企業股權轉讓給居民企業或境內自然人(如下表中1、2)。

(二)外外模式

外外模式具體分為境外直接收購以及境外間接收購兩大類:

1. 境外直接收購系指非居民企業或境外自然人將直接持有的境內企業股權轉讓給另一非居民企業或境外自然人,并在境外交易(見下表4);

2. 境外間接收購系指非居民企業通過轉讓持有的境外公司的股權的方式,將間接持有的境內企業股權轉讓給其他居民企業或境外自然人,并在境外交易(見下表5);特殊情況下,間接持有的境外公司將有可能被認定為“導管公司”,產生于直接收購相同的法律效果,具體可參見下文分析。

(三)內外模式

內外模式主要指境內居民向非居民企業或境外自然人轉讓其持有的境內企業股權,被轉讓企業有可能變更為外商投資企業。

(四)返程投資模式

在存在返程投資的情形下(關于返程投資的界定,請參見匯發[2014]37號《國家外匯管理局關于境內居民通過特殊目的公司境外投融資及返程投資外匯管理有關問題的通知》,以下簡稱“37號文”),如下表3、6中示例,在本案例中筆者認為項目公司B系返程投資企業,收購方直接從實際控制人處收購實際控制人持有的BVI公司股權,以間接控制項目公司B,若收購方為境內居民,則項目公司B仍有可能被認定為返程投資企業。

備注:以上外內模式、外外模式、內外模式、返程投資等定義系筆者出于行文方便所設,目前無官方定義,請讀者著重注意相關詞匯所表達的含義。

一般性總結(未考慮特殊情況):見下表

二、外內模式

(一)稅務問題

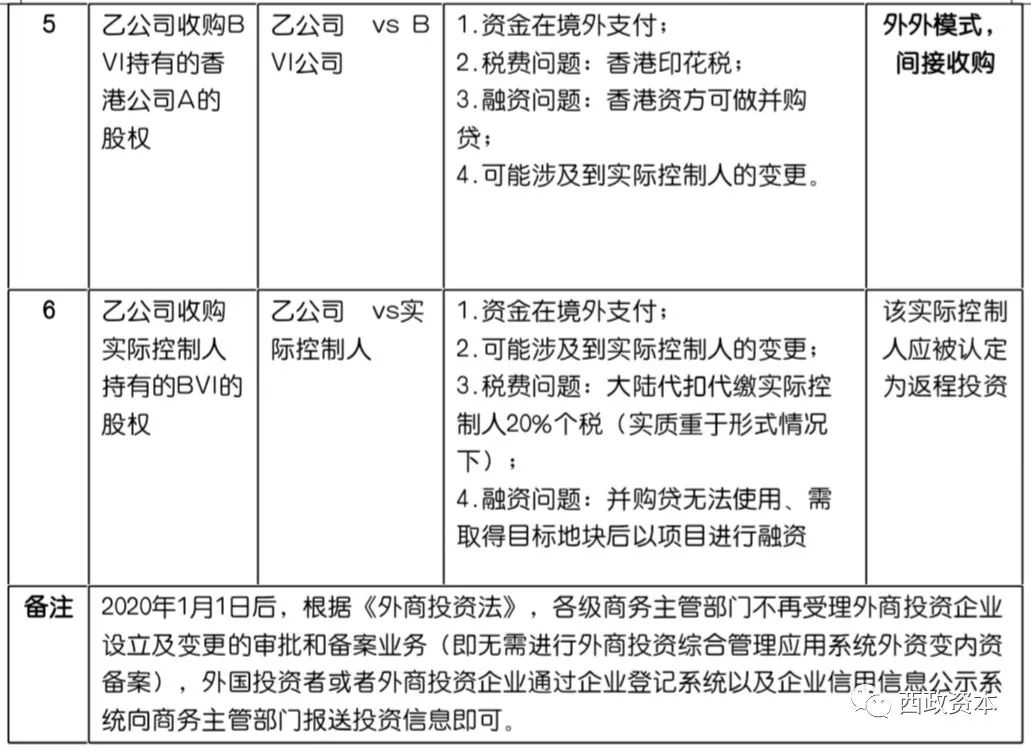

1. 源泉扣繳為原則,自主申報為例外(主要為WFOE層面)

境內支付方代扣代繳為原則:由股權轉讓價款支付方代扣股權轉讓方企業所得稅的,應向支付方所在地的主管稅務機關申報繳納代扣的稅款:當外方股東(本案例中的香港公司A)向中國境內機構或個人(本案例中的甲公司)轉讓股權時,對于屬于非居民企業的外方企業股東轉讓股權相關的所得稅款,中國采用源泉扣繳制,即由股權轉讓價款的支付方(一般為股權的受讓方,甲公司)為扣繳義務人。代扣代繳義務人(甲公司)應從實際支付或到期應付的(按照權責發生制原則應當計入成本費用時)股權轉讓價款中扣繳企業所得稅,并向扣繳義務人所在地的主管稅務機關繳納代扣的稅款。

自主申報為例外:雖然稅法規定了代扣代繳義務人扣繳稅款的義務,但是,實踐中有些扣繳義務人沒有按照規定履行扣繳義務,或者因為某些原因無法履行扣繳義務。在這種情況下,境外非居民企業(香港公司A)股權轉讓方則應自合同/協議約定的股權轉讓之日(如果轉讓方提前取得股權轉讓收入,則為取得轉讓收入之日)起7日內,到被轉讓股權的中國境內企業所在地主管稅務機關自行申報繳納企業所得稅。如果合同或協議約定以分期付款方式支付股權轉讓對價,則非居民企業轉讓方應在合同或協議生效,且完成股權變更手續時,確認收入實現,并應就股權轉讓款全額申報繳納企業所得稅。

另外,與企業所得稅類似,個人所得稅的相關規定也要求支付方在支付股權轉讓款時代扣境外個人股權轉讓方的個人所得稅,并向支付方所在地主管稅務機關申報繳納代扣的稅款。

法規依據:《國家稅務總局關于印發<非居民企業所得稅源泉扣繳管理暫行辦法>的通知》(國稅發[2009]3號)第三條:對非居民企業取得來源于中國境內的股息、紅利等權益性投資收益和利息、租金、特許權使用費所得、轉讓財產所得以及其他所得應當繳納的企業所得稅,實行源泉扣繳,以有關法律規定或者合同約定對非居民企業直接負有支付相關款項義務的單位或者個人為扣繳義務人。

2. 納稅地點

原則上不得在境外繳納所得稅,納稅地點根據扣繳義務人是否代扣代繳可以在扣繳義務人所在地或所得發生地,即在境內。

法規依據:《中華人民共和國企業所得稅法》第三條第三款“非居民企業在中國境內未設立機構、場所的,或者雖設立機構、場所但取得的所得與其所設機構、場所沒有實際聯系的,應當就其來源于中國境內的所得繳納企業所得稅”。

第五十一條“非居民企業取得本法第三條第三款規定的所得,以扣繳義務人所在地為納稅地點”。

第三十七條規定“對非居民企業取得本法第三條第三款規定的所得應繳納的所得稅,實行源泉扣繳,以支付人為扣繳義務人”。

若扣繳義務人未按規定扣繳,根據《企業所得稅法》第三十九條規定“依照本法第三十七條、第三十八條規定應當扣繳的所得稅,扣繳義務人未依法扣繳或者無法履行扣繳義務的,由納稅人在所得發生地繳納”。

除了上述《企業所得稅法》及《個人所得稅法》的規定外,中國還與世界許多國家和地區簽訂了《稅收協定》。《稅收協定》屬于國際條約,當《稅收協定》中規定的稅務處理條件比國內法(例如《企業所得稅法》)更加優惠時,應優先適用《稅收協定》的規定。中國簽訂的部分《稅收協定》規定,對于上述股權轉讓所得,只能由轉讓方為其居民的國家或地區(即外方股東所在國家或地區)征收所得稅。例如,內地與香港特別行政區之間簽署的《關于對所得避免雙重征稅和防止偷漏稅的安排》規定,如果香港投資者在轉讓行為發生前12個月均未直接或間接持有內地被轉讓企業25%或以上股權,則香港投資者轉讓內地被投資企業股權的所得不應在內地征稅。中國與毛里求斯之間簽訂的《稅收協定》也有類似規定。當然,外方股東還必須向中國主管稅務機關提出申請,經審核批準后,才能享受《稅收協定》的優惠稅務處理。以香港為例,若存在上述提及的轉讓方為香港居民,股權轉讓前持有境內被轉讓企業的股權低于25%,經我國稅務機關批準后,可由香港居民在香港繳納稅費。因香港對股權轉讓不收所得稅,只按照轉讓額的千分之二的標準支付印花稅。

特別說明:根據香港《稅務條例》“利得稅的課稅范圍為,任何人士,包括法團、合伙業務、受托人或團體,在香港經營行業、專業或業務而從該行業、專業或業務獲得于香港產生或得自香港的應評稅利潤(售賣資本資產所得的利潤除外),均須納稅。”因此轉讓香港公司的股權一般都不會產生利得稅。

3. 稅率

外方機構股東向境內企業或個人轉讓股權而取得的股權轉讓所得(指股權轉讓收入全額減除股權成本價后的差額,其中股權成本的計算有時會涉及外幣折算);按照《企業所得稅法》及其實施條例的規定,繳納10%的企業所得稅(即預提所得稅),當稅收協定(安排)規定的優惠稅率低于稅收法規時,應以稅收協定(安排)為準。

外方自然人股東股權轉讓所得,依據《個人所得稅法》的規定,應繳納20%的個人所得稅。

法規依據:

《國家稅務總局關于加強非居民企業股權轉讓所得企業所得稅管理的通知》(國稅函[2009]698號)

《企業所得稅法實施條例》第九十一條:“非居民企業取得企業所得稅法第二十七條第五項規定的所得,減按10%的稅率征收企業所得稅”。

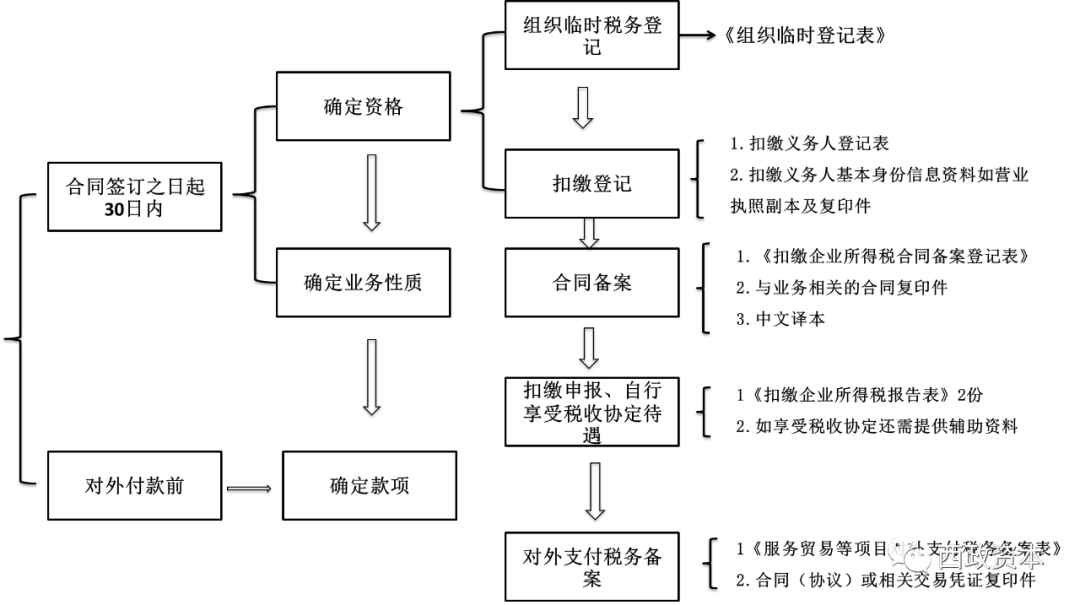

4. 納稅申報流程及所需資料

上述申報事項完成后,稅務主管部門將出具《服務貿易、收益、經常轉移和部分資本項目對外支付稅務證明》(以下簡稱“《對外支付稅務證明》”)。《對外支付稅務證明》適用于境內機構或個人向境外單筆支付等值5萬美元以上(不含5萬美元)的股權轉讓價款的情形。

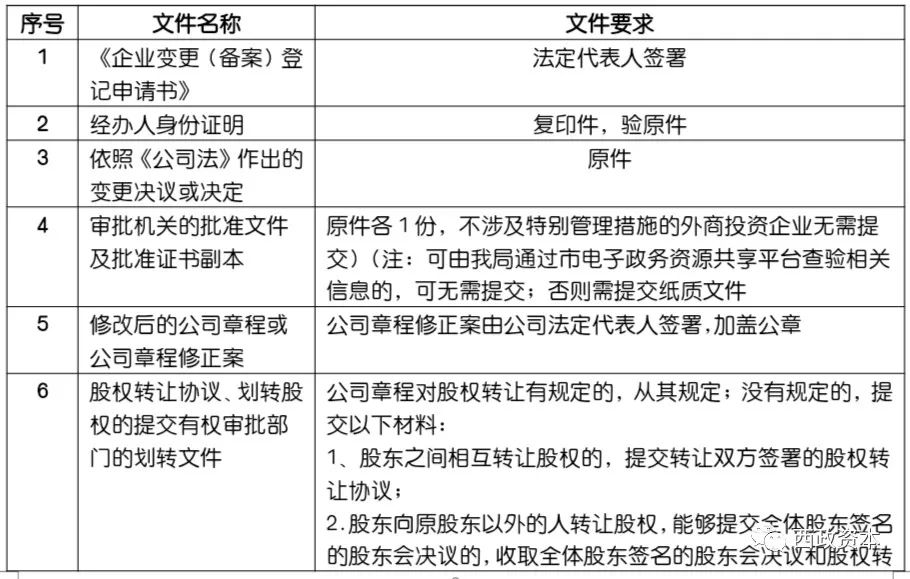

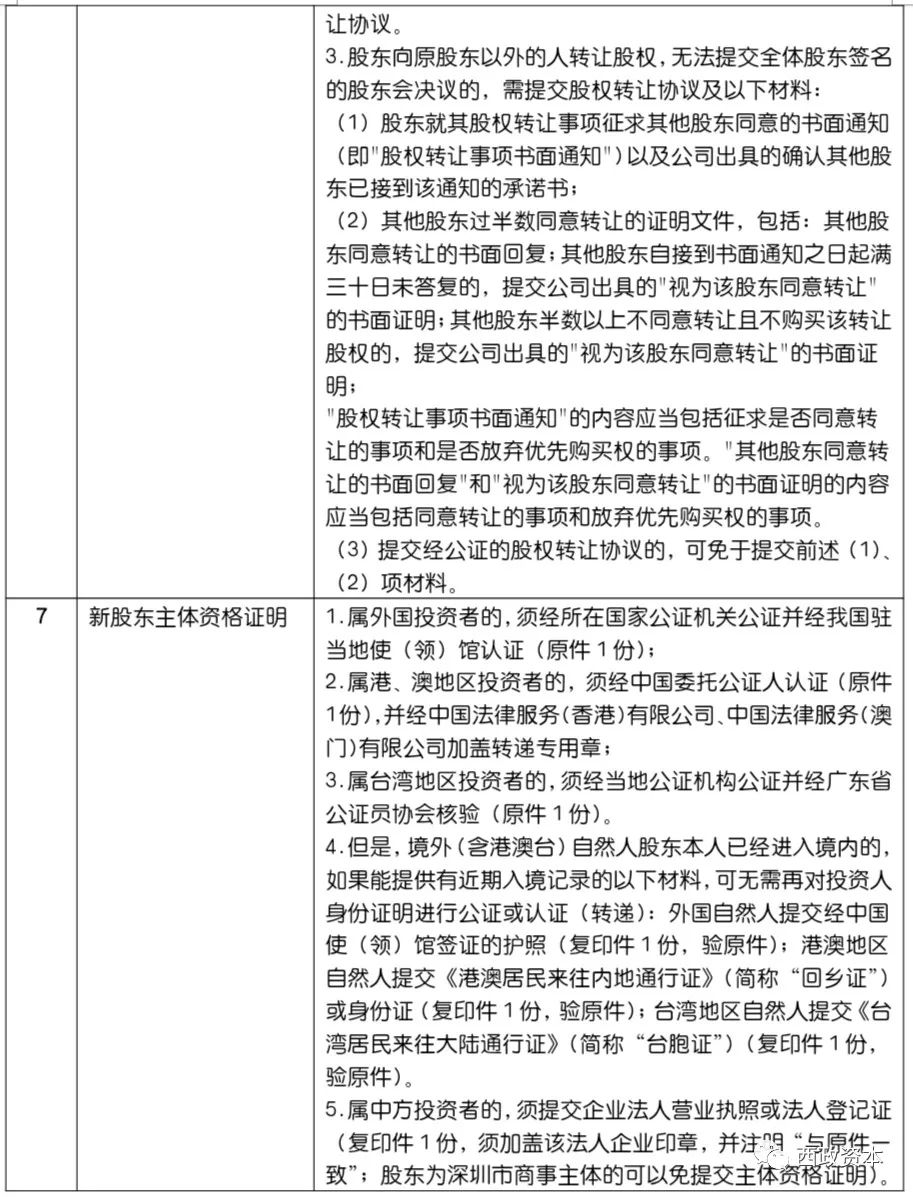

(二)股權轉讓工商變更登記——外資變內資

《外商投資法》施行后,自2020年1月1日起,各級商務主管部門不再受理外商投資企業設立及變更的審批和備案業務,外國投資者或者外商投資企業應當通過企業登記系統以及企業信用信息公示系統向商務主管部門報送投資信息。此期限之前已經完成企業登記的變更事項,可在外商投資綜合管理應用進行變更備案業務申請;此期限之后的設立及變更事項,需在企業登記系統以及企業信用信息公示系統進行信息報告。即無需前往商務部外商投資綜合管理系統備案相關變更信息,只需在企業登記系統以及企業信用信息公示系統進行信息報告即可。

(三)外匯變更登記及購付匯

外方股東向中國境內機構或個人轉讓股權的,在進行外匯登記變更及購付匯時,應先由被轉讓股權的境內企業(項目公司B)到其注冊地外匯管理部門指定銀行辦理外匯登記變更手續。

因香港公司A將其持有的項目公司B的股權轉讓給甲公司,甲公司應向香港公司A支付股權轉讓款,即涉及到資金出境問題。目前對外支付股權轉讓價款的購匯及對外支付目前已經無需外匯管理部門的核準,而由外匯指定銀行在辦理購付匯手續時依據外匯管理局的登記信息對其真實性進行審查。其中,銀行審查的一個要點為付款方提交的《對外支付稅務證明》,該證明的具體申請方式及相關內容請參見上文。

但目前資金出境監管較為嚴格,若通過外內模式進行股權轉讓操作,由境內主體支付股權轉讓款存在一定難度。特別是如果項目的底層資產是一些特殊行業,在資金出境購匯層面難度較大。

三、外外模式——直接收購

(一)稅務問題

如果外方股東向境外機構或個人轉讓股權,雖然股權受讓方為境外的機構或個人,但由于被轉讓的股權為中國境內企業的股權,境外股權轉讓方所取得的股權轉讓所得仍屬于來源于中國境內的所得,其稅務處理與外方股東向中國境內機構或個人轉讓股權的一般性稅務處理方法相同。

1. 所得稅納稅申報——取得所得方于被轉讓企業所在地自主申報

《國家稅務總局關于印發<非居民企業所得稅源泉扣繳管理暫行辦法>的通知》(國稅發[2009]3號)股權轉讓交易雙方為非居民企業且在境外交易的,由取得所得的非居民企業自行或委托代理人向被轉讓股權的境內企業所在地主管稅務機關申報納稅。被轉讓股權的境內企業應協助稅務機關向非居民企業征繳稅款。

股權轉讓交易雙方均為非居民企業且在境外交易的,被轉讓股權的境內企業在依法變更稅務登記時,應將股權轉讓合同復印件報送主管稅務機關(2009國稅發3號國家稅務總局關于印發《非居民企業所得稅源泉扣繳管理暫行辦法》的通知第五條,在此情況下無扣繳義務人)。

2. 印花稅

根據印花稅的相關規定,對于在國外簽訂的應稅合同,應在國內使用時貼花。印花稅的納稅義務人為股權轉讓合同的雙方,即股權的轉讓方與受讓方各需就股權讓合同繳納股權轉讓金額0.05%的印花稅。如果股權轉讓的雙方沒有按規定就合同貼花,被轉讓股權的外商投資企業在持股權轉讓合同進行股東變更登記時,應代股權轉讓雙方就合同補貼印花。

(二)股權轉讓工商變更登記

所需資料參考上文外內模式或登錄各地工商系統,在此不再贅述。相關轉讓事宜無需前往商務部外商投資綜合管理系統備案相關變更信息,只需在企業登記系統以及企業信用信息公示系統進行信息報告即可。

(三)外匯變更登記及購付匯問題

外方股東向境外機構或個人轉讓股權這種“兩頭在外”的股權轉讓不涉及在中國境內的外匯支付或購匯問題。

四、外外模式——間接收購(穿透核查是否存在合理商業目的)

該模式下,乙公司通過收購BVI公司持有的香港公司A的股權,間接持有項目公司B,并實現對目標物業的實際控制。若該種模式被認定為不具有合理商業目的安排,規避企業所得稅納稅義務的,一旦此處的香港公司A被認定為“導管公司”,則需重新定性該間接轉讓交易,確認為直接轉讓中國居民企業股權等財產,并按照《關于非居民企業間接轉讓財產企業所得稅若干問題的公告》(國家稅務總局公告2015年第7號)的相關監管要求征稅。

(一)合理商業目的的判斷

《關于非居民企業間接轉讓財產企業所得稅若干問題的公告》(國家稅務總局公告2015年第7號)第三、四、六條對是否具備合理商業目的的認定作出了明確的規定。

三、判斷合理商業目的,應整體考慮與間接轉讓中國應稅財產交易相關的所有安排,結合實際情況綜合分析以下相關因素:

(一)境外企業股權主要價值是否直接或間接來自于中國應稅財產;

(二)境外企業資產是否主要由直接或間接在中國境內的投資構成,或其取得的收入是否主要直接或間接來源于中國境內;

(三)境外企業及直接或間接持有中國應稅財產的下屬企業實際履行的功能和承擔的風險是否能夠證實企業架構具有經濟實質;

(四)境外企業股東、業務模式及相關組織架構的存續時間;

(五)間接轉讓中國應稅財產交易在境外應繳納所得稅情況;

(六)股權轉讓方間接投資、間接轉讓中國應稅財產交易與直接投資、直接轉讓中國應稅財產交易的可替代性;

(七)間接轉讓中國應稅財產所得在中國可適用的稅收協定或安排情況;

(八)其他相關因素。

四、除本公告第五條和第六條規定情形外,與間接轉讓中國應稅財產相關的整體安排同時符合以下情形的,無需按本公告第三條進行分析和判斷,應直接認定為不具有合理商業目的:

(一)境外企業股權75%以上價值直接或間接來自于中國應稅財產;

(二)間接轉讓中國應稅財產交易發生前一年內任一時點,境外企業資產總額(不含現金)的90%以上直接或間接由在中國境內的投資構成,或間接轉讓中國應稅財產交易發生前一年內,境外企業取得收入的90%以上直接或間接來源于中國境內;

(三)境外企業及直接或間接持有中國應稅財產的下屬企業雖在所在國家(地區)登記注冊,以滿足法律所要求的組織形式,但實際履行的功能及承擔的風險有限,不足以證實其具有經濟實質;

(四)間接轉讓中國應稅財產交易在境外應繳所得稅稅負低于直接轉讓中國應稅財產交易在中國的可能稅負。

六、間接轉讓中國應稅財產同時符合以下條件的,應認定為具有合理商業目的:

(一)交易雙方的股權關系具有下列情形之一:

1.股權轉讓方直接或間接擁有股權受讓方80%以上的股權;

2.股權受讓方直接或間接擁有股權轉讓方80%以上的股權;

3.股權轉讓方和股權受讓方被同一方直接或間接擁有80%以上的股權。

境外企業股權50%以上(不含50%)價值直接或間接來自于中國境內不動產的,本條第(一)項第1、2、3目的持股比例應為100%。

上述間接擁有的股權按照持股鏈中各企業的持股比例乘積計算。

(二)本次間接轉讓交易后可能再次發生的間接轉讓交易相比在未發生本次間接轉讓交易情況下的相同或類似間接轉讓交易,其中國所得稅負擔不會減少。

(三)股權受讓方全部以本企業或與其具有控股關系的企業的股權(不含上市企業股權)支付股權交易對價。

(二)稅務問題

1. 在被認定為不具備合理商業目的的情況下,穿透核查“導管公司”被認定為直接收購——依照有關法律規定或者合同約定對股權轉讓方直接負有支付相關款項義務的單位或者個人代扣代繳——未扣繳或未足額扣繳應納稅款的,股權轉讓方應自納稅義務發生之日起7日內向主管稅務機關申報繳納稅款,并提供與計算股權轉讓收益和稅款相關的資料;

2. 扣繳義務人未扣繳,且股權轉讓方未繳納應納稅款的:主管稅務機關可以按照稅收征管法及其實施細則相關規定追究扣繳義務人責任;但扣繳義務人已在簽訂股權轉讓合同或協議之日起30日內提交資料,可以減輕或免除責任。

法規依據:

1. 《關于非居民企業間接轉讓財產企業所得稅若干問題的公告》(國家稅務總局公告2015年第7號)

八、間接轉讓不動產所得或間接轉讓股權所得按照本公告規定應繳納企業所得稅的,依照有關法律規定或者合同約定對股權轉讓方直接負有支付相關款項義務的單位或者個人為扣繳義務人。

扣繳義務人未扣繳或未足額扣繳應納稅款的,股權轉讓方應自納稅義務發生之日起7日內向主管稅務機關申報繳納稅款,并提供與計算股權轉讓收益和稅款相關的資料。主管稅務機關應在稅款入庫后30日內層報稅務總局備案。

扣繳義務人未扣繳,且股權轉讓方未繳納應納稅款的,主管稅務機關可以按照稅收征管法及其實施細則相關規定追究扣繳義務人責任;但扣繳義務人已在簽訂股權轉讓合同或協議之日起30日內按本公告第九條規定提交資料的,可以減輕或免除責任。

九、間接轉讓中國應稅財產的交易雙方及被間接轉讓股權的中國居民企業可以向主管稅務機關報告股權轉讓事項,并提交以下資料:

(一)股權轉讓合同或協議(為外文文本的需同時附送中文譯本,下同);

(二)股權轉讓前后的企業股權架構圖;

(三)境外企業及直接或間接持有中國應稅財產的下屬企業上兩個年度財務、會計報表;

(四)間接轉讓中國應稅財產交易不適用本公告第一條的理由。

2. 《國家稅務總局關于沃爾瑪收購好又多股權事項的批復》(稅總函[2013]82號)

美國沃爾瑪公司通過設立在英屬維爾京群島的MMVI CHINA INVESTMENT CO. LTD公司收購同樣設立在英屬維爾京群島的BOUNTEOUS COMPANY LIMITED公司(以下簡稱BCL公司),實現對中國境內多家好又多公司的間接收購所涉及的相關稅收問題,經研究,批復如下:1.根據《企業所得稅法》(中華人民共和國主席令第63號)第四十七條和《國家稅務總局關于加強非居民企業股權轉讓所得企業所得稅管理的通知》(國稅函〔2009〕698號)第六條的規定,對2008年1月1日后完成的股權轉讓交易,依據其經濟實質認定為BCL公司股東(BOUNTEOUS HOLDING COMPANY LIMITED公司,以下簡稱BHCL公司)直接轉讓中國境內企業股權,BHCL公司負有中國企業所得稅法規定的納稅義務。

3. 根據《國家稅務總局關于非居民企業所得稅管理若干問題的公告》(國家稅務總局公告2011年第24號)第六條(五)的規定,BHCL公司應分別到各好又多公司企業所得稅主管稅務機關申報和繳納稅款。

(三)股權轉讓工商變更登記——不涉及

因通過轉讓境外公司股權從而間接實現轉讓境內公司的股權,不涉及到境內工商變更登記事宜。

(四)外匯變更登記及銀行購付匯問題——不涉及

該種模式不涉及銀行購付匯問題。

本文僅供參考,不足之處,望批評指正!更多跨境投融資事宜歡迎聯系西政財富、西政資本。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“西政資本”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

西政資本

西政資本