作者:rating狗

來源:YY評級(ID:YYRating)

由于發債規模小、企業資質弱,汽車銷售行業在資本市場中并不起眼。該行業處于汽車產業鏈末端,集中度很低,購銷兩頭的話語權都弱,盈利空間逼仄,即使是龍頭廣匯亦面臨壓力測試,此前龐大已經陣亡。

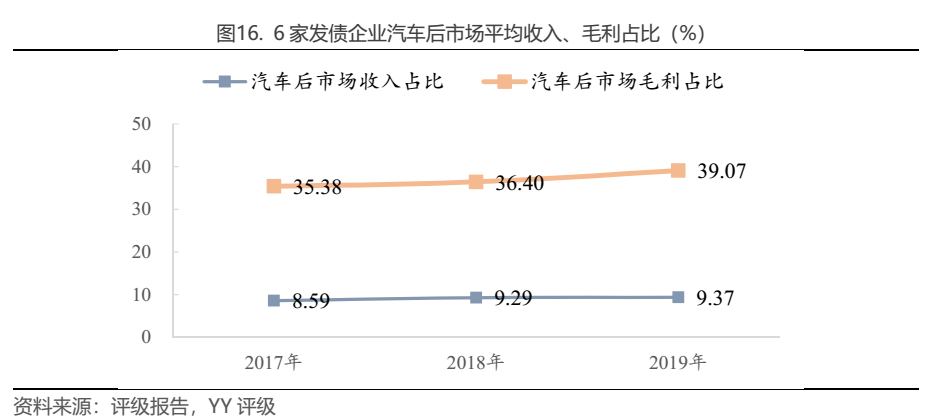

雖然生存現狀堪憂,但展望未來,仍有積極因素在,按照國外市場經驗,行業盈利空間仍有較大抬升潛力,尤其是在汽車后市場領域,當前已經以10%左右的收入占比撬動了40%左右的毛利。但同時,以傳統4S店為主要業態的發債企業也將面臨快修連鎖、電商平臺等多元化渠道的挑戰,短期內即使是龍頭也難以靠規模優勢建立起足夠的壁壘以及自身體抗力。

總體來說,債券市場對汽車銷售企業并不友好,企業資質也著實易變,但從其經營業態入手,汽車銷售企業也有價值挖掘優勢。當然由于高杠桿屬性,很需要企業資金平衡,本文聚焦于企業相關運營因素的解剖,至于行業未來的發展,可能仍需要市場對于泡沫的消化吸收后重塑。

一、汽車銷售行業基本屬性及現狀

1.1 汽車銷售行業基本屬性

汽車銷售行業處于汽車產業鏈末端,為聯系汽車廠商與消費者之間的紐帶,也最先感受到市場的波動。除整車及零部件銷售外,汽車經銷還可衍生出汽車保養、汽車金融、汽車租賃、二手車交易等關聯業務。

目前,汽車銷售行業經營模式由過去單一的4S店銷售體系,逐步轉變為4S店為主, 汽車交易市場、汽車超市和汽車電商等多種銷售方式并存的格局。不過發債汽車銷售企業經營業態仍以傳統汽車生產商授權的4S店為主。

1.2 汽車銷售行業發展歷程

2005年以前,我國汽車銷售行業整體呈現出“散、亂、雜”的格局,有形市場、4S店、二三級經銷商、無資質汽車銷售點等多種業態并存。2005年,為了促進行業規范化運作,《汽車品牌銷售管理辦法》開始實施,規定汽車經銷商應當在汽車供應商授權的范圍內從事汽車銷售、售后服務、配件供應等活動,不得從事非授權品牌的經營。該規定結束了行業無序時代,但也打破了產業鏈地位的均衡,使得下游經銷商完全依附于上游整車制造企業的授權許可。

為了改善經銷商的弱勢地位同時也為了打破壟斷、保護消費者利益,2017年,商務部頒布了《汽車銷售管理新辦法》,同時廢止了2005年版本的《辦法》,打破了汽車銷售品牌授權單一體制,實行授權與非授權并行,經銷商可銷售非授權產品,也可以同時經營多個品牌產品、為多個品牌汽車提供售后服務,汽車超市、汽車賣場、汽車電商等多種經營業態再次出現。客觀上《新辦法》有助于打破汽車銷售行業對于上游汽車廠商的過度依賴,提升行業的獨立性及話語權。但該政策也使得市場上未獲得授權的競爭者增多,傳統4S店既是脫離了授權制度的限制也是脫離了保護,要直接面臨來自自由市場的更為激烈的競爭。

1.3 企業生存現狀

1)集中度低,龍頭不強

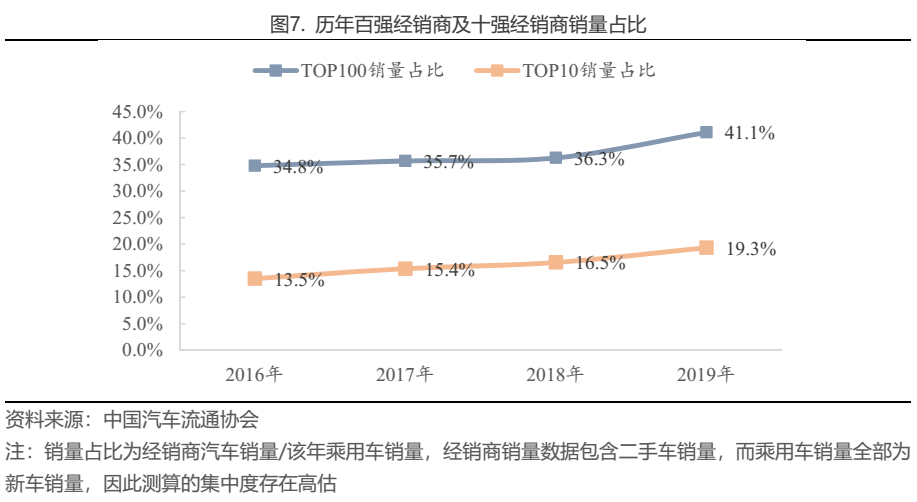

目前汽車經銷行業企業眾多、普遍規模小、集中度低,即使是行業龍頭,市場占有率也不高。2019年百強經銷集團共銷售車輛849.8萬臺,占全國乘用車總銷量的41.1%,前十強經銷商(按銷量排名)售出399.8萬輛,占全國乘用車銷量的19.3%。

具體到企業,2019年,連續多年蟬聯第一的廣匯汽車銷量為122.5萬輛,市占率也僅為4.75%。中升集團、上海汽車工業銷售集團分別排名第二、第三,銷量分別為52.7萬輛、42.2萬輛,市占率分別為2.04%、1.12%。銷量超過10萬輛的經銷商合計21家。營收方面,19年有廣匯集團、中升集團兩家跨入千億,超過100億元的經銷商合計有42家。

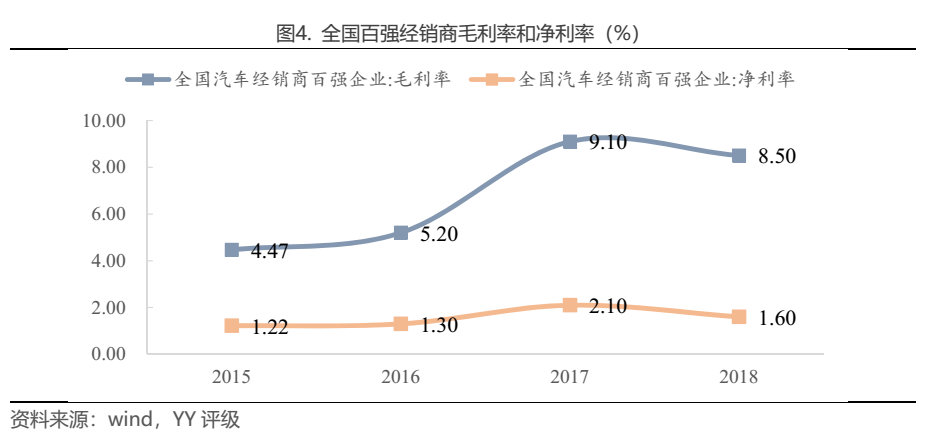

2)議價能力弱,盈利空間逼仄

雖然新辦法打破了授權單一體制,但汽車廠商仍然通過供貨、返利等方式控制了銷售渠道,且會去4S店購車的人往往也是沖著官方授權以及汽車使用周期內的全方位服務體驗去的,因此品牌授權仍是4S店的主要銷售形式。當前汽車經銷商對于購銷兩頭的議價能力都較弱,廠商通常在制定指導零售價時給予經銷商 4~6%的購銷差價空間。由于行業競爭激烈,經銷商往往將大部分購銷差價讓利給客戶以爭奪客源,利潤空間進一步被壓縮,因此銷售利潤非常依賴于廠商后期提供的銷售返點,甚至出現為了獲得返利超負荷拿車、價格倒掛的情況。

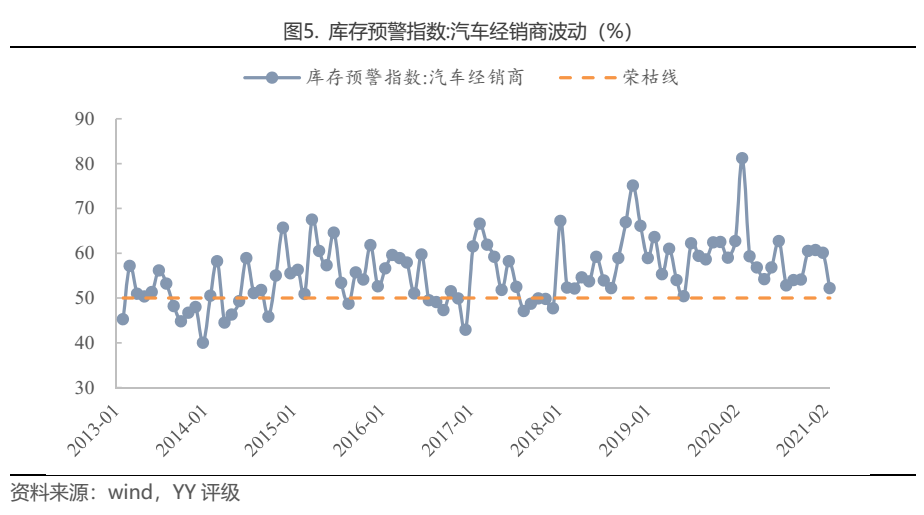

3)庫存壓力長期超過榮枯線

經銷商庫存預警指數是庫存滯留資金/流通資金,以50%為榮枯線,2015年以來我國經銷商庫存預警指數平均值為57.0%,長期位于榮枯線以上,意味著庫存壓力長期較大。2020年2月,受疫情影響,汽車銷路不暢,4S店庫存積壓,庫存預警指數達到81.2的%的歷史高點,隨后隨著疫情緩解,汽車銷量恢復,庫存指數有所回落。至2021年2月,即傳統淡季,庫存預警指數落至52.2%,已經低于往年2月份的預警指數,短期進入相對安全區間。

二、汽車銷售行業發債情況梳理

2.1 汽車銷售行業發債主體梳理

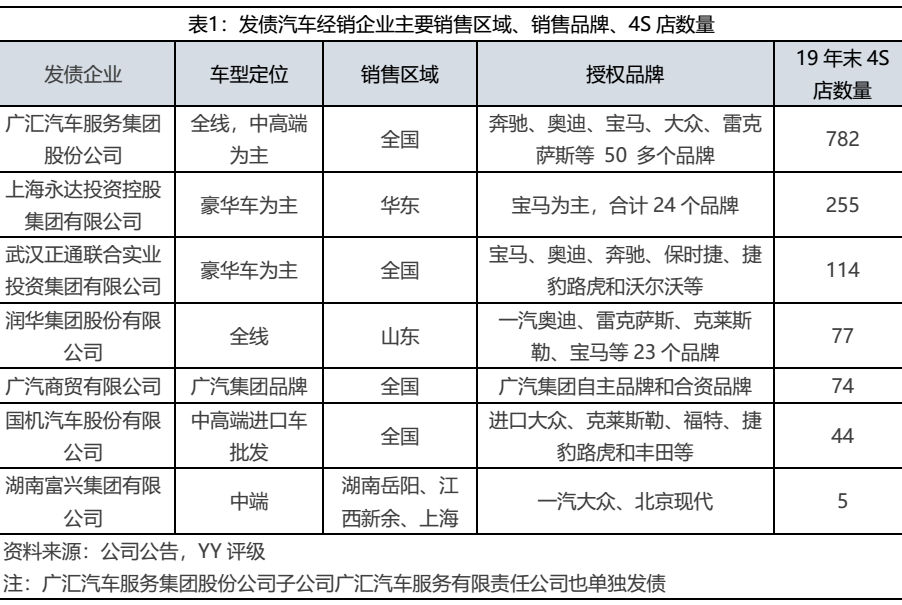

汽車銷售行業在債券市場中存在感較弱,當前發債的汽車銷售企業共8家,其中國機汽車為央企,廣汽商貿為國企,其他企業皆為民企。資質等級以低等級為主,國機汽車、廣汽商貿YY等級分別為4、5,永達集團、武漢正通、潤華集團YY評級為7。行業龍頭廣匯集團及其子公司皆發債,但規模不大,YY評級為8。發債規模最大的富興集團評級亦為8。

業務方面,國機汽車主營進口車批發貿易,零售規模較小。其他發債主體以4S店零售為主,其中廣汽物貿主要銷售廣汽自主和合資品牌,永達集團、武漢正通以寶馬、奧迪、奔馳等豪華車品牌銷售為主,富興集團僅有5家4S店,授權品牌僅一汽大眾、北京現代兩家,廣匯集團、潤華集團則品牌布局較全面。從銷售區域來看,潤華集團、永達集團為區域性經銷商,分別主要布局在山東、華東區域,其他經銷商(除僅5家店的富興集團)則布局分散。截至2019年末,第一大經銷商廣匯集團4S店數量達782家,上海永達、武漢正通4S店數量也超過100家,而國機汽車以批發為主、零售為輔,4S店數量相對較少。

業務方面,國機汽車主營進口車批發貿易,零售規模較小。其他發債主體以4S店零售為主,其中廣汽物貿主要銷售廣汽自主和合資品牌,永達集團、武漢正通以寶馬、奧迪、奔馳等豪華車品牌銷售為主,富興集團僅有5家4S店,授權品牌僅一汽大眾、北京現代兩家,廣匯集團、潤華集團則品牌布局較全面。從銷售區域來看,潤華集團、永達集團為區域性經銷商,分別主要布局在山東、華東區域,其他經銷商(除僅5家店的富興集團)則布局分散。截至2019年末,第一大經銷商廣匯集團4S店數量達782家,上海永達、武漢正通4S店數量也超過100家,而國機汽車以批發為主、零售為輔,4S店數量相對較少。

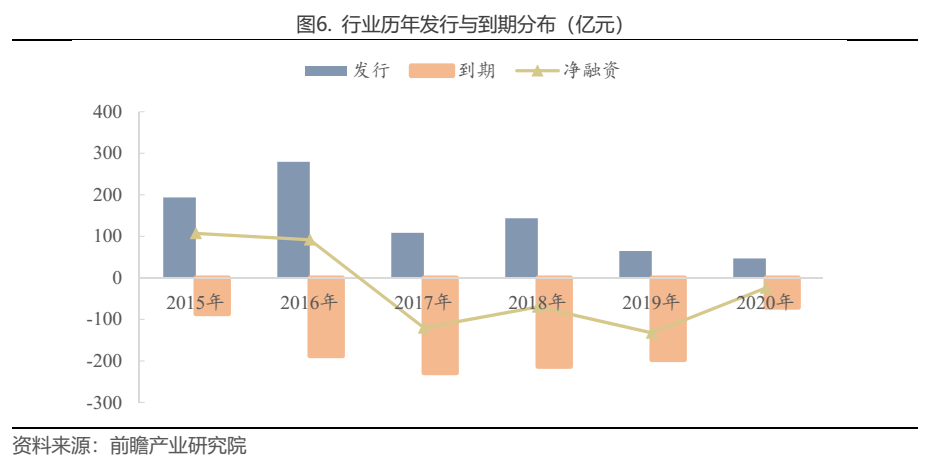

2.2 汽車銷售行業發行與到期分布

經歷2015年、2016年兩年大規模融資,自2017年以來,汽車銷售行業凈融資額持續為負,或與近些年來汽車銷售增速放緩,汽車銷售企業減緩拓展4S店的步伐,從而資金需求減弱所致。2020年,行業債券發行額與到期額均大幅減少,僅發行46.7億元(其中34億元都是由廣匯集團及其子公司發行),到期70.7億元,凈融資規模為-24.0億元。總體來說,債券市場對于汽車銷售行業并不友好。

三、汽車銷售行業展望

3.1 龍頭集中度有望提升

雖然目前汽車銷售行業仍呈現“大群體、小個體”的狀態,但近些年來的集中度提升是顯著的,尤其是前十名經銷商的集中度由2016年的13.5%提升至2019年的19.3%。

未來隨著收入水平的持續分化,預計汽車消費理念也會繼續分化,一部分人仍然更看重性價比,意味著未經汽車廠商授權的汽車賣場以及線上平臺仍會蓬勃興起,而另一部分人群將更加注重服務質量和汽車使用周期內的全方位服務體驗,品牌授權的4S店購買需求仍在。相對來說,大型4S店經銷商在融資能力、布局網點、售后服務體系等方面競爭能力更強,將逐漸發揮出規模化、集約化效應,而中小型4S店經銷商將面臨更大的淘汰壓力。

另外,上游整車行業也面臨洗牌,優勝劣汰進程加速,而經銷商的業務與授權品牌是高度捆綁的,整車行業的集中度提升將會帶動下游銷售行業集中度提升,尤其是授權品牌單一、品牌紅利弱的經銷商面臨更高的出局風險。

3.2 營運能力重要性凸顯

1)存貨周轉

由于處于弱勢地位,汽車銷售行業慣例是在發貨前支付全款(廠商金融占比不高),部分品牌需要在下訂單時預付 5~10%的保證金,因此營運資金需求量大,營運能力及資金鏈的管理對于經銷商來說至關重要。

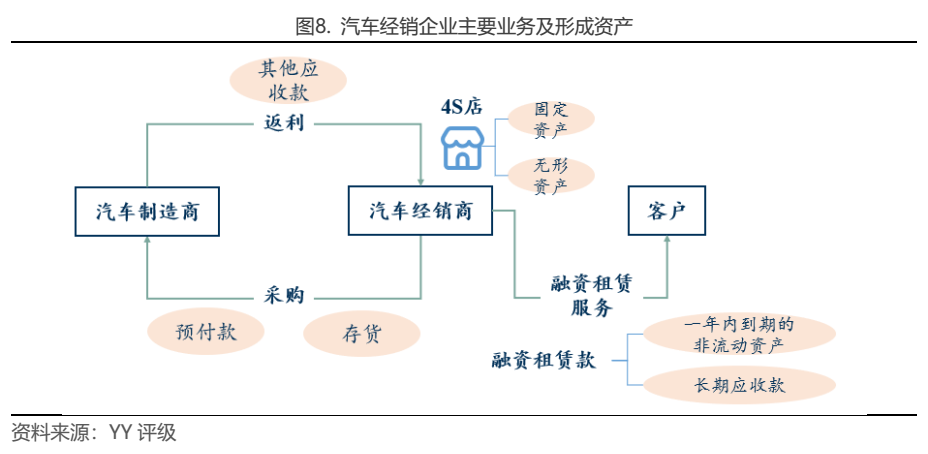

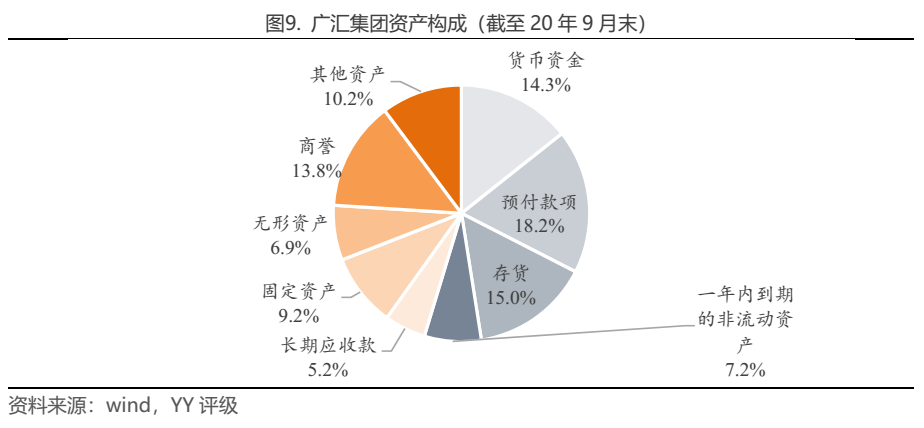

從汽車經銷公司的資產構成來看,若不考慮其他業務,則主要有貨幣資金、存貨、對上游廠商的預付款、廠商返利款等形成的其他應收款,4S店鋪、運輸工具等固定資產,土地使用權形成的無形資產。若4S店主要為租賃店,則資產流動性很強,非流動資產少,而若自持店較多,則固定資產、無形資產乃至在建工程等慢周轉的資產占比會更高。由于整車零售下游主要是個人,因此形成應收賬款、應收票據很少,僅有刷卡未到賬形成很少量應收賬款。另一方面,隨著汽車經銷商拓展融資租賃業務,也會形成融資租賃款,通常一年內到期的部分計入一年內到期的非流動資產,一年以上的部分計入長期應收款。另外,若歷史收購行為較多,賬上也可能累積大規模商譽,如廣匯集團賬上商譽達188.8億元,占總資產的比例達13.7%。

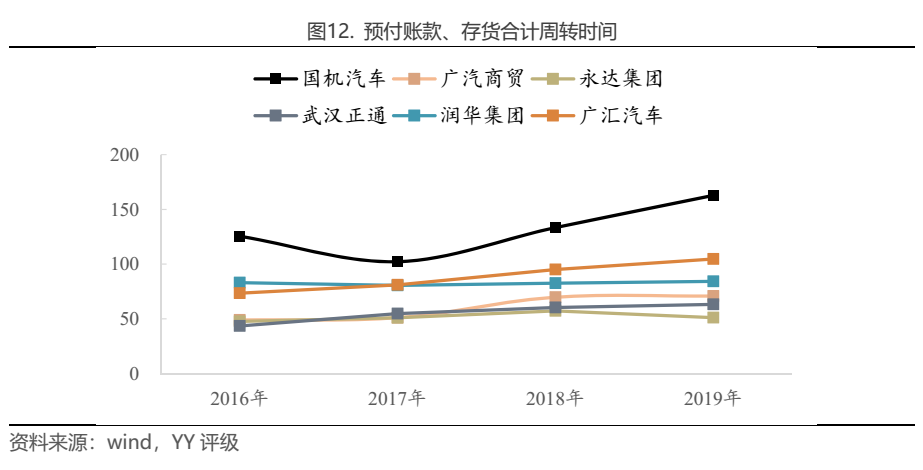

我們從存貨周轉、預付款周轉兩方面來考慮經銷商的周轉能力。在計算周轉速度時營業收入采用整車銷售收入。

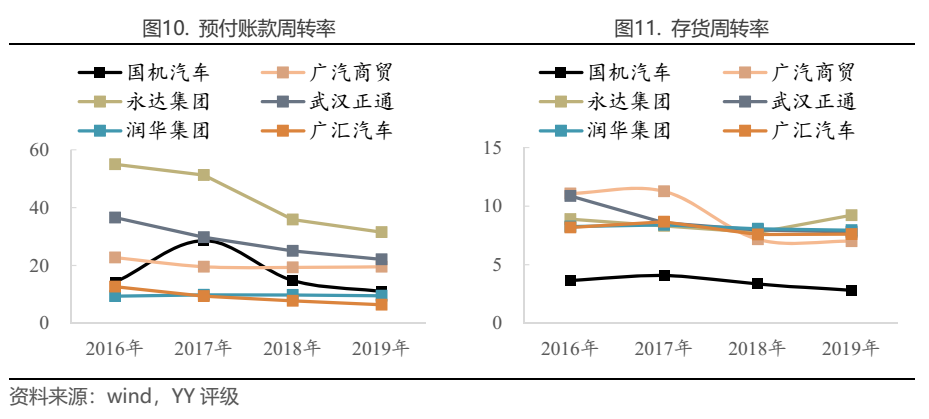

預付賬款周轉率方面,6家發債經銷商企業平均預付賬款周轉率呈現下降趨勢,從2016年的25.1下降至2019年的16.7,即平均周轉時間從半個月左右延長至22天左右。永達集團的預付賬款周轉率最高,2019年為31.5,預付賬款周轉較慢的企業有潤華、廣匯、武漢正通。

存貨周轉率方面,除了國機汽車的周轉速率遠遠落后,僅3左右外,其他5家企業存貨周轉率差異不大,皆在7-10區間。除國機汽車外5家企業平均存貨周轉率為7.92,即平均周轉一次時間為1個半月時間。

以預付賬款、存貨合計周轉時間即購銷完整周期來看(不考慮應收賬款),永達集團周轉時間最短,2019年為51.1天,廣汽商貿、武漢正通19年周轉時間也在80天內,而國機汽車周轉時間達162.8天,2017年以來周轉顯著減慢。6家企業平均周轉時間約3個月,若剔除國機汽車,周轉時間約2個半月。

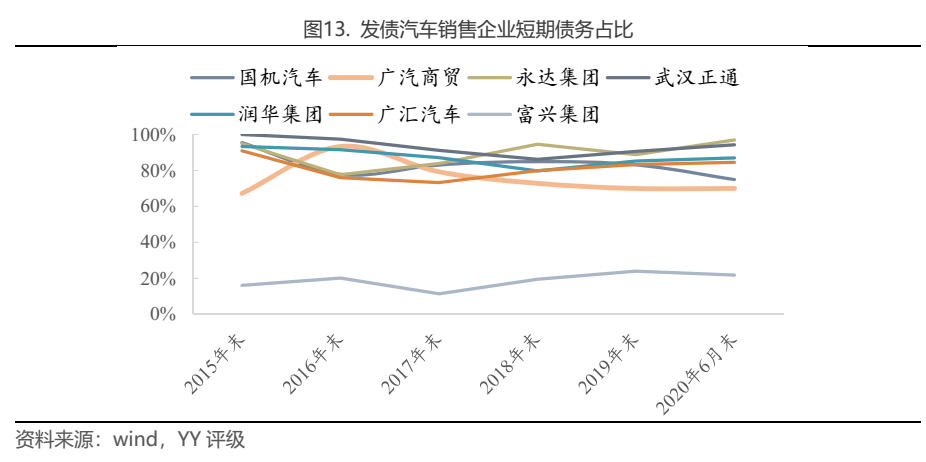

2)資本結構匹配

汽車銷售企業的債務結構呈現出高度短期化特征,7家發債汽車銷售企業中除富興集團外,其他企業的短期債務占比皆在70%以上,平均占比達到75.7%。短期化的融資安排部分是企業資質較弱、長期融資能力差所致,但更主要的是這與其資產期限結構是匹配的。汽車銷售企業最重要的資產構成為營運資本,包括貨幣資金以及汽車購銷中形成的預付款、存貨,流動性較強,上節計算出預收+存貨的合計周轉時間在2.5個月-3個月左右,因此理想的融資結構是用短期債務為這些營運資本融資。且汽車銷售利潤空間本來就窄,用短債替換長債節省財務成本也是必要的。

從債務壓力角度,我們可以通過(貨幣資金+預付款+存貨)對短債的覆蓋能力來看短期償債壓力是否可承受。預付款對象主要是上游大型車企,信用資質較好,而存貨主要是汽車整車,汽車整車滿足標準化、價格公開透明、單品價值高、易于審計的特點,因此資產質量也較實,且變現速度也很快。

幾家發債企業中,除富興集團(貨幣資金+預付款+存貨)/短期債務高達4左右外(富興集團汽車銷售業務僅展比44.7%,還有房地產等業務,可比性較差),其他企業的(貨幣資金+預付款+存貨)/短期債務基本在0-2范圍,其中廣汽商貿、永大集團、潤華集團、廣匯汽車皆保持在1左右,說明債務期限結構與資產期限結構較匹配。而截至20年9月末國機汽車該指標達到2.02,短期安全系數較高,而武漢正通該指標下滑至0.43,缺口達51.36億元,意味著其存在以短債滾續為固定資產、融資租賃款等長期限資產融資的情況,短期償債壓力較大。

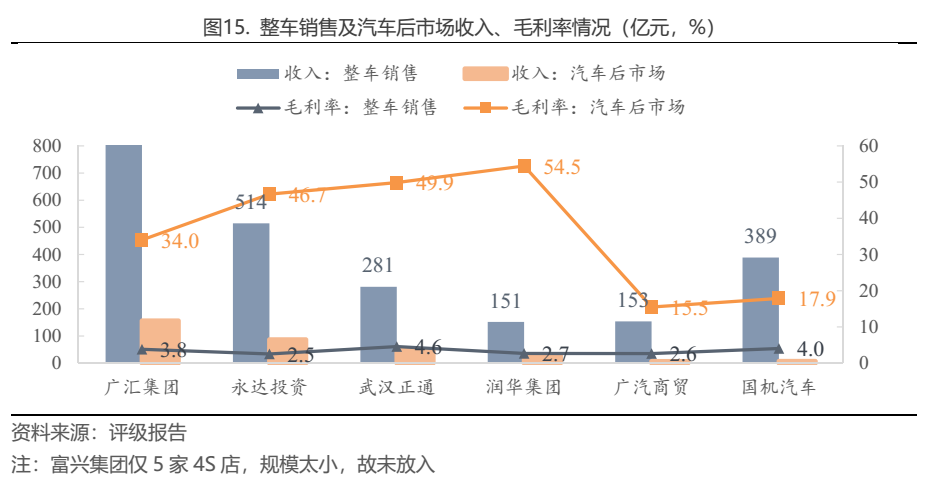

3.3 盈利重心逐漸向汽車后市場傾斜

據中汽協的數據,在國外成熟汽車市場利潤額中,配件占39%,制造商占21%,零售占7%,服務占33%,汽車流通過程的利潤增值逐漸由制造環節向汽車后環節轉移是普遍規律。而目前國內汽車利潤絕大部分仍被制造商攫取,服務占比還有很大提升空間,未來汽車保養、維修等后市場將成為拉動經銷商盈利的新引擎,如何黏住車主的后續需求將愈來愈重要。目前汽車后市場業務占經銷商收入比重較低,但增長迅速,且毛利率相對較高。以國機汽車為例,2019年汽車批發及貿易、汽車零售板塊收入分別下滑了8.17%、1.13%,但汽車后服務板塊收入卻增長了26.82%。

2019年,六家汽車經銷商企業整車銷售毛利率在2%-5%之間,武漢正通的最高,也僅4.6%,豪華車品牌經銷商與中高低端全線代理的經銷商毛利率差距不大。但在汽車后市場板塊,毛利率則顯著拉開差距,永達投資、武漢正通、潤華集團三家豪車銷量占比高的企業的汽車后市場服務毛利率皆達到50%左右,毛利貢獻也已經達到50%以上,而廣汽商貿、國機企業后市場板塊毛利率未超過20%。

6家發債企業平均來看,汽車后市場以約10%的收入占比貢獻了約40%的毛利。且近些年來,無論是收入占比還是毛利占比,都呈現穩步提升的態勢。

不過另一方面,傳統4S店的汽車后服務業務也面臨較大的競爭壓力。2015-2016 年實施的《關于促進汽車維修業轉型升級、提升服務質量的指導意見》、《汽車維修技術信息公開實施管理辦法》及《機動車維修管理規定》等新政不僅打破了4S店對汽修市場的壟斷,而且要求生產廠商公開維修技術,維修部件流通渠道也逐漸放開,獨立的汽修連鎖店、線上線下結合的維修平臺快速崛起,傳統以4S店為主導的汽車后市場格局面臨巨大挑戰。相對來說,豪華品牌客戶對4S店汽車售后服務粘性更強,因此永達集團、武漢正通這樣的豪車經銷商面臨的競爭壓力相對較小,而中低端品牌車主更加注重性價比,更可能選擇街邊汽修店或快修連鎖。

綜合而言,行業的話洗牌還在繼續,但是汽車后市場等空間可能衍生型業務給一些經營能力較好的在存量市場脫穎而出,目前債券視角因為高杠桿的特性,抓手不足,核心仍是防風險,配置意義不大。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“YY評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: YY|汽車銷售行業企業生存現狀與未來展望

YY評級

YY評級