作者:毛小柒

來源:濤動宏觀(ID:jinrongjianghu123123)

【正文】

2021年12月以來的美債收益率快速上行、2022年1月5日公布的12月美聯儲會議紀要等諸多證據均表明,美聯儲將于2022年3月完成Taper、2022年3-4月啟動加息(預計全年加息3-4次),同時在加息啟動之際將很快啟動縮表,以改變上一輪貨幣政策正常化周期所帶來的利率曲線平坦化困境,這意味著本輪美聯儲加息與縮表的節(jié)奏要明顯快于上一輪貨幣政策正常化時期。

(一)2021年10月14日,堪薩斯城聯儲銀行官網刊發(fā)一篇由其宏觀經濟和貨幣政策部經濟學家Karlye Dilts Stedman撰寫的工作論文(標題為《當貨幣政策正常化時,操作順序很重要》,英文名稱為《When Normalizing Monetary Policy, the Order of Operations Matters》),核心觀點是貨幣政策正常化過程中的操作順序尢為重要,即在加息之前,縮表有助于防范收益率曲線的平坦化,扭轉市場悲觀預期、更好支持經濟穩(wěn)定,即這篇論文想表達的意思是加息與縮表節(jié)奏要加快、二者之間的時間間隔要縮短,甚至在加息之前就要先啟動縮表。其背后的邏輯是通過加息提升短端利率,通過縮表提升長端利率,以推動利率曲線陡峭化。

(二)2022年1月5日,美聯儲發(fā)布的去年12月議息會議紀要內容顯示(詳情參見變局來襲——美聯儲年終議息會議評述),美聯儲Taper進程將于2022年3月完成(比原計劃的6月份提早了3個月),并極有可能提前加息,同時其會議紀要還顯示參會委員預計美聯儲加息和縮表進程可能比上次貨幣政策正常化時更快。

這背后的原因是本輪美聯儲持有的國債久期更短,并主張先縮減MBS,以避免上一輪貨幣政策正常化時期美債期限利差持續(xù)收窄帶來的困境。

如前所述,由于本輪美聯儲持有的國債久期較上一輪更短,以及為防止利率曲線平坦化對經濟恢復的沖擊,本輪加息與縮表的節(jié)奏要明顯快于上一輪。通常情況下,美聯儲貨幣政策正常化的回歸路徑會遵循“釋放Taper預期——正式啟動Taper(縮減QE)——釋放加息預期——正式啟動加息——縮表”的邏輯脈絡,且各貨幣政策操作的順序與節(jié)奏一般會比較謹慎,以避免引起市場恐慌。但可以比較篤定的是,本輪貨幣政策正常化周期內,上述邏輯脈絡大致還能遵循,但Taper、加息與縮表各操作之間的時間間隔會明顯縮短,節(jié)奏會有所加快。

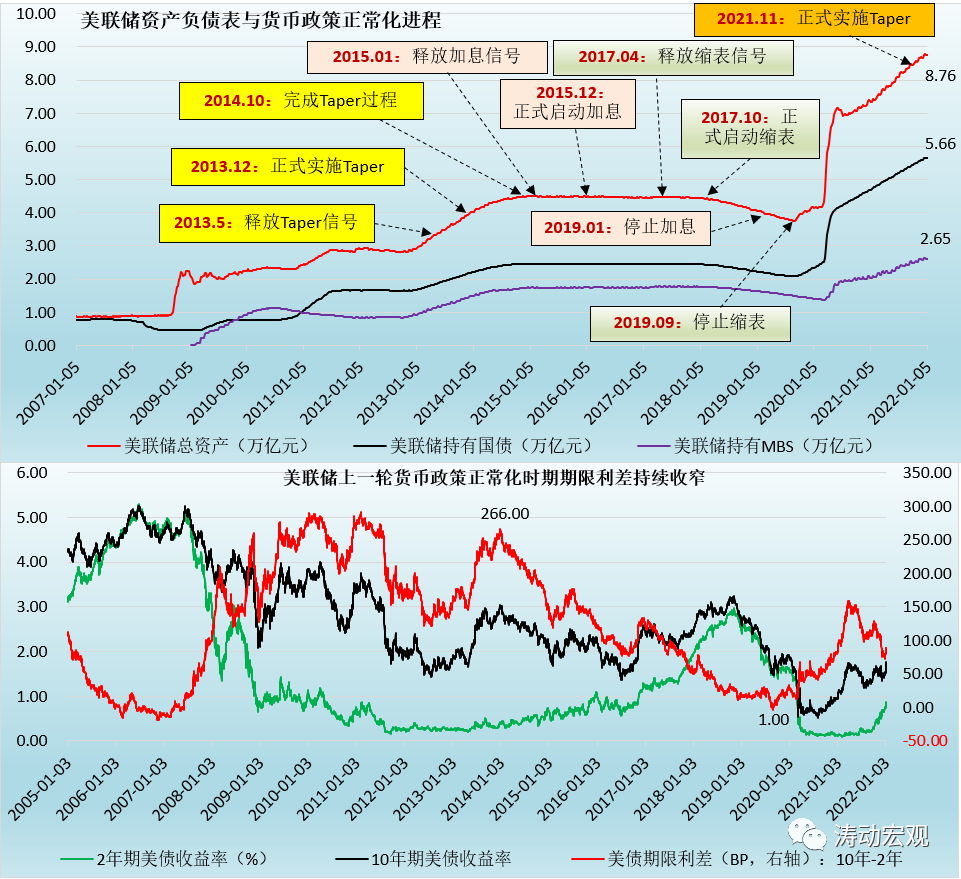

因此,有必要對上一輪貨幣政策化進程中的順序與節(jié)奏進行剖析。具體來看,美聯儲在2013年12月至2014年10月期間完成Taper過程、在2015年12月至2019年1月期間完成加息過程、在2017年10月至2019年9月期間完成縮表過程,可以看出Taper完成后與加息開始之間的時間間隔為14個月、加息開始后與啟動縮表的時間間隔為22個月。也即,并非加息過程全部完成后,才會正式啟動縮表,同時上一輪Taper、加息與縮表之間的時間時隔實際上均比較長。

(一)Taper過程:2013年12月正式啟動Taper至2014年10月完成

1、2013年5月議息會議后,美聯儲貨幣政策正常化之路正式開啟,隨后半年時間美聯儲均在強化這一信號(不過當年9月也曾因一些經濟數據不及預期而有所遲疑)。例如,2013年6月的議息會議明確“美聯儲可能在2013年晚些時候放緩資產購買的步伐……直至2014年年中結束”,2013年10月的議息會議紀要(2013年11月20日公布)提出“預計更好的經濟數據將允許美聯儲在接下來的幾個月內實施Taper”,此次會議還討論了以何種方式實施Taper。這意味著2013年10月的議息會議已經確定了要正式啟動Taper。

2、2013年12月18日,美聯儲的議息會議正式宣布開始實施Taper,即將每月850億美元的資產購買規(guī)模縮減至750億美元。2014年1月的議息會議將每月資產購買規(guī)模縮減至650億美元、3月的議息會議縮減至550億美元、6月的議息會議縮減至350億美元、7月的議息會議縮減至250億美元、9月的議息會議縮減至150億美元。2014年10月的議息會議上,美聯儲正式宣布自2012年9月起實施的第三輪QE政策正式結束。

(二)加息過程:2015年12月第一次加息至2019年1月正式完成

前面已經指出,美聯儲的貨幣政策正常化路徑基本上遵循“向市場釋放Taper信號——Taper過程——向市場釋放加息信號——加息——向市場釋放縮表信號——正式縮表”的邏輯脈絡。

1、自2014年10月美聯儲完成Taper過程后,美聯儲開始向市場釋放加息信號,這一過程持續(xù)了大致一年左右,貫穿于整個2015年。2015年1月的議息會議傳遞出加息預期的信號,2015年6月的議息會議以及7月的美聯儲主席耶倫國會聽證會均明確表示2015年年內加息概率較大。

2、2015年12月27日,美聯儲宣布上調聯邦基金目標利率25個基點至0.25-0.50%,標志著美聯儲正式邁入了加息周期。

隨后2016年12月、2017年3月、2017年6月、2017年12月以及2018年3月、6月、9月以及12月的議息會議上,美聯儲均分別上調聯邦基金目標利率25BP(即2015年1次、2016年1次、2017年3次、2018年4次),聯邦基金目標利率也從最初的0-0.25%調升至2.00-2.50%。

可以看出,自2015年12月開始,美聯儲的加息周期持續(xù)三年,直到2019年8月才開始進入降息周期,且加息動作均在季末月份的議息會議上。

(三)縮表過程:2017年10月正式啟動縮表至2019年9月停止縮表

2017年4月的美聯儲議息會議討論了縮表的問題,正式向市場釋放縮表信號。2017年9月美聯儲公布縮表方案,同年10月正式啟動漸進式縮表(直至每月縮減規(guī)模上限達到300億美元國債和200億美元MBS)。

2019年1月的議息會議上(紀要于2019年2月21日公布),美聯儲釋放出停止加息和停止縮表的信號。2019年3月的議息會議上美聯儲明確從2019年5月起將縮表規(guī)模從以前的300億美元降至150億美元、并于2019年9月停止縮表。這意味著自2019年開始,美聯儲的加息與縮表周期已經畫上了句號。

綜合美聯儲貨幣政策回歸正常化的過程,我們看到:

1、從向市場釋放Taper信號到完成Taper的過程中(持續(xù)一年半),美聯儲總資產規(guī)模從3.35萬億美元擴張至4萬億美元以上。而這一階段的政策內涵只是放緩擴表步伐。

2、從向市場釋放加息信號到完成加息的過程中(持續(xù)四年),美國聯邦基金目標利率從0-0.25%調升至2.00-2.50%。

3、從向市場釋放縮表信號到完成縮表的過程中(持續(xù)兩年半),美聯儲總資產規(guī)模從4.50萬億美元以下縮減至3.80萬億美元以下。

雖然表面上看,對通脹的擔憂是美聯儲加快Taper步伐與提前加息的大背景,而對期限利差收窄的擔憂則導致加息與縮表節(jié)奏加快的另外一個原因。

(一)上一輪美聯儲貨幣政策正常化時期(2013-2019年),美國債市期限利差呈現持續(xù)收窄的特征。具體看,

1、2013年12月至2015年2月期間,美國10年期國債收益率與2年期國債收益率之間的利差空間由262BP的高點持續(xù)收窄至120BP左右。

2、2015年7月至2016年8月期間,美國10年期國債收益率與2年期國債收益率之間的利差空間由174BP的高點持續(xù)收窄至80BP左右。

3、2017年1月至2019年1月期間,美國10年期國債收益率與2年期國債收益率之間的利差空間由167BP收窄至2019年的-5BP左右,出現倒掛。

(二)期限利差的收窄意味著利率曲線的平坦化特征更為突出,不僅隱含著市場對未來經濟前景的悲觀預期,還會壓縮銀行的利差空間、使得經濟和金融體系本身更為脆弱。美聯儲的研究認為縮表(即量化緊縮)有助于避免上述情況、推動利率曲線變陡。

如果從2020年算起,美債收益率已歷經三次上行周期。

(一)2020年8月至2021年3月期間:10年期美債利率持續(xù)上行

1、2020年8月4日至2021年3月19日期間(持續(xù)7個多月),10年期美債收益率從0.50%的低點附近持續(xù)升至2021年3月的1.75%附近,7個月左右的時間10年期美債收益率累計上升了125BP。

其中,2021年1月27日至2021年3月19日這段時期,美債收益率由1.04%快速升至1.75%附近,不到2個月的時間里累計上升70BP左右。

2、這一時期實際上又可以分為兩個階段:

(1)2020年8月4日至2021年2月11日期間(持續(xù)6個月左右),10年期美債實際收益率并沒有怎么變化,始終在-1%附近變化。

(2)2021年2月11日至2021年3月19日期間(持續(xù)1個月左右),10年期美債實際收益率從-1.05%附近大幅升至-0.56%附近,累計上升了50BP左右。

這意味著2021年2月11日之前,美債收益率的上行主要由通脹預期因素推動;而2021年2月11日至3月19日期間,美債收益率的上行則是由通脹預期和經濟基本面的改善兩大因素共同推動。考慮到實際收益率代表市場對經濟基本面和政策面的真正預期,因此除經濟基本面因素外,政策預期收緊也值得關注。

(二)2021年8月至10月期間:名義利率與實際利率基本同步上行

如前所述,第一輪美債收益率上行周期其實是有明顯分化的,雖然美債收益率上行周期持續(xù)了7個多月,但美債實際收益率的上行則僅持續(xù)了不到兩個月。這次美債收益率的上行則有所不同,美債名義收益率與實際收益率基本同步上行,而經濟基本面和政策面的成分要更多一些,持續(xù)性可能也會更強一些。具體看,

1、2021年8月4日至10月期間,10年期美債名義收益率由1.20%附近升至目前的1.68%附近,在兩個多月的時間里累計上升了48BP。

2、2021年8月4日至10月期間,10年期美債實際收益率由-1.20%附近升至目前的-0.80%左右,兩個多月的時間里累計上升了40BP。

這意味著通脹因素似乎不是主導第二輪美債收益率上行的唯一因素,經濟基本面與政策面的因素更大一些。

(三)2021年12月以來(第三輪):實際利率上行幅度更大、更猛

2021年12月,特別是美聯儲2021年年終議息會議以來,美債收益率上行節(jié)奏明顯加快,幅度也更大。而與之前不同的是,本輪上行周期中,利率水平的上升幅度明顯大于前兩輪、節(jié)奏也較前兩輪更快。其中,美債實際收益率上行力度似乎更強。具體看,2021年12月以來,10年期美債名義收益率由1.41%的水平上升至目前的1.76%(上升幅度為35BP),10年期美債實際收益率則由-1.04%的水平上升至目前的-0.72%(上升幅度合計為76BP)。

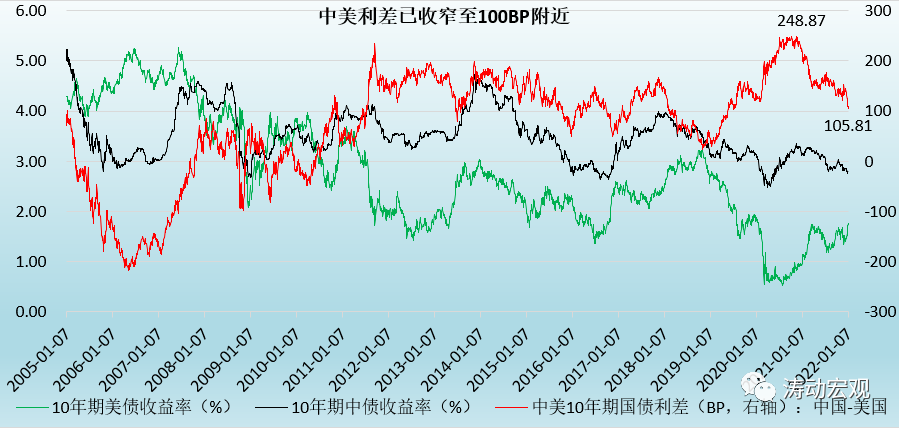

(一)目前中美利差已收窄至100BP附近,創(chuàng)2019年5月以來新低

美債收益率的上行直接影響中美利差的變化。截至2022年1月 7日,中國和美國10年期國債收益率分別為2.82%和1.76%,中美利差相應收窄至106BP,創(chuàng)下2019年5月以來新低,較2020年11月的250BP附近收窄140BP左右。

(二)預計未來中美利差收窄態(tài)勢仍將延續(xù)

中美利差收窄的原因是顯然的,且這些原因在未來還會持續(xù)下去,也即未來中美利差收窄態(tài)勢仍將延續(xù),預計會達到80BP左右。

1、美聯儲政策收緊預期正持續(xù)強化,不僅Taper進程會在2022年3月提前完成,加息與縮表節(jié)奏亦有望加快,預計將會推動中美利差收窄。

2、通脹預期雖然沒有繼續(xù)強化,但持續(xù)性預期卻有所加強,未來半年內通脹水平預計仍將處于高位,并對美債收益率上行形成支撐。

3、經濟基本面的修復以及就業(yè)數據雖然仍有反復,但修復的方向是比較確定的,導致美債收益率,尤其是實際利率和短期利率會有一定上行壓力。

4、國內經濟下行壓力進一步凸顯,使得國內債市利率很難快速持續(xù)上行。

(三)中美利差收窄會影響到人民幣匯率和跨境資本流動

1、中美利差的變化會進一步影響跨境資本流動與人民幣匯率。而從歷史數據來看,中美利差與人民幣匯率之間具有較強的相關性,即當中美利差擴大時,人民幣趨于升值;當中美利差收窄時,人民幣趨于貶值。

2、后續(xù)若中美利差持續(xù)收窄,則人民幣匯率的走向勢必會受到影響。雖然目前看這種情況尚未顯現,匯率仍呈現出美元走強與人民幣趨穩(wěn)并存的特征,但需要警惕中美利差持續(xù)收窄以及國內貨幣政策寬松對匯率的潛在影響。

3、這里也應進一步關注中美利差收窄可能帶來的跨境資本流動風險。當然,目前來看人民幣資產在全球仍極具吸引力,因此跨境資本流動風險尚未顯現,但需要警惕,預計政策層面會更強調資金的雙向流動,而非單向流入。

正如2022年1月5日央行主管的《金融時報》發(fā)表的評論號文章所指出,2022年人民幣匯率將面臨“四差變化”帶來的貶值壓力,進口企業(yè)、借用外債企業(yè)要謹防匯率貶值帶來損失。這里指的“四差變化”分別指本外幣利差縮小、經濟增長差變化、對外貿易差縮小以及風險預期差逆轉。

(四)美債收益率持續(xù)上行會給股市帶來調整壓力

1、國債收益率的上行往往會導致風險資產(股市等)出現調整。特別是從2003年以來的歷史數據來看,美國國債收益率與美國道瓊斯指數、標普500指數和納斯達克指數的相關系數分別高達-63.68%、-64.19%和-67.95%,呈現顯著負相關性,也即當美債收益率開始上行時,美國股市傾向于下挫。

2、雖然2014年以來,美國債市與股市之間的負相關性明顯減弱,相關系數僅為-18.63%,使得美國股市的調整是否會持續(xù)以及調整幅度仍有待觀察。但短期來看,美國股市受到債市收益率的影響應該是確定的,特別是估值較高的科技股等成長型股票可能尤其值得關注。這可能也是近期美國股市表現糟糕的原因。

(五)中美利差收窄限制了中國債市收益率下行的空間

目前中美利差已經收窄至100BP附近,未來還有可能進一步收窄,預計2022年內最大會收窄至80BP左右。不過,中美利差收窄無疑進一步限制了中債收益率下行的空間,基于此我們預計10年期中國國債收益率的下限應為2.60%左右,離目前位置最多有20個BP,而全年低點很可能會在2022年一季度出現。

特別是,雖然數據上顯示中國和美國10年期國債名義收益率之間的相關性不高,但中國10年期國債收益率與美國10年期國債實際收益率之間的相關性卻比較高,這意味著美國實際利率的變化無疑會影響到中國債券市場。

當然,美聯儲Taper、加息與縮表節(jié)奏的加快也意味著,留給國內貨幣政策寬松的時間窗口越來越窄了,國內政策層面料將無法容忍跨境資本流動的較大幅度波動,在人民幣國際化的大背景下亦無法容忍人民幣匯率的大幅波動。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“任博宏觀倫道”投稿資產界,并經資產界編輯發(fā)布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 美聯儲加息與縮表節(jié)奏可能加快?

任博宏觀倫道

任博宏觀倫道