作者:公用事業四部

來源:聯合資信(ID:lianheratings)

三季度城投債發行數量及規模環比和同比均顯著增長;凈融資區域分化態勢延續,但東北及天津等區域凈融資缺口明顯收窄。受央行全面降準等貨幣政策影響,除AAA級短期城投債外,三季度城投債發行利率環比均有明顯下降;受“15號文”對城投企業短期流動性造成的影響,短期城投債發行利差同比走擴。四季度,城投債到期規模仍較大,三季度城投債凈融資規模對四季度到期城投債覆蓋程度尚可。城投企業信用風險持續分化,區域層面,經濟增長乏力、地方政府債務負擔較重及城投債凈融資持續為負地區信用風險需持續關注;企業層面,對于非標及債券融資占比高、短期流動性壓力較大城投企業的信用風險仍需持續關注。

三季度監管政策延續收緊態勢,銀保監會從金融機構端加強城投企業新增流動資金貸款管理,承擔隱性債務的城投企業再融資壓力有所上升。

7月,銀保監會發布《銀行保險機構進一步做好地方政府隱性債務風險防范化解工作的指導意見》(銀保監發〔2021〕15號)及補充通知,旨在加強對金融機構的約束,要求切實把控好金融閘門,從金融機構端加強城投企業新增流動資金貸款管理;補充通知明確了隱債主體認定標準,承擔隱性債務的城投企業再融資壓力有所上升。

1. 發行概況

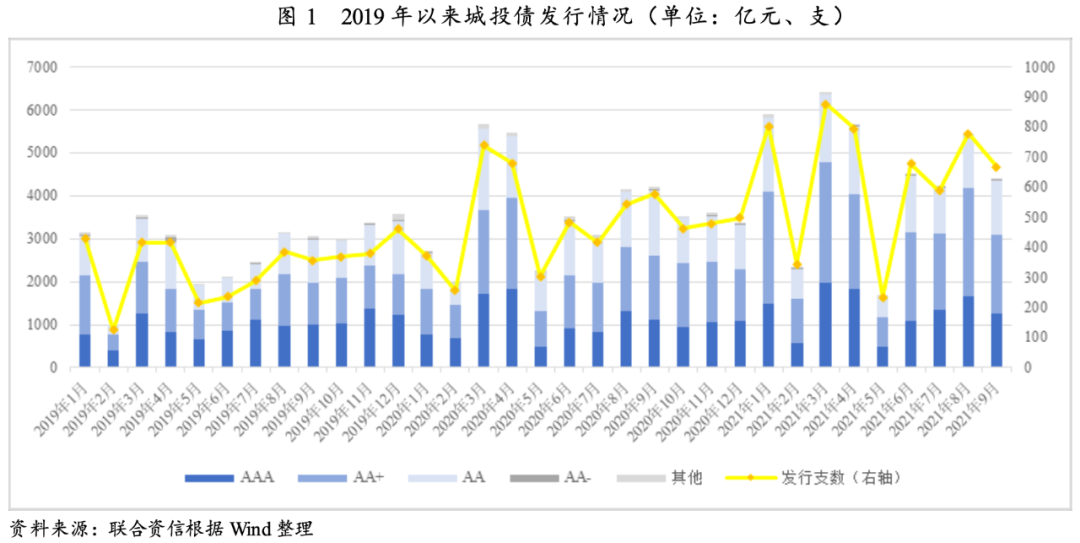

三季度城投債發行數量及規模同比和環比均顯著增長。

三季度,城投債發行數量和發行規模分別為2037支和14100.82億元,同比分別增長19.19%和18.27%,環比分別增長34.63%和25.29%。一方面,2021年下半年城投債迎來一輪到期和行權高峰,兌付壓力較2020年同期有所上升,市場再融資需求進一步擴大;另一方面,4月以來國發〔2021〕5號文、公司債發行審核條件收緊等監管政策密集發布,二季度城投債發行規模環比降幅明顯,被抑制的發行需求在三季度得到一定釋放。

三季度房地產等行業風險事件頻發,疊加監管政策收緊的持續影響,投資者風險偏好持續降低,新發行城投債的級別中樞持續上移,AAA級及AA+級城投債發行規模占比持續提升。

分級別看,三季度AAA級和AA+級城投債發行規模同比均明顯增長,增幅分別為31.05%和47.48%,AA級城投債發行規模同比下降6.50%;AAA級、AA+級及AA城投債環比均有所增長,增幅分別為25.08%、23.17%和5.33%,其中AA級城投債環比增幅較小。發行規模占比方面,三季度AAA級和AA+級城投債發行規模占比同比和環比均有所上升,其中AAA級城投債發行規模占比同比和環比分別上升1.85個和1.64個百分點,AA+級占比同比和環比分別上升7.24個和1.74個百分點;AA級占比同比和環比分別下降8.01個和3.11個百分點。房地產等行業風險事件頻發,疊加監管政策收緊的持續影響,投資者風險偏好持續降低,新發行城投債的級別中樞持續上移。

從發行方式看,三季度公募和私募發行城投債規模占比較為均衡;從發行期限看,城投債發行期限仍以中短期為主,1年期及以下城投債發行規模占比環比進一步上升;從債券品種看,仍以私募公司債為主,除企業債外其他品種發行規模環比均有所增長。

從發行方式上看,三季度公募和私募城投債發行規模分別為7631.35億元和6469.47億元,同比分別增長44.38%和8.39%,環比分別增長9.31%和30.91%;占比方面,公募和私募城投債發行規模分別占54.12%和45.88%,其中公募城投債發行規模占比同比上升7.15個百分點,環比下降4.43個百分點。

從發行期限上看,三季度城投債仍以中短期為主,1年期及以下發行規模占比同比上升較快,5(3+2)年期發行規模占比同比下降幅度較大。

從發行品種上看,私募公司債仍為城投債最主要的發行品種,三季度私募公司債發行規模占27.51%,但發行規模同比和環比均呈下降趨勢,降幅分別為8.48個百分點和0.91個百分點。此外,中期票據、超短期融資券和定向工具發行規模相對較大,分別占18.77%、18.26%和13.02%。同比增量方面,私募公司債發行規模同比減少170.95億元,其他品種發行規模同比均有不同程度的增加。環比增量方面,企業債發行規模環比小幅下降,其他主要品種發行規模環比均大幅增加,其中超短期融資券、私募公司債、一般公司債和中期票據發行規模分別增加527.67億元、490.24億元、350.71億元和312.17億元。

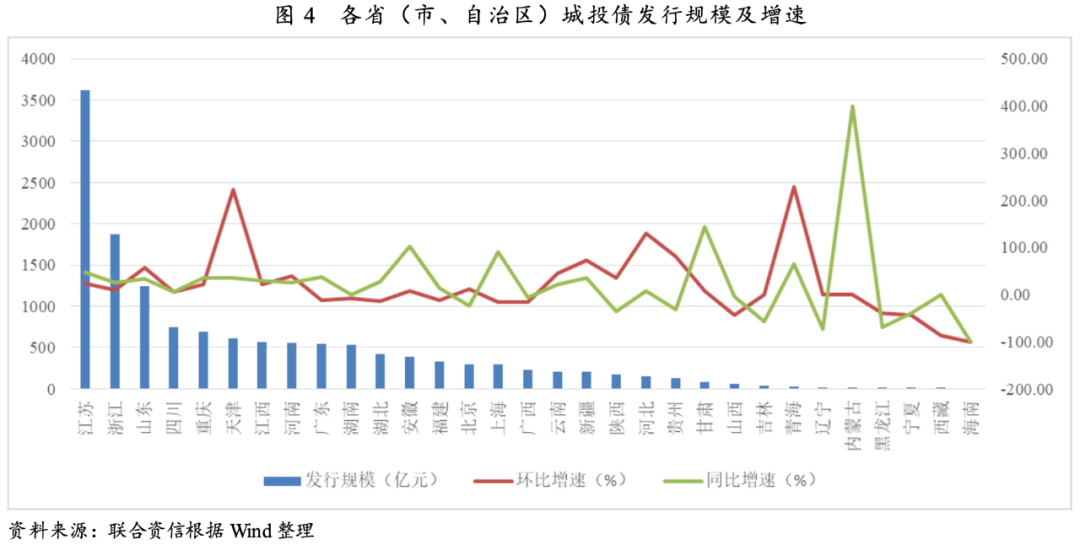

三季度城投債發行區域分化態勢延續,超過半數省(市、自治區)發行規模同比及環比均有所增長。上海和安徽發行規模同比增速較快,北京和廣西發行規模同比明顯下降;天津、新疆、云南、河南等地發行規模環比增長較快。

從發行區域看,三季度江蘇省、浙江省和山東省發行規模均超過1000億元,分別為3620.16億元、1874.88億元和1245.55億元,江蘇省城投債發行規模仍大幅領先其他省(市、自治區);四川省、重慶市、天津市、江西省、河南省、廣東省和湖南省發行規模均超過500億元。同期,吉林省、青海省、遼寧省、內蒙古自治區、黑龍江省、寧夏回族自治區和西藏自治區發行規模小于50億元;海南省無城投債發行。

同比方面,三季度共有19個省(市、自治區)城投債發行規模同比增長,在發行規模超過200億元的省(市、自治區)中,上海和安徽發行規模同比分別增長90.98%和101.96%,增幅明顯;北京和廣西發行規模同比分別下降23.93%和6.54%。環比方面,三季度共有17個省(市、自治區)城投債發行規模環比增長,在發行規模超過200億元的省(市、自治區)中,天津、新疆、山東、云南、河南發行規模環比分別增長223.42%、72.37%、56.05%、46.01%和39.19%,增幅明顯;上海、廣西、湖北、廣東、福建和湖南發行規模環比分別下降15.93%、15.39%、13.47%、11.95%、11.07%和7.53%,降幅明顯。

三季度城投債凈融資同比環比均大幅增長,區域分化態勢延續。江蘇省和浙江省凈融資規模保持明顯的領先優勢,山東省和重慶市的凈融資規模環比增幅顯著;遼寧省、黑龍江省、內蒙古自治區、天津等地連續多個季度凈融資為負,但凈融資缺口較二季度均明顯收窄。

三季度城投債凈融資規模5941.87億元,環比大幅增長52.15%,同比增長25.64%。2021年前三季度,城投債凈融資規模17256.06億元,同比下降2.64%,降幅較上半年(-12.93%)明顯縮小。

分區域來看,三季度,江蘇省和浙江省凈融資規模保持領先優勢,凈融資額分別為1352.11億元和1152.37億元,環比分別增長22.58%和0.56%。除江蘇省和浙江省外,凈融資規模排名前五的省份還包括山東省、四川省和重慶市,其中山東省和重慶市的凈融資規模環比增幅均超過90%。城投債凈融資為負的省份包括天津市、北京市、黑龍江省、貴州省、陜西省、遼寧省及內蒙古自治區,其中遼寧省、黑龍江省、內蒙古自治區、天津等地連續多個季度凈融資為負。相較于二季度,城投債凈融資規模為負的各省份融資缺口均明顯縮小,其中天津市凈融資缺口由二季度的476.70億元縮小至49.50億元,云南省和吉林省凈融資額均由負轉正。三季度城投債凈融資區域分化態勢延續,但城投企業整體融資環境有所修復,東北及西部經濟欠發達或債務壓力較大地區城投債凈融資情況有所改善。

2. 發行利率和發行利差分析

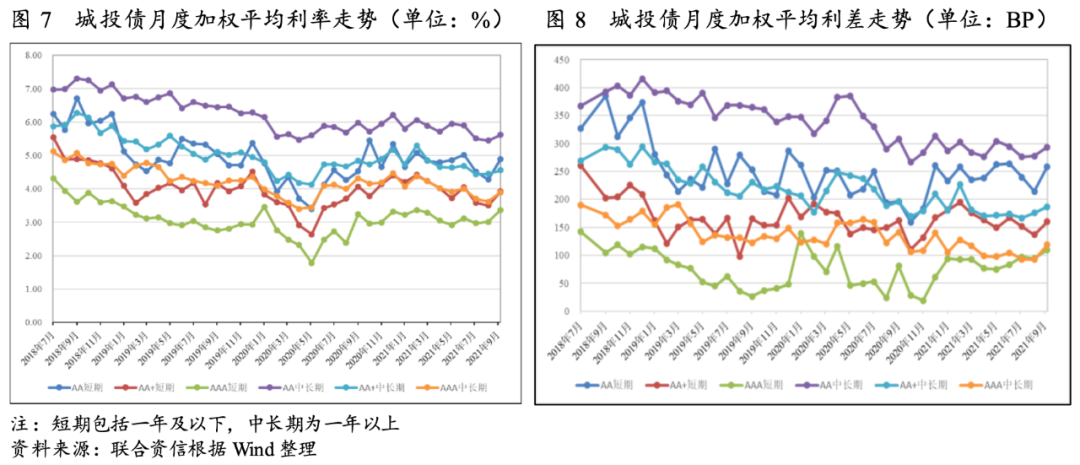

三季度,AA+級和AA級城投債的發行利率環比均明顯下降,AAA級中長期城投債發行利率同比明顯下降,AAA級短期城投債發行利率同比略有上升。AA級各期限城投債發行利差環比均有所下降,AAA級各期限城投債發行利差環比則有所上升;受“15號文”等監管政策對城投企業短期流動性造成的影響,短期城投債發行利差同比均上升明顯,中長期城投債發行利差同比則明顯下降。

三季度以來,隨著央行全面降準以及下調金融機構存款準備金率等釋放流動性,市場資金面趨緊態勢有所緩和,除了AAA級短期城投債的發行利率環比略有上升外,其他各級別、各期限的城投債發行利率環比均明顯下降。同比來看,AA+級短期城投債發行利率小幅下降,AA級和AAA級短期城投債的發行利率均有所上升;各級別中長期城投債的發行利率同比均明顯下降。分月來看,7~9月,各級別、各期限城投債的平均發行利率均表現為先降后升的“V”字形,9月的平均發行利率均環比上升,除AAA級短期外,均低于二季度末(6月)的平均發行利率,整體發行利率有所下行。

發行利差方面,2021年三季度,AA級各期限城投債發行利差環比均有所下降;AA+級城投債不同期限的發行利差表現不一,短期城投債發行利差環比明顯下降,中長期城投債發行利差略有上升;AAA級城投債發行利差環比均有所走擴。同比方面,受“15號文”等監管政策對城投企業短期流動性造成的影響,短期城投債發行利差同比明顯上升,中長期城投債發行利差同比均明顯下降。分月來看,7月,AAA級短期城投債平均發行利差較6月走擴,其他城投債平均發行利差環比均有所收窄;8月,AA級和AA+級中長期城投債的平均發行利差小幅上升,其他城投債的平均發行利差持續下行;9月,城投債的平均發行利差環比均有所上升。

1.存續城投債情況

從區域分布看,江蘇省城投債余額仍居首位;從信用級別看,存續城投債以AAA級和 AA+級為主;從債券品種看,存續城投債以公司債和中期票據為主。

截至三季度末,全國有存續債券的城投企業共2916家,存續債券共15890支,債券余額116667.45億元。從地區分布看,江蘇省城投債余額為25704.57億元,占全國城投債券余額的22.03%,居于首位;浙江省、山東省、四川省和湖南省分列二至五名,占比分別為13.37%、7.58%、6.33%和5.87%。

從債券級別分布看,截至2021年9月底,全國存續城投債中AAA級、AA+級和AA級債券分別占23.56%、20.59%和10.00%,在不考慮未披露級別城投債情況下占比分別為42.34%、37.00%和17.97%,以AAA級和AA+級城投債為主。從主體級別看,AAA級、AA+級和AA級別城投企業債券余額分別占25.57%、39.54%和32.71%。從存續品種看,截至2021年9月底,公司債、企業債、中期票據和定向工具存續規模分別占40.47%、13.64%、23.39%和15.63%,以公司債和中期票據為主。

2.四季度到期的存續債券情況

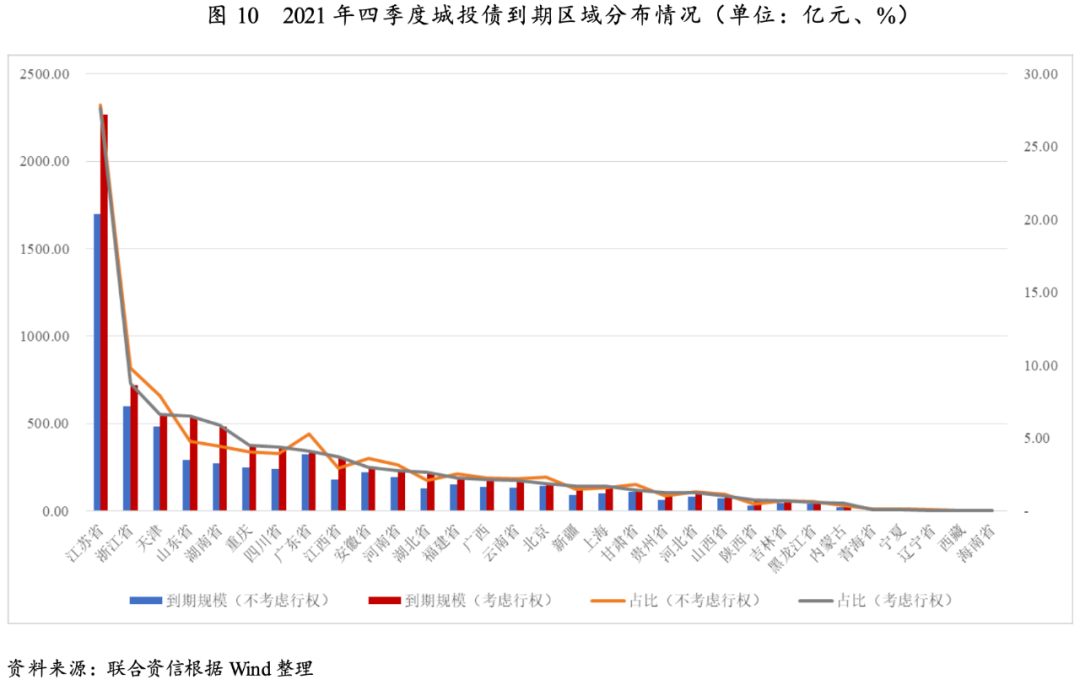

四季度到期的城投債規模較大,地方政府債務負擔較重及凈融資規模持續為負的區域城投企業流動性情況需重點關注。

在不考慮含權債券行權的情況下,四季度到期城投債規模6093.64億元;如考慮含權債券行權的情況,假設含權債券全部選擇行權,四季度到期城投債規模合計8204.29億元。四季度到期城投債規模較大,三季度城投債凈融資規模為四季度到期規模(考慮含權,下同)的0.72倍。

從債券品種看,四季度到期城投債中短期融資券、公司債及中期票據占比較大,分別為33.51%、32.11%和16.03%。從主體級別來看,AAA級、AA+級、AA級主體四季度到期債券規模占比分別為33.10%、37.54%、28.02%。

區域分布方面,江蘇省四季度到期的城投債規模最大,到期規模占全部到期規模的27.63%,浙江省、天津市、山東省和湖南省分列其次,占比分別為8.77%、6.61%、6.51%和5.87%。對比四季度到期城投債規模及三季度凈融資規模,差額最大的為江蘇省,達914.38億元;其次為天津市、湖南省、北京市和廣東省,差額分別為591.88億元、281.95億元、186.88億元和147.20億元。

四、城投企業級別變動情況

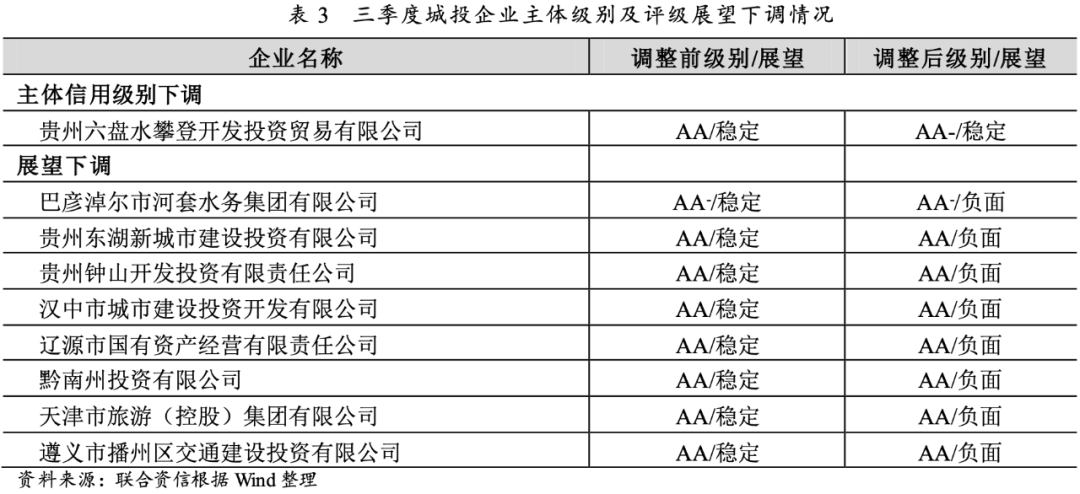

三季度,涉及主體級別或評級展望下調的城投企業分布在貴州省、內蒙古自治區、陜西省和天津市,下調原因主要包括償債壓力大、未及時償還金融機構債務、經營情況存在較大不確定性以及擔保代償風險較大等。

2021年三季度,主體級別調降的城投企業1家,來自貴州省;評級展望由穩定調整為負面的城投企業8家,其中貴州省4家,內蒙古自治區、陜西省、吉林省和天津市各1家。城投企業級別或展望下調原因主要包括償債壓力大、未及時償還金融機構債務、經營情況存在較大不確定性以及擔保代償風險較大等。

嚴監管的政策基調保持不變,將對城投企業融資環境持續產生影響。長期來看,堅決遏制地方政府隱性債務增量、妥善化解隱性債務存量的政策基調將保持不變。短期來看,國發〔2021〕5號文、滬深交易所公司債審核指引、銀保監發〔2021〕15號及補充通知等監管政策持續實施,將對城投企業融資環境持續產生影響。

城投企業信用風險區域性分化延續。區域層面,監管政策對不同區域融資環境的影響有所不同,對于經濟增長乏力及地方政府債務負擔較重地區,監管政策收緊對其城投企業融資環境影響更大。同時,部分地區城投債凈融資持續為負,短期內融資環境難以扭轉。企業層面,對于負面輿情較多、非標及債券融資占比高、短期流動性壓力較大城投企業的信用風險仍需持續關注。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 【債市分析】三季度城投債市場分析

聯合資信

聯合資信