作者:面包財經

來源:面包財經(ID:mianbaocaijing)

五一小長假前信達證券更新了招股書申報稿,隨后公司收到了證監會的反饋意見,截止5月16日,公司未對反饋意見進行回復。

信達證券是由中國信達、中海信托、中國中材共同發起設立的股份有限公司。2007年9月,公司正式開業。截至招股說明書簽署日,中國信達持有公司股份25.51億股,占此次發行前總股本的87.42%,為公司的控股股東。由于財政部持有中國信達58%的股權,所以為公司的實際控制人。此次發行募集資金扣除發行費用后,將全部用于補充公司資本金。

數據顯示,公司2019年扭轉利潤下滑趨勢后,2020年歸母凈利潤出現大幅增長。從業務來看,受整體市場交投活躍影響,公司證券經紀業務增長較快,占比卻持續下降;自營及投行業務收入則波動較大。

另外,公司的凈資本較上年相比雖有明顯增長,但與資產規模相近的上市券商相比,其凈資本規模偏小。除此之外,公司的部分風控監管指標雖滿足監管要求,但下滑幅度較大。

證券經紀業務為主要收入來源,占比逐年下降

招股書顯示,截至2020年末,公司實現營收31.62億元,同比增長42.26%,實現歸母凈利潤8.2億元,較上年同期增長近3倍。

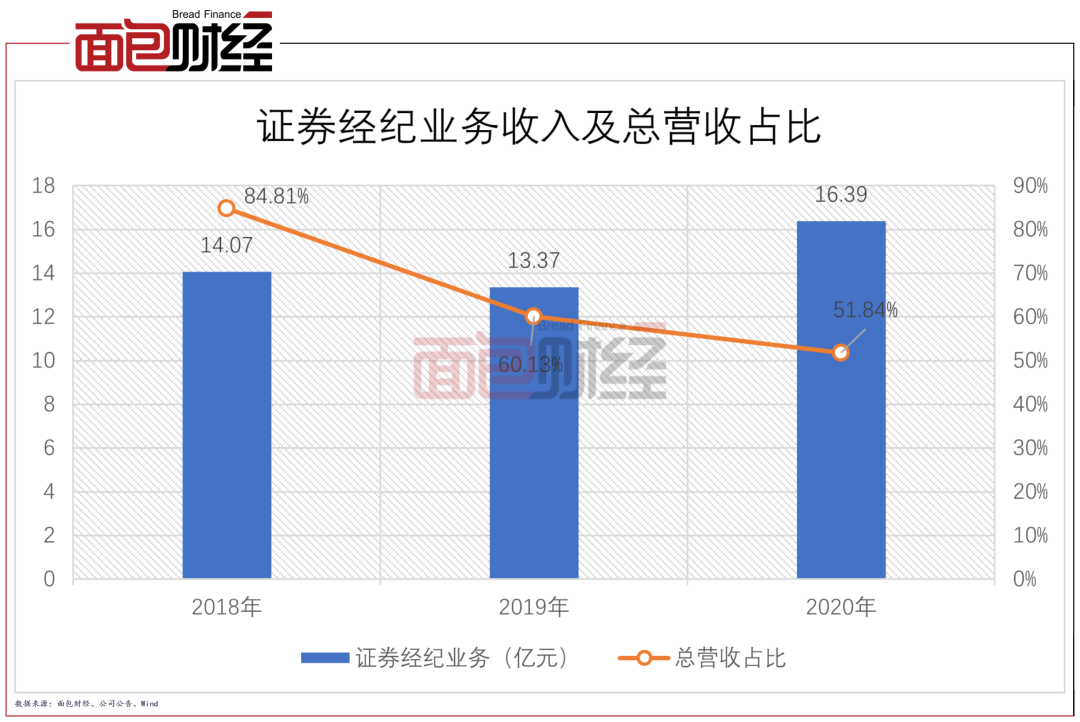

從收入構成來看,公司主要以證券經紀業務為主,2020年該業務實現營收16.39億元,在總營收中的占比超過50%。但值得注意的是,近三年該業務的營收占比持續下降,由2018年的84.81%下降至2019年的60.13%,2020年占比再次下降至51.84%。

信達證券表示,雖然證券經紀業務分部收入占比逐年下降,但預計未來一段時期證券經紀業務仍將是公司重要的收入來源。

另外值得注意的是,信達證券的證券經紀業務包括了傳統證券經紀業務和信用交易業務。對于公司將信用業務分入證券經紀業務,證監會要求公司說明該分類是否符合行業慣例,是否與同行業上市公司相關業務分類存在差異。并要求公司詳細披露融資融券、股票質押式回購業務的詳細情況。

自營及投行業務收入波動較大

除了證券經紀業務,信達證券的證券自營及投資銀行業務是公司營收貢獻較大的兩項業務。數據顯示,2020年證券自營業務實現營收4.16億元,在總營收中占比13.14%;證券投資銀行實現營收5.42億元,總營收占比為17.14%。雖然營收占比較大,但兩項業務的收入波動也較大。

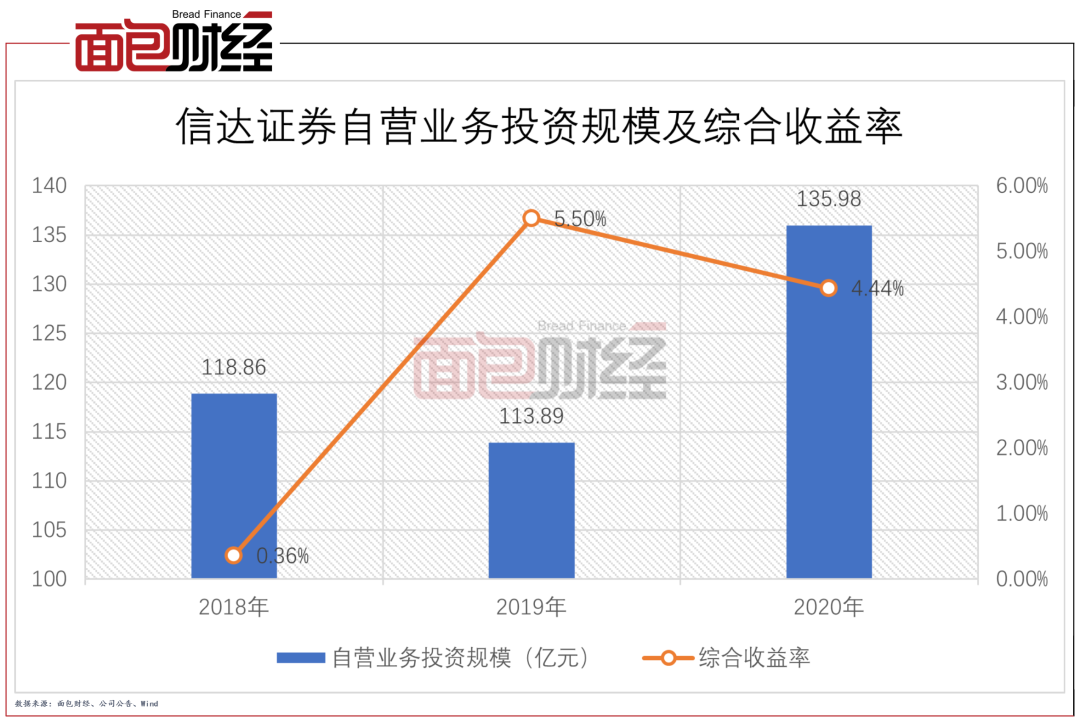

從具體業務來看,母公司口徑下,公司證券自營業務的投資規模整體增長,由2018年的118.86億元增長至2020年135.98億元,但綜合收益率波動較大,2018年至2020年分別為0.36%、5.50%和4.44%。

投資銀行業務方面,2018年至2020年該業務實現營收3.07億元、2.3億元和5.42億元,在總營收中的占比分別為18.48%、10.36%和17.14%。其中,公司的股權融資業務有較大突破,2020年完成2起IPO融資及3起再融資項目,而在此之前公司并未有股權融資業務數據。同年,公司完成各類債券主承銷項目42只。

雖然以上兩項業務在2020年均有明顯增長,但收入波動較大,且公司并未說明具體增長原因。另外,公司沒有與行業內可比公司進行對比,僅有部分券商與公司的排名情況。

對此,證監會要求信達證券補充說明證券自營收益率波動較大的原因與合理性,是否與同行業可比公司變動趨勢存在差異;說明投資銀行業務的模式、經濟效益等是否與同行業公司存在明顯差異;收入排名情況;以及承銷固定收益類項目的實際情況,是否存在違約風險,是否可能使發行人承擔剛性兌付的責任,并影響可持續經營等問題。

凈資本偏低,部分風險監管指標下降較快

目前中國證監會對券商實施以凈資本和流動性為核心的風險控制監管指標,證券公司的凈資本規模是影響業務規模的重要因素。

招股書顯示,信達證券的資本規模一直偏小,且報告期內凈資本行業排名持續下滑,已經直接影響了公司業務規模擴大、創新業務布局和盈利水平提升,在較大程度上制約了公司發展,成為公司未來發展的主要瓶頸。

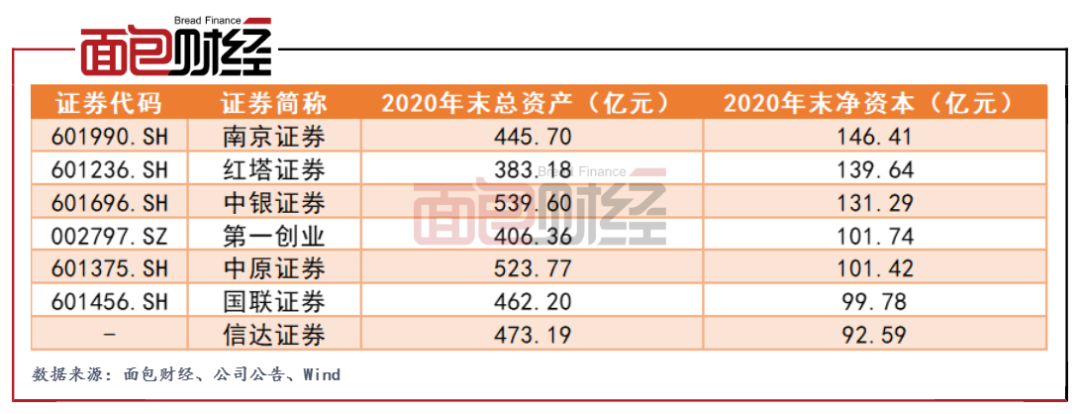

截至2020年末,公司的凈資本為92.59億元,較上年末相比雖然增加約11.77億元,但與2018年的98.13億元相比,整體仍為下滑狀態。從行業排名來看,信達證券的凈資本排名由2018年的45位下降至2020年的54位。與總資產規模相近的上市券商相比,截至2020年末,信達證券的凈資本水平最低。

除了凈資本,公司的風險覆蓋率和流動性覆蓋率均出現大幅下降。數據顯示,截至2020年末,公司的風險覆蓋率為233.06%,較2019年末下降52.76個百分點;流動性覆蓋率為232.39%,較2019年末下降612.89個百分點。

整體來看,目前信達證券的業務收入仍主要來源于證券經紀、證券自營等傳統業務,受證券市場行情的影響較大。此次公司若成功上市,募集資金將全部用于補充資本金,一方面公司的抗風險能力將進一步提升;另一方面,補充資本金后公司可以拓展創新業務規模,對于公司的業務結構或將起到一定的優化作用。

免責聲明:本文僅供信息分享,不構成對任何人的任何投資建議。

版權聲明:本作品版權歸面包財經所有,未經授權不得轉載、摘編或利用其它方式使用本作品。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“面包財經”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

面包財經

面包財經