作者:西政財富

筆者按:

2022年3月16日,國務(wù)院金融穩(wěn)定發(fā)展委員會召開專題會議,研究當(dāng)前經(jīng)濟(jì)形勢和資本市場問題,隨即央行、銀保監(jiān)會、證監(jiān)會、財政部、外管局等均積極表態(tài)維穩(wěn),并及時研究和提出有利有效的防范化解房地產(chǎn)風(fēng)險應(yīng)對方案。各地也因城施策出臺了救市的政策,看似目前國內(nèi)房地產(chǎn)調(diào)控政策已經(jīng)觸底。

我們注意到,受中資美元債頻繁違約的影響,很多外資機(jī)構(gòu)對大陸房企的美元債保持著觀望或抵觸的情緒。值得注意的是,外資中的一些房地產(chǎn)投資機(jī)構(gòu),目前正非常積極地搭建入境投資架構(gòu),大有抄底境內(nèi)房地產(chǎn)之勢。除此之外,在外資對境內(nèi)房企的投資中,以往的偏信用投資目前已逐漸轉(zhuǎn)變?yōu)榇罱ㄈ刖臣軜?gòu)掌控底層資產(chǎn)(包括解決抵質(zhì)押的問題),這個風(fēng)控措施的修正和完善主要也是房企信用風(fēng)險所致。

在偏財務(wù)投資或債券投資類的外資機(jī)構(gòu)中,盡管金融委3月16日的會議表態(tài)讓不少外資機(jī)構(gòu)都有抄底的沖動,但實(shí)際動作上還是略顯遲疑,比如一些外資機(jī)構(gòu)認(rèn)為現(xiàn)在抄底風(fēng)險還是比較大,畢竟行業(yè)和國內(nèi)外形勢都還沒見底,資產(chǎn)價格還有下行空間,并提出預(yù)計要等到下半年才是入市的好機(jī)會。需注意的是,現(xiàn)在有些開發(fā)商已經(jīng)堅持不下去了,市場各方都在積極觀察可以從他們手里收購到的項目,雖然這種收購對本土的大開發(fā)商來說要好操作一些,但外資機(jī)構(gòu)搭建入境架構(gòu)并收購項目公司的股權(quán)在最近看來也異常活躍。對此,我們結(jié)合目前外資機(jī)構(gòu)境內(nèi)投資的情況,就外商投資最新的監(jiān)管要求及外資入境投資房地產(chǎn)的關(guān)注要點(diǎn)進(jìn)行梳理,以供同業(yè)人士溝通、參考。

一、外資機(jī)構(gòu)投資境內(nèi)房地產(chǎn)的結(jié)匯難點(diǎn)

2021年1月1日,《外商投資法實(shí)施條例》正式實(shí)施,《外商投資準(zhǔn)入特別管理措施(負(fù)面清單)(2021年版)》(以下簡稱“《外商投資準(zhǔn)入負(fù)面清單》”)亦明確了對12個行業(yè)中合計31個領(lǐng)域?qū)嵭刑貏e管理措施。在外商投資領(lǐng)域?qū)用妫惩馔顿Y者不得投資《外商投資準(zhǔn)入負(fù)面清單》中禁止外商投資的領(lǐng)域。同時,《鼓勵外商投資產(chǎn)業(yè)目錄(2020年版)》亦從全國層面以及各省層面鼓勵外商投資產(chǎn)業(yè)進(jìn)行了列示。雖然房地產(chǎn)行業(yè)并非外商投資準(zhǔn)入負(fù)面清單的投資領(lǐng)域,然而,在銀行結(jié)匯及外管監(jiān)管層面,對外資投資境內(nèi)非自用房地產(chǎn)各地根據(jù)實(shí)際的監(jiān)管要求仍舊有諸多限制,但若外資機(jī)構(gòu)資質(zhì)特別優(yōu)質(zhì)的,當(dāng)?shù)卣鲇谡猩桃Y的需求,仍舊存在一事一議的空間。

自2021年6月份外管窗口指導(dǎo)以來,從操作層面來看,目前銀行主要按照外商投資負(fù)面清單進(jìn)行審核,并要求公司根據(jù)《國家外匯管理局關(guān)于改革外商投資企業(yè)外匯資本金結(jié)匯管理方式的通知》(匯發(fā)[2015]19號)(以下簡稱《通知》)的規(guī)定,出具書面蓋章承諾,即承諾外商投資企業(yè)資本金及其結(jié)匯所得人民幣資金不得直接或間接用于企業(yè)經(jīng)營范圍之外或國家法律法規(guī)禁止的支出;除法律法規(guī)另有規(guī)定外,不得直接或間接用于證券投資;不得直接或間接用于發(fā)放人民幣委托貸款(經(jīng)營范圍許可的除外)、償還企業(yè)間借貸(含第三方墊款)以及償還已轉(zhuǎn)貸予第三方的銀行人民幣貸款;除外商投資房地產(chǎn)企業(yè)外,不得用于支付購買非自用房地產(chǎn)的相關(guān)費(fèi)用。

此外,在銀行結(jié)匯層面,目前需進(jìn)行穿透核查,追索資金的最終去向,超過營業(yè)范圍以外的資金用途在結(jié)匯操作上存在一定的障礙,并且需要核查合同、發(fā)票、流水等情況。因此,以往通過設(shè)立外商投資性投資公司或外商投資性合伙企業(yè)——多層貿(mào)易公司模式,則在向貿(mào)易公司劃轉(zhuǎn)資金或?qū)ν庵Ц顿Y金,則需要提供相應(yīng)的貿(mào)易類合同、發(fā)票等作為結(jié)匯審核。對于結(jié)匯支付土地款、保證金的,目前銀行在參考工商登記的情況后,結(jié)匯主體(WOFE)或被投資主體的經(jīng)營范圍內(nèi)若含房地產(chǎn)開發(fā)等字樣的,銀行可基于此進(jìn)行資金匯劃。但是各地因?yàn)楫?dāng)?shù)乇O(jiān)管的差異,要在外商投資第一層架構(gòu)(即WOFE層面)即在經(jīng)營范圍內(nèi)包括 “房地產(chǎn)開發(fā)”存在一定的難度。

二、外資機(jī)構(gòu)對境內(nèi)資產(chǎn)的選擇及投資顧慮

對于目前活躍在國內(nèi)市場的外資機(jī)構(gòu)而言,對項目的選擇更加看重項目的位置(北上廣深等一線及個別強(qiáng)二線優(yōu)先)與資產(chǎn)現(xiàn)金流及成熟度,比如選擇北、上、廣、深成熟的寫字樓、商場,物流資產(chǎn)等能產(chǎn)生現(xiàn)金流的資產(chǎn),就寫字樓市場而言,相比于北京、上海,廣州、深圳略微弱一些。選擇寫字樓時重點(diǎn)關(guān)注當(dāng)前的回報,暫不考慮新建的出租率比較低的或在建的項目。當(dāng)然,住宅類資產(chǎn)亦優(yōu)先選擇北上廣深,并且要求項目具有一定的亮點(diǎn)與特色,接受與國內(nèi)開發(fā)商的合作開發(fā)。

近期也有不少新增的外資機(jī)構(gòu)開始在境內(nèi)活躍,對于外資機(jī)構(gòu)而言,比起政策的利好或?qū)捤桑赓Y機(jī)構(gòu)最擔(dān)心的無非是國內(nèi)政策的不穩(wěn)定性。對于首次進(jìn)入國內(nèi)市場的外資機(jī)構(gòu)而言,關(guān)注的問題包括:全國各地的自貿(mào)區(qū)及招商引資區(qū)域,各地的政策優(yōu)勢及便利是怎么樣?外資是否可以參與境內(nèi)房地產(chǎn)投資?是否會面臨結(jié)售匯的障礙?需要走什么前置程序?如何進(jìn)行投資架構(gòu)的整體設(shè)計參與對境內(nèi)房地產(chǎn)的投資?是否可以通過QFLP投資房地產(chǎn)?辦理工商登記,若后續(xù)要通過境內(nèi)投資平臺進(jìn)行項目的收購或投資,經(jīng)營范圍是否必須要股權(quán)投資?增設(shè)股權(quán)投資是否需要金融管理部門的前置審批?WOFE公司的資本金是設(shè)為人民幣便利還是美元便利?離岸人民幣結(jié)匯進(jìn)來之后,對于投資監(jiān)管層面是否是人民幣比美元更便利?資金結(jié)匯用于支付土地保證金、土地款是否有障礙?是否能確保資金分紅售匯出境?國內(nèi)對外資的稅收環(huán)境是怎么樣?如何退出?是否有退出障礙?等等。

三、外資境內(nèi)房地產(chǎn)投資架構(gòu)的搭建

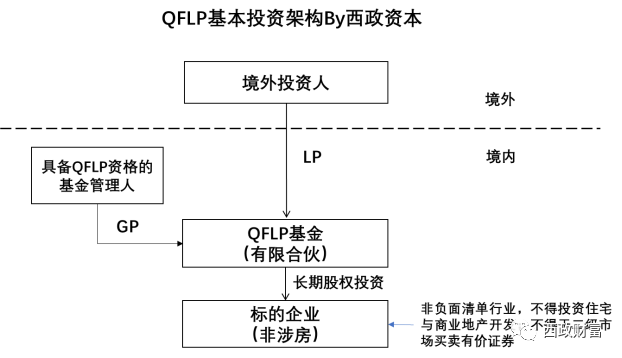

當(dāng)下全國各地也都紛紛出臺QFLP相關(guān)政策,因此也有不少外資機(jī)構(gòu)跟我們交流過是否可以通過QFLP實(shí)現(xiàn)對房地產(chǎn)的投資,基于QFLP制度設(shè)立的初衷系鼓勵對高新科技行業(yè)等的股權(quán)投資,我們認(rèn)為通過QFLP投資房地產(chǎn)存在合規(guī)上的障礙。外資投資房地產(chǎn)方面,目前通過搭建FDI架構(gòu)進(jìn)行投資系常見的操作模式之一。

(一)通過FDI進(jìn)行境內(nèi)投資系常見的投資方式

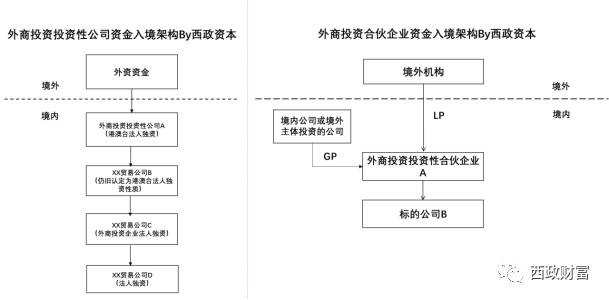

目前通過FDI方式進(jìn)行入境架構(gòu)搭建除了設(shè)立一般的貿(mào)易項下的貿(mào)易類公司(資金用途層層核查)外,亦可通過設(shè)立外商投資投資性公司或外商投資投資性合伙企業(yè)的方式進(jìn)行操作。但是,其中設(shè)立外商投資投資性公司方式資金入境,對于外資資金有相關(guān)準(zhǔn)入要求,如有的區(qū)域要求申請前一年該投資者的資產(chǎn)總額不低于2億美元或要求不低于4億美元;且該投資者在中國境內(nèi)已投資1000萬美元(按照實(shí)繳資本來看)等等。其基本架構(gòu)如下:

此外,還需注意如下事項:

由于目前銀行結(jié)匯時需進(jìn)行穿透核查,若資金用于房地產(chǎn)投資(支付保證金、土地款),按照銀行目前的審核要求,建議設(shè)立的第一層架構(gòu)(左圖的外商投資投資性公司A、右圖的外商投資投資性合伙企業(yè)A)或標(biāo)的公司B經(jīng)營范圍含“房地產(chǎn)開發(fā)”等字樣,若未來擬在境內(nèi)進(jìn)行其他項目的投資,WOFE帶有投資平臺性質(zhì)的,建議經(jīng)營范圍內(nèi)包含“股權(quán)投資”、“項目投資”等。具體是否能設(shè)立含有相關(guān)字樣各地的監(jiān)管要求不同,有的地方需由金融辦前置審批。

2. 關(guān)于注冊資本金使用的幣種。設(shè)立的外商投資投資性公司或外商投資投資性合伙企業(yè),建議使用美元作為注冊資本,主要是因?yàn)槊涝褂檬芡夤芫止芾恚嗣駧攀苋嗣胥y行管理,在跨境方面外管局的政策相對更為健全。除非外資機(jī)構(gòu)有大量的人民幣儲備,使用人民幣更便利,否則不建議在境外換成人民幣后再進(jìn)行入境投資。

3. FDI架構(gòu)的搭建系一項系統(tǒng)工程,需與銀行(需特別重視)、外管、各地金融管理機(jī)構(gòu)、工商、稅務(wù)等部門進(jìn)行充分溝通,避免因某一環(huán)節(jié)的疏漏導(dǎo)致資金難以結(jié)匯投資。

(二)通過QFLP投資房地產(chǎn)存在合規(guī)障礙

QFLP作為境外合格投資者投資境內(nèi)股權(quán)市場的重要方式,在投資范圍上不得投資于外商投資負(fù)面清單中的行業(yè)以及住宅及商業(yè)地產(chǎn)開發(fā),亦不得投資于二級市場進(jìn)行有價證券的買賣,此外,還需遵守各地QFLP政策中的相關(guān)規(guī)定。因此,通過QFLP投資房地產(chǎn)存在一定的合規(guī)障礙(實(shí)操中不乏有機(jī)構(gòu)通過套用非房企業(yè)配合的模式,但是合規(guī)上仍舊存在瑕疵)。另外,QFLP資格的申請不但涉及各地金融監(jiān)管部門的前置審批、工商登記、基金準(zhǔn)入,還需受到外商投資產(chǎn)業(yè)政策以及在額度審批、資本匯入、結(jié)匯投資、利潤匯出以及清算退出等環(huán)節(jié)還需受外匯管理部門的監(jiān)管約束。

境外投資人與具備QFLP資格的基金管理公司共同成立有限合伙型QFLP基金,因各地紛紛出臺了QFLP的相關(guān)政策,因此QFLP基金管理人的資格的申請需滿足當(dāng)?shù)氐南嚓P(guān)規(guī)則要求,先由各地的金融監(jiān)管部門審批通過,獲取試點(diǎn)資格,再前往中國證券投資基金業(yè)協(xié)會登記為基金管理人。

2. QFLP基金的設(shè)立亦需先滿足各地QFLP政策的要求,經(jīng)過各地金融監(jiān)管部門前置審批通過后,再進(jìn)行工商登記,后在QFLP政策要求的時間內(nèi)(通常為6個月內(nèi))完成中基協(xié)產(chǎn)品備案后方能進(jìn)行資金的投放。

3. 境外出資方(LP)與境內(nèi)標(biāo)的企業(yè)審核要求

(1)境外出資方:提供公司基本情況介紹,包括注冊時間、主營業(yè)務(wù)情況、經(jīng)營情況、行業(yè)地位等;境外律師見證商業(yè)登記證等注冊證明文件的公證書或查冊報告;自有資產(chǎn)證明,最近三年的資產(chǎn)總額、負(fù)債率、營業(yè)收入、凈利潤等數(shù)據(jù)及上一財年的審計報告或年報;上一年度的周年申報表;股權(quán)結(jié)構(gòu)圖(上市公司可不提供);擬派駐基金的高管人員身份證掃描件及簡歷等。

(2)境內(nèi)標(biāo)的企業(yè):(境內(nèi)第一層標(biāo)的企業(yè)必須為非房地產(chǎn)企業(yè));標(biāo)的企業(yè)營業(yè)執(zhí)照及基本情況介紹(公司主營業(yè)務(wù)、各項榮譽(yù)專利、主要優(yōu)勢等);公司所處行業(yè)的研究報告(介紹行業(yè)基本情況、市場規(guī)模、市場地位、行業(yè)內(nèi)龍頭企業(yè)及主要競爭對手等);公司未來經(jīng)營戰(zhàn)略、發(fā)展規(guī)劃及投資款用途說明。

4. QFLP基金分紅或清算后,可將資金購匯出境外,但需注意相關(guān)稅費(fèi)問題:(1)在基金存續(xù)期間,若以分紅方式實(shí)現(xiàn)資金出境的,則獲取的紅利須繳納所得稅10% ;(2)基金到期或提前清算,若清算時基金有增值,則增值部分需繳納所得稅10%。

四、境內(nèi)投資涉稅情況及外資退出方式、稅費(fèi)情況

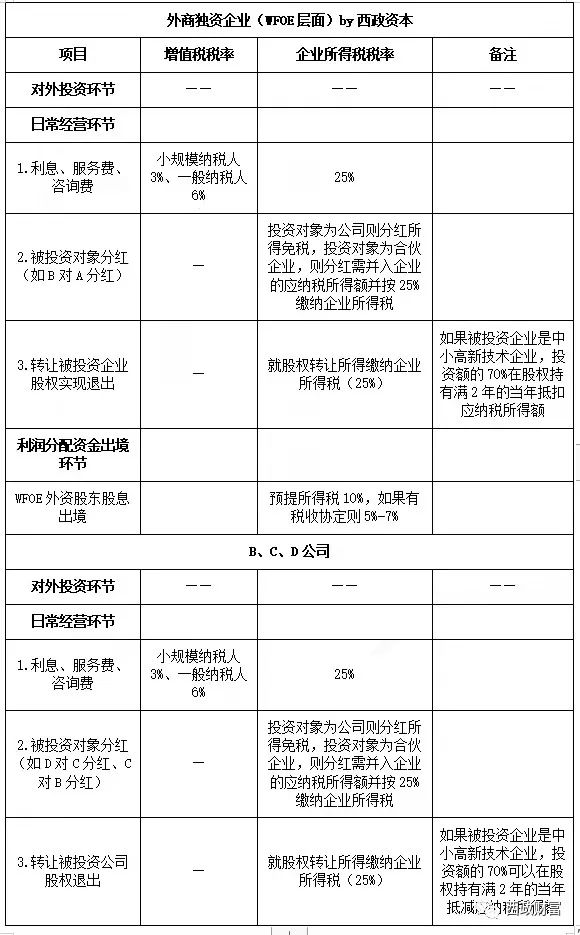

外商投資所涉稅費(fèi)情況、各地對外資機(jī)構(gòu)的總部獎勵、稅收優(yōu)惠及返還以及資金是否能順利售匯出境亦是外資機(jī)構(gòu)在投資前重點(diǎn)權(quán)衡的內(nèi)容。以搭建“外資資金—A(外商投資投資性公司,WFOE)—B—C—D”架構(gòu)為例,外資機(jī)構(gòu)境內(nèi)投資相關(guān)稅費(fèi)如下:

在外資境內(nèi)投資的背景下,通過股權(quán)轉(zhuǎn)讓或分紅方式實(shí)現(xiàn)資金出境是目前最常見的方式,但在該種模式下需特別注意相關(guān)稅費(fèi)及相關(guān)程序問題。

比如,在“外資機(jī)構(gòu)——WFOE——項目公司”的簡單架構(gòu)中(根據(jù)實(shí)際情況可能需進(jìn)行架構(gòu)設(shè)計),外資機(jī)構(gòu)將所持有的WFOE的股權(quán)轉(zhuǎn)讓給境內(nèi)主體,即WFOE直接變?yōu)閮?nèi)資公司(外轉(zhuǎn)內(nèi)),境內(nèi)收購方在代扣代繳所得稅后可正常申報資金出境。就稅費(fèi)層面,外資機(jī)構(gòu)向境內(nèi)企業(yè)或個人轉(zhuǎn)讓W(xué)FOE股權(quán)而取得的股權(quán)轉(zhuǎn)讓所得(轉(zhuǎn)讓股權(quán)收入扣除為取得該股權(quán)所發(fā)生的成本后,為股權(quán)轉(zhuǎn)讓所得,其中股權(quán)成本的計算有時會涉及外幣折算)需減按10%的稅率預(yù)提所得稅,當(dāng)稅收協(xié)定(安排)規(guī)定的優(yōu)惠稅率低于稅收法規(guī)時,應(yīng)以稅收協(xié)定(安排)為準(zhǔn)(注意外方自然人股東股權(quán)轉(zhuǎn)讓所得,依據(jù)《個人所得稅法》的規(guī)定,應(yīng)繳納20%的個人所得稅)。另外,根據(jù)源泉扣繳原則,需由支付股權(quán)轉(zhuǎn)讓價款的一方在境內(nèi)代扣代繳該所得稅。

以分紅方式資金出境時,需特別注意的是,分紅系在項目公司存在稅后利潤后方可向股東進(jìn)行分配。仍舊以“外資機(jī)構(gòu)——WFOE——項目公司”的簡單架構(gòu)(根據(jù)實(shí)際情況可能需進(jìn)行架構(gòu)設(shè)計)為例, WFOE向境外股東分配股息紅利并購匯出境時需向銀行提交同意分紅的董事會利潤分配決議(或合伙人利潤分配決議)等程序文件以及完稅的相關(guān)證明文件、稅務(wù)備案表原件及經(jīng)審計的財務(wù)報表等資料以確證存在稅后可分配利潤。在稅務(wù)層面,若外資機(jī)構(gòu)系注冊于香港的機(jī)構(gòu),根據(jù)上文提及的《內(nèi)地和香港特別行政區(qū)關(guān)于對所得避免雙重征稅和防止偷漏稅的安排》第十條股息的相關(guān)內(nèi)容約定,若外資機(jī)構(gòu)對WFOE持有25%以上的股權(quán),對于向香港公司分配的股息紅利部分應(yīng)按照5%的稅率預(yù)提所得稅。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“西政財富”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 外資機(jī)構(gòu)開始抄底境內(nèi)房地產(chǎn)?

西政財富

西政財富