作者:后稷投資

來源:后稷投資(ID:houjiamc)

2019年全國不良資產(chǎn)市場白皮書

銀行篇

聲明

本白皮書所采用數(shù)據(jù)均收集自網(wǎng)絡(luò)媒體等公開渠道,不保證數(shù)據(jù)的完整性和真實性,讀者可自行核實,如發(fā)現(xiàn)確有錯漏之處,亦歡迎聯(lián)系我們予以修正。本白皮書不構(gòu)成對任何特定市場和機構(gòu)的推薦和認定,不構(gòu)成任何投資建議。

前言

后稷投資不良資產(chǎn)白皮書系列作品的制作發(fā)布已經(jīng)進入了第三年,今年為了更好地服務(wù)讀者,后稷投資聯(lián)合浙江省投融資協(xié)會,共同制作發(fā)布本期的白皮書。我們搜集整理了2019年在全國各類網(wǎng)絡(luò)媒體等渠道上,公開發(fā)布的債權(quán)資產(chǎn)處置和成交轉(zhuǎn)讓信息,其中處置公告8499條,成交轉(zhuǎn)讓公告5679條,范圍涵蓋全國31個省份。根據(jù)該數(shù)據(jù),我們制作了本期的全國不良資產(chǎn)市場白皮書,分全國篇和交易相對活躍省份的地方篇,其中全國篇分銀行、四大AMC、地方AMC和二級機構(gòu)4個部分。受技術(shù)手段和市場參與方信息公開程度限制,我們不能保證數(shù)據(jù)的完整性,但仍舊可從中一窺全國各地區(qū)債權(quán)不良資產(chǎn)市場的大致情況。需要說明的是,債權(quán)不良資產(chǎn)處置方法多種多樣,債權(quán)轉(zhuǎn)讓只是其中一種,對不良資產(chǎn)市場整體狀況的判斷,仍需要我們從其他多個角度加以分析,但全面分析并不是本白皮書的初衷,本白皮書亦不構(gòu)成任何投資建議。

銀行債權(quán)不良資產(chǎn)轉(zhuǎn)讓市場作為不良資產(chǎn)的一級市場,是整個不良資產(chǎn)市場的風(fēng)向標。2018年底中國銀行業(yè)貸款總不良率為1.83%,在2019年上半年下行,下半年開始又重新上升至1.86%,撥備覆蓋率從2018年初的186.31%,到2019年初短暫上升,至2019年底為186.08%。銀行不良貸款總額從2018年底的20254億元升至2019年底的24135億元,增長3881億元,年增速率為19.16%。而我們統(tǒng)計的全國2019年各銀行以債權(quán)轉(zhuǎn)讓方式成交的不良貸款總額為3962億元,即實際上全國銀行業(yè)全年新形成不良貸款7843億元,這還不包括銀行自己通過債轉(zhuǎn)股等方式化解的不良貸款。全國銀行業(yè)2019年正常和關(guān)注類貸款總額為1272205億元,較2018年底的1084724億元,增加了187481億元,新增不良貸款與新增非不良貸款的比例為0.041834:1。從該數(shù)據(jù)與總不良率對比來看,銀行的貸款資產(chǎn)質(zhì)量未見好轉(zhuǎn)。而受新型冠狀病毒疫情影響,銀行業(yè)也將迎來一次大考,料將看到貸款不良率的攀升,同時監(jiān)管層也及時改變了考核要求,允許撥備覆蓋率的合理降低。但不論怎樣,中國的不良資產(chǎn)一級市場,銀行業(yè)的不良貸款存貨仍在快速攀升,市場供應(yīng)充足。

特別需要注意的是:由于銀行債權(quán)轉(zhuǎn)讓招標經(jīng)常是直接發(fā)投標邀請至各持牌AMC,故公開數(shù)據(jù)只能顯示部分銀行債權(quán)招標情況,并不完整。實際招標額與成交率不應(yīng)當依本白皮書數(shù)據(jù)計算,本白皮書也僅以公開的處置公告數(shù)據(jù)作為分析的基礎(chǔ),并且不做招標和出讓情況的對比。

01

銀行在不良資產(chǎn)轉(zhuǎn)讓市場的整體狀況

1、2019年四季度銀行業(yè)主要監(jiān)管指標

(數(shù)據(jù)來源:銀保監(jiān)會)

本月,銀保監(jiān)會公布了2019年四季度銀行業(yè)主要監(jiān)管指標。

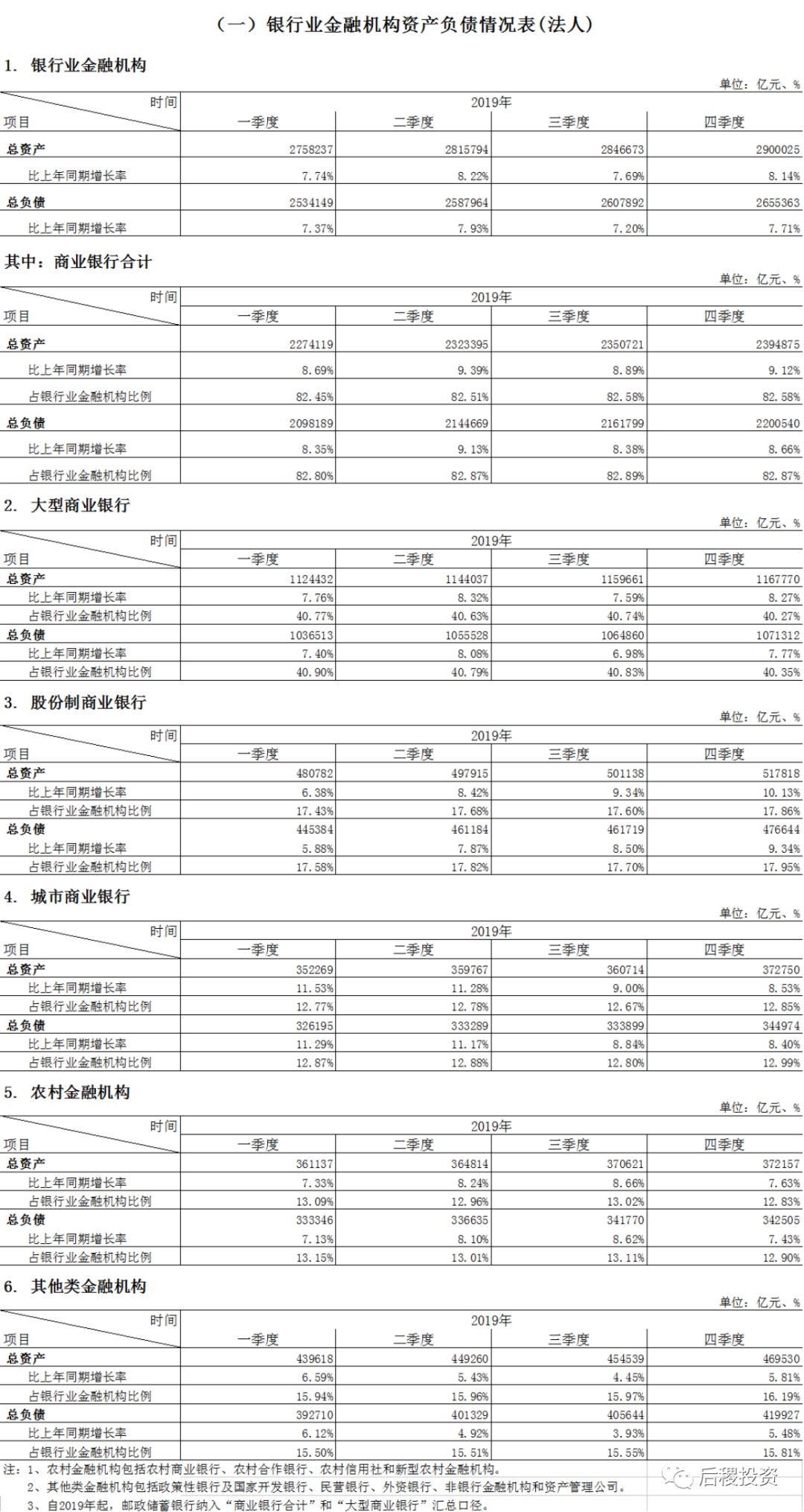

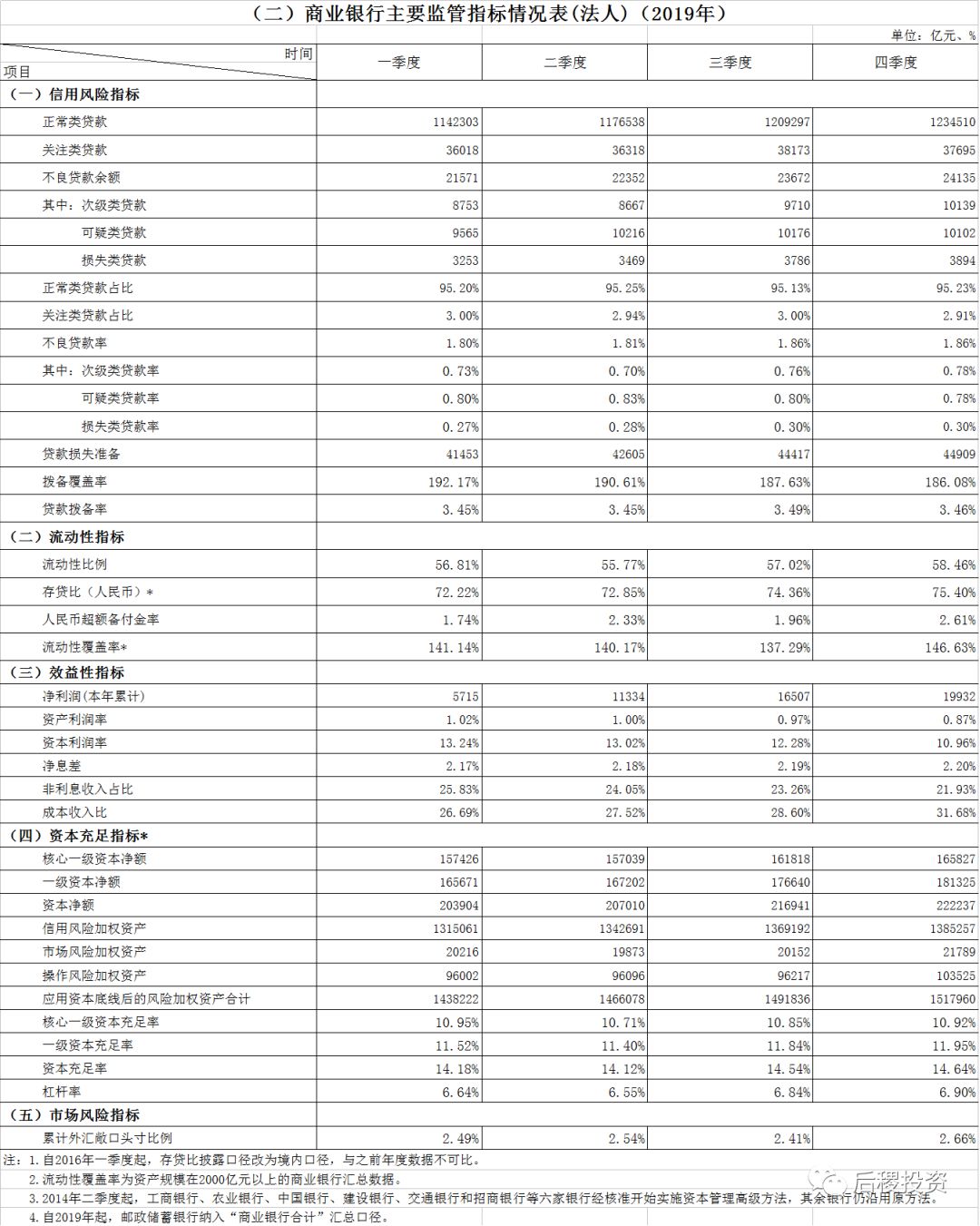

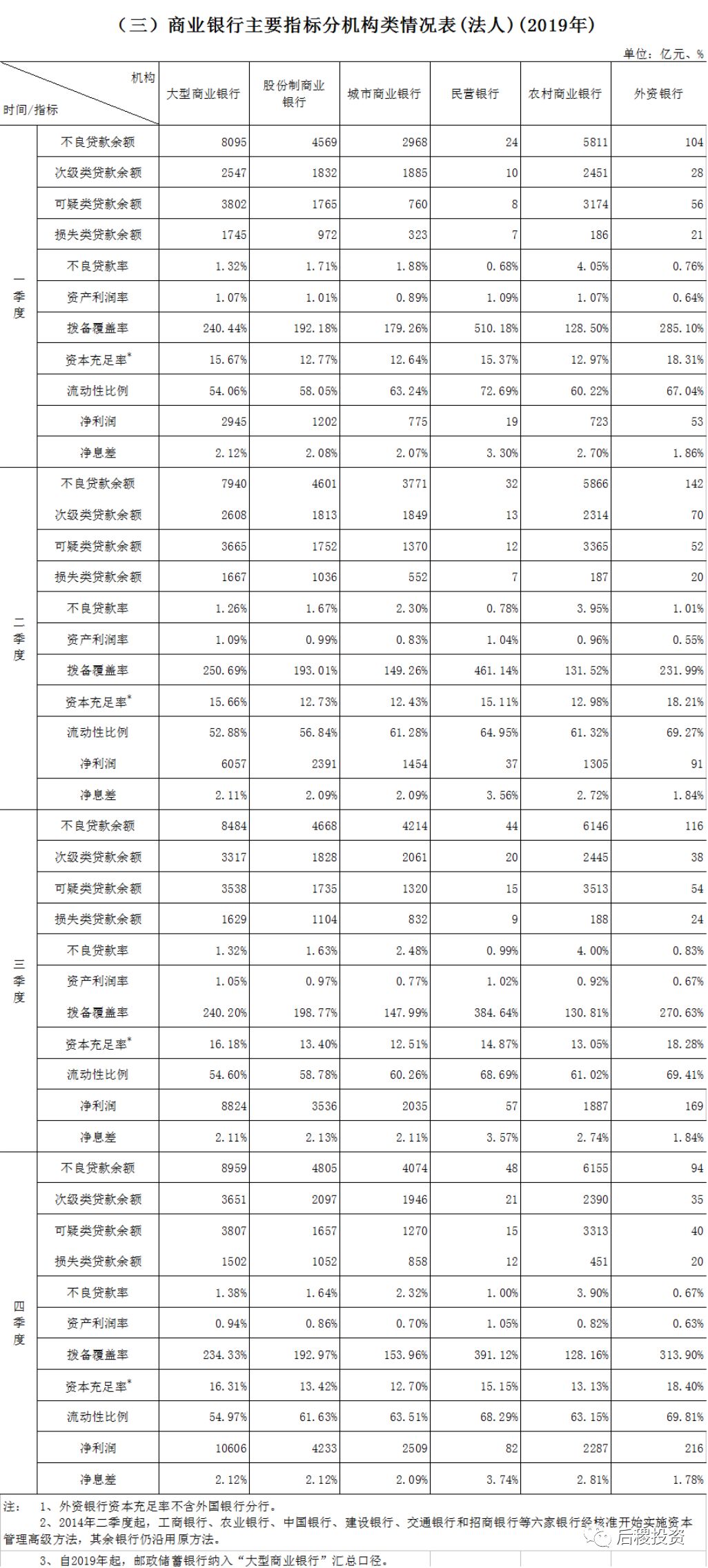

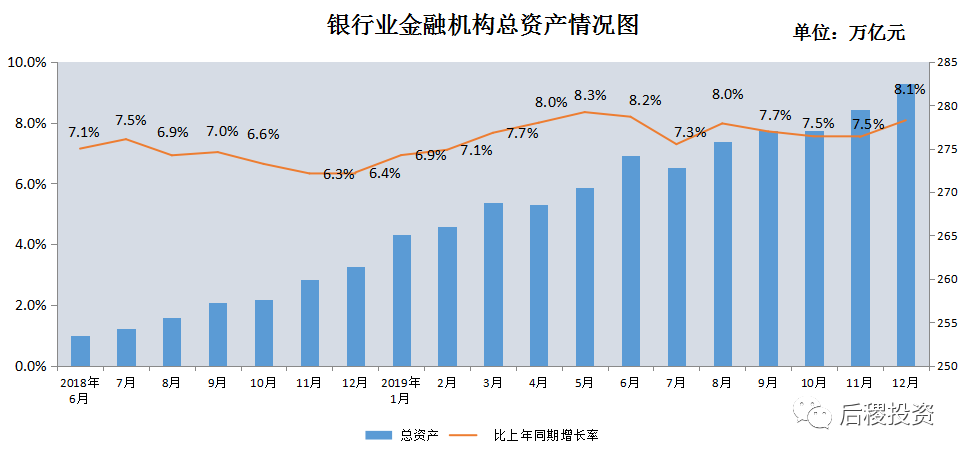

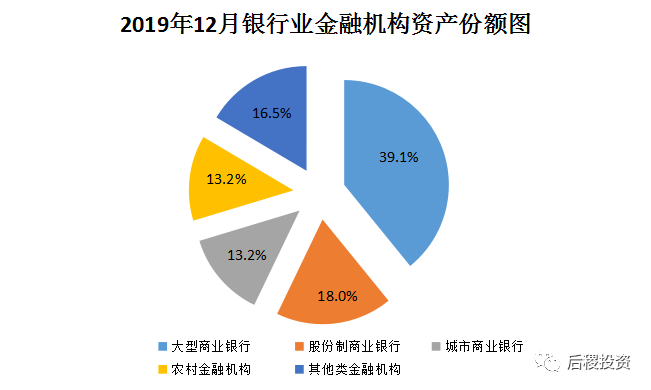

四季度末,我國銀行業(yè)金融機構(gòu)本外幣資產(chǎn)290.0萬億元,同比增長8.1%。其中,大型商業(yè)銀行本外幣資產(chǎn)116.8萬億元,占比40.3%,資產(chǎn)總額同比增長8.3%;股份制商業(yè)銀行本外幣資產(chǎn)51.8萬億元,占比17.9%,資產(chǎn)總額同比增長10.1%。

2019年四季度末,商業(yè)銀行(法人口徑,下同)不良貸款余額2.41萬億元,較上季末增加463億元;商業(yè)銀行不良貸款率1.86%,與上季末持平。2019年四季度末,商業(yè)銀行正常貸款余額127.2萬億元,其中正常類貸款余額123.5萬億元,關(guān)注類貸款余額3.8萬億元。2019年,商業(yè)銀行累計實現(xiàn)凈利潤2.0萬億元,平均資本利潤率為10.96%。商業(yè)銀行平均資產(chǎn)利潤率為0.87%,較上季末下降0.10個百分點。

2019年四季度末,商業(yè)銀行貸款損失準備余額為4.5萬億元,較上季末增加493億元;撥備覆蓋率為186.08%,較上季末下降1.56個百分點;貸款撥備率為3.46%,較上季末下降0.03個百分點。

2019年四季度末,商業(yè)銀行(不含外國銀行分行)核心一級資本充足率為10.92%,較上季末增加0.08個百分點;一級資本充足率為11.95%,較上季末增加0.11個百分點;資本充足率為14.64%,較上季末增加0.10個百分點。

2、債權(quán)招標總體情況

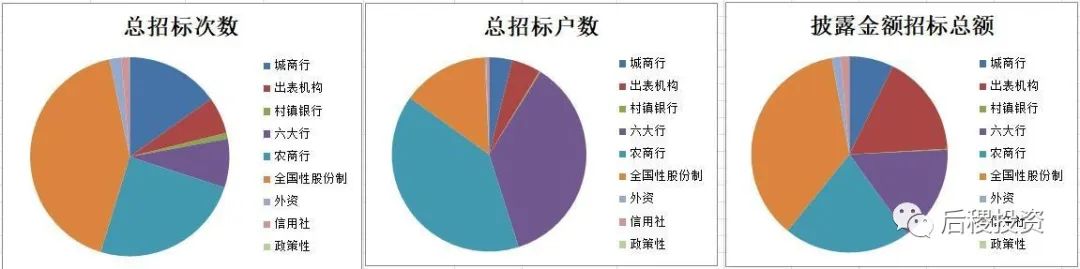

從招標次數(shù)上看,12家全國性股份制銀行最多,占了總招標次數(shù)的42%,農(nóng)商行和城商行次數(shù)也均占10%以上。但從戶數(shù)上看則是農(nóng)商行和六大國有銀行(新增郵儲銀行,但未見郵儲銀行的招標記錄),占比39.78和36.22%。六大行的債權(quán)招標戶數(shù)中未透露金額的比例較高的原因,是因農(nóng)行廣東分行在5月份發(fā)布了一次大批量債權(quán)的處置公告,未透露債權(quán)數(shù)額。從金額占比上看,全國性股份制銀行招標總額占比最多,農(nóng)商行排第二,而銀行出表機構(gòu)的公告數(shù)據(jù),則不太好歸類的具體哪一類銀行中去,但應(yīng)當以六大行為多。

3、債權(quán)出讓總體情況

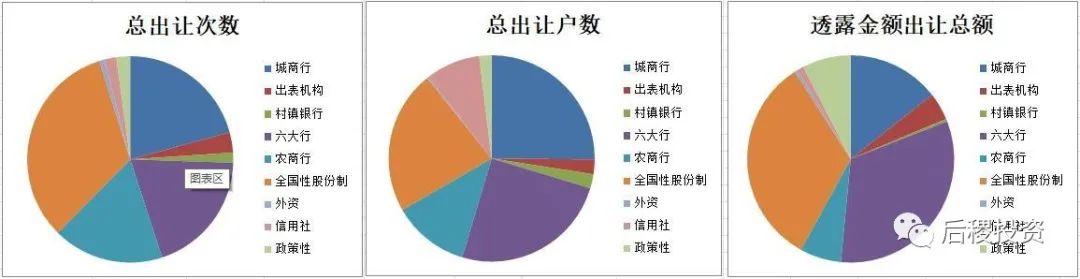

與招標次數(shù)一樣,銀行債權(quán)出讓次數(shù)的前三仍然是全國性股份制銀行、農(nóng)商行和城商行,但戶數(shù)上,六大國有銀行的比例有所提高,而農(nóng)商行的比例有所下降。而從金額上看,六大國有銀行和全國性股份制銀行各占了約1/3。造成這種情況的原因是:國有大行的資產(chǎn)包通常單戶債權(quán)金額更大,而農(nóng)商行通常單戶債權(quán)金額較小。

02

銀行的債權(quán)出讓去向分析

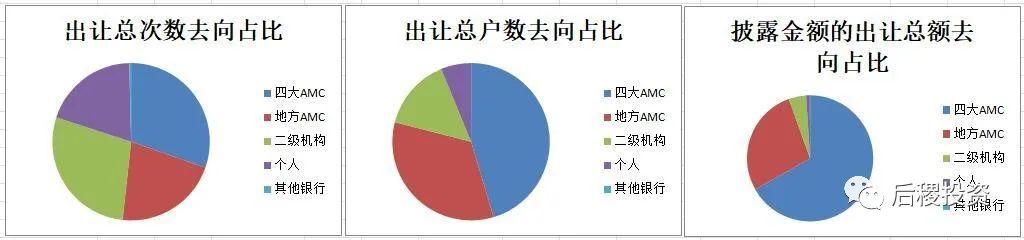

1、出讓去向總覽

(金額單位:萬元)

從出讓去向上看,四大AMC和地方AMC的總次數(shù)和總戶數(shù)相近,但總金額上,四大AMC占了將近70%,這是因為四大跟國有六大行的業(yè)務(wù)聯(lián)系更密切,而自然人和二級機構(gòu)雖然也從銀行直接受讓債權(quán),但因監(jiān)管原因通常以單戶債權(quán)為主,故總金額占比較小。銀行出讓至四大AMC的債權(quán)總額為2646億,出讓至地方AMC的債權(quán)總額為1098億元,由此推測出目前四大AMC和地方AMC在銀行債權(quán)出讓一級市場的受讓比例大約為7:3。

2、受讓人的不同類型銀行債權(quán)受讓占比

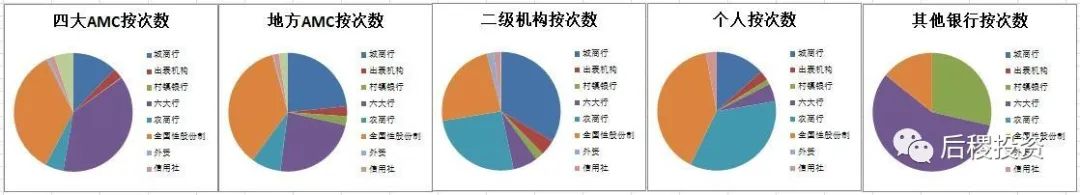

(1)按受讓次數(shù)

單從受讓次數(shù)看,四大全國AMC從國有六大行和全國性股份制銀行的受讓次數(shù)較多,而地方AMC除上述銀行外,從城商行受讓的比例也相對較高。二級機構(gòu)和自然人則是從全國性股份制銀行、城商行、農(nóng)商行受讓的次數(shù)最多。銀行間的轉(zhuǎn)讓則只是偶爾發(fā)生。

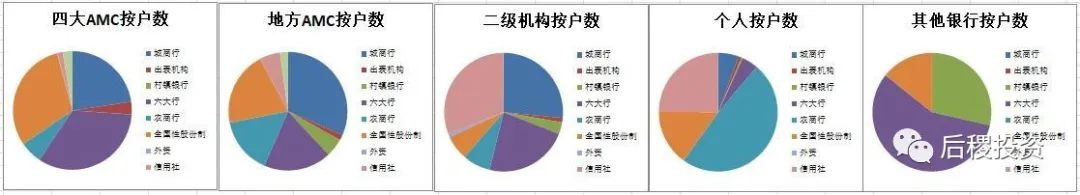

(2)按受讓戶數(shù)

按戶數(shù)看,持牌AMC從各類型的銀行的受讓比例與受讓次數(shù)呈正比,城商行、全國性股份制銀行和國有六大行占了戶數(shù)的絕大多數(shù),而二級機構(gòu)和自然人則從信用社受讓的戶數(shù)比例較高,這也是符合市場特征的。

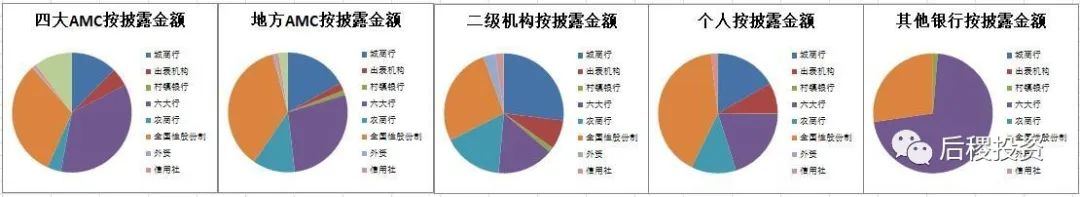

(3)按披露的受讓金額

從受讓金額比例上看,最受持牌AMC青睞的銀行仍舊是國有六大行、全國性股份制銀行和城商行,其中四大全國AMC從城商行的受讓占比,較地方AMC要少,地方AMC從農(nóng)商行的受讓占比,也較四大全國AMC也要高一些。而二級機構(gòu)和自然人從各類銀行的受讓金額占比相似,自然人從全國性股份制銀行受讓的金額占比,要較二級機構(gòu)高一些。

03

債權(quán)地區(qū)招標與出讓成交情況

1、地區(qū)招標

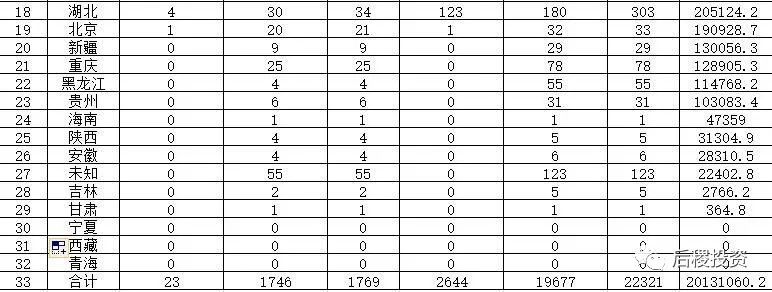

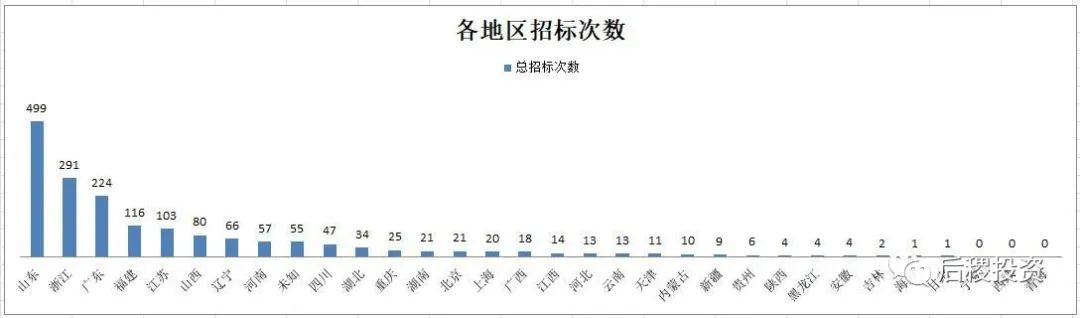

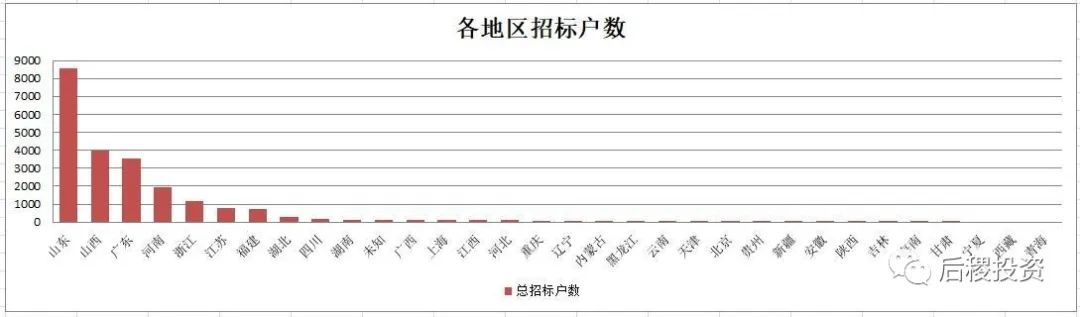

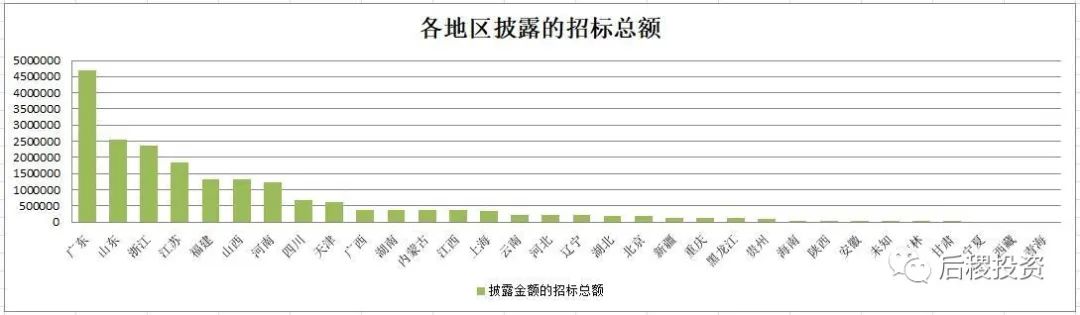

(金額單位:萬元)

銀行招標次數(shù)前五的省份是山東、浙江、廣東、福建和江蘇,戶數(shù)前五的省份是山東、山西、廣東、河南和浙江,而披露的金額前五的省份是廣東、山東、浙江、江蘇和福建,山西和河南排第六和第七。總體來說除傳統(tǒng)成交活躍大省外,河南和山西等中部地區(qū)省份的銀行的債權(quán)招標力度也較大。

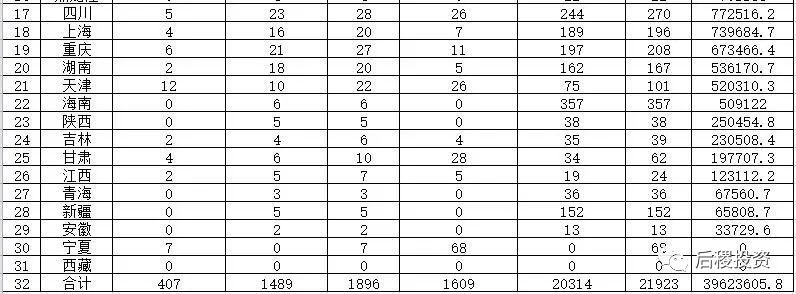

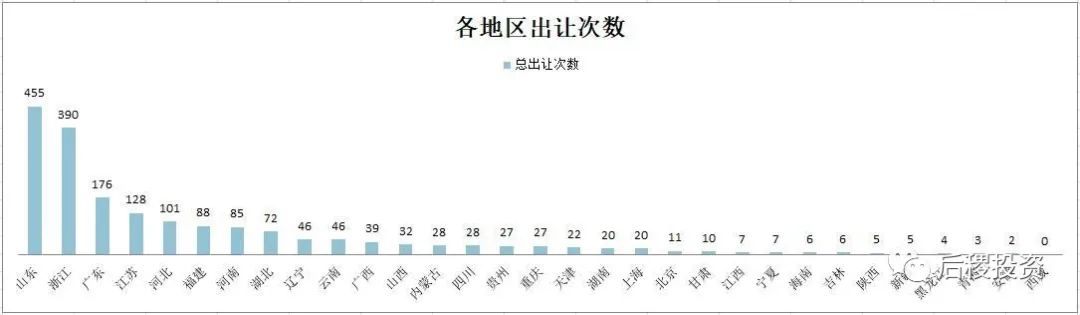

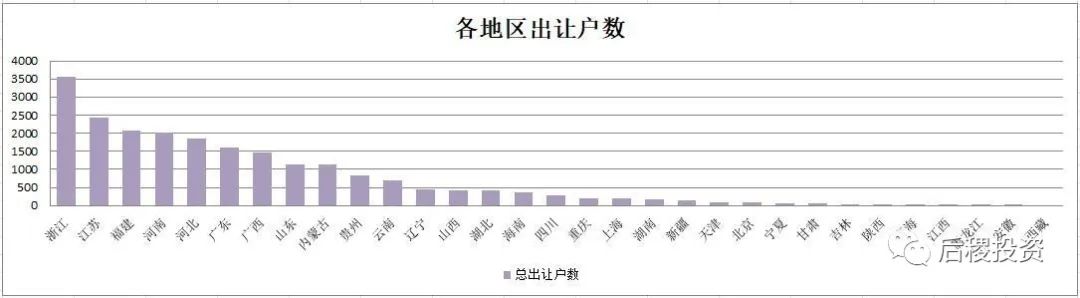

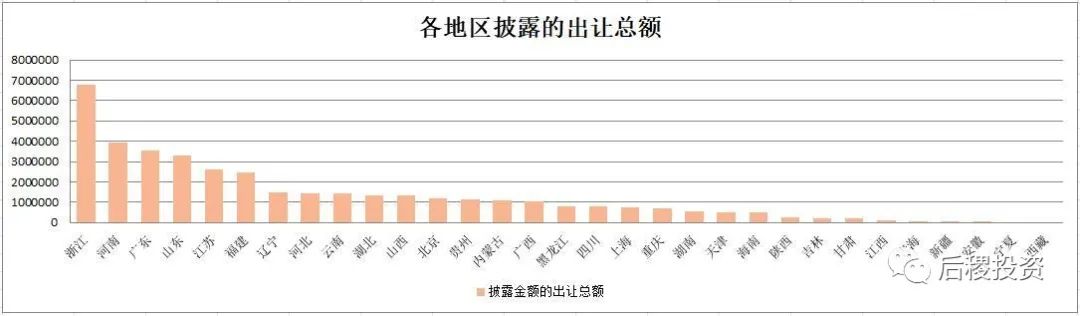

2、地區(qū)出讓

(金額單位:萬元)

從上圖看,銀行出讓成交次數(shù)前五的省份是山東、浙江、廣東、江蘇和河北;戶數(shù)前五的省份是浙江、江蘇、福建、河南和河北,廣東排第六;而出讓總額排名前五的省份是浙江、河南、廣東、山東和江蘇,福建、遼寧、河北、山西緊隨其后,較其他地區(qū)為高。仍舊可以看出東部地區(qū)省份,銀行的出讓力度較其他地區(qū)為高,當然這也與我國的經(jīng)濟總量分布有關(guān)。

04

債權(quán)招標與出讓成交月度情況

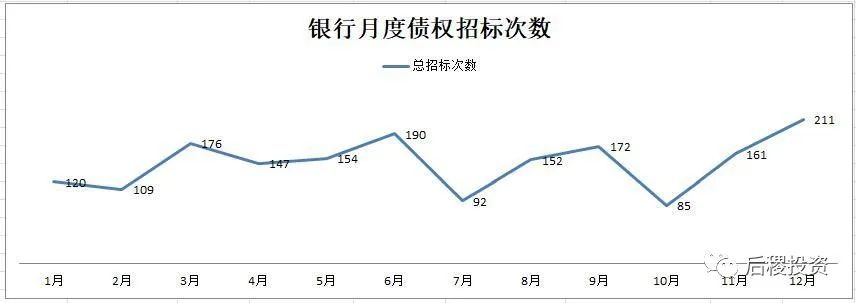

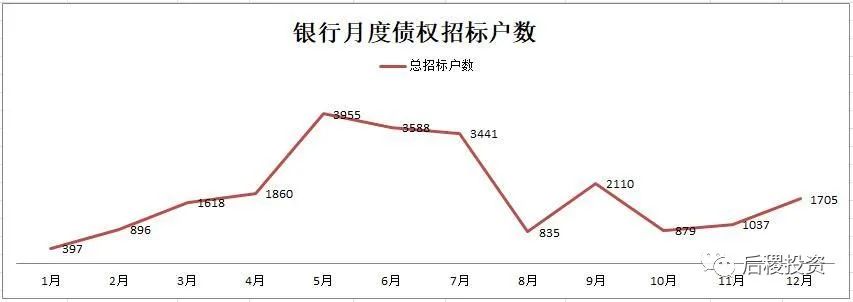

1、月度招標

(金額單位:萬元)

月度招標次數(shù)圍繞月150次上下浮動,而戶數(shù)圍繞月2000戶左右浮動,金額曲線區(qū)間的中線則為月150億元左右。4月和11月為招標的高峰期,這與實際市場表現(xiàn)契合。

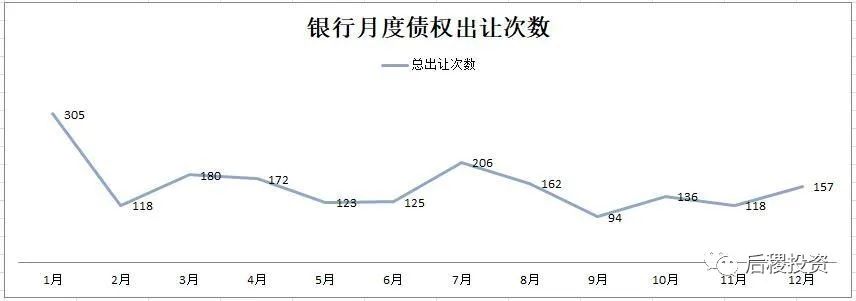

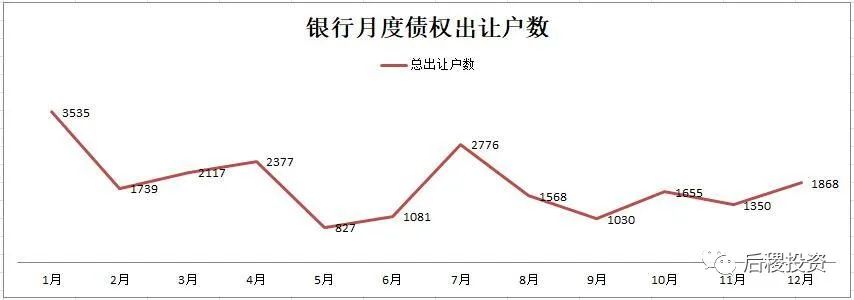

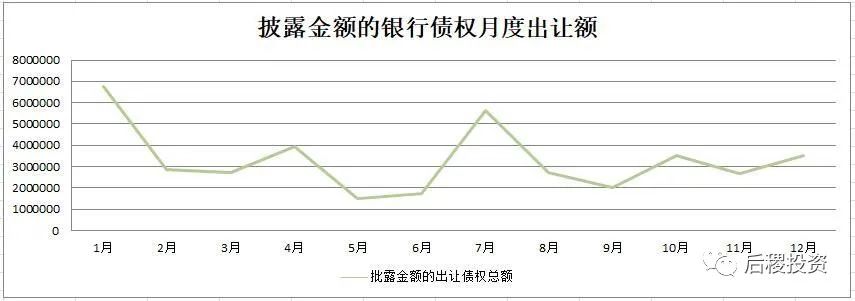

2、月度出讓

(金額單位:萬元)

除1月外,銀行月度出讓次數(shù)曲線的區(qū)間為94-206次,區(qū)間中值為150次左右,戶數(shù)區(qū)間為827-2776戶,區(qū)間中值為1800戶左右,而月度出讓成交金額的區(qū)間中值則為350億元左右。1月和7月是公告成交的高峰期,這與業(yè)務(wù)規(guī)律也契合。

05

結(jié)語

根據(jù)我們的統(tǒng)計,2018年,各銀行披露的債權(quán)出讓次數(shù)為2214次,戶數(shù)超過3萬戶,累計轉(zhuǎn)讓債權(quán)逾4500億元(詳見2018年白皮書)。對比2018年,2019年無論是出讓次數(shù)、戶數(shù),還是披露的債權(quán)出讓總額,都有一個較明顯的降低。降低的實際原因請各位讀者自行判斷,而根據(jù)我們自己分析,主要還是因為資產(chǎn)包價格在經(jīng)歷前幾年的瘋狂上漲后,已經(jīng)處在高位,加之互金和配資市場風(fēng)險頻出暴雷不斷,導(dǎo)致投資人受讓意愿減低,三級市場的低迷傳導(dǎo)至二級市場,部分手中握有大量存貨的持牌AMC也轉(zhuǎn)向去庫存,新增投放意愿降低,進而傳導(dǎo)至一級市場。2018年四大全國AMC披露的從銀行手中受讓的債權(quán)總額為3385億元,而2019年為2516億元,2018年從各機構(gòu)手中凈受讓的債權(quán)額為2300多億元,而2019年只有1000億元左右,而地方AMC在2018和2019年的凈受讓都大約在1000億左右,規(guī)模保持不變,并無新增投放。伴隨著銀行不良率的持續(xù)升高,加上新冠疫情影響,如宏觀貨幣政策不出現(xiàn)大的變化,債權(quán)資產(chǎn)包價格在2020年可能還是會先經(jīng)歷一個下行周期,繼而部分地區(qū)可能會出現(xiàn)買點。

需要特別指出的是,不良資產(chǎn)的收購期是逆周期的,但投資不良資產(chǎn)的獲利期是順周期的,我們投資不良資產(chǎn)行業(yè),從邏輯上看,還是因為相信中國經(jīng)濟的基本面是好的,總體是在向好的方向發(fā)展。比如我們面對新冠疫情,雖暴露出發(fā)展上的一些短板,但也找到了將來的上升的空間在哪里,同時迅速控制疫情發(fā)展所展現(xiàn)出來的強大組織能力也堅定了我們發(fā)展的信心。不良資產(chǎn)行業(yè)的發(fā)展,同社會其他行業(yè)一樣,仍需行業(yè)內(nèi)外各參與方的共同努力。

附表:

勘誤

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“后稷投資”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

后稷投資

后稷投資