作者:結構融資三部

來源:聯合資信(ID:lianheratings)

房地產行業作為我國的支柱行業,其發展影響著金融系統的安全和穩定。近年來,房地產行業政策持續高壓,房企外部融資環境持續收緊,因價格管控、地價上升利潤空間持續收窄,部分房企已面臨流動性危機。2020年8月,中國人民銀行、住建部召開房企座談會,明確重點房地產企業資金監管和融資管理規則,即“三道紅線”,旨在控制房地產企業有息債務增長,防范房地產企業融資危機和系統性風險,在“三道紅線”的背景下,拓寬融資渠道、優化債務指標對房地產企業的健康發展尤其重要。

三道紅線的出臺限定了不同類型房地產企業(以下簡稱“房企”)的融資上限,即便三道紅線都達標的優質企業,有息負債年增速也不得超過15%。作為資本密集型行業,融資增速設置上限無疑會影響房企的發展,三道紅線具體包括:

指標1:房企剔除預收款后的資產負債率[1]不得大于70%; 指標2:房企的凈負債率[2]不得大于100%; 指標3:房企的現金短債比[3]不得小于1。

根據房企的踩線情況,分為“紅、橙、黃、綠”四檔:

紅色檔:如果三條紅線都觸碰,則不得新增有息負債; 橙色檔:如果碰到兩條線,有息負債規模年增速不得超過5%; 黃色檔:碰到一條線,有息負債規模年增速不得超過10%; 綠色檔:三條線都未碰到,有息負債年規模增速不得超過15%。

資產證券化是房企重要的融資渠道之一,房企主要涉及的結構融資方式包括供應鏈、購房尾款、CMBS/CMBN和類REITs等。相較于其他融資渠道,ABS會計處理更加靈活。其中,供應鏈、購房尾款和CMBS/CBMN一般不涉及出表問題;類REITs項目將自持物業所有權轉移,存在出表的可能性。雖為負債,但如果科目明細或附注披露不明確,可能造成ABS的“隱藏”,從而低估房企的負債指標。

[1]剔除預收款后的資產負債率=(負債-預收賬款-合同負債)/(資產-預收賬款-合同負債)。

[2]凈負債率=(全部債務-貨幣資金)/所有者權益,其中全部債務=短期債務+長期債務,短期債務=短期借款+交易性金融負債+一年內到期的非流動負債+應付票據,長期債務=長期借款+應付債券。

[3]現金短期債務比=(貨幣資金-受限部分)/短期有息債務。

二、房企資產證券化融資方式會計處理以及對三道紅線具體影響

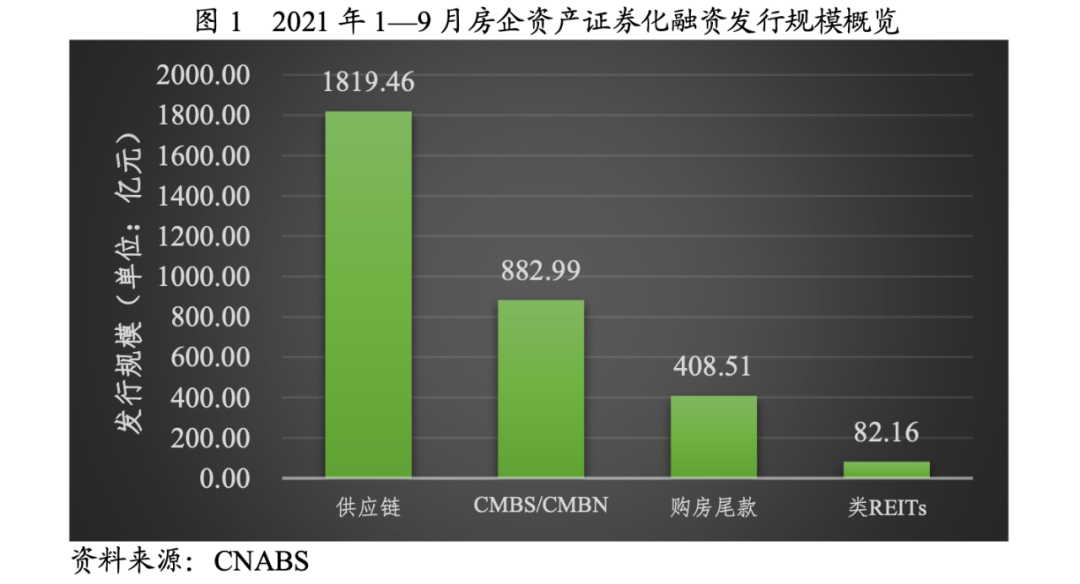

從發行情況來看,2021年1~9月,房企資產證券化產品發行總規模為3418.92億元,同比下降2.59%;其中供應鏈ABS/ABN、CMBS/CMBN、類REITs和購房尾款為最主要的發行品種,發行規模分別為1819.46億元、882.99億元、82.16億元和408.51億元,如下圖所示。

1.供應鏈

供應鏈融資以房企應付賬款為基礎資產,采用“1+N”反向保理模式,以單一核心企業及其下屬公司為債務人的供應鏈資產證券化產品在解決上游供應商資金回籠。近三年,房企供應鏈融資存續規模呈逐年遞增態勢。截至2021年9月底,房企供應鏈存續規模2291.97億元,其中前三大房企(萬科企業股份有限公司、碧桂園地產集團有限公司和保利發展控股集團股份有限公司)存續金額[4]分別為685.75億元、162.19億元和160.48億元。

假設在貿易工程背景及雙方的合同真實有效性的前提下,(1)若直接債務人和債權人均為核心企業的并表子公司,賬務處理上,核心企業合并口徑借銀行存款,貸應付賬款,合并口徑資產負債率會有上升;(2)若直接債務人是核心企業的子公司,而債權人非核心企業的子公司時,此時債權只是從供應商轉移至專項計劃,母公司對外債務未發生變化,也無資金經過房企,僅債權人(供應商變為保理商)以及付款時間(拉長)發生變更,因此一般只變動應付賬款下面的二級,故合并口徑資產負債率未有影響;(3)若直接債務人非核心企業子公司時,雖然合并口徑負債率未有影響,但作為差額支付方、共同債務人等類似擔保方式,或有負債根據情況(導致經濟利益流出企業的可能性大小等)來決定是否需要在會計報表附注中披露。綜上,供應鏈融資根據債務人和債權人是否并表情況,可能會涉及無息負債端科目的調整,即三道紅線中可能導致剔除預收后的資產負債率上升,凈負債率下降,現金短期債務比上升。

[4]因ABS項目大多以私募發行,公開數據有限,本報告根據CNABS和WIND公布數據進行統計,因此存續規模較真實情況或有差異,下同。

2.購房尾款

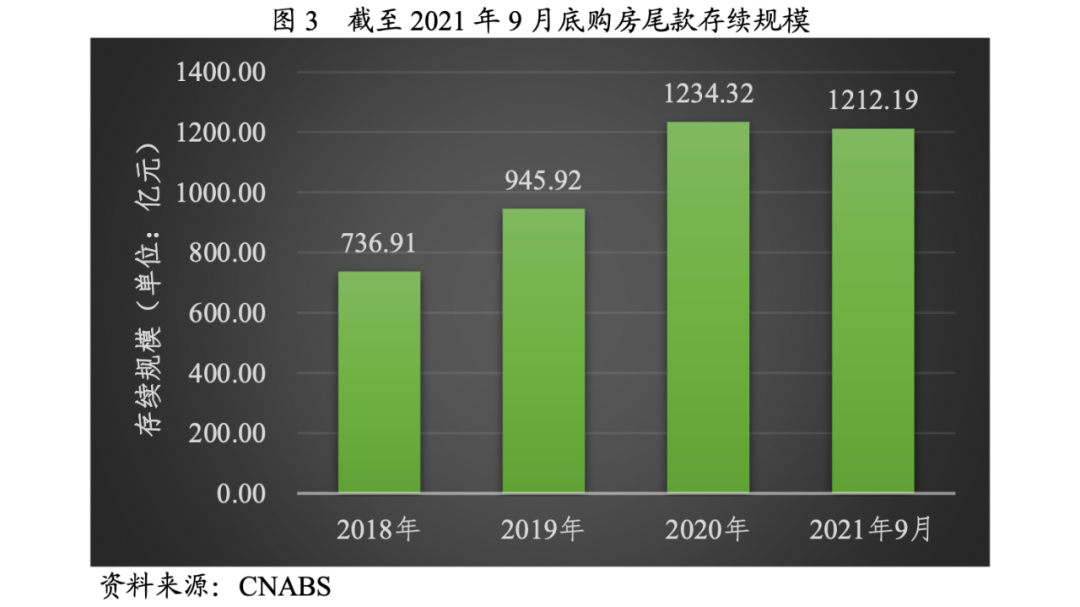

購房尾款基礎資產系房企預期將收到的,購房者申請的銀行按揭款,由于商品房銷售一般采用預售制,房企尚未完成房屋交付義務,不滿足收入確認條件。近三年,房企購房尾款存續規模呈逐年遞增態勢,截至2021年9月底,房企購房尾款存續規模1212.19億元,其中前三大房企(萬科企業股份有限公司、碧桂園地產集團有限公司和廈門建發股份有限公司)存續金額分別為137.83億元、100.63億元和80.00億元。

本質上來看,購房尾款可以理解為以“未來債權”的償債現金流進行質押的一筆有息借款。但實操過程中會出現兩種模式;(1)由房企作為原始權益人發起ABS融資,此類產品本質為應收賬款債權質押。通常來看,購房尾款發行期限長于1年,會計處理為借銀行存款,貸長期借款、長期應付款、應付債券、其他非流動負債等科目,由于涉及有息債務科目調整,故三道紅線中可能導致剔除預收后的資產負債率上升,凈負債率未發生變化,現金短期債務比上升。(2)由房企先向保理公司轉讓購房尾款債權,再由保理公司作為原始權益人發行尾款ABS,本質上債務嫁接到了SPV層面,且房企將所融資資金計入預收款項,加快了預收賬款的到賬時間,故房企在會計處理時借庫存現金/銀行存款,貸預收賬款,較上述第1種模式,此時有息金融負債變為無息的經營性負債,此次融資降低了剔除預收后的資產負債率,同時降低了凈負債率,若房企用融資進一步償還存續金融負債,有助于優化報表。

3.CMBS

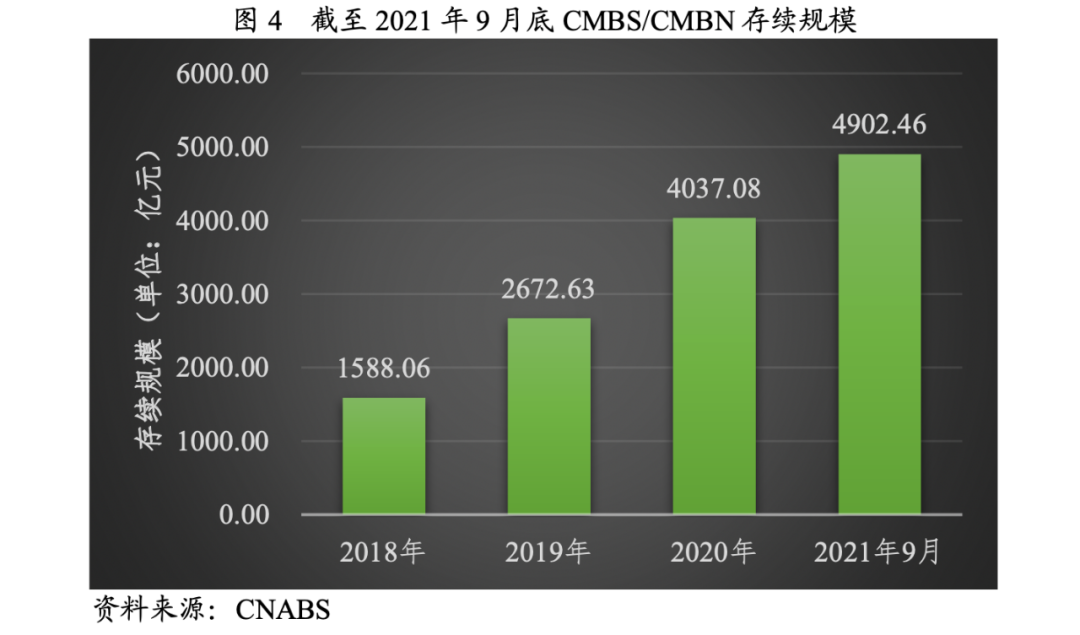

CMBS以寫字樓、酒店、商場、公寓、物流地產等商業地產作為底層標的物業,以標的物業抵押貸款債權為基礎資產發行資產支持證券,其本質可以看做是房企的抵押貸款。近三年,房企CMBS存續規模呈逐年遞增態勢,截至2021年9月底,房企CMBS存續規模4902.46億元。CMBS由于其債權屬性,且所有權及風險未發生轉移,因此無法出表,CMBS產品期限較長,且為有息負債,故會計記賬時借銀行存款,貸長期借款、長期應付款、其他非流動負債等科目,由于涉及長期有息債務科目調整,故即三道紅線中可能導致剔除預收后的資產負債率上升,凈負債率不變,現金短期債務比上升。

4.類REITs

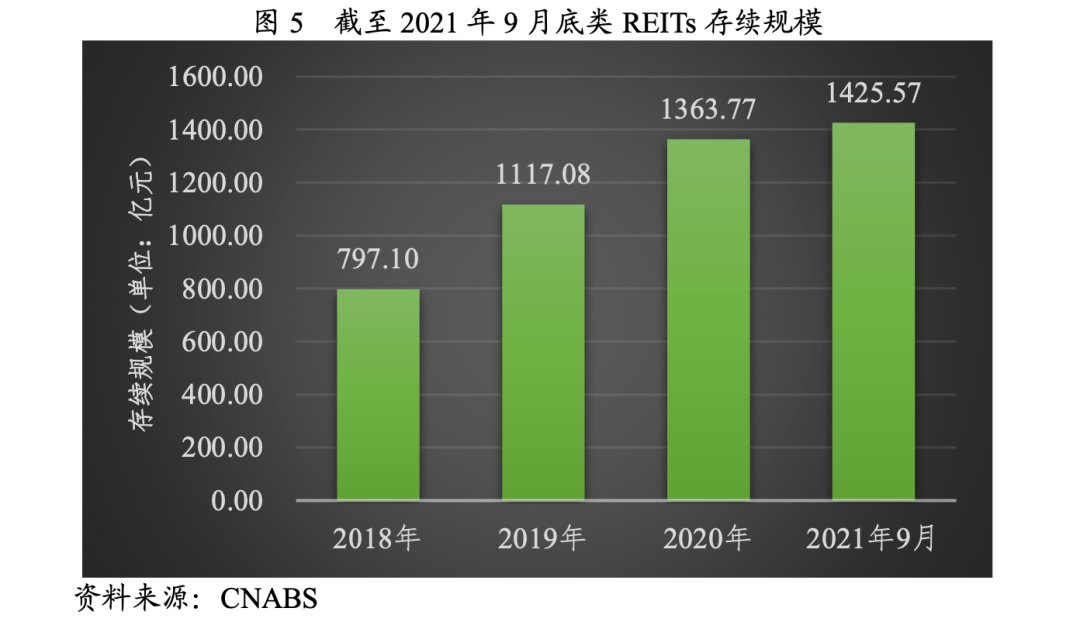

類REITs通常以私募基金份額或信托收益為基礎資產,以運營收入和物業增值為現金流來源,專項計劃通過持有私募基金份額而間接控制項目公司股權及物業所有權。截至2021年9月底,房企類REITs存續規模1425.57億元,其中前三大房企(光大嘉寶股份有限公司、首創置業股份有限公司和深圳市益田集團股份有限公司)存續金額分別為89.20億元、68.47億元和68.00億元。由于類REITs底層標的物業所有權發生轉移,因此存在出表的可能性,是否出表主要看房企是否擁有對SPV的控制權,是否享有可變現回報。發生以下幾類情況可能會對類REITs項目出表產生障礙:(1)房企持有次級比例較高;(2)房企作為物業管理人或資產服務機構,實際進行運營和管理,即未真實出售;(3)房企提供較強增信措施;(4)房企享有按固定價格回購底層資產的優先收購權。若不出表,則為新增有息負債,賬務處理上,與CMBS處理方式一致。若認定為出表,則賬務處理上終止確認投資性房地產或長期股權投資,此時凈負債率下降,現金短期債務比上升,進一步優化報表。

綜上所述,不同資產證券化產品類型對房企三道紅線的指標影響不同,且同種類型的ABS對三個指標的作用方向也存在不一致的情形,詳見下表。站在房企的角度上,應結合自身情況及距離各條紅線的安全距離,合理地選擇資產證券化融資方式,建立合理的資本結構。作為評級機構,應關注不同資產證券化產品類型對房企實際債務水平的影響,更準確的評估房企的真實債務壓力。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

聯合資信

聯合資信