作者:范俊根畢柳

來源:中證鵬元評級(ID:cspengyuan)

主要內(nèi)容

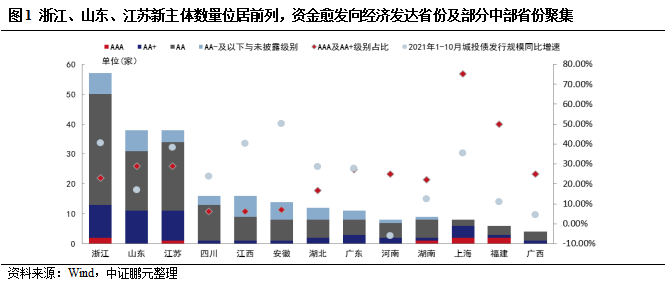

浙江、山東、江蘇、廣東等經(jīng)濟發(fā)展水平較高及部分中部省份新主體數(shù)量靠前,市場資金愈發(fā)向這些區(qū)域聚集。近年國家對于規(guī)范城投公司融資政策密集出臺,但地方的建設(shè)投入、存量債務償還等資金需求依然很大,在此背景下,更多的城投公司在資本市場上首次亮相,以此來擴寬融資渠道或降低融資成本等,2021年1-10月,全國新增發(fā)債城投公司(以下簡稱“新主體”)共260家,浙江、山東、江蘇新主體數(shù)量位居前三,四川、江西、安徽、湖北、廣東的新主體也較多,以上區(qū)域也是同期城投債發(fā)行規(guī)模增速靠前的省份,市場資金愈發(fā)向這些區(qū)域聚集。

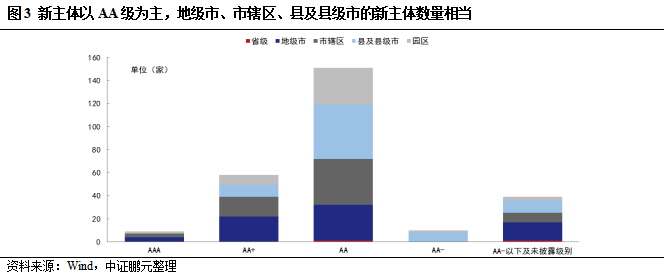

新主體資質(zhì)總體有所下沉。新主體以AA級平臺為主,達147家,AAA及AA+的高級別主體數(shù)量較少,合計僅65家,2021年1-10月AA級、AA-及以下與未披露級別的新主體債券發(fā)行規(guī)模占比明顯高于老主體,且AA級新主體使用增信的債券及私募債的發(fā)行規(guī)模占比均更高,一定程度反映了新主體資質(zhì)總體有所下沉;新發(fā)債區(qū)域基本為市轄區(qū)、縣及縣級市,大部分區(qū)域一般預算財政實力較弱。

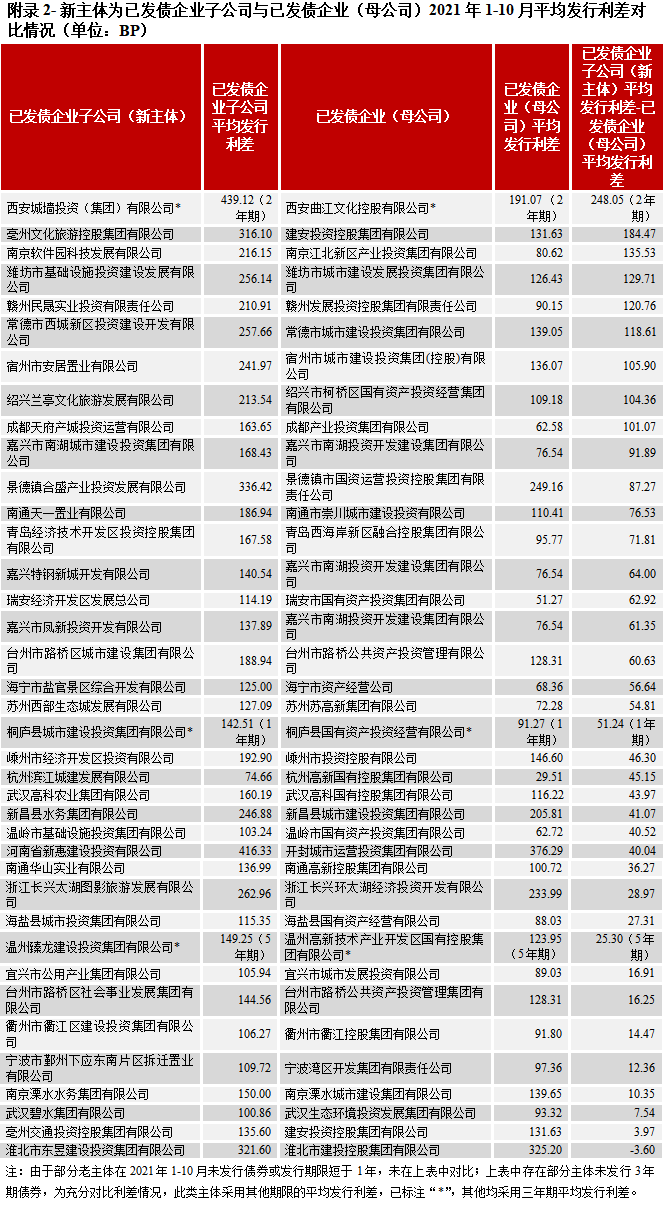

部分新主體為已發(fā)債企業(yè)的母公司,并較多進行了資產(chǎn)整合,另外有較多的已發(fā)債企業(yè)子公司登陸資本市場融資,雖大部分已設(shè)置增信擔保,但基本上融資成本相比母公司仍較高。已發(fā)債企業(yè)的母公司的新主體中高級別主體數(shù)量占比較高,較多主體進行了資產(chǎn)整合,級別相對子公司有所提升,融資成本有所下降;已發(fā)債企業(yè)子公司的新主體以AA級平臺為主,大部分主體相比于母公司級別更低,且使用增信的債券發(fā)行規(guī)模占比高,但基本上相比于母公司發(fā)債的融資成本仍較高,由于擴寬融資渠道、提高金融機構(gòu)對其認可程度等方面因素,仍有較多的已發(fā)債企業(yè)子公司登陸資本市場融資。

AAA級新主體平均發(fā)行利差較低,AA+新主體平均發(fā)行利差差異較大,市轄區(qū)AA+新主體平均發(fā)行利差總體較低。AAA級新主體均為經(jīng)濟發(fā)展水平靠前區(qū)域的一級平臺,平均發(fā)行利差較低,部分為資產(chǎn)整合后的園區(qū)平臺,AA+新主體主要分布在浙江、山東、江蘇、上海、廣東、河北,各主體平均發(fā)行利差差異較大,市轄區(qū)AA+新主體平均發(fā)行利差總體較低,部分區(qū)域的AA+新主體平均發(fā)行利差較高。

近年國家對于規(guī)范城投公司融資政策密集出臺,包括2021年初交易所及交易商協(xié)會對城投公司進行分檔管理,對于部分城投公司債券融資采取約束措施;4月上交所和深交所印發(fā)公司債券審核重點關(guān)注事項,對公司債券審核更加嚴格;以及7月份銀保監(jiān)會印發(fā)“15號文”要求加強對地方政府隱性債務化解,對承擔地方政府隱性債務的城投公司不得新增流動資金貸款等。但地方的建設(shè)投入、存量債務償還等資金需求依然很大,在此背景下,更多的城投公司在資本市場上首次亮相,以此來擴寬融資渠道或降低融資成本等,不乏已發(fā)債企業(yè)的母公司或整合后的新主體、已發(fā)債企業(yè)的子公司、新發(fā)債區(qū)域的主要平臺等。

一、2021年1-10月新主體特征 及債券融資情況

浙江、山東、江蘇新主體數(shù)量位居前列,資金愈發(fā)向經(jīng)濟發(fā)達省份及部分中部省份聚集,新主體以AA級平臺為主,高級別主體數(shù)量較少

2021年1-10月,全國新增發(fā)債城投公司共260家,浙江、山東、江蘇新主體數(shù)量位居前三,四川、江西、安徽、湖北、廣東的新主體數(shù)量也較多,以上區(qū)域也是同期城投債發(fā)行規(guī)模增速靠前的省份,市場資金愈發(fā)向這些區(qū)域聚集。從各省份新主體的級別來看,上海、福建、廣東的高級別新主體占比較高,而浙江、山東、江蘇則由于新主體數(shù)量較多,高級別主體占比更低,但仍高于四川、江西、安徽、湖北等中西部省份。地級市層面,嘉興、濰坊、成都、寧波、湖州、蘇州、南通、鹽城新主體數(shù)量靠前,分別為14家、11家、10家、9家、8家、8家、6家、6家,部分城市的債務水平較高[1]。

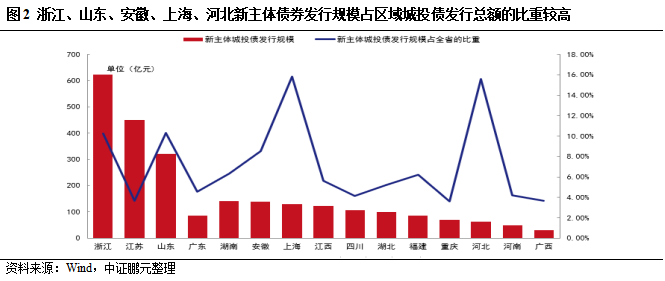

從新主體債券發(fā)行規(guī)模占區(qū)域城投債發(fā)行總額的比重來看,浙江、山東、安徽、上海、河北的新主體債券發(fā)行規(guī)模占比較高,對于區(qū)域城投債融資貢獻更大。

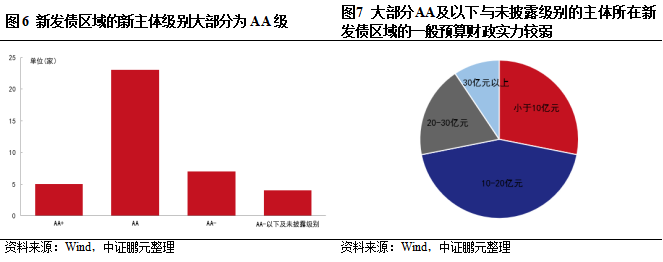

新主體的級別與層級分布方面,新主體以AA級平臺為主,達到147家, AAA與AA+的高級別主體數(shù)量較少,合計僅65家,地級市、市轄區(qū)、縣及縣級市的新主體數(shù)量相當,另外新增的園區(qū)平臺達到48家。

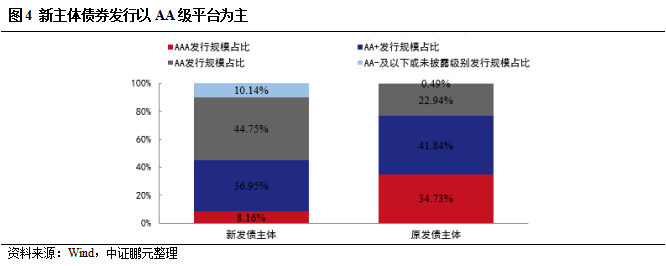

2021年1-10月AA級、AA-及以下與未披露級別的新主體債券發(fā)行規(guī)模占比[2]明顯高于老主體,且AA級新主體使用增信的債券及私募債發(fā)行規(guī)模占比[3]均更高,一定程度反映了新主體資質(zhì)總體有所下沉

從新老主體2021年1-10月各級別主體債券發(fā)行情況來看, AAA及AA+級新主體債券發(fā)行規(guī)模占比相比老主體明顯更低,新主體債券發(fā)行以AA級平臺為主,且AA級、AA-及以下與未披露級別的新主體債券發(fā)行規(guī)模占比明顯高于老主體。2021年1-10月,新主體債券發(fā)行規(guī)模合計2,633.55億元,占同期城投債發(fā)行總額的比重為5.71%,其中新主體使用增信的債券發(fā)行規(guī)模為990.81億元,占發(fā)行規(guī)模的37.62%,新主體共發(fā)行了406只債券,其中使用增信的債券共178只,占比為43.84%,均遠高于老主體使用增信的債券發(fā)行規(guī)模占比10.47%和債券發(fā)行數(shù)量占比13.76%,另外AA級新主體使用增信的債券及私募債發(fā)行規(guī)模占AA級新主體債券發(fā)行總額的比重分別達到66.60%和75.16%,明顯高于AA級老主體使用增信的債券及私募債發(fā)行規(guī)模占AA級老主體債券發(fā)行總額的比重,分別為36.48%和38.77%,一定程度上也反映了新主體資質(zhì)相比于老主體總體有所下沉。

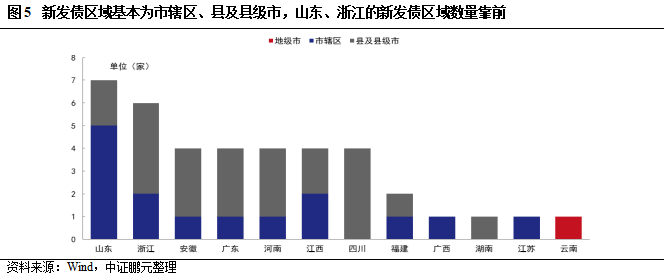

新發(fā)債區(qū)域基本為市轄區(qū)、縣及縣級市,大部分區(qū)域一般預算財政實力較弱,新發(fā)債區(qū)域的新主體級別大部分為AA級,另外有較多為AA-及以下與未披露級別的平臺

2021年1-10月新發(fā)債區(qū)域共38個(由于園區(qū)絕大部分為派出機構(gòu),且部分園區(qū)平臺股權(quán)在地級市或區(qū)縣,故未作為統(tǒng)計的區(qū)域,也有一些園區(qū)為首次發(fā)債區(qū)域),涉及新主體共39家,新發(fā)債區(qū)域除云南昭通市為地級市外,其他均為市轄區(qū)、縣及縣級市,山東、浙江的新發(fā)債區(qū)域數(shù)量靠前,山東的新發(fā)債區(qū)域中不乏濟南歷下區(qū)、臨沂蘭山區(qū)和淄博張店區(qū)這些經(jīng)濟財政實力較強的市轄區(qū),而浙江的新發(fā)債區(qū)域則基本上為省內(nèi)經(jīng)濟財政實力靠后的區(qū)縣,江蘇則只有徐州鼓樓區(qū)為新發(fā)債區(qū)域。

從新發(fā)債區(qū)域的新主體級別來看,大部分主體為AA級,另外有較多為AA-及以下與未披露級別的主體,AA+級的新主體僅5家,系深圳坪山區(qū)、福州閩侯縣及濟南歷下區(qū)、臨沂蘭山區(qū)和淄博張店區(qū)的平臺;新發(fā)債區(qū)域財政方面,級別為AA及以下與未披露級別的主體的區(qū)域大部分財政實力較弱,一般預算財政收入小于20億元的區(qū)域達到23個,占比達71.88%,其中小于10億元的區(qū)域為9個。

二、新主體的資產(chǎn)整合及股權(quán)下沉情況

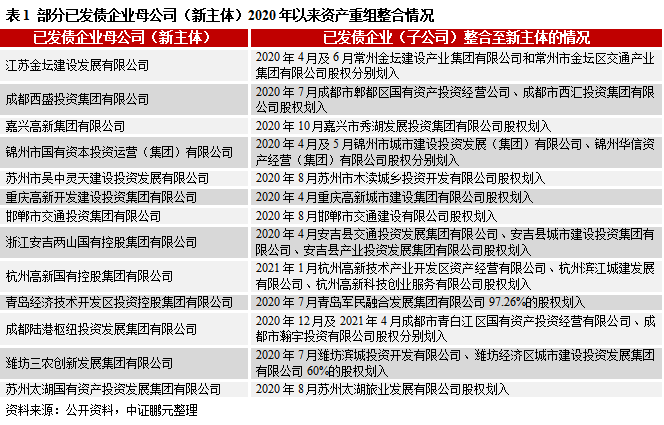

新主體中部分為已發(fā)債企業(yè)的母公司,此類新主體高級別平臺占比較高,較多主體進行了資產(chǎn)整合,級別相對子公司有所提升,融資成本有所下降;同時也有較多的新主體為已發(fā)債企業(yè)子公司,此類新主體以AA級平臺為主,大部分主體相比于母公司級別更低,且使用增信的債券發(fā)行規(guī)模占比高,但相比于母公司發(fā)債的融資成本仍較高

從新主體與已發(fā)債企業(yè)的股權(quán)關(guān)系來看,新主體為已發(fā)債企業(yè)的母公司共38家,此類新主體中高級別平臺占比較高,AAA及AA+主體數(shù)量分別為4家和21家,合計占比達65.79%;新主體為已發(fā)債企業(yè)的子公司共70家,其中AA+主體僅6家,以AA主體為主,達42家,且存在較多AA-以下及未披露級別的主體,達19家;大多數(shù)新主體與已發(fā)債企業(yè)無股權(quán)關(guān)系,此類新主體以一級平臺為主,一級平臺占比達到90%以上。

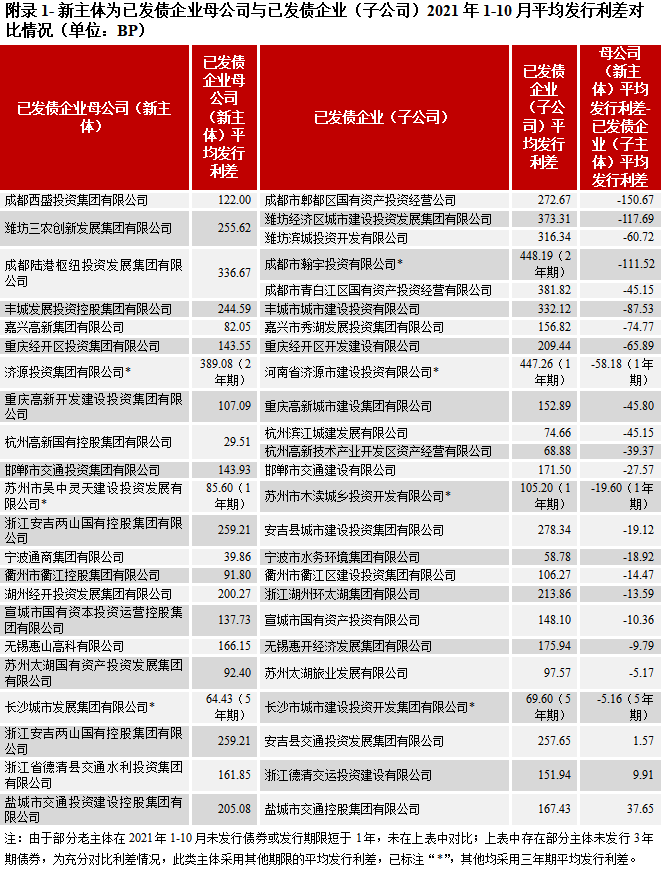

通過梳理已發(fā)債企業(yè)母公司的新主體,雖有部分平臺為資產(chǎn)整合時間較長的首次發(fā)債主體,同時也有較多為2020年以來才進行資產(chǎn)整合的主體,部分整合情況如下表所示,另外,我們也對比新老主體中母子公司的級別情況,已發(fā)債企業(yè)母公司(新主體)的級別高于已發(fā)債企業(yè)(子公司)有19家,占比較高,達50.00%。從已發(fā)債企業(yè)母公司(新主體)與已發(fā)債企業(yè)(子公司)的2021年1-10月平均發(fā)行利差[4]對比情況來看(詳見附錄一),絕大部分的已發(fā)債企業(yè)母公司(新主體)平均發(fā)行利差相比已發(fā)債子公司有所收窄,成都西盛投資集團有限公司、濰坊三農(nóng)創(chuàng)新發(fā)展集團有限公司、成都陸港樞紐投資發(fā)展集團有限公司、嘉興高新集團有限公司等近期整合的新主體,相比已發(fā)債子公司的平均利差收窄幅度靠前,融資成本有所下降。

此外,也有較多的新主體為已發(fā)債企業(yè)子公司,從其與已發(fā)債企業(yè)(母公司)的級別對比情況來看,此類新主體級別相比母公司更低的達40家,占比達到57.14%;債券發(fā)行方面,已發(fā)債企業(yè)子公司的新主體使用增信的債券發(fā)行規(guī)模占比高達77.95%,遠高于全部新主體使用增信的債券發(fā)行規(guī)模占比,同時此類新主體中AA+平臺使用增信的債券發(fā)行規(guī)模比重較低,僅海鹽縣城市投資集團有限公司發(fā)行私募債由控股股東海鹽縣國有資產(chǎn)經(jīng)營有限公司提供擔保,而AA及以下與未披露級別的主體使用增信的債券發(fā)行規(guī)模占比高達90.60%,大部分仍為控股股東擔保,專業(yè)擔保公司擔保規(guī)模占比較低;發(fā)行利差方面,雖然此類新主體發(fā)行的大部分債券已設(shè)置擔保措施,但其平均發(fā)行利差基本上相比母公司仍更高(對比情況詳見附錄二)。整體來看,這些已發(fā)債企業(yè)子公司的新主體的資質(zhì)總體有所下沉,相比于母公司債券融資,其融資成本有所提高,但由于擴寬融資渠道、子公司業(yè)務區(qū)域或?qū)嶋H管轄機構(gòu)與母公司的有所不同、為在資本市場融資將股權(quán)上劃至已發(fā)債企業(yè)、以及提高金融機構(gòu)對其認可程度等方面因素,仍有較多的已發(fā)債企業(yè)子公司首次登陸資本市場融資。

三、高級別新主體債券融資情況

AAA級新主體均為經(jīng)濟發(fā)展水平靠前區(qū)域的一級平臺,平均發(fā)行利差較低,部分為資產(chǎn)整合后的園區(qū)平臺,AA+新主體主要分布在浙江、山東、江蘇、上海、廣東、河北,各主體平均發(fā)行利差差異較大,市轄區(qū)AA+新主體平均發(fā)行利差總體較低,部分區(qū)域的AA+新主體發(fā)行利差較高

我們也聚焦高級別的新主體,2021年1-10月,新增的AAA級主體共9家,均為經(jīng)濟發(fā)展水平靠前區(qū)域的一級平臺,其中包括杭州高新國有控股集團有限公司、重慶高新開發(fā)建設(shè)投資集團有限公司(以下簡稱“重慶高新”)這些整合區(qū)域內(nèi)資產(chǎn)后首次發(fā)債的園區(qū)平臺;AAA級已發(fā)債企業(yè)母公司的寧波通商集團有限公司、長沙城市發(fā)展集團有限公司以及國家級新區(qū)平臺福州新區(qū)開發(fā)投資集團有限公司等,除重慶高新三年期平均發(fā)行利差達到107.09BP,其他AAA級新主體的平均發(fā)行利差較低。

AA+新主體方面,2021年1-10月新增AA+主體共56家,其中浙江、山東、江蘇、上海、廣東、分別為11家、11家、10家、4家、3家,其他省份均少于3家,從平臺層級來看,地級市、市轄區(qū)、縣及縣級市、園區(qū)類AA+新主體分別為20家、17家、10家和9家;市轄區(qū)AA+新主體主要分布在山東、江蘇、浙江、廣東這些省份中經(jīng)濟靠前的地級市的市轄區(qū)以及上海市嘉定區(qū)和徐匯區(qū);新增的縣及縣級市AA+主體則主要分布在浙江和江蘇,福建閩侯縣,江西豐城市、湖南寧鄉(xiāng)市、河南濟源市各有1家AA+新平臺;園區(qū)的AA+新主體則基本上分布在經(jīng)濟較為發(fā)達城市的園區(qū)(詳見附錄3)。

從2021年1-10月平均發(fā)行利差來看,各AA+新主體平均發(fā)行利差差異較大(詳見附錄3),地級市平臺中浙江的嘉興、金華、紹興及臺州的AA+新主體平均發(fā)行利差較低,而廣西柳州、遼寧錦州、山東菏澤、江蘇鹽城、山西長治等區(qū)域的AA+新主體平均發(fā)行利差較高;由于市轄區(qū)AA+新主體基本上分布在經(jīng)濟較為發(fā)達城市,平均發(fā)行利差總體較低,淄博市張店區(qū)國有資產(chǎn)運營有限公司及濟南章丘控股集團有限公司平均發(fā)行利差偏高,三年期平均發(fā)行利差分別為189.03BP和161.36BP;縣及縣級市平臺的AA+新主體平均發(fā)行利差相對于地級市和市轄區(qū)平臺總體更高,其中河南濟源市的濟源投資集團有限公司2年期平均發(fā)行利差達到389.08BP、長沙寧鄉(xiāng)市、南通海安市、宜春豐城市、湖州安吉縣的AA+新主體平均發(fā)行利差均在220BP以上;園區(qū)的AA+新主體總體發(fā)行利差尚可,其中湖州經(jīng)開投資發(fā)展集團有限公司、即墨國際商貿(mào)城開發(fā)投資有限公司三年期平均發(fā)行利差較高,分別達到200.27BP和179.53BP。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“中證鵬元評級”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

中證鵬元評級

中證鵬元評級