作者:阿超

來源:ABS視界

一、為什么CMBS需要構建債權

根據《證券公司及基金管理公司子公司資產證券化業務管理規定》(證監會公告〔2014〕49號)第三條, 基礎資產需要符合法律法規規定,權屬明確,可以產生獨立、可預測的現金流且可特定化的財產權利或者財產。財產權利或者財產的交易基礎應當真實,交易對價應當公允,現金流應當持續、穩定。

但是,商業地產未來運營所產生的現金流具有一定的不確定性,通常會受到出租率、租金水平等因素的影響。同時,租賃合同期限的長短不一以及承租人享有的提前退租權利往往會導致資產端的期限無法與證券端的期限相匹配,并且底層資產的現金流入頻率與證券端的收益支付頻率也不完全一致。通過構建債權,將不穩定的底層資產現金流轉化為穩定的債權結構,達到可預測并可特定化的目的。

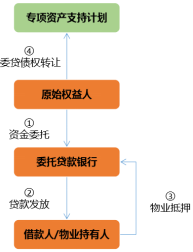

結構概述:在該模式下,原始權益人通過委托貸款銀行向借款人/物業持有人發放委托貸款,享有委托貸款債權,同時物業持有人將物業抵押給委貸銀行;計劃管理人設立專項資產支持計劃募集資金向原始權益人購買其持有的委托貸款債權。代表性案例:深圳益田假日廣場資產支持專項計劃

結構分析:根據《商業銀行委托貸款管理辦法》,商業銀行不得接受委托人下述資金發放委托貸款:受托管理的他人資金、銀行的授信資金、具有特定用途的各類專項基金(國務院有關部門另有規定的除外)、其他債務性資金(國務院有關部門另有規定的除外)、無法證明來源的資金。受委貸新規的影響,委托貸款規模快速壓降,能夠發放委托貸款的銀行越來越少,1.0版的模式基本消失。

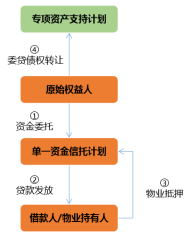

結構概述:在該模式下,原始權益人將資金委托信托公司設立單一資金信托計劃,從而享有信托受益權;信托公司向借款人/物業持有人發放信托貸款,同時物業持有人將物業抵押給信托公司;計劃管理人設立專項資產支持計劃募集資金向原始權益人購買其持有的信托受益權。代表性案例:金融街一期資產支持專項計劃

結構分析:根據《信托業保障基金管理辦法》的規定,融資性資金信托的,由融資者按新發行金額的1%認購。CMBS產品對應的信托貸款金額多數在十幾億甚至幾十億,借款人需要繳納的信托保障基金業將達到千萬元級別,造成大額的資金占用。同時,近年來,隨著信托監管的趨嚴,尤其是《信托公司資金信托管理暫行辦法(征求意見稿)》發布以來,融資類信托逐步壓降,通道費率飆升,融資成本大幅增加。基于以上原因,“資金信托+專項計劃”模式逐步退出歷史舞臺。

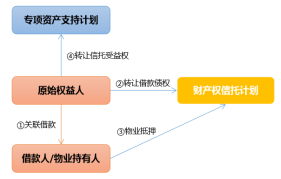

結構分析:根據《信托業保障基金管理辦法》的規定,新設立的財產信托按信托公司收取報酬的5%計算,由信托公司認購。財產權信托的信保基金費用比資金信托便宜很多,成本是一大優勢;同時,如果原始權益人對借款人有存量債權的話,過橋資金可以不需要那么多,減少資金重復構造,節省過橋資金。基于以上原因,3.0版的財產權信托模式逐漸流行。

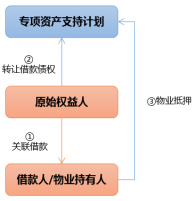

結構概述:在該模式下,原始權益人向借款人發放關聯方借款,從而對借款人享有借款債權,計劃管理人設立專項資產支持計劃募集資金向原始權益人購買其持有的關聯借款債權,借款人將物業資產抵押給專項資產支持計劃。代表性案例:華泰佳越-仁恒三亞皇冠假日酒店資產支持專項計劃

結構分析:單層SPV結構的CMBS在優化交易結構、去通道、降低企業融資成本方面更具有優勢,可以說是目前最為簡潔、對融資人最為友好的結構類型。但是為什么沒有流行起來呢?很難想像,不是因為證券化理論、不是因為監管限制,而是因為多數情況下無法辦理抵押登記。這個問題需要從國有土地使用權抵押的相關規定說起……

根據《關于土地使用權抵押登記有關問題的通知》(〔1997〕國土〔籍〕字第2號)(失效),“抵押權人為非金融機構,其抵押借款行為依法應當辦理有關批準手續的,應當提交有關批準文件。”《國土資源部關于企業間土地使用權抵押有關問題的復函》(國土資函[2000]582號)(失效)“企業間以土地使用權進行抵押擔保的前提是企業之間訂立的債權債務主合同必須符合有關法律、法規的規定,涉及需要金融監管部門批準的,應首先辦理批準手續。”《國土資源部關于規范土地登記的意見》(國土資發[2012]134號)(失效)規定,“依據相關法律、法規規定,經中國銀行業監督管理委員會批準取得《金融許可證》的金融機構、經省級人民政府主管部門批準設立的小額貸款公司等可以作為放貸人申請土地抵押登記。”雖然上述規定已經失效,但是在新的規定出臺之前,由于法律法規對抵押權人身份界定不同,有部分地方將“放貸人”簡單等同于“抵押權人”,擴大了限制范圍,限制除了取得《金融許可證》的金融機構、經省級人民政府主管部門批準設立的小額貸款公司以外的自然人、企業辦理抵押登記。由于CMBS項目中抵押是不可或缺的一個增信措施,而專項計劃管理人(證券公司、證券資產管理公司和基金子公司)并不持有《金融許可證》,因此,增加一層信托計劃成為無奈的選擇。

根據證監會《關于信托公司試點參與企業資產證券化業務有關事項的函》(債券部函[2018]488號),中信信托和華能貴誠信托作為備選主體試點開展企業資產證券業務。由于信托公司作為抵押權人辦理物業資產抵押權登記在操作中沒有障礙,2020年4月10日,中信信托擔任計劃管理人的“中信信托-南京世茂希爾頓酒店資產支持專項計劃”在成功發行,成為全國首單只有一層SPV結構的CMBS產品。

對于證券公司和基金管理子公司作為計劃管理人的CMBS項目而言,由于不動產抵押方面的法律法規也在慢慢發生改變,成為簡化CMBS交易結構,推動CMBS業務發展的重要因素。2019年7月19日,國務院辦公廳《關于完善建設用地使用權轉讓、出租、抵押二級市場的指導意見》(國辦發〔2019〕34號),明確提出放寬對抵押權人的限制。自然人、企業均可作為抵押權人申請以建設用地使用權及其地上建筑物、其他附著物所有權辦理不動產抵押相關手續,涉及企業之間債權債務合同的須符合有關法律法規的規定。隨著上述文件的落地及推行,不動產登記部門對抵押權人的相關限制正在逐步減少。2020年5月22日,“華泰佳越-仁恒三亞皇冠假日酒店資產支持專項計劃”成功發行,成為首單首單無信托單層SPV結構CMBS。

需要強調的是,在設計交易結構時,首先需要考慮辦理抵押登記的便利性,在采用4.0版模式時,一定要提前跟物業所在地不動產登記中心提前溝通。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“ABS視界”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

ABS視界

ABS視界