作者: Invisiblejio

來源:看不見的腳

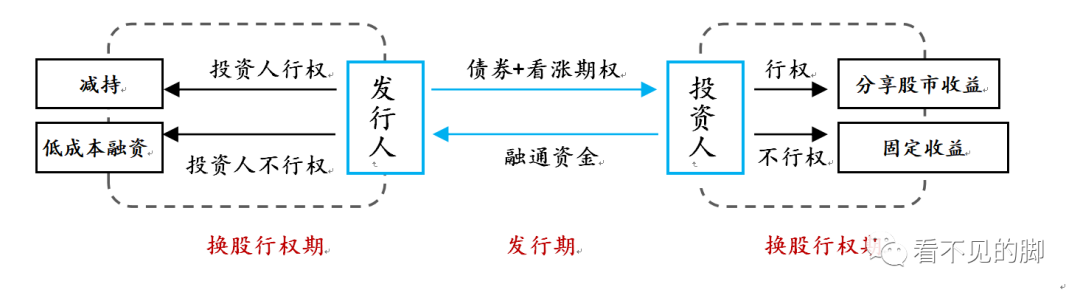

可交換債(Exchangeable Bond或EB)是上市公司股份的持有者通過抵押其持有的股票給托管機構所發(fā)行的公司債券,持有人在約定的換股期內,可以按照發(fā)行時約定條件用持有的債券換取發(fā)行人質押的上市公司股票。相較于純債券而言,可交換債的流動性較好、發(fā)行流程較簡單,并在一定程度上滿足了發(fā)行人和投資人更多的需求。

從發(fā)行人的角度來說,可交換債可以實現(xiàn)(1)所持股票的有序減持并對股價造成較小沖擊、(2)低成本融資、(3)靈活的條款設置可滿足更多需求、及(4)可作為資本運作工具參與定增收購等。

從投資人的角度來說,可交換債(1)通過純債券和看漲期權的組合賦予其一定的選擇權,可以在固定收益的基礎上獲得分享股市收益的機會、(2)相較于股票更高的質押率使其具備杠桿功能。 我國可交換債市場概況2013年10月我國首支私募可交換債“13福星債”發(fā)行,2014年12月首支公募可交換債“14寶鋼EB”發(fā)行。此后,可交換債得到發(fā)展,由于私募可交換債的發(fā)行要求更為寬松,所以其市場規(guī)模要遠大于公募可交換債。

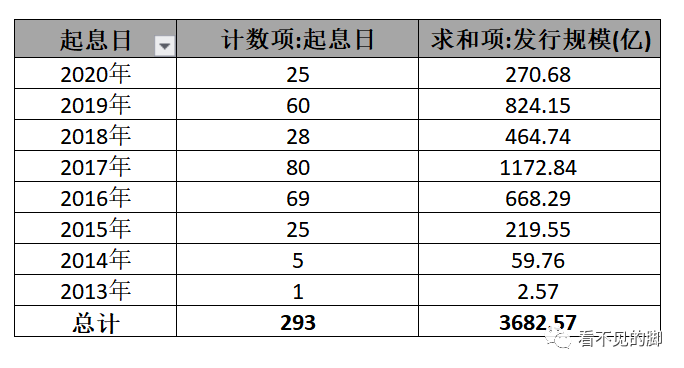

我國可交換債市場概況2013年10月我國首支私募可交換債“13福星債”發(fā)行,2014年12月首支公募可交換債“14寶鋼EB”發(fā)行。此后,可交換債得到發(fā)展,由于私募可交換債的發(fā)行要求更為寬松,所以其市場規(guī)模要遠大于公募可交換債。

隨著新《證券法》的發(fā)布實施,預期可交換債在發(fā)行條件方面繼續(xù)迎來松綁,尤其在一些硬性指標上,也會適應《證券法》進行調整。

截至2020年6月30日,債券市場共發(fā)行可交換債券293只,發(fā)行規(guī)模約3682.57億元,其中私募可交換債共發(fā)行268只,發(fā)行規(guī)模約1115.70億元;公募可交換債共發(fā)行25只,發(fā)行規(guī)模約2566.87億元。

可交換債的價值判斷思路

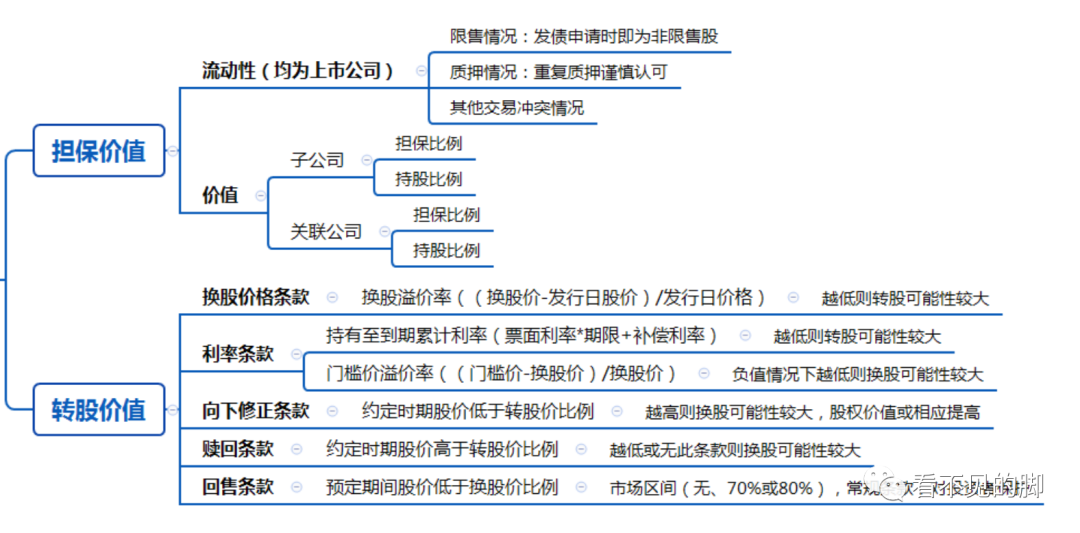

盡管可交換債與可轉債存在一定的相似性,但其與可轉債有本質的區(qū)別。可轉債是以債務轉增資本的混合融資工具,而可交換債是以發(fā)行人所持股權作為到期償債資金的有效補充,屬于償債資產來源。故可交換債具有擔保價值和轉股價值雙重屬性,在對其進行價值判斷時,一方面應考慮潛在不利情況下,質押股票的擔保價值;另一方面,應考慮正常償付情況下,轉股可能性的增加有利于改善發(fā)行人到期償付壓力,最后綜合擔保價值和轉股價值做出判斷。 擔保價值的判斷可交換債發(fā)行規(guī)則明確要求以標的股票作為質押擔保,從擔保價值方面來說,其與普通債券質押擔保的增信效果認定存在一定的相似之處。可交換債的轉股標的股票一般分為子公司和關聯(lián)企業(yè)兩類,對相應股權的認定應從流動性、價值兩個維度出發(fā),并考慮標的股票與發(fā)行人信用關聯(lián)度的影響。

擔保價值的判斷可交換債發(fā)行規(guī)則明確要求以標的股票作為質押擔保,從擔保價值方面來說,其與普通債券質押擔保的增信效果認定存在一定的相似之處。可交換債的轉股標的股票一般分為子公司和關聯(lián)企業(yè)兩類,對相應股權的認定應從流動性、價值兩個維度出發(fā),并考慮標的股票與發(fā)行人信用關聯(lián)度的影響。

標的股票的流動性認定方面,發(fā)行規(guī)則要求可交換債換股標的應為上市公司股票,整體流動性較好;同時,發(fā)行規(guī)則規(guī)定發(fā)債申請時標的股票即為非限售股,有利于提高標的股票的流動性水平;此外,應關注標的股票是否存在重復質押情況以及其他交易沖突情況,即關注具備實際流通價值的股權部分。標的股票價值認定方面,由于股權價值具有波動強的特點,故對其價值的認定采取保守謹慎的原則,盡管發(fā)行規(guī)則明確規(guī)定在初始發(fā)行可交換債時融資金額不超所持股票市值的70%,但并沒有規(guī)定后續(xù)股權價值維持比例,且目前市場上公募可交換債也無維持擔保比例等條款設置,故對標的股票擔保價值的中長期穩(wěn)定性判斷存在一定的困難。實務中,可以綜合考慮信用關聯(lián)度、擔保比例和持股比例對標的股票價值進行判斷,信用關聯(lián)度主要考慮在不利情況下對股權價值的隔離情況,一般情況下,純投資性股權與發(fā)行人信用關聯(lián)度較子公司低,即在其他條件相同情況下,純投資性股權的擔保效力要優(yōu)于子公司擔保效力;擔保比例和持股比例主要考慮在不利條件下有足夠的質押股票用以償債。

轉股價值的判斷

從可交換債的換股情況來看,目前已經轉股終止日結束的可交換債124只,其中全部完成換股的有112只(占比90%)、有3只部分轉股、在轉股終止日前完全未換股的9只。在完全未轉股的可交換債中,正股全部都是ST股或者存在風險的股票(見下圖)。因此,只要正股標的不差,絕大多數(shù)可交換債均是通過換股退出,發(fā)行人減持特征明顯,投資者更看重股票價值,也就是轉股價值大于持有債券到期的價值。

通過可交換債的條款設置可在一定程度上對其轉股價值和可能性做出預判,可交換債條款一般包括:換股價格條款、利率條款、向下修正條款、贖回條款和回售條款。通過條款分析,可以對換股可能性做出一定程度判斷,若換股可能性較高,則換股價值相應提高,有利于改善發(fā)行人信用狀況。對于換股可能性的判斷是基于可交換債相關條款分析和博弈得出的結果,其中可交換債主要條款及分析邏輯如下:換股價格條款:按規(guī)定,可交換債的轉股價格應該不低于募集說明書公告日前20個交易日股票交易均價和前1交易日的均價。一般而言,可用換股溢價率((換股價-標的股票發(fā)行日價格)/標的股票發(fā)行日價格)來反應換股可能性,溢價率越低,換股條件越容易觸發(fā),則換股可能性越大。市場統(tǒng)計顯示,現(xiàn)存可交換債發(fā)行當日換股溢價率差別較大,在4.83%到86.7%之間。利率條款:可交換債利率由票面利率和補償利率構成,補償利率的設定在一定程度上反應發(fā)行人的轉股意愿要低于無補償利率債券。一般而言,可用持有至到期累計利率(票面利率*期限+補償利率)判斷換股可能性,持有至到期累計利率越低,持有債券價值越低,更容易促成投資者換股。此外,持有至到期利率計算的換股門檻價(換股價*(1+持有至到期累計利率))也可在一定程度上反映出換股條件達成的難易程度,理性投資者一般會在轉股收益高于債券持有至到期收益的情況下進行轉股,即在現(xiàn)股價高于換股門檻價的情況下,投資者才有換股動機。在2017年前后發(fā)行的可交換債情況來看,票面利率基本在1%左右,投資者到期償付本息的收益率過低,主要也是看中轉股價值。近幾年的票面利益有所提升,但還是普遍低于市場利率,這是因為可交換債最終還是賦予了投資者選擇的權利,投資者需要綜合判斷換股價值。向下修正條款:即標的股票在約定區(qū)間內低于換股價的約定比例時,發(fā)行人將換股價格在一定幅度內向下修正,但即使觸發(fā)了下修條款,最終是否進行向下修正由發(fā)行人決定。向下修正條款的存在可在一定程度上利于換股條件達成,且下修條款越容易觸發(fā),換股可能性越高。目前設置下修條款的債券其觸發(fā)比例一般為80%、85%或90%。此外,在對換股價進行向下修正時,相關規(guī)定要求發(fā)行人須補足質押股票,即在沒有維持擔保比率的條款約束下,向下修正條款會在一定程度上帶來擔保效力的改善。

贖回條款:即當標的股票價格增長幅度達到約定比例時,發(fā)行人可提前贖回債券,以實現(xiàn)對發(fā)行人收益的保護、對投資者收益的限制。贖回條款越難觸發(fā)或不設贖回條款,則換股可能性相應提高。

對于可交換債換股價值的判斷是基于對相關條款的分析和博弈得出。綜合來看,目前在已經完成換股的可交換債情況來看,投資者基本上還是以換股的方式退出,且發(fā)行人在相關條款的設置方面也是有限考慮容易觸發(fā)的換股條件。對于投資者效果就是,相當于最終選擇了擔保物,而不是本息償付。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“看不見的腳”投稿資產界,并經資產界編輯發(fā)布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題:

可交換債的價值分析邏輯是什么

看不見的腳

看不見的腳