作者:rating狗

來源:YY評級(ID:YYRating)

01 天津的GDP失速與區(qū)域違約

天津,天津衛(wèi),明成祖朱棣“天子渡津之地”,在百年近代史上亦扮演了重要的角色。天津是東北、西北、華北的主要出海口,傳統(tǒng)的工商業(yè)大都市,在現(xiàn)代規(guī)劃里為環(huán)渤海經(jīng)濟圈中心,也是京津冀都市圈的核心城市。天津港位列世界十大港口之一,陸路上早早就連入了京九線、京廣線的東部鐵路網(wǎng)里,外擁北方最大港口,內(nèi)有陸路交通,天津在地理區(qū)位和國家戰(zhàn)略定位上擁有其獨特的優(yōu)勢。

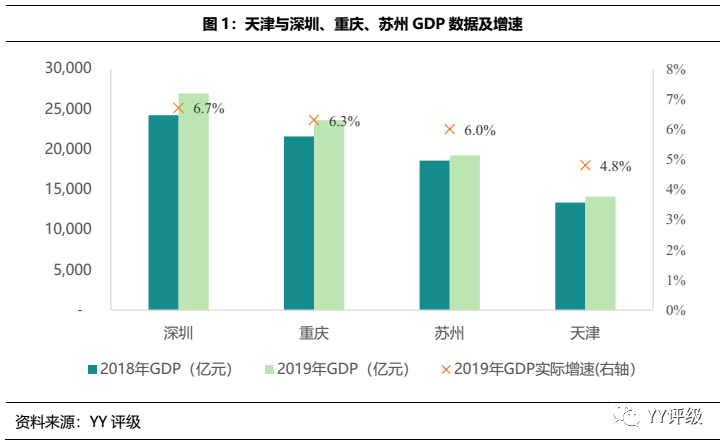

但是縱觀天津近年發(fā)展,“失速”問題最直觀地反映在了GDP上。距離天津與深圳、重慶、蘇州一同邁入“萬億俱樂部”已經(jīng)過去9年,如今深圳、重慶已晉升“2萬億俱樂部”,蘇州2019年GDP為1.93萬億元,增速為6%。反觀天津,2017年GDP增長失速至3.6%,增速在全國31個省及直轄市墊底;而后又經(jīng)歷了兩次GDP向下修訂:2018年對2016年的濱海新區(qū)GDP擠水分,從10,002.31億元調(diào)整為6,654億元,縮水三分之一;2020年對2018年的天津GDP擠水分,擠掉5,447億元,縮水規(guī)模排全國第二;2019年天津GDP為14,102億元,擠掉2018年水分后實際增速也僅4.8%,與深圳、重慶已不可同日而語。

從三大需求對GDP貢獻度來看,天津是投資驅(qū)動型的發(fā)展模式,自2009年起至2014年每年的投資率(資本形成總額/GDP)均在72%以上,而2009年也正是濱海新區(qū)拉開改革、開發(fā)開放序幕的第二年。

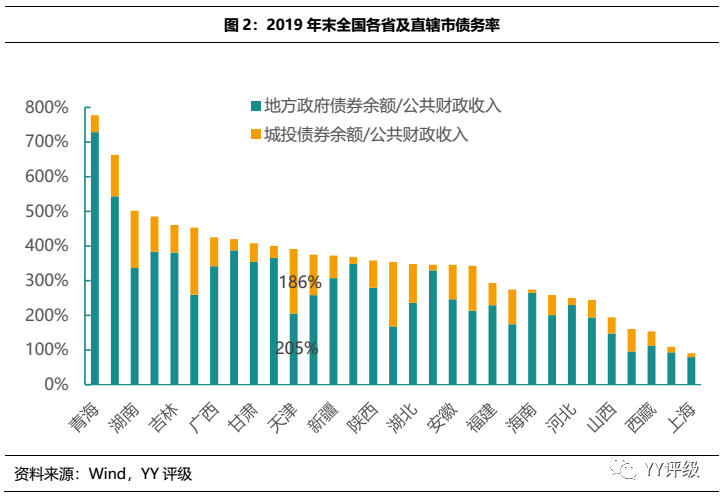

基建開發(fā)如火如荼帶來債務(wù)規(guī)模的擴張,2019年末天津市地方政府債券余額為9,433億元,此為顯性債務(wù);區(qū)域內(nèi)城投債券余額為4,486億元,此為隱性債務(wù)的一部分。此前,YY團隊曾分別采用負債端和資產(chǎn)端資金來源兩種方法對省級單位的隱性債務(wù)進行了測算,負債端測算得到天津2018年末隱性債務(wù)余額為1.878萬億元,資產(chǎn)端測算得到1.702萬億元。以債務(wù)率指標對全國31個省級單位進行橫向?qū)Ρ龋旖虻膮^(qū)域債務(wù)總額/公共財政收入比率為391%,相對債務(wù)壓力排名靠前。

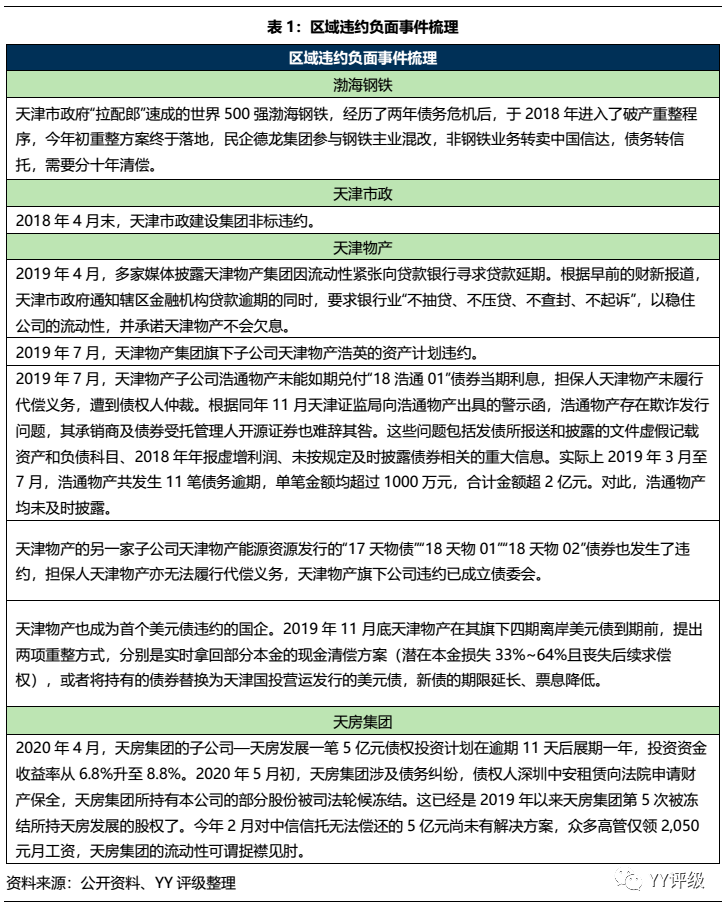

從隱性債務(wù)結(jié)構(gòu)來看,根據(jù)之前YY團隊測算,天津的隱性債務(wù)中非標占比高達42%,或反映了正常融資渠道受到一定阻滯。縱覽區(qū)域輿情,天津的負面消息頻頻挑動著投資者的神經(jīng),區(qū)域城投利差持續(xù)走闊,市場存在規(guī)避與觀望情緒。

增長失速、GDP擠水分、區(qū)域債務(wù)負擔(dān)重疊加違約、破產(chǎn)等負面輿情,處于京津冀都市圈核心的天津衛(wèi)緣何走到這一步?

02 天津為何走向低迷

2.1 產(chǎn)業(yè)結(jié)構(gòu)偏重,產(chǎn)業(yè)轉(zhuǎn)型任重道遠

天津?qū)DP縮水原因的解釋是:一為數(shù)據(jù)參水;二是對落后產(chǎn)能的淘汰,關(guān)停小散亂污企業(yè),淘汰僵尸企業(yè),全面解決“鋼鐵圍城”、“園區(qū)圍城”等舉措。

從這個解釋出發(fā),由表及里地分析天津發(fā)展中的問題,“落后產(chǎn)能”“園區(qū)圍城”折射的是產(chǎn)業(yè)結(jié)構(gòu)問題。

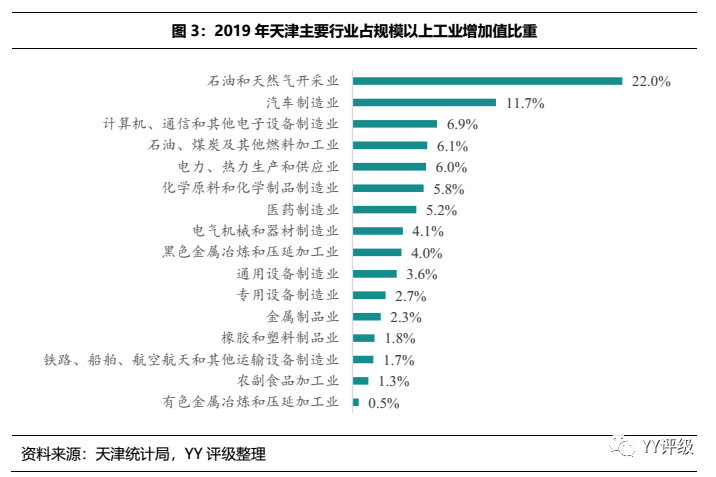

天津是老牌工業(yè)城市,而工業(yè)產(chǎn)值中的絕大部分比重來自于重工業(yè)。在2019年規(guī)模以上工業(yè)增加值中,石化、鋼鐵、冶金等重工業(yè)占比仍然較高。

區(qū)域代表企業(yè)包括海油工程、天津一汽、天津港、中環(huán)股份等。天津的地理區(qū)位適合石化產(chǎn)業(yè)的發(fā)展,石化為主的重工業(yè)模式也曾在某一階段推動了經(jīng)濟的躍進,但也為社會帶來了極大的負外部性,2015年“8·12天津濱海新區(qū)爆炸事故”留下慘痛的回憶和教訓(xùn)。自2017年起《天津石化產(chǎn)業(yè)調(diào)結(jié)構(gòu)促轉(zhuǎn)型增效益實施方案》等文件相繼出臺,要求“加快淘汰落后產(chǎn)能”,推進供給側(cè)改革。天津重工業(yè)產(chǎn)業(yè)的環(huán)境發(fā)生了很大變化,從統(tǒng)計公布數(shù)據(jù)中可見近兩年石油天然氣及相關(guān)產(chǎn)業(yè)出現(xiàn)了不同程度的負增長。

鋼鐵行業(yè)也受到“環(huán)保限產(chǎn)”影響,2019年5月印發(fā)的《2019年度打好污染防治攻堅戰(zhàn)工作計劃》指出,“突出單位面積排放強度管控”,市7家鋼鐵集團保留4家,推動江天重工、天豐鋼鐵、軋三鋼鐵整體退出。環(huán)保限產(chǎn)來襲,工業(yè)跳水,暴露了天津產(chǎn)業(yè)結(jié)構(gòu)重工業(yè)占比高的短板。

另一方面,享受重工業(yè)投資帶來的增長紅利的同時,對原有產(chǎn)業(yè)形成倚賴,便擠占了經(jīng)濟轉(zhuǎn)型和產(chǎn)業(yè)升級的空間。近年來發(fā)展勢頭良好的城市,如深圳、杭州,多以新經(jīng)濟為增長引擎,而天津第三產(chǎn)業(yè)增加值直到2014年才超過第二產(chǎn)業(yè),新舊產(chǎn)能轉(zhuǎn)換的步子邁得還是沉重而遲緩了些。

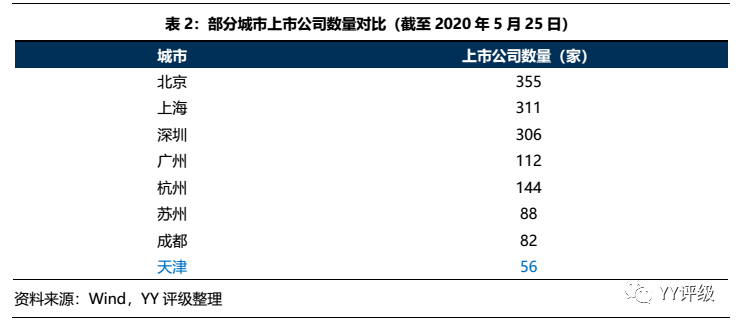

天津經(jīng)濟結(jié)構(gòu)的另一個問題是民營經(jīng)濟比重低。天津市委書記李鴻忠曾在2017年的民營經(jīng)濟工作會議上坦陳,天津市民營經(jīng)濟規(guī)模偏小、活力不足,影響了全市經(jīng)濟結(jié)構(gòu)優(yōu)化、體制機制改革、社會財富增加和群眾收入提高。根據(jù)統(tǒng)計數(shù)據(jù),2018年民營經(jīng)濟增加值占GDP比重為45.5%;目前注冊地位于天津的56家A股上市公司中,以實際控制人為個人劃分,民營資本的公司為22家,占比不足四成。而杭州、蘇州上市企業(yè)中民企占比均超過70%。

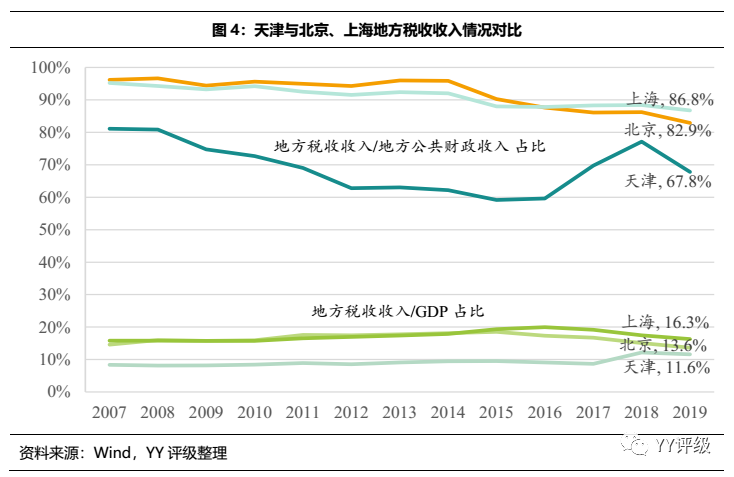

產(chǎn)業(yè)和經(jīng)濟結(jié)構(gòu)問題的一個后果便是區(qū)域產(chǎn)業(yè)發(fā)展的質(zhì)量與動力與其他城市逐漸拉開差距,從兩個數(shù)據(jù)維度可以管中窺豹。一是財政質(zhì)量,天津的地方稅收收入,無論是占地方公共財政收入的比重,還是與GDP對比,均明顯低于上海、北京的水平。二是區(qū)域內(nèi)上市公司的數(shù)量,側(cè)面刻畫了區(qū)域內(nèi)企業(yè)的競爭實力,天津也是遜色于同為二線城市的杭州、蘇州和成都。

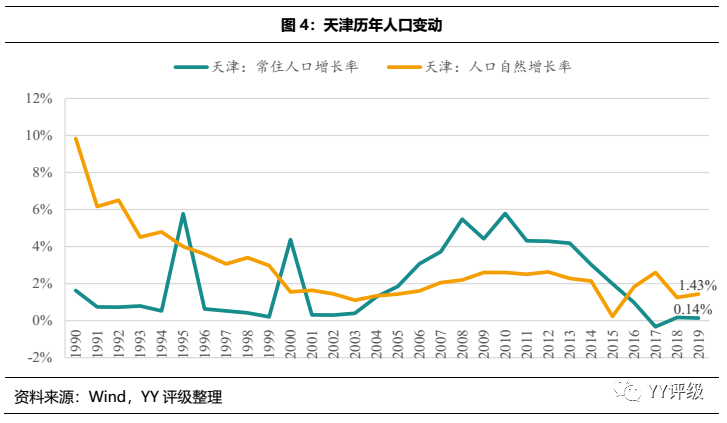

另一個相輔相成的后果是人口流出。天津近年來常住人口增長率下滑至人口自然增長率以下的水平,說明人口正在逐步流出,這其實也反映了區(qū)域產(chǎn)業(yè)發(fā)展不佳,對于人才的吸引力逐步下降,根據(jù)中指研究院數(shù)據(jù),2019年天津優(yōu)質(zhì)寫字樓的整體空置率竟然高達42.6%。雖然2018年天津政府推出了“海河英才計劃”,為戰(zhàn)略性新興產(chǎn)業(yè)發(fā)展需要,對所需人才落戶進行現(xiàn)金獎勵,但仍然要面臨各城市搶人大戰(zhàn)的激烈競爭。

2.2 國企改革進度不及預(yù)期

天津的經(jīng)濟結(jié)構(gòu)國企占比較大,這么多年發(fā)展下來,天津的老國企面臨著不夠市場化、體制機制不靈活、攤子大、效率低、債務(wù)多等多種歷史遺留問題。天津國企混改自2017年中拉開序幕,從市政府和市國資委的招商力度和數(shù)量來看,上層對于國企混改的決心并不小。

自2017年中起推介會年年開,招商的混改項目年年有,梳理相關(guān)新聞:

2017年6月的融洽會上推出40多家市屬集團的194個國企混改項目,預(yù)計引入資金約1100億元,其中一級企業(yè)混改項目有17個,包括天津一商集團、天津旅游(控股)集團、天津房地產(chǎn)集團、天津住宅集團、天津醫(yī)藥集團、天津能源投資集團、北方國際信托、天津農(nóng)商行、渤海輕工投資集團和天津天保控股等。

2018年11月集中推介展示了天津24個一級市管國企混改項目。

2019年1月集中推介展示了21個一級市管企業(yè)混改項目。

2019年9月推出58個國企混改項目,其中包括18個市管企業(yè)項目。

直到最近的2020年3月推出19家市屬集團的60戶精品國企混改項目。

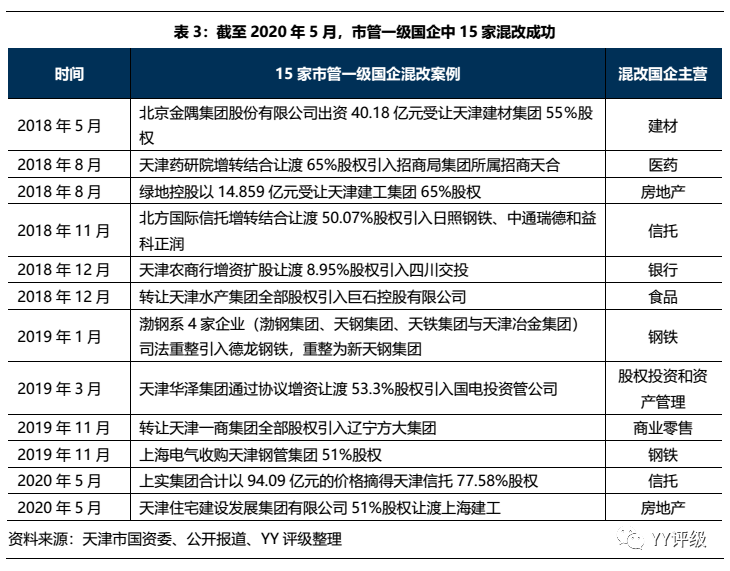

但是從進程來看,天津國企改革道阻且長。以市管企業(yè)為例,2018年完成6家市管企業(yè)集團層面混改,2019年完成7家,2020年1-5月完成2家。2020年3月的推介項目中,早在2017年就開始啟動的天房集團、天津醫(yī)藥集團、天津能源投資、渤海輕工投資集團依然位列其中,進度可能甚至弱于改革初衷。

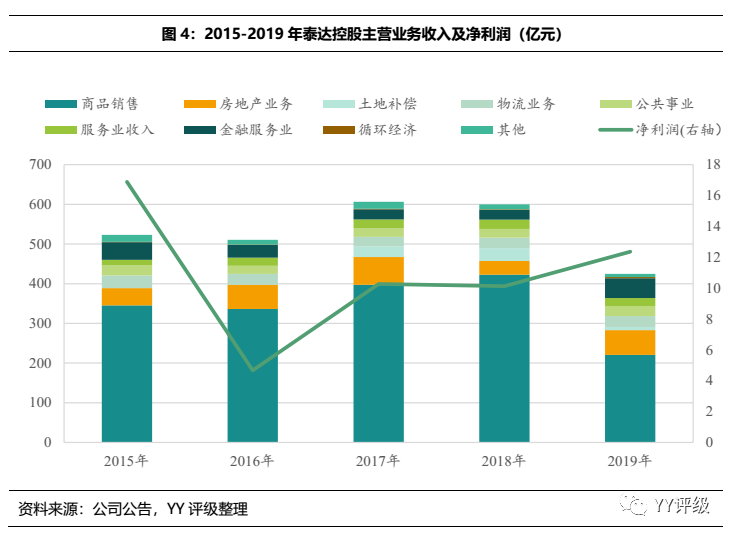

為加快混改進程,天津市國資委改組組建了津聯(lián)控股、泰達控股、津誠資本、津投資本等國有資本投資運營公司,授權(quán)這些平臺公司操盤相關(guān)集團的混改工作。以泰達控股為例,天津泰達投資控股有限公司是天津市資產(chǎn)規(guī)模比較大,涉足產(chǎn)業(yè)較多的國有企業(yè),以參控股的方式涉及實業(yè)、金融、房地產(chǎn)、公用事業(yè)、物流等多個板塊,大部分收入由商品銷售(主要是天津鋼管,2018年11月末完成混改出表)貢獻,其余業(yè)務(wù)表現(xiàn)平庸;公司整體債務(wù)負擔(dān)重,截至2020年3月末帶息債務(wù)規(guī)模1474.5億元,永續(xù)調(diào)整后負債率約78.37%。

泰達控股上層對于混改不可謂不重視,董事長自2016年每月召開例會推動混改工作,2017年明確混改工作時間圖,全年混改任務(wù)目標被制成展板掛在領(lǐng)導(dǎo)班子辦公室的墻壁上,旗下多家子公司啟動混改,但是已完成的市管企業(yè)項目僅包括上表中的北方國際信托、天津鋼管和天津信托,其余均進展緩慢:

主營房地產(chǎn)開發(fā)的泰達建設(shè)于2018年7月啟動混改,承擔(dān)著天津國企改革“試水”的任務(wù)。泰達建設(shè)早在2012年曾陷入“為私企還債導(dǎo)致20億元國有資產(chǎn)流失”“天津項目擱淺13年未完成開發(fā),轉(zhuǎn)讓凈虧12.6億元”的輿論漩渦,其“13泰達建設(shè)債”后來被股東泰達控股繼承。財務(wù)數(shù)據(jù)顯示,公司2018年資產(chǎn)總額176億元,負債總額146億元;營收規(guī)模11億元,凈利潤虧損2億元。2019年5月,泰達建設(shè)在天津產(chǎn)權(quán)交易中心掛牌。

最初混改方案擬以增資擴股和股權(quán)轉(zhuǎn)讓相結(jié)合的方式引入2家戰(zhàn)略投資者,計劃增資募集不低于11.17億元,用于補充流動資金和項目開發(fā)建設(shè);股權(quán)轉(zhuǎn)讓募集不低于11.13億元,為使國資方收回投資。市場猜測“白衣騎士”為香港黑石集團,但是掛牌3個月無人問津。同年10月旗下上市公司“ST津濱”公告稱泰達建設(shè)已征集到2名意向戰(zhàn)投方,分別是天津津聯(lián)海勝混改股權(quán)投資基金合伙企業(yè)(有限合伙)和天津中科泰富投資合伙企業(yè)(有限合伙),但兩家都有國資背景,頗有被政府拉來接盤的意味。若混改成功,雙方各持股40%、30%,實控人未必發(fā)生實際變化,目前混改仍未落地。

2018年4月首次掛牌的星城發(fā)展,計劃以12億元底價轉(zhuǎn)讓56%股權(quán),二次掛牌均無疾而終,仍存在于2020年3月的推介項目榜單之中。2018年同批推出的中非泰達、泰達綠化也無實質(zhì)進展。

已完成的天津信托混改歷程也可謂一波三折:天津信托于2017年正式啟動混改事宜,于2018年4月首次掛牌,但當年卻遭遇三度延期,延長原因均為“未征集到合格意向投資者”,無奈于2019年1月撤牌。當時內(nèi)部人士向媒體透露失敗原因有二:一是由于之前的掛牌方案將天津信托的混改和第一大股東海泰集團合并混改,資金量需求較大,難以找到能夠付出較大投資體量的投資人;二是國家政策逐步趨嚴,監(jiān)管機構(gòu)對股東準入標準的把控也更加嚴格,混改方案并未得到市場認可。

具體而言,當時天津信托的主要股東為:海泰集團持股51.58%、天津市泰達國際控股(集團)有限公司持股42.11%。最初的部署為擬引入3家戰(zhàn)略投資者,共計整體持股比例為39.73%。而戰(zhàn)略投資者Ⅰ對應(yīng)持股比例7%;戰(zhàn)略投資者Ⅱ?qū)?yīng)持股比例18%;戰(zhàn)略投資者Ⅲ對應(yīng)持股比例14.73%。其中,持股比例為7%的戰(zhàn)略投資者Ⅰ應(yīng)同時參與海泰集團增資擴股與股權(quán)轉(zhuǎn)讓項目。在引入戰(zhàn)投成功后,海泰集團仍然繼續(xù)持有天津信托23.08%股權(quán),仍為其第一大股東。

從最終的摘牌結(jié)果來看,上實集團合計以94.09億元的價格,分別取得泰達控股轉(zhuǎn)讓的26%股權(quán)、海泰集團轉(zhuǎn)讓的51.58%,合計持有天津信托77.58%股權(quán),可見天津國資委最終放棄了控股權(quán)才換得混改成功,過程中的拉扯和博弈可見一斑,從首次掛牌到摘牌歷時近2年。

泰達控股的混改之路為天津國企改革進程的一個縮影,背負2,868億元總負債的渤海鋼鐵從陷入債務(wù)危機到破產(chǎn)重組方案落地用了4年;天房集團債務(wù)高達1,800億元,與保利、萬科、碧桂園等房企的混改方案均無結(jié)果。天津混改“口號響”“雷聲大”,但在操作層面似乎總差了一口氣,著實讓市場擔(dān)憂。混改之路道阻且長,只能寄希望于隨著近年來混改成功項目增加,領(lǐng)導(dǎo)班子能不斷積累經(jīng)驗,在與市場的接觸中轉(zhuǎn)化思路,天津國企混改的市場化程度可以進一步加強了。

03 區(qū)域展望

天津區(qū)域確實問題重重,產(chǎn)業(yè)結(jié)構(gòu)中重工業(yè)占比較重,經(jīng)濟結(jié)構(gòu)上民營經(jīng)濟活力不足,地方舉債規(guī)模和壓力較大,負面輿情較多,國企負擔(dān)重改革步步維艱。過去投資驅(qū)動的發(fā)展模式似乎走到了拐點,近年來整體經(jīng)濟增長乏力。

但是從GDP兩次擠水分以及政府層面的政令舉措來看,天津市已經(jīng)直面問題,奮力整治與改革。體制內(nèi)旗幟鮮明地反腐、整頓作風(fēng),2018年查處形式主義官僚主義、不作為不擔(dān)當問題2,652起,處理4,304人,其中市管干部55人。營商環(huán)境上推出“天津八條”“民營經(jīng)濟19條”等措施,激發(fā)民營經(jīng)濟的活力。

產(chǎn)業(yè)結(jié)構(gòu)上,一方面進行供給側(cè)改革,淘汰落后產(chǎn)能,化工廠搬家,完成60個工業(yè)園清理整合,盤活示范工業(yè)園區(qū)低效閑置土地2679畝。另一方面培育新動能,2019年著力打造新一代人工智能、生物醫(yī)藥、新能源、新材料4個主導(dǎo)產(chǎn)業(yè)。從經(jīng)濟數(shù)據(jù)上看,2019年,規(guī)模以上工業(yè)中戰(zhàn)略性新興產(chǎn)業(yè)增加值增長3.8%,高技術(shù)產(chǎn)業(yè)和戰(zhàn)略性新興產(chǎn)業(yè)增加值占規(guī)模以上工業(yè)增加值的比重分別為14.0%和20.8%。規(guī)模以上服務(wù)業(yè)中,新服務(wù)、高技術(shù)服務(wù)業(yè)、戰(zhàn)略性新興服務(wù)業(yè)營業(yè)收入分別增長14.8%、19.3%和12.4%。服務(wù)業(yè)增長較快,工業(yè)中新興產(chǎn)業(yè)占比仍有較大的提升空間。

城投債務(wù)方面,近期YY線上調(diào)研了解到,城投的融資受到政府層面的強管控。問題的確是很嚴重,但是直面問題可能是解決問題的第一步。

種種跡象表明,區(qū)域內(nèi)正努力追求邊際改善,但是無奈歷史遺留問題太多,改革的成果仍需交給時間檢驗。

本文是對天津城投梳理的一個綜述性思考,后續(xù)我們會結(jié)合區(qū)域、平臺定位,對區(qū)域平臺深入梳理。也許天津更需要走出來和讓投資人走進去,傳達不一樣的改革形象,危中有機。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“YY評級”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

YY評級

YY評級