作者:月落烏堤

來源:尋瑕記(ID:xunxiajun)

01

“玩歸玩,鬧歸鬧,別拿催收開玩笑。”

“那天我接到老哥子電話,讓我去一個客戶那里收一筆貸款,金額60萬,已經逾期一年半,客戶一直以各種理由不還款。”把老四坐在對面,對這次成功收回60萬貸款,娓娓道來。

“根據老哥子提供的信息,這個客戶是通過擔保公司(也就是老哥子的公司),用自己的一套房產和在經營的廠房為擔保物,通過擔保公司向銀行貸的款,貸款期3年,每半年還一次利息,到期還本金,利息4.9厘。三年了,客戶從來沒有逾期過,老哥子的擔保公司看他還完最后一期利息,就和客戶溝通續貸,按照之前的情況,續貸基本上是沒問題的。”

“沒想到的是,客戶不知道從哪兒聽來的主意,說這種擔保貸款,還不還沒關系的,反正擔保公司都會先代償,還要一次性收取1%的擔保費;就算要貸款,自己去貸就好了,為什么還要讓擔保公司再多賺一筆錢?于是客戶開始不配合續貸工作,到期了竟然連本金都不還了。”

“根據老哥子他們的調查走訪,客戶的公司經營情況很好,是做地方特色產品的,已經做到了行業領頭羊,并且政府還出面給地給廠房。這三年,客戶在市區購置了一套自住房產,回老家也蓋了小三層,算是事業有成。”

“貸款到期,銀行正常逾期催收,無果,便將這筆貸款移交給老哥子的擔保公司,老哥子先通過常規手段催收,家里廠里也去了無數次,客戶都推說現在是生產旺季,資金緊張,沒辦法還貸,當然也動用了一些其他手段,都不管用。”

“然后老哥子就找到我了。”

說到這里的時候,把老四一臉自信,自信源于6年前他進入催收行業,用自己的種種“手段”,成功的幫助老哥子的擔保公司收回不少錢,有三兩萬的民間借貸,也有幾十萬帶擔保的銀行貸款,這期間也積累了不少催收的實戰經驗。

“其實像這個客戶,明明知道他還得起的,如果走司法程序,浪費人力物力時間,用不著這么麻煩。”

“我到了客戶家里,就坐到沙發上,問他要不要還錢,坐了個把小時,他還是沒有任何回復,我就從兜里拿出卡尺刀,在手里把玩起來,玩得同時,又問了幾次你到底還錢不還錢。客戶還是沒有表示,這會兒他家人也陸陸續續回來了。

我見人多了,時機也差不多成熟了,就拿卡尺刀往我大腿上扎了一刀,又問道,你還不還錢?這時他讓老婆先帶著家里人出去吃晚飯,我就說,走什么走,坐下來,看看他是怎么不還錢的。邊說的時候,又往自己大腿上又扎了一刀,同時又問了一句你還不還錢。”

“之后,客戶一個勁的說話,說什么經營不好,被政府騙了,投P2P被坑了,股票跌成狗屎了,反正就是各種賣慘。我都懶得搭理,見客戶開始有點動搖了,我就又問一句你到底還不還錢。問的時候又往大腿上扎了一刀。”

“就這樣,我問一句‘你還不還錢?’就往大腿上扎一刀,雖然是小刀,但是也是刀刀見血。最后,客戶的老婆先崩潰了,直接說還多少,馬上轉給你,過了差不多二十來分鐘,老哥子便打電話過來說錢到賬了,應該是客戶老婆的銀行賬戶開通了大額交易,畢竟是做生意的嘛,才會這么快。然后我自己就回去了。”

我問把老四,你給自己扎了多少刀,把老四笑著說:“也就五六刀吧,他老婆松口后就沒再扎了。”

把老四嘬了口煙接著說:“你們以為我愿意這樣做啊,還不是起一個威懾作用,一般我扎自己的時候,都是客戶本人以及家人在的時候,并且還要分客戶,看他是不是還得起,是不是能一次性還完,如果不是,那扎一百刀也沒用。

再說了,當著這么多人的面,連自己都敢扎,惹急了指不定就往誰身上扎了。”

02

有人的地方就有欠款,有欠款就有催收,催收這個行業,就是這么一個匪氣的江湖。

早在公元前298年,戰國四公子之一的孟嘗君,就曾靠放債為生,奉養三千門客討債追息,并傳下馮諼焚券的義舉佳話。2300多年后,催收行業卻在國內異化出種種惡象。

中國真正意義的催收,應該出現在1995年以后。這一年,第一張信用卡——“貸記卡”由廣發銀行推出并發行。

信用卡的貸記余額,實際上也就是銀行給客戶的授信余額。可以說,信用卡的出現,直接刺激了催收行業蓬勃發展,此前的貸款,要么是抵押貸款,要么是擔保貸款,而信用卡“貸記”的屬性,讓貸款不再高高在上,任何人只要符合銀行的信用評估體系,就可以從銀行獲取一定額度的資金。

信用卡的出現,一方面降低了銀行貸款的門檻,增加了客戶量和不良率,勢必要求銀行在有限的業務資源范圍內,將催收業務外包出去,形成催收行業的收入來源;另一方面,由于金融機構的管理約束,幾乎所有催收方都會保持一定的催收手段上的克制,銀行在外包時,也會考察評估催收公司是否規范。

隨著催收行業的發展,一些大的催收公司慢慢涌現,瞄準消費信貸的三大供應商:銀行信用卡系,消費金融系,以及現金貸系及714系高利貸。

根據央行發布《2019年第二季度支付體系運行總體情況》的報告,截止到2019年6月30日,銀行卡授信總額為16.32萬億元;銀行卡應償信貸余額為7.23萬億元。信用卡逾期半年未償信貸總額838.84億元。

800多億的半年及以上逾期規模成為了催收行業豐沛的上游水源。而且,“消費主義”支配下,信用卡逾期余額還在繼續擴大,根據艾瑞咨詢預計,2017-2022年,信用卡逾期余額的增長率依舊高達25.2%,遠高于整個賬款拖欠市場的增長速度。

根據網貸天眼的數據,截止到9月份,中國互聯網借貸平臺共計超過6500家,一波波P2P爆雷潮后,現在仍正常運營的900多家,超過5500家已經出現問題,要么跑路,要么暴雷,要么倒閉,要么清盤整頓,幾乎沒有良性退出的。

隨著問題平臺井噴,催收機構迅速崛起,高達7700億的貸款余額,使得P2P取代銀行逾期催收,成為催收的主要業務來源。

03

2005年,一家名為長沙天曼投資的咨詢在湖南長沙芙蓉分局登記成立,幾經整合,于2015年9月注銷。

2014年,譚曼帶領著脫胎于天曼投資的湖南永雄資產管理集團有限公司,成為了全國最大的民營催收公司,并延攬了小額貸款知名人士張化橋擔任副董事長,原海通證券董事長王開國擔任董事。

圍繞湖南永雄,譚曼構建了一個催收帝國的雛形,長沙永雄:股權投資平臺,湖南衛成:大數據風控管理平臺,長沙裕邦:軟件及數據處理中心,并與高校合作開發數據系統。

以大數據支撐風控,以風控來促進催收,以催收利潤進行股權投資,投資收益反哺大數據相關的技術開發,從而形成了一個集團化運營的鏈條。

這年頭,連催收都追求閉環。

2015年11月8日,湖南永雄正式啟動新三板上市計劃,被當地金融辦官員冠以“知名的民營小額不良資產管理公司,長沙高新區引進的高新技術企業”等耀眼光環。同一年,另一催收巨頭一諾銀華曾高調宣布擬掛牌新三板掛牌,最后因政策限制而終止。

2016年,保薦人湘財證券先后遭遇了大智慧收購折戟、董事長牽連被處罰等波折,還多次因為違規情況被全國股轉系統和證監會處罰,湖南永雄新三板上市計劃也因此擱淺。

上市受阻的湖南永雄搭上了國資的東風。2016年,根紅苗正的湖南省資產管理有限公司與湖南永雄簽署長期戰略合作協議,正規軍和游擊隊聯手,湖南永雄迎來了10年發展的高光時刻。

2018年,湖南永雄啟動了成立之后最大規模的擴張。2018年7月幾乎同時在全國23個省、5個自治區和4個直轄市開設分公司,實現了全國布局覆蓋,并持續大規模招聘。

34個運營中心,10915名催收員,446億應收款,35.3%以上的傭金率,五大國有銀行及七成大型商業銀行均為客戶,帶著這份成績單,湖南永雄向美股IPO發起了沖擊。

04

10月23日,湖南永雄在美股遞交招股說明書,這家最大的民營催收巨頭蟄伏數年,正式謀求海外上市。

湖南永雄遞交招股書僅僅兩天前,杭州西溪的一百多輛警車,把51信用卡和催收行業置于風口浪尖。

同一天,兩高兩部發布《關于辦理非法放貸刑事案件若干問題的意見》,再次重申禁止暴力催收。

在“于歡刺死辱母案”、校園貸逼死學生、裸條貸、套路貸等種種惡性社會事件發生之后,監管的口子其實一直在暗暗收緊。

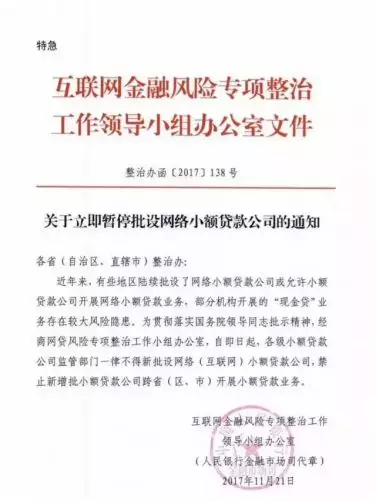

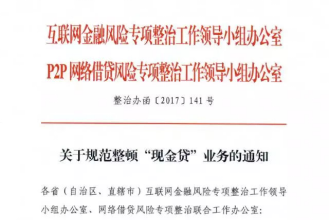

2017年12月1日,互金整治辦141號文,無場景依托、無指定用途、無客戶群體限定、無抵押的現金貸被一刀切。

2018年3月28日,互金協會組織簽署債務催收自律公約,明確要求“互聯網金融逾期債務催收應嚴格遵守國家相關法律規定。”

2019年315晚會,曝光714高炮為代表的超利貸,多家“嗜血”短期高息貸甚至暴力催收的機構被點名。

據招股說明書披露,湖南永雄近三年營業收入分別為人民幣4.35億、5.95億、7.58億;同期凈利潤為人民幣0.97億、1.09億、1.24億,催收似乎是一門不錯的生意。但隨著2019年的監管風暴和合規審查,湖南永雄的上半年業績出現了下滑,并關閉了20余個新開的地區網點。

早在年初,董事長譚曼和相關人員即向中平資本及其附屬公司出售了200萬股普通股股份,成功套現3億元。

同時,其前五名客戶合計占到了2017年,2018年和截至2019年上半年總收入的99.2%,90.2%和79.2%,集中度頗高,單個客戶的業務惡化和終止,都可能直接影響其業績表現。

一邊是上市前夕的創始人套現,一邊是嚴防死守的行業高壓政策,選擇此時IPO的湖南永雄,是不是會重演今年一眾中概股“上市即巔峰”的悲劇曲線?

05

催收行業自帶的暗黑屬性和陰暗底色,可能是湖南永雄想盡力掙脫的枷鎖。

催收在現今的社會語境中,是一個并不受人待見的行業。提到催收,人們最先想到的是打電話催收張口問候家人,閉口國罵收尾;上門催收動不動拉橫幅,樓下大喇叭喊“XXX,欠債還錢”,紅油漆潑門,進屋往沙發一橫,這些對于行業的固有印象,也拉低了催收人員的整體形象。

從事催收的人,上過大學的不多,蹲過班房的不少;有點社會地位的幾乎沒有,流氓地痞不少;持證上崗的不多,冒充正規職員的不少,往往因為如此,欠款人報警無用,投訴無門,與催收人員很容易就出現肢體摩擦,甚至械斗。

催收的未必是大爺,欠錢的也未必就是孫子。

大批網貸平臺、P2P平臺、消費金融的出現,一定程度上填補了現有金融體系的空缺,緊隨“互聯網金融”火爆而生的,是行業中的漏洞不斷擴大。

放款機構之間相互競爭愈發激烈,為占得市場先機,貸款門檻一降再降,獲得貸款的客戶變得魚龍混雜,甚至同一個客戶,可以獲得數家甚至數十家網貸機構的借款,下沉后的客戶質量不斷惡化,甚至出現了批量偽造資料的大規模騙貸行為,同時,也使得行業的貸款資產質量泥沙俱下。

一邊是對客戶獲取的需求、對KPI指標的追求,另一邊是風控合規的限制、放款流程的約束,倒逼“催收”成了“風控”最重要的一個環節,折射出的,是社會底層信用的支離破碎。

可以說,催收公司的數量差不多是跟P2P一起到達巔峰的。

多達8000家的P2P平臺,現在還正常存續的不到1000家,但專業風控人員和催收團隊捉襟見肘,本著‘我可以干這活’的原則,催收成為了P2P的最后一塊遮羞布,甚至于,不良催收加劇了當下的P2P亂象。隨著P2P公司的“團滅”,催收公司的數量也將急劇減少。

為了規避暴力催收的紅線,湖南永雄特別強調,僅通過遠程方式(例如電話和短信)或遠程收款提供收款服務,而無需進行現場訪問或與債務人進行面對面的談判,以避免與債務人潛在的身體對抗。

即便是電話催收,面對的依然是一群在金錢的重壓下,扭曲欲望的人;透過電話線觸達的,依然是最為真實的人間滄桑和世態炎涼;無力抗拒的,依然是暗黑如深淵的人性,和注視著深淵,也被深淵注視的自己。

小貸、P2P、消費金融、現金貸這些細分行業一個接一個爆發,催收也作為亦步亦趨的伴生行業,水漲船高。隨著監管高壓和技術浪潮的席卷,催收從業人員的生存空間,一點一點被擠壓,被蠶食。

飽受詬病的“外訪式”催收在掃黑除惡的席卷下幾乎銷聲匿跡,電話催收也被附加了不許短信轟炸、不許騷擾第三方聯系人等緊箍咒,三四線的小鎮青年們加入了催收大軍,卻發現一半的電話都被運營商自動篩選掐掉了。更有甚者,更便捷的人工智能AI催收,還在不斷取代這些在時代浪潮中,被逐漸邊緣化的個體。

在催收這個帶有道德陰影的江湖,撐死膽大的準備上市了,餓死膽小的已被取締了。

游走在灰黑邊緣的從業人員,一邊面對陽光化的洗刷,一邊對抗生存空間的傾軋。

資本的逐利,也許也只能止步于上市之際,而后,尋找下一個風口。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“尋瑕記”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

尋瑕記

尋瑕記