圖1,EURUSD 日線圖-ATFX

ATFX匯評:自2021年1月份起,筆者就不斷看空EURUSD走勢。在4月份之前,看空的觀點不斷得到市場的驗證:EURUSD從最高點1.2348,一路下跌至最低點1.1703,跌幅5.22%,約644標準點。自4月份開始的上漲,在初期更像是反彈。本來以為會在1.1988附近尋得阻力,之后開啟新一輪下跌。不成想,昨日的長陽線和今日的強勢上漲,硬生生將近期高點拉到了1.2078位置。在面對持續性上漲波段的現實面前,筆者不得不重新梳理EURUSD的多空邏輯。

匯率波動,從本質上講,是國家債券收益率波動的副作用。EURUSD的漲跌,主要取決于美國十年期債券收益率的未來走勢。如果債券收益率能夠繼續維持強勢,那么EURUSD的上漲就只是暫時的,早晚會跌回原形;如果債券收益率因為各種原因而不再強勢,那么EURUD的上漲就具有趨勢性的特征,前期的看空觀點就需要徹底修正。

會有人產生疑問,EURUSD既然是貨幣對,就必然涉及兩個國家——美國和歐元區。那為什么說EURUSD的未來走勢至取決于美國的十年期國債收益率,而不是歐元區十年期國債收益率呢?首先,歐元區美國同意的國債體系,都是各自的財政部負責自己國家的國債發行。平時我們所說的歐債,更多的是指德國債券,因為德國是歐元區的經濟增長引擎。德債相比美債來說,無論從發行總量還是受追捧程度來看,都處于明顯的劣勢。另外,美債的收益率是全球債市的指導價,美債上漲,其它國家的債券收益率跟漲;美債下跌,全球跟跌。所以,我們說,EURUSD的走勢,基本取決于美國十年期國債收益率的未來走勢。

圖2,美國十年期國債收益率 日線-ATFX

技術角度來看,美債收益率近期僅僅是前期大幅上漲之后的適度回調,且回調幅度低于50%,沒有趨勢轉折的特征。最近四個交易日,美債收益率均收出陽線,從最低點1.5280%上漲至1.6260%,這意味著本周的EURUSD大漲(1.2078的高位)沒有任何依據,屬于市場情緒不穩定造成的。美聯儲當前的基準利率區間為(0~0.25%),而國債收益率的最新值為1.6%,后者遠高于前者,美聯儲存在加息的壓力。

當然,美聯儲的加息壓力僅僅來自于理論上,如果美聯儲主席和票委無視這些征兆,依舊可以選擇維持當前基準利率,并不斷對美國經濟釋放鴿派言論。鮑威爾最新講話如下:提高利率,有兩個先提條件。一是通貨膨脹率達到2%以上,二是美國勞動力市場恢復;目前美國離這兩個目標仍相距遙遠,同時表示在2022年之前提高利率不大可能。可以看出,美聯儲不想加息,不認為未來將出現惡性通脹。說的更嚴重點,如果美國的CPI遲遲達不到2%的水平,美聯儲沒準會繼續QE,更大力度的釋放流動性。這一猜想是導致市場大舉做多EURUSD的主要因素。但是,前面也說了,這種做多具有盲目性,因為它無視了國債市場的變動。

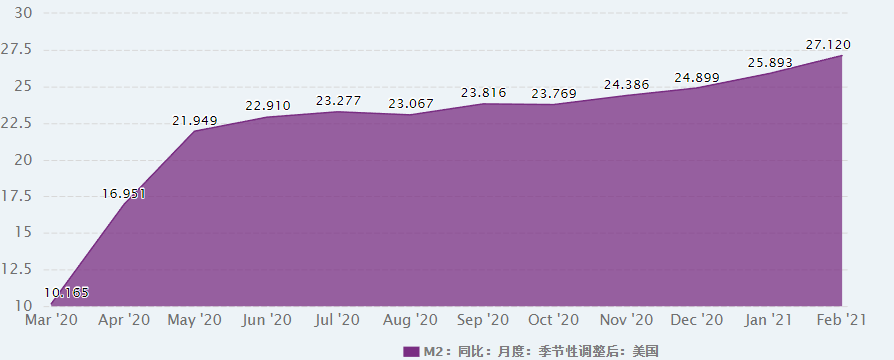

圖3,美國M2增速-ATFX

說實話,對于美國M2增速的判斷,筆者出現了重大失誤。從上圖可以看出,2月份美國M2增速為27.12,而1月份的M2增速為25.89%,今年以來處于增速提高的狀態。但是,筆者在年初的判斷是美國的M2增速會隨著輝瑞疫苗的普遍接種,而不斷降低。現在看來,這一結論明顯錯誤。疏忽的地方在于,美聯儲完全不在意市場的美元總量不斷放大,根本不考慮加息和縮減資產負債表的政策。要知道,美聯儲開動印鈔機,買單的是全世界各國的外匯儲備。只降息不加息,說的嚴重一點,屬于央行層面的耍流氓。

#小結:長線看空EURUSD的邏輯沒有變,只不過美聯儲的緊縮貨幣政策來的要比預期更晚一點。只要美國十年期國債收益率依舊保持升勢,美元指數就具備大幅升值的基礎驅動力。本周EURUSD的上漲,看上去更像是因為鮑威爾講話造成的“沖動情緒”,不具有持續性,未來出現回調概率較高。最后,祝讀者朋友們都能財源廣進。

ATFX免責聲明:

1、以上分析僅代表分析師觀點,匯市有風險,投資需謹慎。

2、ATFX不會為直接或間接使用或依賴此資料而可能引致的任何盈虧負責。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“ATFX”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

ATFX

ATFX