作者:西政財富

來源:西政財富(ID:xizhengcaifu)

受地產金融的強監管政策以及新冠肺炎疫情的疊加影響,自2020年開年以來,房地產全行業貸款逾期率逐漸升高,不少中小開發商都面臨資金鏈斷裂、無力還貸甚至破產的風險。面對下半年地產金融監管的高壓政策,一些融資機構早已“額度不足”。從目前行業的動向來看,不良資產處置業務當前已開始醞釀火熱態勢,各路資金和操盤手也都在摩拳擦掌。

面對目前地產融資態勢,一些資產管理公司以資產服務商的角色介入到銀行與開發商的“續貸”業務中,通過遠期回購債權的方式,間接為開發商的續貸加強增信及退出渠道。另外,很多資產管理公司開始通過打折收購銀行、信托的逾期債權并給予開發商債務展期的方式,為開發商“接續”資金。為便于說明,我們就資產管理機構針對銀行、信托對開發商債權的遠期收購及債務重組融資相關方案進行梳理,以供同業人士參考、交流。

一、資產管理公司遠期債權收購融資方案

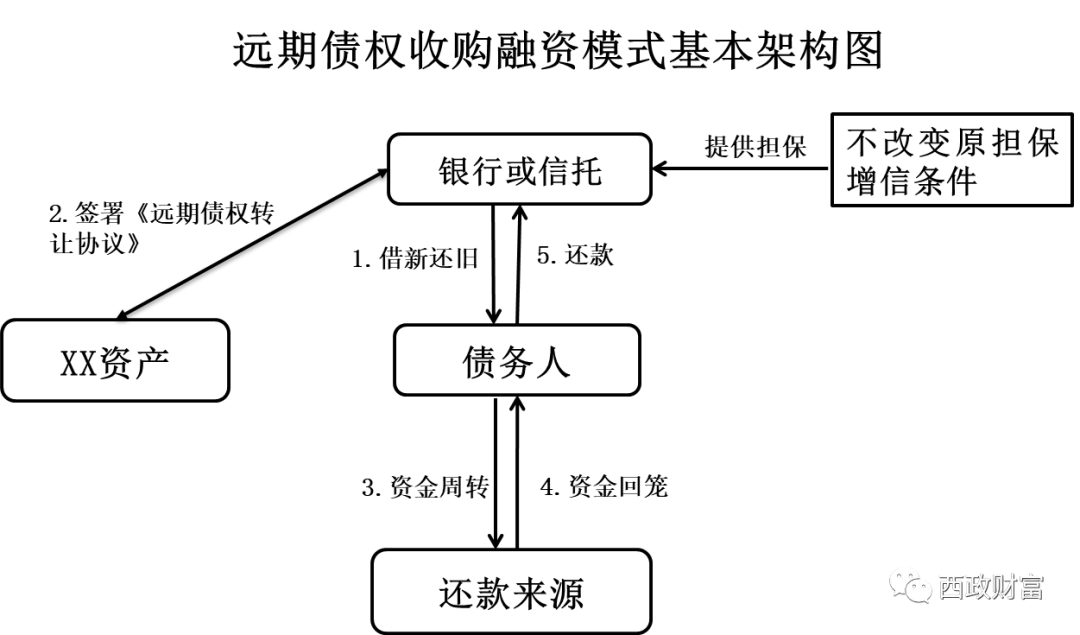

對于開發商或其關聯的非房主體存量經營性物業貸款、流貸等即將到期的,因銀行的額度收縮、準入條件趨嚴等原因,目前很多開發商的轉貸或續貸都面臨很多的阻力。為順利解決該問題,目前市面上涌現出大量的資產管理公司通過與銀行或信托機構簽訂《遠期債權轉讓協議》以協助開發商的轉貸或續貸的案例。比如銀行在開發商歸還到期的貸款后繼續給予授信和放款,資產管理公司向銀行承諾遠期回購銀行對開發商的債權,由此間接起到擔保、增信等作用,同時資產管理公司在上述開發商的轉貸或續貸過程中收取相應的服務費用。其基本操作模式如下:

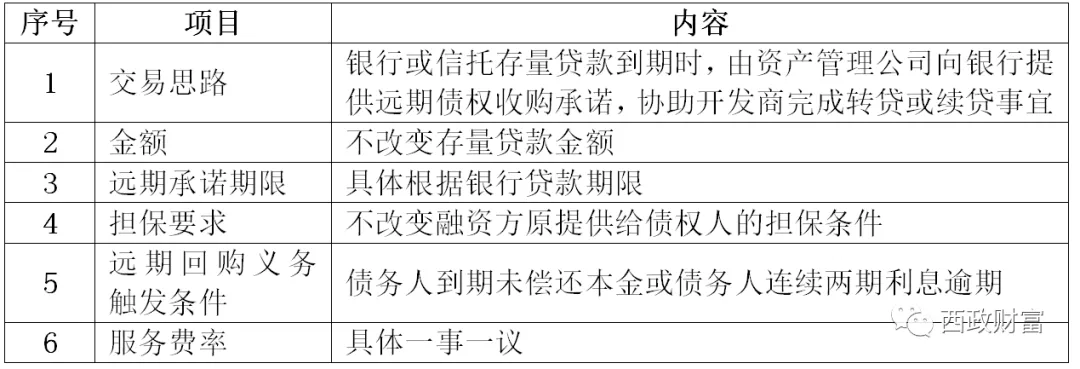

在具體操作方面,對于融資方(債務人)即將到期的債權,債務人與債權人(銀行)、資產管理機構簽署《資產管理服務合同》,約定融資方在歸還銀行到期債務后,由銀行繼續給予授信和放款,并由資產管理機構與銀行簽署《遠期債權轉讓協議》,協助開發商完成轉貸或續貸事宜,在債務人到期未還本或連續兩期利息逾期時,由資產管理機構收購該債權。具體融資要素如下所示:

二、資產管理公司收購到期債權后給予債務人展期

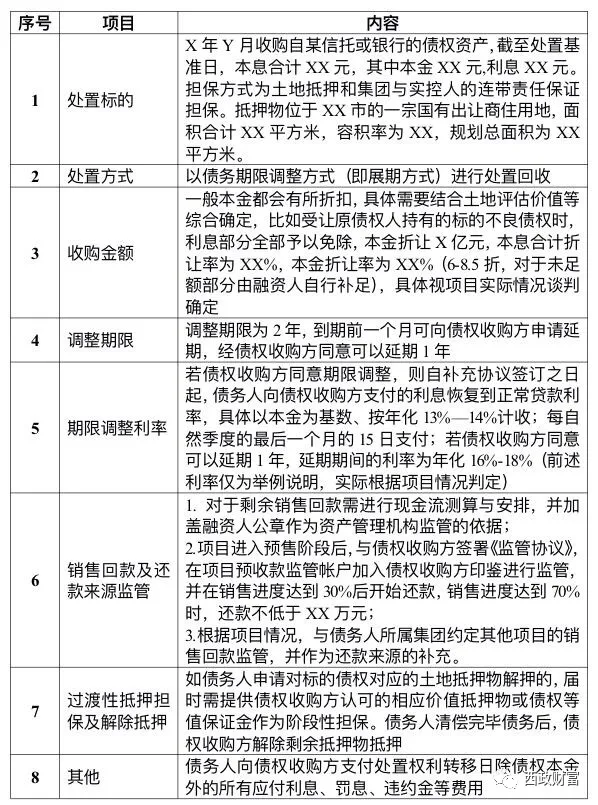

資產管理公司打折收購銀行、信托等機構對開發商的到期債權是不良處置業務的常見模式,資產管理公司收購債權后的處置方案中,債務期限調整、訴訟清收以及公開轉讓是最常見的三種方式。其中,資產管理公司收購到期債權后給予債務人展期是最常規的債務處置思路,在該操作過程中,由資產管理機構打折(6折-8.5折,具體一事一議)收購銀行或信托等金融機構對開發商的到期債權,對于債務人有強烈的期限調整意向,并愿意按照一定年利率向債權收購方支付利息的,資產管理公司一般都會準予債務人在兩年內或約定時間內清償全部債務。此外,考慮到抵押物的位置較為優越以及抵押率較為理想的情況下,在資產管理機構(債權收購方)認為抵押物具備變現能力的情況下,一般都可給予該債務一定的寬限期。具體融資要素示例如下:

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“西政財富”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 開發商貸款到期后的展期和續貸方案

西政財富

西政財富