作者:金融評級二部

來源:聯(lián)合資信(ID:lianheratings)

地方資產(chǎn)管理公司2018年以來在債券市場的融資大幅增長,行業(yè)整體評級率約50.00%,整體級別較高,未來參與評級和資本市場融資的地方資產(chǎn)管理公司或?qū)⑦M(jìn)一步擴(kuò)容。企業(yè)規(guī)模指標(biāo)和杠桿指標(biāo)整體上存在一定程度的級別對應(yīng)梯度關(guān)系;股東背景是地方資產(chǎn)管理公司政策屬性的直觀體現(xiàn),國有背景的地方資產(chǎn)管理公司主體級別普遍較高;不良資產(chǎn)主業(yè)占比偏低的企業(yè)或存在更大經(jīng)營風(fēng)險(xiǎn),從而可能影響其信用級別。

01

地方資產(chǎn)管理公司發(fā)債和評級情況

截至2020年8月末,一共有57家經(jīng)銀保監(jiān)會(huì)批復(fù)的可從事金融企業(yè)不良資產(chǎn)批量收購業(yè)務(wù)的地方資產(chǎn)管理公司(參見【行業(yè)研究】行業(yè)發(fā)展前景廣闊,回歸本源更需自勉)。根據(jù)公開資料,2021年2月,吉林省盛融資產(chǎn)管理有限責(zé)任公司獲得銀保監(jiān)會(huì)的資質(zhì)批復(fù),地方資產(chǎn)管理公司數(shù)量增至58家。

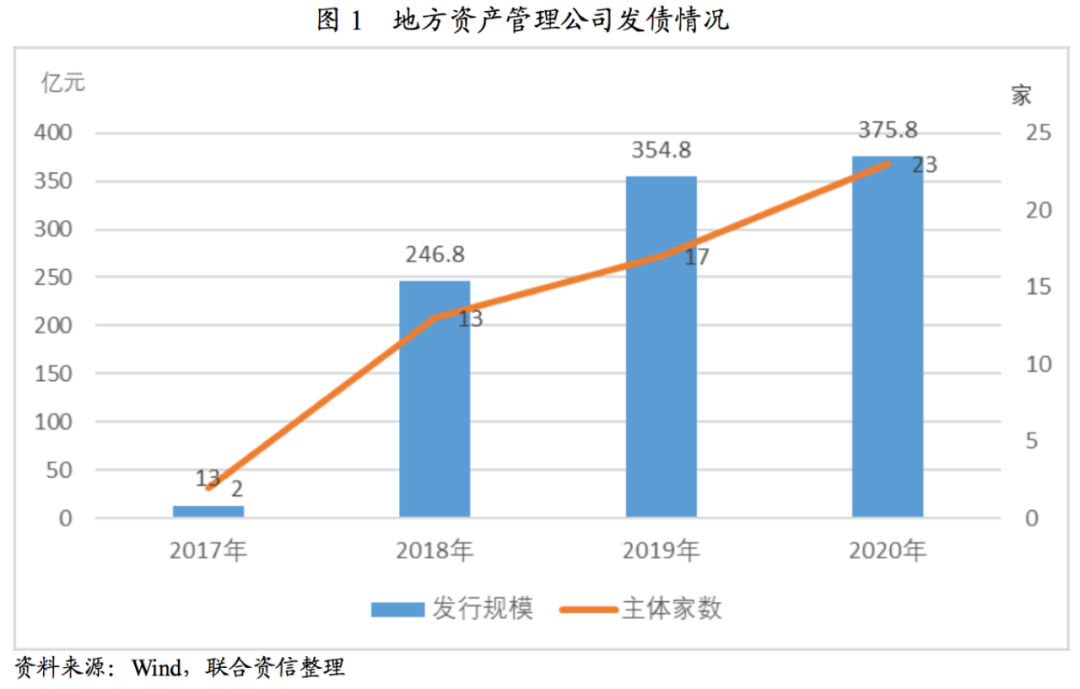

從行業(yè)發(fā)債情況來看,根據(jù)Wind,本文統(tǒng)計(jì)了2016年以來債券市場上地方資產(chǎn)管理公司發(fā)行債券和債務(wù)融資工具情況,2016年未有地方資產(chǎn)管理公司發(fā)行;2017年僅有2家地方資產(chǎn)管理公司發(fā)行,規(guī)模共13.00億元;2018年發(fā)行規(guī)模激增至246.80億元,之后2019年、2020年發(fā)行規(guī)模同比分別增長43.76%和5.92%,2020年發(fā)行規(guī)模為375.80億元,當(dāng)年發(fā)行的地方資產(chǎn)管理公司主體家數(shù)也增至23家。不良資產(chǎn)業(yè)務(wù)與商業(yè)銀行不良貸款規(guī)模基本正相關(guān),隨著2018年宏觀經(jīng)濟(jì)下行、全行業(yè)“去杠桿”等的影響,不良資產(chǎn)融資需求與不良資產(chǎn)規(guī)模同步擴(kuò)張。從發(fā)債期限上來看,因不良資產(chǎn)業(yè)務(wù)周期較長,地方資產(chǎn)管理公司發(fā)債期限普遍偏長期,主要為3~5年期,票面利率區(qū)間3.10%~7.50%;但近年也逐漸開始有地方資產(chǎn)管理公司發(fā)行1年及以內(nèi)的短期限債券品種來緩解流動(dòng)性,2019年有2家發(fā)行短期品種,2020年增加至7家,短期品種的票面利率區(qū)間2.20%~5.00%。

從行業(yè)評級情況來看,2019年以來市場上有公開主體級別的地方資產(chǎn)管理公司共29家(統(tǒng)計(jì)截至2021年1月末),其中有17家主體信用級別為AAA,10家主體信用級別AA+,1家主體信用級別AA,1家主體存在信用級別差異(系河北省資產(chǎn)管理有限公司,以下簡稱“河北省資管”,AA+中誠信/AAA大公),整體AAA級別的主體家數(shù)占有級別主體的比重達(dá)60.71%。按照58家地方資產(chǎn)管理公司計(jì)算,行業(yè)整體評級率50.00%,隨著企業(yè)的發(fā)展和融資需求的增加,未來參與評級和資本市場融資的地方資產(chǎn)管理公司或?qū)⒗^續(xù)擴(kuò)容。

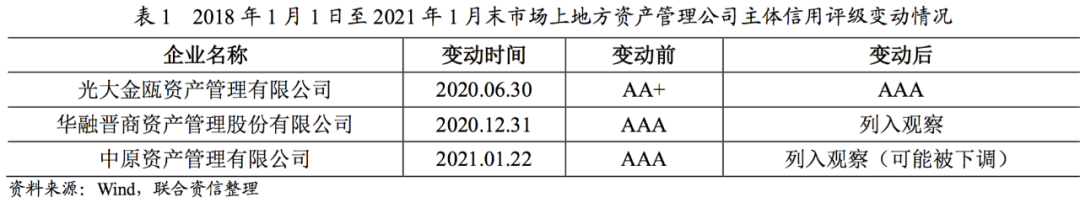

從行業(yè)信用級別調(diào)整情況來看,從2018年1月1日至2021年1月末,未有主體級別被下調(diào)的地方資產(chǎn)管理公司,有1家地方資產(chǎn)管理公司的主體級別從AA+被上調(diào)至AAA,系光大金甌資產(chǎn)管理有限公司,其主體評級被上調(diào)原因是該公司在集團(tuán)戰(zhàn)略定位中有重要意義,且對資本金提升有明確的安排,預(yù)計(jì)未來公司資本實(shí)力將進(jìn)一步增強(qiáng)。此外,華融晉商資產(chǎn)管理股份有限公司被列入評級觀察,主要系該公司所持有的資產(chǎn)涉及重大訴訟,未來涉訴資產(chǎn)對公司風(fēng)險(xiǎn)管理、流動(dòng)性、盈利能力和短期償債壓力等多方面可能產(chǎn)生影響;中原資產(chǎn)管理有限公司被列入可能下調(diào)的觀察名單,原因是該公司外部融資環(huán)境有所惡化,且未來三個(gè)月債務(wù)規(guī)模較大,流動(dòng)性趨于緊張,疊加企業(yè)自身盈利下滑,均對其信用狀況產(chǎn)生不利影響。

02

評級企業(yè)主要指標(biāo)分析

以下主要分析2019年以來有評級結(jié)果的地方資產(chǎn)管理公司的主要指標(biāo),其中財(cái)務(wù)數(shù)據(jù)和相關(guān)指標(biāo)的分析剔除了上海國有資產(chǎn)經(jīng)營有限公司和遼寧省國有資產(chǎn)經(jīng)營有限公司(以上兩家為綜合性國有資產(chǎn)經(jīng)營公司,被政府授權(quán)可經(jīng)營資產(chǎn)管理公司業(yè)務(wù),資產(chǎn)管理公司業(yè)務(wù)在該兩家企業(yè)中占比不大,整體數(shù)據(jù)和其他地方資產(chǎn)管理公司可比性較差),剩余樣本企業(yè)27家。

(1)規(guī)模指標(biāo)分析

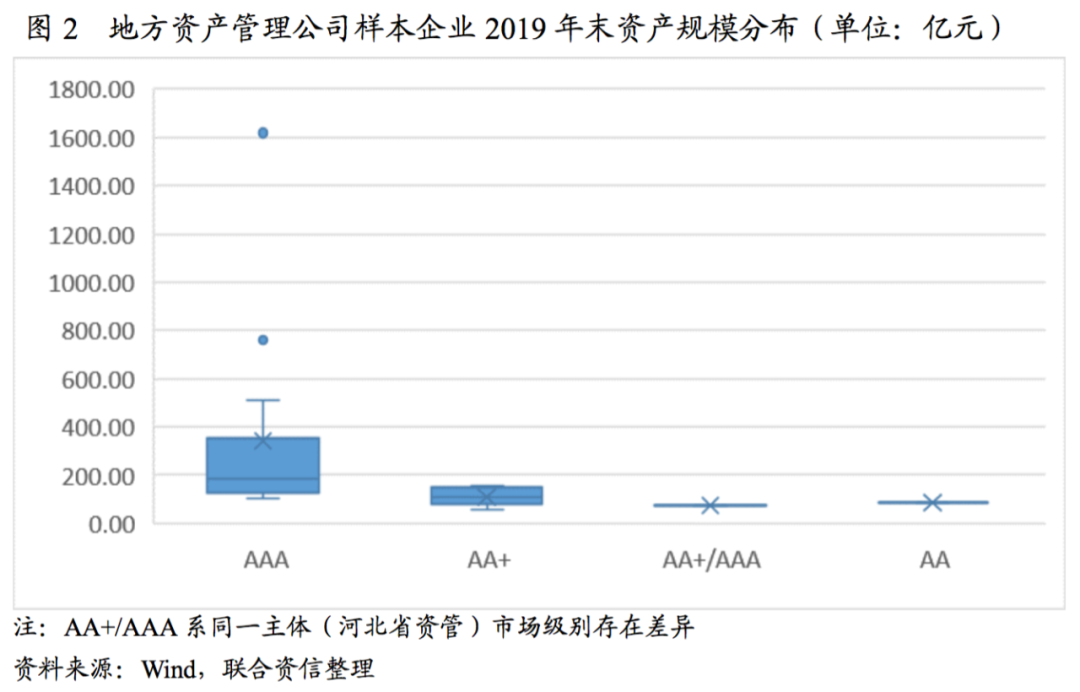

從樣本企業(yè)資產(chǎn)規(guī)模來看,截至2019年末,主體AAA級別資產(chǎn)規(guī)模最大值1619.19億元、最小值106.74億元、平均值379.69億元;AA+級別企業(yè)中,資產(chǎn)規(guī)模最大值154.39億元,最小值57.08億元;存在級別差異的河北省資管,其資產(chǎn)規(guī)模為74.21億元;AA級別僅有一家企業(yè),其資產(chǎn)規(guī)模為86.34億元,高于AA+級別最小值。

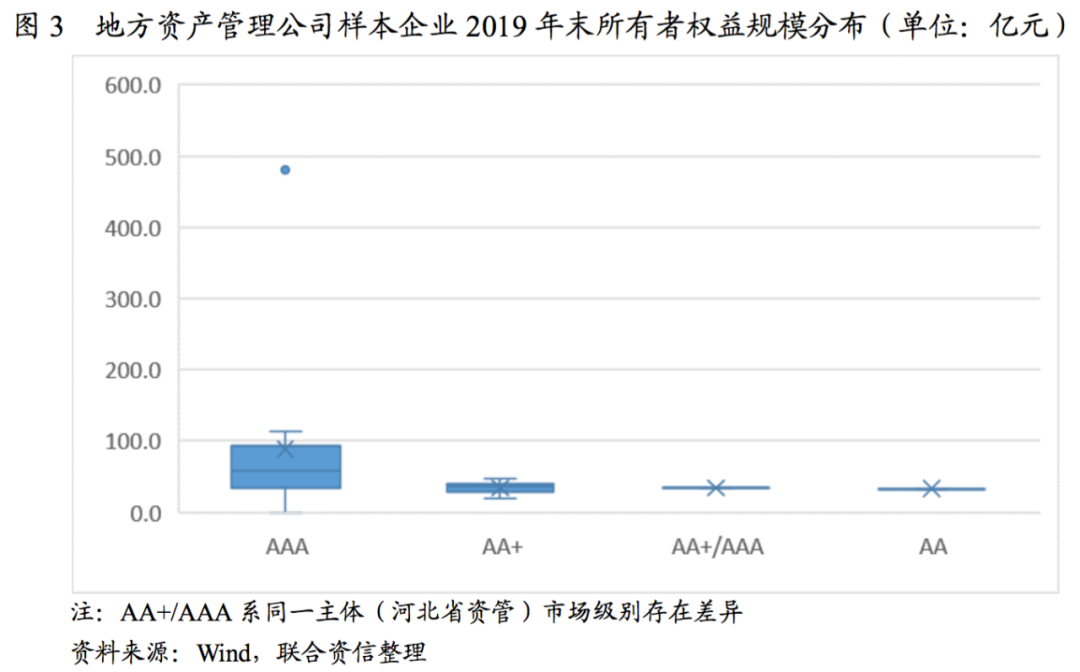

從所有者權(quán)益來看,截至2019年末,AAA級主體中,所有者權(quán)益最大值480.59億元,最小值30.70億元。AA+級別主體的所有者權(quán)益最小值為18.50億元,同時(shí),AA+級別中有7家企業(yè)的所有者權(quán)益均高于AAA級別最小值。

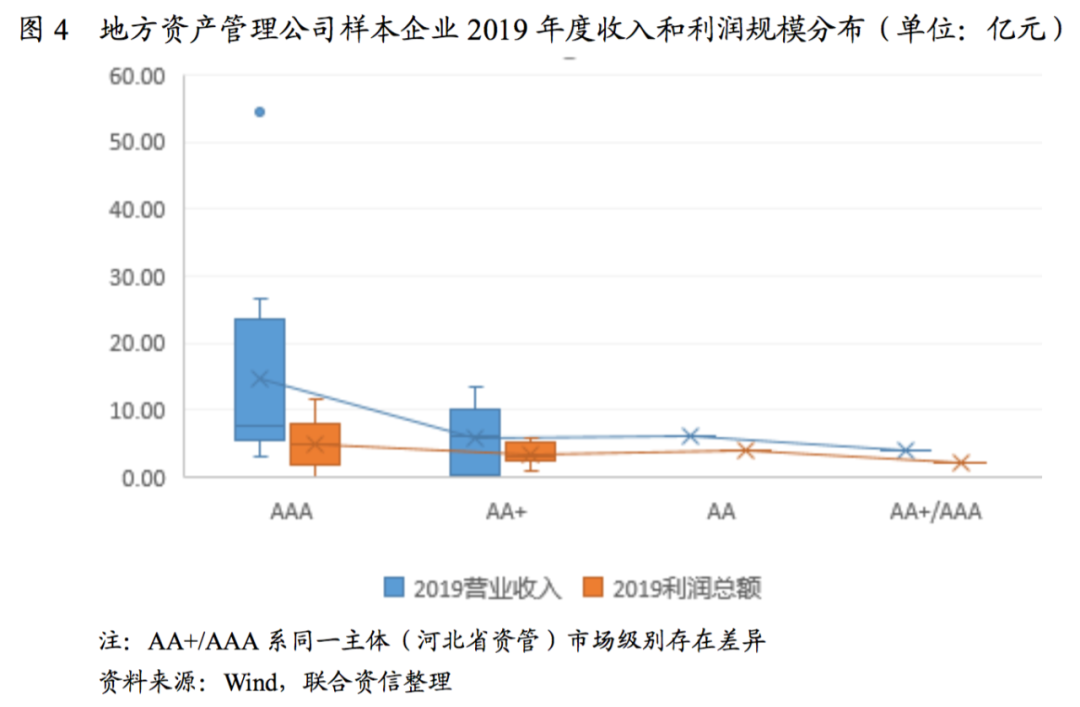

從營業(yè)收入和利潤總額來看,2019年,地方資產(chǎn)管理公司中,AAA級別主體的營業(yè)收入和利潤總額最大值分別為54.55億元和11.61億元,AA+級別主體中有2家企業(yè)的營業(yè)收入和利潤總額在AAA序列中能排到靠前位置。AA級唯一主體的營業(yè)收入和利潤總額已達(dá)AA+收入和利潤水平。值得指出的是,地方資產(chǎn)管理公司對不良資產(chǎn)業(yè)務(wù)的收入確認(rèn)方式存在差異,目前普遍有全額法和凈額法2種,導(dǎo)致收入指標(biāo)差異可能較大,可比性不強(qiáng),但利潤指標(biāo)的可比性較好。

(2)財(cái)務(wù)比率指標(biāo)分析

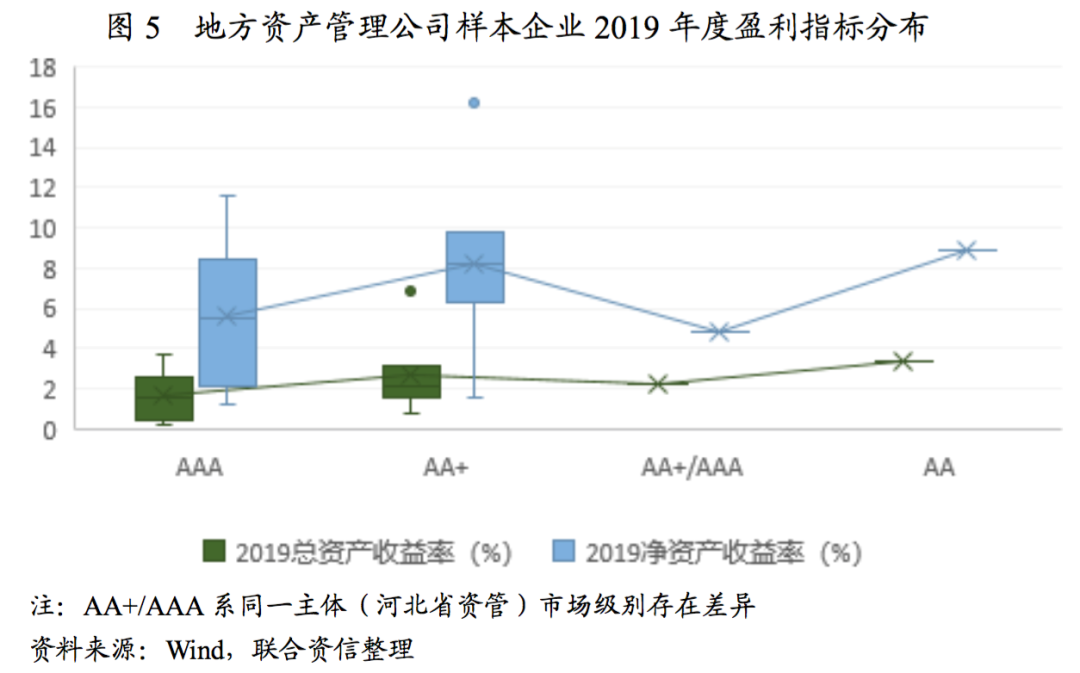

從盈利指標(biāo)來看,AAA級別的地方資產(chǎn)管理公司因資產(chǎn)、資本金規(guī)模較大,盈利指標(biāo)表現(xiàn)普遍不及AA+企業(yè);存在級別差異企業(yè)的盈利指標(biāo)可落于AAA級別區(qū)間;AA級別的唯一主體因其民營背景對資本運(yùn)營效率要求等相對較高,其盈利表現(xiàn)明顯優(yōu)于AAA級別企業(yè)。

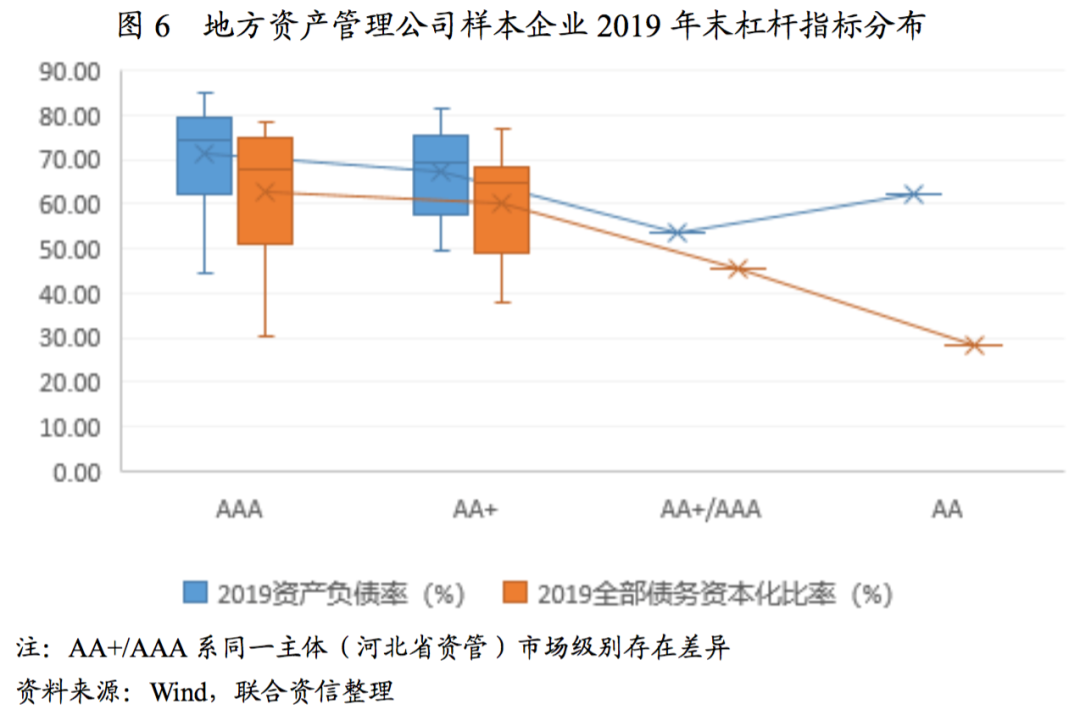

從杠桿指標(biāo)來看,AAA級別地方資產(chǎn)管理公司的資產(chǎn)負(fù)債率和全部債務(wù)資本化比率的區(qū)間上下線均高于AA+企業(yè);存在級別差異企業(yè)和AA級別企業(yè)的整體杠桿水平較低。這種現(xiàn)象主要源于地方資產(chǎn)管理公司一般被銀行等金融機(jī)構(gòu)視為非金融企業(yè),較金融企業(yè)可獲得的融資在規(guī)模、成本、便利性等方面均有一定差距,因此融資瓶頸一直是地方資產(chǎn)管理公司行業(yè)性的普遍難題;而AA+及以上的高級別主體更易獲得銀行等授信機(jī)構(gòu)的認(rèn)可和資本市場的融資渠道,其具有的融資便利使高級別主體更容易實(shí)現(xiàn)加杠桿的需求。

(3)股東背景分析

從企業(yè)股東背景來看,有公開級別的29個(gè)樣本企業(yè)中,國有控股背景的25家、民營控股背景的2家、混合制2家。其中,國有背景分布在AAA和AA+級別,且以AAA為主;民營背景樣本較少,暫無AAA級別出現(xiàn);無控股股東的混合制背景企業(yè)樣本較少,目前均為AAA,且該兩家企業(yè)的主要股東也均為央企和地方國企。

從樣本企業(yè)凈資產(chǎn)的區(qū)間分布來看,整體上存在一定程度的級別對應(yīng)梯度關(guān)系,且同一級別中,國有背景企業(yè)的凈資產(chǎn)最小值顯著低于民營和混合制企業(yè),主要原因是目前市場上對地方資產(chǎn)管理公司評定級別的核心基礎(chǔ)邏輯是地方資產(chǎn)管理公司在化解地方不良資產(chǎn)、維護(hù)地方金融穩(wěn)定方面承擔(dān)著一定的社會(huì)責(zé)任,其所具有的政策性意味著地方資產(chǎn)管理公司在遭遇極端不利情況或債務(wù)危機(jī)時(shí)可能獲得政府的扶持和救助,而國有股權(quán)比例是政府扶持可能性的直接體現(xiàn)因素之一。

(4)主營業(yè)務(wù)分析

近年來,部分資質(zhì)較好的地方資產(chǎn)管理公司逐漸嘗試通過資本市場發(fā)債進(jìn)行融資,拓寬了融資渠道,但多數(shù)地方資產(chǎn)管理公司的融資仍依賴于銀行借款,或股東及關(guān)聯(lián)方等提供的企業(yè)借款。目前市場上地方資產(chǎn)管理公司的債券融資成本約3.10%~7.50%,而四大資產(chǎn)管理公司的類似債券融資成本約2.85%~4.50%,相比四大資產(chǎn)管理公司而言,高主體信用級別并沒有為地方資產(chǎn)管理公司節(jié)約太多的財(cái)務(wù)成本。較高的融資成本和不良資產(chǎn)處置回收的不確定性疊加,導(dǎo)致地方資產(chǎn)管理公司傾向于交易頻率較高的短期經(jīng)營行為,如收益回報(bào)較高的固定收益類業(yè)務(wù)等;加之若股東對地方資產(chǎn)管理公司設(shè)定較高的盈利目標(biāo)和分紅要求,將進(jìn)一步促使企業(yè)選擇投資業(yè)務(wù)、類信貸業(yè)務(wù)等短平快的非主業(yè)業(yè)務(wù)。在前期的發(fā)展中,部分資產(chǎn)管理公司已經(jīng)形成了以投資業(yè)務(wù)、類信貸業(yè)務(wù)等為主的業(yè)務(wù)特點(diǎn),不良資產(chǎn)業(yè)務(wù)收入占比較低;從可獲得財(cái)務(wù)數(shù)據(jù)的地方資產(chǎn)管理公司來看,數(shù)量占比約40%的地方資產(chǎn)管理公司的收入較為依賴固定收益類業(yè)務(wù)。

隨著宏觀經(jīng)濟(jì)下行壓力加大和市場上信用風(fēng)險(xiǎn)上升,金融類資產(chǎn)質(zhì)量普遍承壓,部分地方資產(chǎn)管理公司的固定收益類投資業(yè)務(wù)因單筆規(guī)模較大、集中度較高、前期風(fēng)控不嚴(yán)等原因,投資資產(chǎn)已經(jīng)爆發(fā)了一定的信用風(fēng)險(xiǎn)事件,在主業(yè)不良資產(chǎn)回收壓力也同時(shí)增加的情況下,較為依賴投資業(yè)務(wù)、且資產(chǎn)質(zhì)量不高的地方資產(chǎn)管理公司面臨的壓力將更大;同時(shí),因不良資產(chǎn)業(yè)務(wù)回收期普遍較長,其不良資產(chǎn)業(yè)務(wù)收入可能不足以抵補(bǔ)自身固收業(yè)務(wù)產(chǎn)生的信用風(fēng)險(xiǎn)敞口,從而侵蝕利潤、甚至企業(yè)資本金。此外,不專注于不良資產(chǎn)主業(yè)也會(huì)弱化地方資產(chǎn)管理公司化解區(qū)域金融風(fēng)險(xiǎn)的政策屬性,可能影響其信用級別。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“聯(lián)合資信”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 【行業(yè)研究】地方資產(chǎn)管理公司發(fā)債及信用評級情況分析

聯(lián)合資信

聯(lián)合資信