作者:梁美華

來源:金誠同達(ID:gh_116bfa8fc864)

2020年,由于疫情的影響,經濟有所下行,內外形勢壓力加大,中國證監會以及中基協關于私募基金監管的新規更是頻頻出臺;出乎意料的是,私募基金卻逆勢增長,私募基金管理人登記亦穩中有增,特別是二級市場的火熱,私募證券投資基金管理人登記備案的數量大幅增長。

一、私募基金管理人登記備案及存續情況

(一)登記備案的私募基金管理人數量

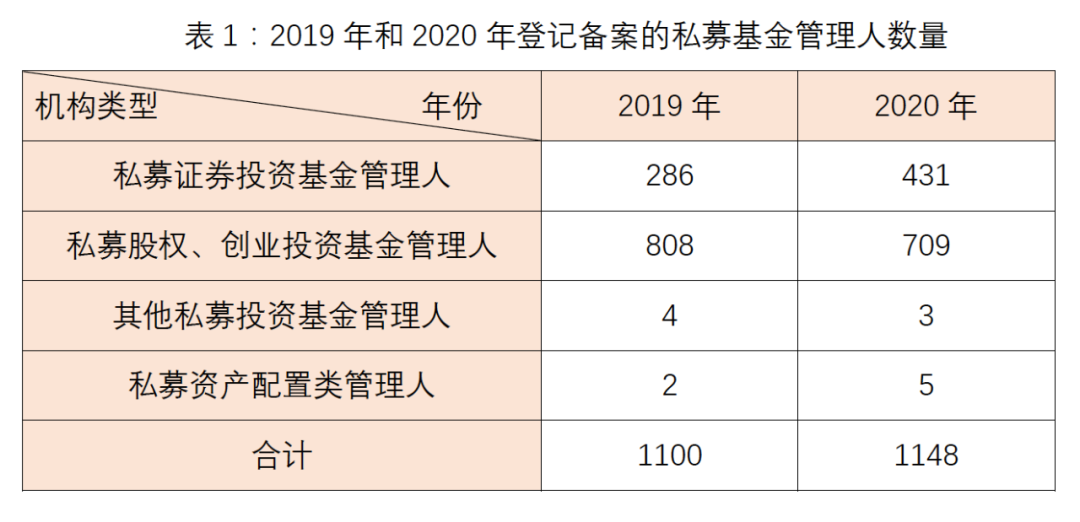

1.2019年登記備案的私募基金管理人共1100家,其中私募證券投資基金管理人286家,私募股權、創業投資基金管理人808家,其他私募投資基金管理人4家,私募資產配置類管理人2家。2020年登記備案的私募基金管理人共1148家,其中私募證券投資基金管理人431家,私募股權、創業投資基金管理人709家,其他私募投資基金管理人3家,私募資產配置類管理人5家。

2020年登記備案的私募證券投資基金管理人共431家,比2019年增加145家,增幅提高了約50.7%;2020年登記備案的私募股權、創業投資基金管理人共709家,比2019年減少99家,但整體上仍是私募股權、創業投資基金管理人通過的數量最多。另,其他私募投資基金管理人和私募資產配置類管理人2019至2020年期間通過登記備案的數量均較少,且波動幅度較小。由此可見,2020年由于疫情的影響,部分一級市場由募資難所傳導而來的寒意猶存,私募股權、創業投資基金管理人登記備案的數量有所減少;但二級市場的高光時刻已接踵而至,因為2020年二級市場的火熱,私募證券投資基金管理人登記備案的數量大幅增長。

(二)已注銷的私募基金管理人數量

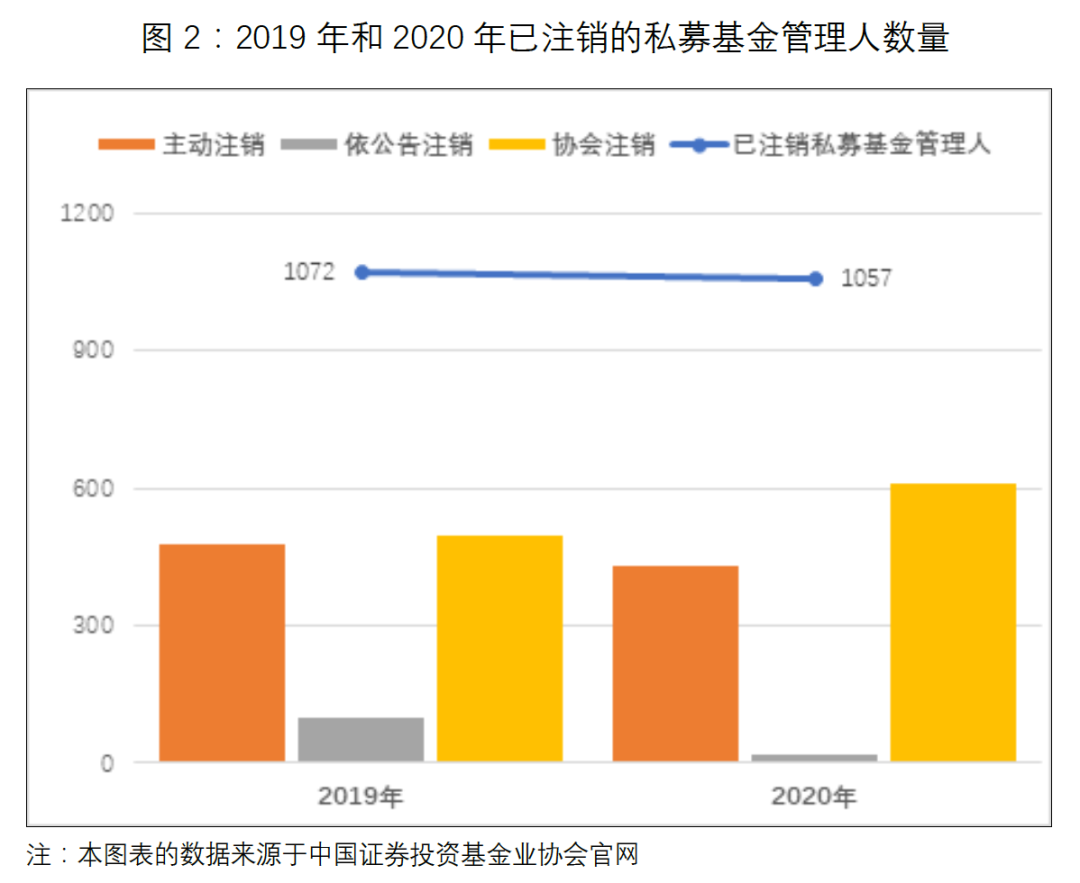

2019年已注銷私募基金管理人共1072家,其中主動注銷的私募基金管理人479家,依公告注銷的私募基金管理人97家,協會注銷的私募基金管理人496家。2020年已注銷私募基金管理人共1057家,其中主動注銷的私募基金管理人431家,依公告注銷的私募基金管理人18家,協會注銷的私募基金管理人608家。

相對于2019年,2020年主動注銷和依公告注銷的私募基金管理人均有所減少,協會注銷的數量呈現增加趨勢,隨著中基協加大對私募基金管理人的監管力度,因紀律處分、異常經營、失聯等原因被協會注銷的私募基金管理人數量將逐漸增多。

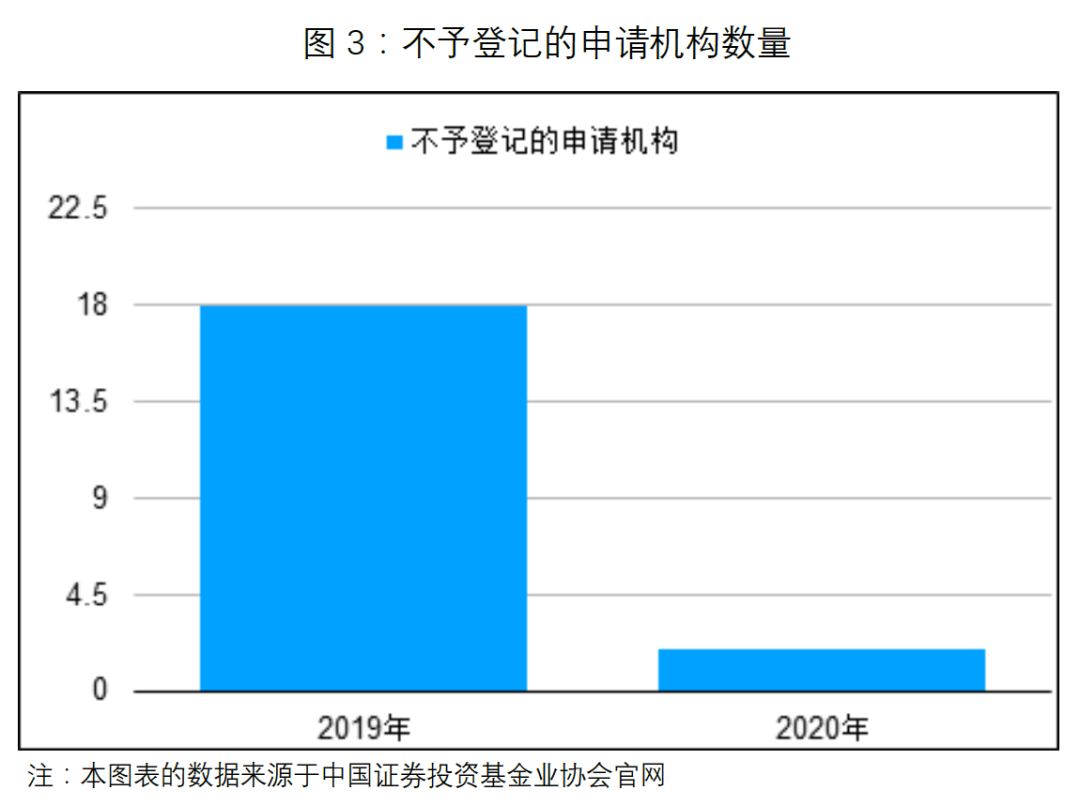

(三)不予登記的申請機構數量

(四)存續私募基金管理人地域分布情況

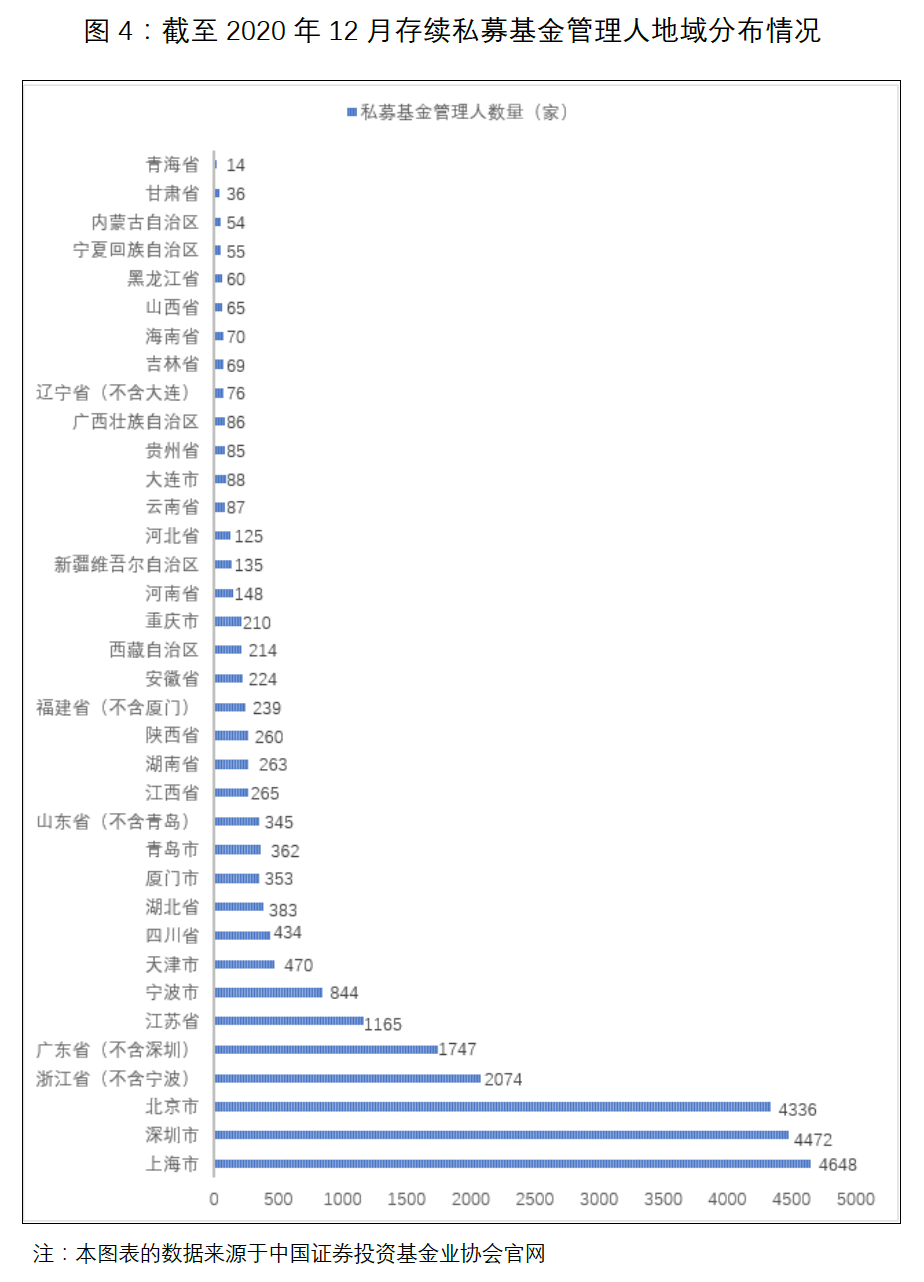

截至2020年12月,在中基協登記備案的私募基金管理人共24561家,其中大部分分布在北上廣深等經濟發達城市,上海市共存續4648家私募基金管理人,居于首位;深圳市次之,共存續4472家私募基金管理人,遠超廣東省其他城市;北京市居第三位,共存續4336家私募基金管理人。

(五)中止機構數量

中基協自2020年始公示中止機構的數據,2020年中止登記的申請機構共157家,中止率達到12.0%,意味著2020年新規出臺后,中止將成為中基協常態化的反饋。而且,中止辦理的情形不能僅按字面意思理解,在實務中個別情形有延伸的情況。目前已明確被中止的原因大致有股權結構不穩定、實際控制人存在競業禁止情況、高管勝任能力不足、場所不穩定、具有基金從業資格的員工過少等。

二、2020年新規對私募基金管理人登記備案的影響

(一)“新規”是指?

2020年2月28日中基協發布了《關于便利申請辦理私募基金管理人登記相關事宜的通知》(以下簡稱“《管理人備案通知》”),其中包含了附件證券類以及非證券類《私募基金管理人登記申請材料清單》(以下簡稱“《管理人備案清單》”)。

(二)“新規”應關注的主要變化

1.“單外無單”

根據《管理人備案通知》,自公布《管理人備案清單》后,中基協將做到其要求申請機構提交的材料以《管理人備案清單》為準,且“單外無單”。換言之,中基協將根據申請機構提交的材料進行詢問審核,不再額外增加問詢。但本所律師實操后發現并非如此,中基協審核員仍會基于個人主觀意見對申請機構進行特殊“反饋”。

2. 調整審核程序

《管理人備案通知》出臺前,申請機構有五次反饋機會,五次反饋仍未通過,協會將中止辦理六個月,但出現2018年12月7日更新的《私募基金管理人登記備案須知》中規定的中止、終止情形的除外。《管理人備案通知》出臺后,審核程序調整為以《管理人備案清單》作為基準進行反饋,同時加快前兩次的審核速度(第一次提交材料一般會在五個工作日內進行反饋),前兩次審核員僅關注申請機構提交的材料是否符合《管理人備案清單》要求(包括材料及內容),如兩次均不符合,協會將直接中止辦理六個月,但五次反饋仍屬于中止辦理情形。實操過程中,我們認為,無論提交的材料是否齊備,首次提交審核的申請機構極有可能會被協會反饋“未按清單要求提交材料”。

3. 增加辦理流程公示

所有申請機構辦理進度情況及辦理律所等信息將在中基協官方網站進行公示,加強社會監督,且監管愈發公開和透明。一方面,申請機構的潛在投資者及意向合作方將會根據公開信息了解申請機構的申辦進度,可能會影響進一步的資金募集及業務合作;另一方面,將更加考驗中介機構的綜合能力,專業的中介機構能夠更為高效地協助申辦機構成功登記為私募基金管理人。

(三)“新規”出臺后的典型反饋及處理應對(部分)

根據登記材料清單第21款相關要求,請申請機構就現有出資人實繳出資部分提供相關資金來源說明,并就各出資人未實繳部分提供足以覆蓋認繳規模差額的出資能力證明 | 該部分包含兩個方面,首先是未實繳部分,未實繳部分應提供足以覆蓋該部分的資產實力證明材料,如房產(注意需要非首套,以及計算除貸后的凈值情況等)、股票、基金、理財資金、銀行存款、家人贈與等,但均需說明該部分資金來源;其次是已實繳部分,該部分應根據出資人的實繳出資情況進行回應,建議前期與申請機構股東溝通好實繳問題 | |

請說明出資人主營業務,財務情況(財務狀況,負債比例,如有大額應收應付請說明緣由,以及是否能夠滿足穩定經營) | 該情況出現于出資人為非自然人的情況,一般若出資人從事金融或投資管理、資產管理等業務的,容易引起中基協審核員的注意,會進一步詢問該出資人的主營業務情況(違背“單外無單”原則)。此外,因非自然人作為出資人時,一般提交的資產實力證明為凈資產情況,對應的資產能力證明材料為上一年度審計報告、近期財務報表等,若存在大額應收應付、負債較高的情況,應根據實際情況提前想好處理措施 | |

股權類:提供高管或投資人員股權(含創投)項目成功退出證明,包括但不限于管理產品的證明材料、退出材料等;申請機構高管人員、團隊員工在其崗位或私募投資基金領域具備專業能力的證明材料 證券類:申請機構需提供現任職高管或投資人員近三年內連續六個月以上可追溯的投資業績證明材料(包括但不限于管理證券類產品的證明材料或股票、期貨等交易記錄,不含模擬盤),若能提供,請律師在補充法律意見書中對其真實性發表結論性意見,該證明應反映資金規模、投資期限、投資業績、組合投資及獲益情況,并在法律意見書中逐一論述;申請機構高管人員、團隊員工在其崗位或私募投資基金領域具備專業能力的證明材料 | 股權類:實際反饋意見要更為詳細:請說明相關人員既往投資經歷情況:⑴其所任職機構類型(持牌金融機構/已登記私募基金管理人/沖突業務機構/一般機構自有資金投資等);⑵其所在投資項目募投管退全流程中所任崗位及其具體工作內容(項目篩選/盡職調查/風險控制/投資決策等);⑶其投資項目的基本情況(工商確權情況/投資主體/投資標的/退出情況/存續期限/盈虧情況等),并出具相關證明材料。同時請律所就此發表法律意見 |

三、金誠同達私募基金管理人登記備案領域2020年業績概覽

金誠同達是最早提供全面的私募股權投資基金法律服務的中國律師事務所之一,在基金管理人登記、基金募集、設立及投資領域具有豐富的實戰經驗,長期并多次為一些知名投資基金與投資機構(如鼎暉、賽富、紅杉、IDG、嘉實資本、遠洋資本、保利投控)提供全程法律服務,服務范圍覆蓋募、投、管、退全階段(包括基金管理人登記、基金設立、募集、投資和退出等)。

截至2020年12月31日,金誠同達合計協助173家申請機構在中基協登記為私募基金管理人,其中包含股權類136家,證券類32家以及其他類5家,其中不乏陜西綠金投資管理有限公司、山東鐵發股權投資管理有限公司、北京唯識股權投資管理有限公司、上海文周投資管理有限公司等具有國資背景的私募機構。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“金誠同達”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

金誠同達

金誠同達