作者:面包財(cái)經(jīng)

來源:面包財(cái)經(jīng)(ID:mianbaocaijing)

距離錢越近的行業(yè)越容易賺錢。

統(tǒng)計(jì)數(shù)據(jù)顯示:銀行業(yè)依然是A股盈利能力最強(qiáng)的行業(yè)。盡管經(jīng)歷了此前幾年的利潤(rùn)增速下滑和2017年的強(qiáng)金融監(jiān)管,上市銀行的核心財(cái)務(wù)指標(biāo)仍然表現(xiàn)強(qiáng)勁。

2017年,A股上市公司歸母凈利潤(rùn)總額約3.349萬億元(盈虧相抵之后),26家上市銀行歸母凈利潤(rùn)合計(jì)約1.395萬億元。上市銀行占全部上市公司歸母凈利潤(rùn)總額的約41.65%,依然是最賺錢的行業(yè)。

除了利潤(rùn)總額高居各行業(yè)榜首之外,上市銀行的人均創(chuàng)利也遠(yuǎn)高于整體水平。2017年上市銀行人均歸母凈利潤(rùn)高達(dá)63.17萬元,如果計(jì)入少數(shù)股東損益,則人均創(chuàng)利超過64萬元。

而A股全部上市公司2017年人均歸母凈利潤(rùn)僅為14.35萬元,上市銀行人均歸母凈利潤(rùn)相當(dāng)于整體水平的4.4倍。根據(jù)年報(bào)數(shù)據(jù)統(tǒng)計(jì),2017年A股上市公司員工總數(shù)約2334.4萬人,上市銀行員工總數(shù)約220.8萬人,這意味著上市銀行以占上市公司不到10%的員工總數(shù),貢獻(xiàn)了超過四成的利潤(rùn)。

從一季報(bào)數(shù)據(jù)觀察,2018年部分上市銀行的人均創(chuàng)利和創(chuàng)收能力可能還會(huì)繼續(xù)提升,尤其是城商行和股份制銀行。

2018年一季報(bào)數(shù)據(jù)顯示:部分城商行結(jié)束了營(yíng)改增等多重影響下的營(yíng)收負(fù)增長(zhǎng),在2018年一季度重回營(yíng)收與利潤(rùn)共同雙位數(shù)增長(zhǎng)的格局,這預(yù)示著這些銀行2018年的人均營(yíng)收和創(chuàng)利水平可能會(huì)繼續(xù)走高。

比如已經(jīng)連續(xù)兩年蟬聯(lián)人均創(chuàng)利榜首位的上海銀行,2018年一季度營(yíng)收和歸母凈利潤(rùn)同比分別上升11.86%和13.52%,而該行過去兩年的員工總數(shù)基本保持穩(wěn)定。

2017年年報(bào)季正式結(jié)束,2018年一季報(bào)數(shù)據(jù)也基本出齊。之前,面包財(cái)經(jīng)在分析部分銀行財(cái)報(bào)時(shí)曾預(yù)告過:等年報(bào)出齊了,再從整體行業(yè)的角度來看一下各家銀行的表現(xiàn)。

今天,我們就以排行榜的形式,來對(duì)A股26家銀行2017年以及2018年第一季度的表現(xiàn)做個(gè)素描。

先來看人均績(jī)效。

上市銀行人均創(chuàng)利整體回升 上海銀行148萬蟬聯(lián)A股榜首

對(duì)A股26家上市銀行的財(cái)報(bào)數(shù)據(jù)的統(tǒng)計(jì)顯示:2017年上市銀行凈利潤(rùn)合計(jì)為14147.52億元(包含少數(shù)股東損益),同比增長(zhǎng)4.46%。

雖然整體利潤(rùn)增速已經(jīng)跌至5%以下,但人均利潤(rùn)增速仍然高于5%。2017年,上市銀行人均凈利潤(rùn)為64.1萬元,較2016年的60.8萬元,同比增長(zhǎng)了5.27%。人均利潤(rùn)增速高于利潤(rùn)總額增速,這顯示出2017年,上市銀行整體的人均績(jī)效水平有所提升。

上市銀行的人均績(jī)效水平差異在擴(kuò)大,總部位于經(jīng)濟(jì)發(fā)達(dá)地區(qū)的城商行和股份制銀行人均創(chuàng)利能力更強(qiáng)。上海銀行2017年人均凈利潤(rùn)148.83萬元,較2016年的137.15萬元,增長(zhǎng)了8.52%,蟬聯(lián)上市銀行人均創(chuàng)利榜首位。下表為面包財(cái)經(jīng)根據(jù)財(cái)報(bào)數(shù)據(jù)測(cè)算的A股上市銀行人均利潤(rùn)榜單:

2016年和2017年,上市銀行人均利潤(rùn)榜單的TOP3沒有發(fā)生變動(dòng),人均創(chuàng)利均超過100萬元。上海銀行、北京銀行和浦發(fā)銀行連續(xù)兩年占據(jù)前三甲,但三者之間的人均創(chuàng)利差距在擴(kuò)大。2017年,三家銀行人均利潤(rùn)分別增長(zhǎng)了11.68萬元、5.31萬元和下降了0.24萬元。

2017年,上市銀行人均績(jī)效提升具有普遍性。數(shù)據(jù)統(tǒng)計(jì)顯示:26家銀行人均創(chuàng)利提高了約3.1萬元,大部分銀行錄得正增長(zhǎng),有20家人均創(chuàng)利水平提高,僅有6家降低。

人均創(chuàng)利水平降低的銀行包括:4家股份行、1家國(guó)有行和1家農(nóng)商行。四大行的人均創(chuàng)利水平變動(dòng)趨勢(shì)出現(xiàn)了明顯的分化:工商銀行人均創(chuàng)利從2016年的60.45萬元,上升到2017年的63.45萬元,提高了3萬元;建設(shè)銀行人均創(chuàng)利69.09萬元,比上年增長(zhǎng)了接近5萬元,仍位居四大行首位;中國(guó)銀行下降0.13萬,與上年基本持平,但與工商銀行的差距明顯擴(kuò)大;農(nóng)業(yè)銀行人均創(chuàng)利有所提升,但仍位居四大行末尾,是唯一一家人均創(chuàng)利低于40萬元的大行。

進(jìn)一步研究發(fā)現(xiàn):上市銀行整體人均創(chuàng)利的提升,源于銀行業(yè)利潤(rùn)增速觸底回升和減員增效的雙重作用,尤其以國(guó)有大行的瘦身行動(dòng)影響較大。

統(tǒng)計(jì)顯示,建設(shè)銀行、農(nóng)業(yè)銀行和工商銀行2017年底的員工總數(shù),分別比2016年底減少9861人、9391人和8701人。最近幾年四大行的員工總數(shù)呈現(xiàn)出逐年下降的趨勢(shì),2015、2016和2017年底,四大行員工總數(shù)分別約為:164.86萬、162.98萬和160.41萬,員工總?cè)藬?shù)累計(jì)削減了約4.45萬人。

2018年一季度,諸多銀行,尤其是城商行的利潤(rùn)增速開始呈現(xiàn)出回升態(tài)勢(shì),這預(yù)示著不少銀行2018年的人均創(chuàng)利能力可能還會(huì)進(jìn)一步提升。

城商行2018年一季度利潤(rùn)增速上揚(yáng),創(chuàng)利能力或增強(qiáng)

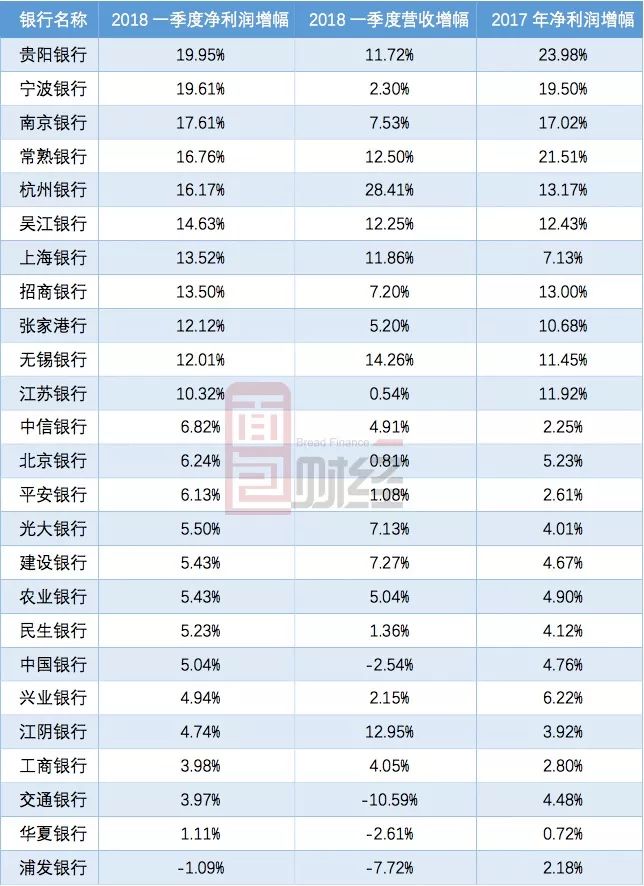

統(tǒng)計(jì)數(shù)據(jù)顯示,2018年一季度城商行的利潤(rùn)增速明顯快于國(guó)有大行和股份制銀行,大部分城商行維持了歸母凈利潤(rùn)的雙位數(shù)增長(zhǎng),并且增速較2017年度有所提升。如下表:

在2017年以前上市的7家城商行中,有6家一季度凈利潤(rùn)增速超過10%。成都銀行2018年才上市,可比性不強(qiáng),因此未列入對(duì)比。

增速提升最明顯的是上海銀行,2018年一季度凈利增長(zhǎng)13.52%,遠(yuǎn)高于2017年7.13%的年度利潤(rùn)增速。其他城商行2018年一季度利潤(rùn)增速基本與2017的年度增長(zhǎng)持平,保持溫和增長(zhǎng)。

利潤(rùn)增速最快的是寧波銀行,一季度凈利同比增長(zhǎng)約19.6%;利潤(rùn)增速最慢的是北京銀行,同比增速6.24%,是唯一季度利潤(rùn)增幅低于10%的城商行。

所有城商行2018年一季度的營(yíng)收都實(shí)現(xiàn)了正增長(zhǎng),其中增速最高的是杭州銀行和上海銀行,增速均超過10%。

上述表格中,2018年一季度,歸母凈利潤(rùn)和營(yíng)收同時(shí)實(shí)現(xiàn)雙位數(shù)增長(zhǎng)的中型規(guī)模以上銀行只有兩家,即上海銀行和杭州銀行。所有的國(guó)有銀行和股份制銀行都沒有能夠同時(shí)實(shí)現(xiàn)利潤(rùn)與營(yíng)收的雙位數(shù)增長(zhǎng)。另外有4家銀行實(shí)現(xiàn)了2018年一季度營(yíng)收與利潤(rùn)的共同雙位數(shù)增長(zhǎng),均為2016年新上市的小銀行。

小銀行獲取收入難度加大 國(guó)有銀行改善

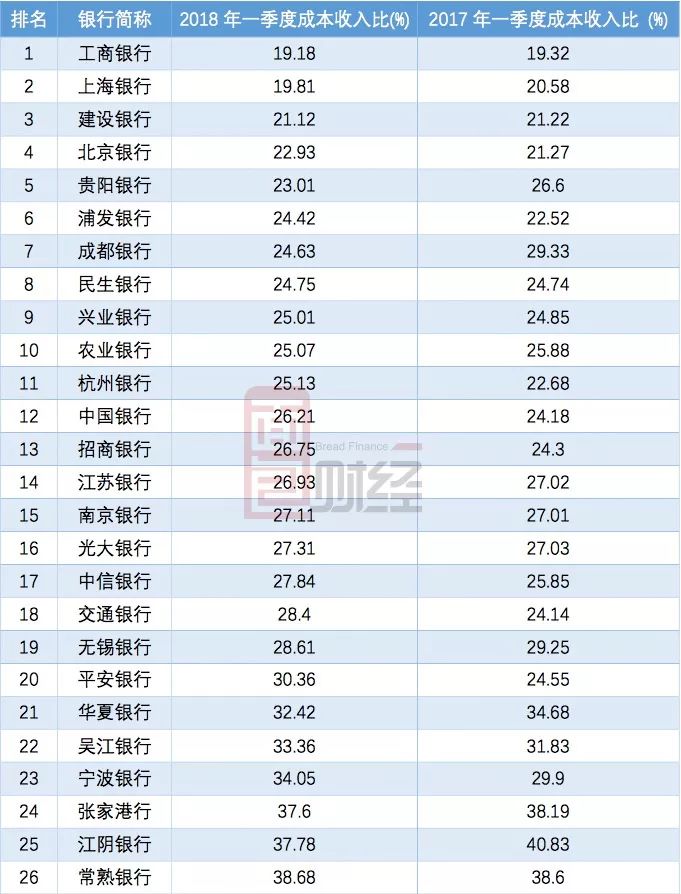

根據(jù)中國(guó)銀監(jiān)會(huì)數(shù)據(jù),中國(guó)商業(yè)銀行成本收入比已經(jīng)連續(xù)兩年呈上升趨勢(shì),從2015年的30.59%增長(zhǎng)至2017年的31.58%。上市銀行也不例外。

進(jìn)入2018年第一個(gè)季度,A股26家上市銀行的成本收入比整體仍在攀升,具體如下表:

2018年一季度,只有兩家銀行的成本收入比低于20%,分別為工商銀行和上海銀行。工商銀行能維持上市銀行中最低的成本收入比,既源于其龐大的資產(chǎn)規(guī)模對(duì)于成本的攤薄效應(yīng),也由于擁有更低成本的資金和客戶來源。

上海銀行2018年一季度的成本收入比從2017年一季度的20.59%降低到19.81%,較上年同期減少0.78個(gè)百分點(diǎn),為成本收入比最低的城商行,在所有銀行中也名列第二,僅次于工商銀行。

從整體上觀察,2018年第一季度,中小銀行獲取收入的壓力在增大,而國(guó)有大行壓力在減緩。數(shù)據(jù)對(duì)比顯示,今年一季度,有15家銀行成本收入比上升,大部分是股份制銀行和城商行。成本收入比同比減少的上市銀行共有11家,其中包括3家國(guó)有大行。

股份行中增幅最大的是平安銀行,其在2018年第一季度成本收入比為30.36%,同比增加了5.81個(gè)百分點(diǎn)。大部分農(nóng)商行成本收入比高于30%,這顯示出由于規(guī)模較小,業(yè)務(wù)較為單一,農(nóng)商行的創(chuàng)收壓力較大。

非息收入變局:四大行萎縮,中型銀行上升

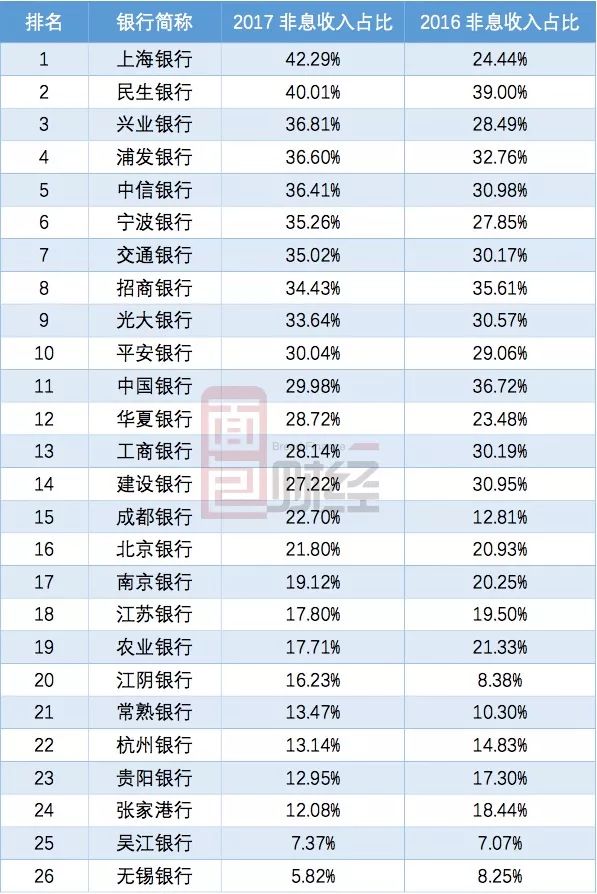

近年來,中國(guó)銀行業(yè)整體正在經(jīng)歷轉(zhuǎn)型,面臨息差利差縮小的挑戰(zhàn),上市銀行普遍將開拓非利息收入列為重點(diǎn)工作。但是,伴隨著2017年相關(guān)監(jiān)管政策的收緊,各類銀行的非息收入變動(dòng)趨勢(shì)呈現(xiàn)出明顯的差異化。如下表:

統(tǒng)計(jì)數(shù)據(jù)顯示:四大行的非利息收入占比普遍下降,而城商行非息收入占比普遍上升,股份制銀行則有升有降。

四大行中,中國(guó)銀行非息收入占比降幅最大,從2016年的36.72%下降到2017年的29.98%。中行非息收入占比大幅下降具有一定偶然性,2016年,中行出售了旗下南洋商業(yè)銀行,相應(yīng)確認(rèn)投資處置收益,該等收益計(jì)入非利息收入,導(dǎo)致當(dāng)年非息收入攀升,而2017年則無此項(xiàng)處置收益。

除少部分城商行非息收入略有下滑外,中型銀行尤其是城商行非息收入普遍上升。2017年上海銀行非息收入占比為42.29%,位列上市銀行榜首,較2016年提升了17個(gè)百分點(diǎn)。根據(jù)年報(bào),非息收入上升,主要是由于基金投資規(guī)模增加、收益相應(yīng)增加導(dǎo)致。2017年,上海銀行實(shí)現(xiàn)手續(xù)費(fèi)及傭金凈收入62.56億元,同比增長(zhǎng)1.61%;投資凈收益96.37億元,同比增長(zhǎng)4.8倍。

新上市的農(nóng)商行非息收入仍然普遍較低,而且半數(shù)出現(xiàn)下滑,顯示出農(nóng)商行對(duì)利息收入的依賴較高,其中吳江銀行和無錫銀行的非息收入占比位居所有上市銀行的最后兩位,分別僅有7.37%和5.82%。

資產(chǎn)規(guī)模增速降至個(gè)位數(shù) 股份行墊底

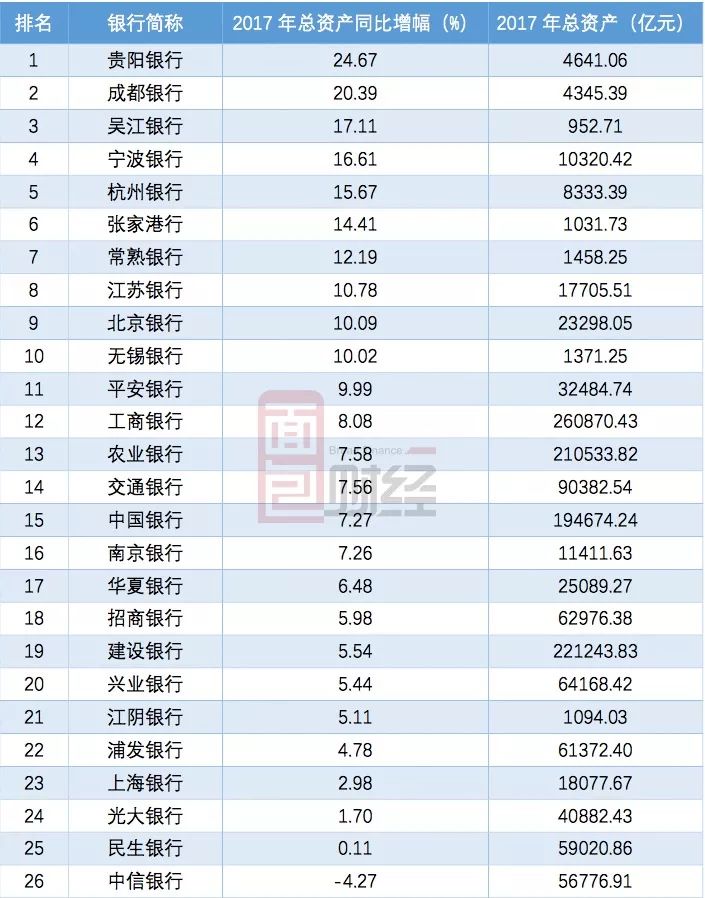

2017年,上市銀行資產(chǎn)規(guī)模整體仍在增長(zhǎng),但是增速繼續(xù)放緩。26家上市銀行2017年末總資產(chǎn)合計(jì)148.45萬億元,同比增速為6.3%。這一增速遠(yuǎn)低于上年,2016年的同比增速仍有兩位數(shù),達(dá)到13%。

據(jù)統(tǒng)計(jì),2017年總資產(chǎn)增速在10%以上的有10家上市銀行,均為農(nóng)商行和城商行,其中2016年上市的貴陽銀行以24.67%的增速位列第一,但這一增速較2016年已經(jīng)腰斬。

而在2016年,總資產(chǎn)增速在10%以上的上市銀行尚有21家。以下為2017年底各銀行資產(chǎn)增速列表:

可以看到,上面榜單中資產(chǎn)規(guī)模增速墊底的5家上市銀行,有4家是股份行,中信銀行2017年的總資產(chǎn)更是縮水了4.27%。

資產(chǎn)規(guī)模對(duì)銀行是一大重要指標(biāo),但更重要的還是資產(chǎn)質(zhì)量,其中主要是不良貸款情況。

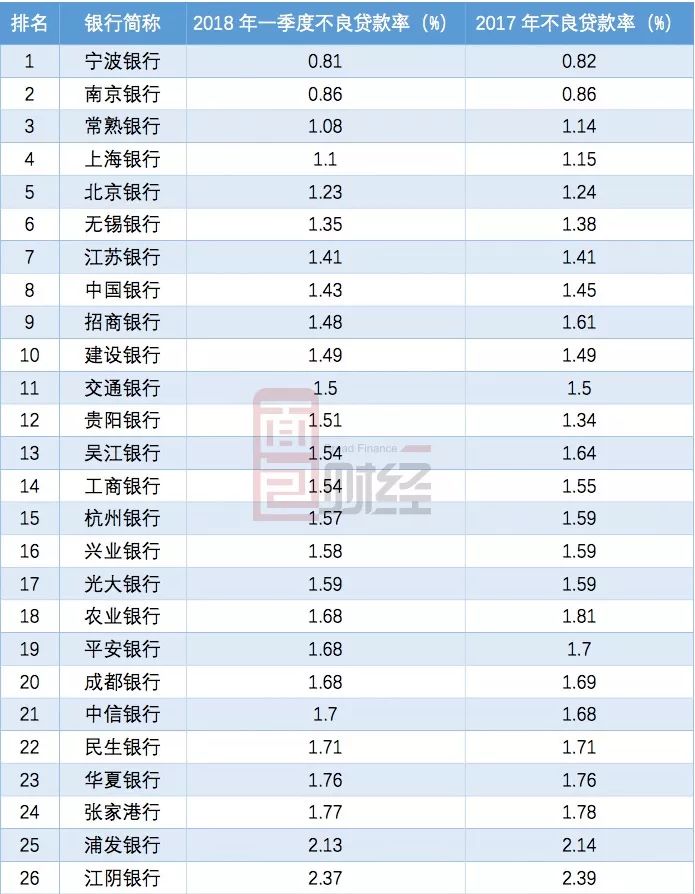

資產(chǎn)質(zhì)量改善 不良貸款率集體下降

銀行業(yè)是國(guó)民經(jīng)濟(jì)的鏡子,商業(yè)銀行不良資產(chǎn)情況,除了反映出風(fēng)控能力外,也折射出整體經(jīng)濟(jì)的風(fēng)險(xiǎn)與信用狀況。隨著宏觀經(jīng)濟(jì)整體回穩(wěn)、金融監(jiān)管強(qiáng)化和商業(yè)銀行加快不良資產(chǎn)處置,上市銀行不良貸款率在2018年第一季度迎來集體下降。如下表:

在26家上市銀行中,有24家銀行的2018年一季末的不良率較上年底下降或者持平,只有貴州銀行和中信銀行兩家的不良率在2018年一季度有所增加,分別提升0.17和0.02個(gè)百分點(diǎn)。

城商行的不良率明顯更低。不良率最低的五家銀行中,有四家是城商行,尤其是江浙地區(qū)的城商行。寧波銀行、上海銀行和南京銀行是三家不良率最低的中型銀行,其中寧波銀行不良率仍舊保持上市銀行最低,而上海銀行不良率降幅則最大。

江浙地區(qū)城商行不良率保持低位,除了自身較為謹(jǐn)慎的風(fēng)控措施外,也與各銀行核心市場(chǎng)的整體信用狀況較佳有關(guān)。

以上海銀行為例。截止2017年底,該銀行在上海地區(qū)的貸款余額為2831億,不良貸款余額僅為不到7.16億元,不良率只有0.25%。

破凈時(shí)代:全球銀行業(yè)低市凈率成常態(tài)

盡管上市銀行的盈利能力仍然爆棚,并且一季度的諸多核心數(shù)據(jù)呈現(xiàn)出明顯的改善趨勢(shì)。但在A股的二級(jí)市場(chǎng)走勢(shì)卻很“涼涼”:年初至五一假期前(截止年報(bào)季最后一個(gè)交易日),26家銀行中,有19家股價(jià)下跌;最近60日,則無一上漲。

由于上市銀行的每股凈資產(chǎn)持續(xù)上升,而股價(jià)走勢(shì)低迷,當(dāng)前再次出現(xiàn)半數(shù)以上銀行破凈的局面。截至年報(bào)季最后一個(gè)交易日,有14家銀行股價(jià)低于凈資產(chǎn)。如果股市繼續(xù)低迷,而銀行盈利持續(xù)堆積在每股凈資產(chǎn)上,破凈大軍還可能進(jìn)一步增加。在26家銀行中,只有3家銀行當(dāng)前市凈率高于1.5倍,市凈率最高的寧波銀行也只有1.76倍。

銀行股價(jià)逼近凈資產(chǎn),不是A股的特例,在全球股市中具有普遍性。盡管經(jīng)歷了長(zhǎng)達(dá)9年多的牛市,美股市值最大的幾家銀行,股價(jià)也都維持在凈資產(chǎn)附近。美國(guó)市值最大的三家銀行:摩根大通、美國(guó)銀行和富國(guó)銀行,當(dāng)前市凈率分別為1.62倍、1.27倍和1.41倍。歐盟市值最大的銀行,桑坦德銀行的市凈率僅有1.04倍。被稱為“大笨象”的匯豐銀行,港股市凈率也只有1.08倍。

當(dāng)前,全球主要上市銀行的市凈率水平甚至低于2008年底,當(dāng)時(shí)次貸危機(jī)正在發(fā)酵,主要上市銀行的估值水平正處于急速下滑中。2008年底,A股、美股和港股主要上市銀行的平均市凈率為1.67倍,其中港股的恒生銀行更是高達(dá)3.5倍。10年后的今天,這些銀行的平均市凈率為1.15倍,約半數(shù)處于破凈狀態(tài)。

依然賺錢,仍然徘徊在破凈邊緣,離錢近的行業(yè),也是高杠桿的行業(yè),全世界都被高杠桿嚇怕了。

這只是面包財(cái)經(jīng)上市銀行排行榜的首篇文章,更多行業(yè)數(shù)據(jù)以及個(gè)案分析,將陸續(xù)推出。(CBB)

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場(chǎng)。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“面包財(cái)經(jīng)”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請(qǐng)勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 上市銀行人均創(chuàng)利榜:平均64萬,上海銀行148萬蟬聯(lián)榜首

面包財(cái)經(jīng)

面包財(cái)經(jīng)