作者:面包財經

來源:面包財經(ID:mianbaocaijing)

面包財經在今年4月份對寶勝國際(3813.HK)私有化失敗進行過分析,詳見《百億資產大博弈:刻意壓低股價私有化 臺資大佬在香港遭小股東狙擊》。而我們也一直對寶勝國際及其相關方保持密切關注。

按照港股私有化的慣常劇本來看,如果公司資產優良,首次私有化失敗后,再對私有化發起一次沖擊的概率還是比較大的。就是不知道寶勝國際會選擇哪出劇本了,當然兩次私有化之間要間隔一年。

峰回路轉。本來我們的視線聚焦在寶勝國際上,以為至少要等上大半年才能觀察到進一步的動作。

沒想到,作為寶勝國際控股股東,私有化的發起方之一——裕元集團(0551.HK),在私有化被小股東狙擊后不久,旋即悄然在二級市場回購自家股票。戰場從子公司轉移到母公司,而裕元集團的總市值約400億港元,是比寶勝國際更大的一盤棋。

關鍵是,裕元集團和寶勝國際都在港股通名單內,內地投資者不僅可以看戲,還有“參戰資格”。

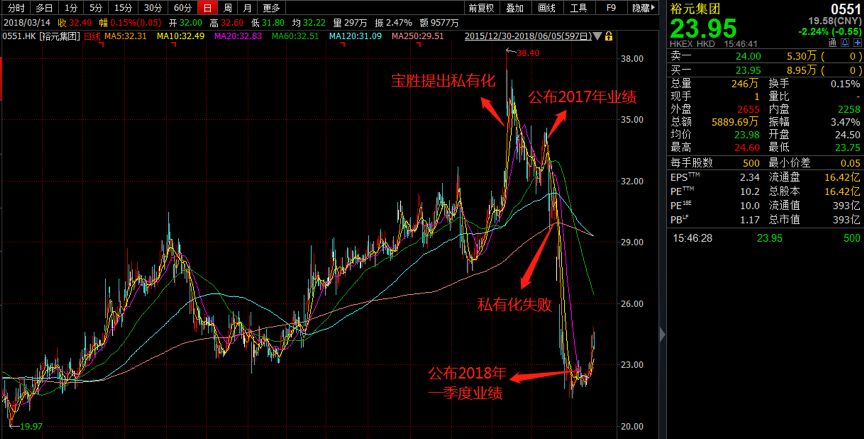

我們先來看裕元集團開年以來 “悲慘”的股價走勢:

裕元集團在寶勝提出私有化要約第二日股價創下歷史高點38.4港元,但是隨著2017年利潤下滑公告披露和寶勝私有化宣告失敗,裕元集團的股價不斷下跌,目前股價約為24港元,較最高點下跌了37.63%,一舉回到一年前的股價水平。

私有化失敗疊加利潤下滑,顯然我們可以從股價的大幅下挫中看出市場的擔憂。但是,裕元集團的頻繁回購貌似又在傳達著相反的信號。事實情況究竟如何?

我們先來感受下裕元集團近期的回購動作。

開啟大手筆回購:1個多月時間,回購2.6億港元

下表為面包財經整理的裕元集團歷史回購數據:

2018年4月13日至2018年5月30日,裕元集團共回購1099.65萬股股票,占總股本的比例為0.67%,累計回購金額為2.6億港元。另外,裕元集團在5月9日注銷了658萬股的股份,導致公司控股股東寶成工業(9904.TW)的持股比例從此前的49.99%提升至50.19%。

縱觀裕元集團歷史上的三次集中回購記錄,上一次大手筆回購還要追溯至2008年金融危機后:2008年10月份,裕元集團共回購了1470.05萬股,累計回購金額達2.36億港元。

在這一系列回購動作前后,多家外資大行發布了看空裕元集團的研報,下調投資評級。外資投行的看空研報有時候跟內資券商的看多研報一樣,不大靠得住。

當初寶勝國際被提出私有化之前,也有投行看空,給出1港元左右的目標價,結果私有化要約一發,股價直接飆到2港元左右。很難說當時的看空報告是不是在配合壓低股價。

所以還是直接看裕元集團的財報比較靠譜一點。

增收不增利 凈利率迎來兩連降

裕元集團的營收在經歷2016年的緩慢增長后,2017年開始增速再度回到7%以上。下圖為裕元集團營收和利潤情況:

2017年裕元集團營收為91.21億美元,同比增長7.6%,歸母凈利潤為5.19億美元,同比下降2.87%。

增收不增利的情況延續到2018年一季度:2018年一季度裕元集團營收為22.87億美元,同比增長8.9%,歸母凈利潤為0.95億美元,同比下降23.34%。

因此我們看到2017年和2018年一季度毛利率提升的情況下,裕元集團的凈利率卻呈現下滑趨勢。2017年凈利率為5.97%,同比下降0.75個百分點;2018年一季度凈利率為4.52%,同比下降1.65個百分點。

而增收不增利,連續下降的凈利率也正是投資者擔心的地方。那么裕元集團凈利率下降的原因是什么呢?

翻查財報,我們發現拖累裕元集團凈利率的一大原因就在于驟增的有息負債。

裕元集團負債之謎:借款總額翻番,負債率驟增

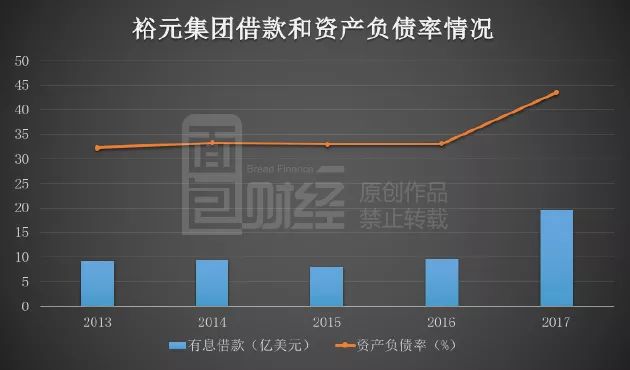

2017年末,裕元集團短期借款為6.79億美元,同比增長182.9%,長期借款為12.84億美元,同比增長78.33%,即有息負債總和為19.63億美元,同比增長104.48%。下圖為裕元集團的借款和負債率情況。

2017年,裕元集團資產負債率為43.58%,這在制造業和零售業中不算高,但是若與公司歷史負債率水平相比,則處在高位。2017年之前,裕元集團的資產負債率維持在33%附近,2017年的負債率同比提升了近10個百分點。

借款的增多反應在利潤表上就是財務費用的增多:2017年裕元集團融資成本為0.45億美元,同比增長94.8%;2018年一季度融資成本為0.16億美元,同比增長112%。

根據財報披露,借貸增加主要是為了改善集團的資本架構,以及寶勝增加銀行借貸做營運資金運用。

但是翻遍公告,我們沒有找到對于負債增加更詳細的描述。裕元集團除了1992年IPO時募集約6.5億港元資金,以及1999年和2006年通過配售共計募得資金約17億港元外,并無其他股權類融資,不知道增加負債是要改善哪里的資本結構?

由于裕元集團持有寶勝國際62.41%的股份,因此寶勝國際財報是并入裕元集團的。那么2017年寶勝國際的借款增加了多少呢?其借款從2016年的13.76億元增至2017年的25.32億元,增加了11.56億元,折合美元約1.8億元,同比增長84%。雖然寶勝國際的借款確實猛增,但是1.8億美元的增加值與裕元集團增加的近10億美元相比,占比不大。

事實上,裕元集團一直都不缺錢,賬上貨幣資金常年維持在10億美元附近,折合港元約80億。那借來那么多錢要干什么呢?

根據面包君的猜想,這些猛增的債務可能與2017年年中發放的那筆特別股息有關。2017年,裕元集團凈利潤折合40.59億港元,但全年現金分紅約82.44億港元,股利支付率高達202.94%,其中2017年年中派發的特別股息高達57.6億港元。

關于這筆股息發放,有投資者認為是為寶勝私有化做鋪墊的,因為光2017年全年的分紅,裕元集團的控股公司寶成工業就獲得了約41億港元。而寶成工業則在2018年1月份對寶勝國際的全體股東發起了私有化要約。

所以,把前后的事情捋一捋,可以看到一個大概的脈絡:裕元集團巨額借債——分紅給臺資母公司——私有化寶勝國際——私有化因被小股東否決而失敗——因財務費用攀升導致裕元集團利潤下降。

所以,裕元集團當下增收不增利的局面,很大程度上也是與當初私有化寶勝國際的整體安排是有關的。

回到問題的原點,下面我們來簡單回顧一下寶勝國際首次私有化失敗的過程。

寶勝國際是否會再發起第二次私有化?

寶勝國際主要從事運動服和鞋類的經銷和零售,銷售的運動品牌有耐克、阿迪、彪馬等。大股東為裕元集團,持股62.41%。最終控股公司為在臺灣上市的寶成工業,當時寶成持有裕元集團49.99%的股份。下圖為寶勝、裕元和寶成的持股關系:

2008年,裕元集團將寶勝國際在港股分拆上市。十年后的2018年1月21日,寶勝國際公告稱,寶成工業提出每股2.03港元私有化上市公司,即將大股東裕元集團和其余股東手中全部股份收購注銷,將耗資109億港元。前一交易日收盤價為1.54港元,溢價31.82%。下圖為假設私有化完成后的持股情況:

私有化計劃發布后次日,寶勝股價單日飆漲29.22%。

4月9日,寶勝國際公告稱由于投票反對的無利害關系計劃股東票數占比為22.9625%,多于10%,宣告私有化失敗。隔日,寶勝股價一度跌至1.25港元,單日跌幅高達31%。

根據公告,寶勝國際此次私有化要約失效后,未來12個月內不得再提私有化。也就是說,要再提出對寶勝國際的私有化要到2019年的4月。

那么,寶成工業和裕元集團還會繼續推進私有化嗎?

如果是鐵了心的要繼續進行,那么不管是寶勝國際還是裕元集團,可能利潤和股價會繼續被打壓;如果不再進行私有化,那么兩家公司的利潤和股價是否會迎來釋放?

寶勝國際和裕元集團都在港股通名單之內,最終控股股東又是臺資。著實是一場貫通兩岸三地資本市場的大博弈。

局面復雜,但返璞歸真,如果排除老千股嫌疑的話,那么巨額回購和私有化說到底就是要低價拿到好資產、肥水不流外人田。而在這場局面中,不管是外資投行,還是像面包財經這樣的第三方研究者,都是外人,很難知道操盤手的底牌,甚至連財報被粉飾到什么程度也都很難斷定。

但是研究最近這兩年從寶勝國際到裕元集團的種種資本動作,有一點似乎是可以確定的,不管是圍繞此前市值百億的寶勝,還是當下市值約400億港元的裕元集團。

故事都遠沒有結束,在看到底牌之前,無論是外資投行還是內資券商的投資評級,不管是看多還是看空,面包君都是不相信的。

在這出大戲上,我們相信一個簡單的邏輯:追著錢走,看誰用什么方式把誰的錢,拿到了誰的口袋里。

愿意冒險就進場當釘子戶,不愿意冒險就搬好馬扎看大戲。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“面包財經”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

面包財經

面包財經